A银行基于用户成长体系的长尾客群经营研究

2023-05-03邵俊杰中国邮政储蓄银行

邵俊杰 中国邮政储蓄银行

彭希聪 中国人民大学

伴随着中国互联网28年的发展历程,搜索引擎、门户网站、社交媒体、智能终端、流量资源、短视频、区块链技术、AI、数字经济等技术的出现带给人们应接不暇的体验与冲击。尤其在疫情冲击的三年时间里,广大中国用户的消费思维、消费行为、支付方式、理财渠道等更是发生了翻天覆地的变化,线上化金融消费行为趋势愈加明显。伴随着用户思想和行为的变化,一方面,用户对金融服务产生了随时随地、千差万别的服务诉求;另一方面,金融机构也紧跟趋势,构建了及时服务响应的全渠道服务体系、挖掘用户需求的精细化运营能力。此外,因为“二八法则”的长期盛行[1],商业银行在过去的20年,依赖扩增的网点和人力重点营销高净值客户,而忽略了大量留存的长尾客群。就大多数商业银行来说,长尾客户数量大、分散广、资产低,不受传统营销运营策略的青睐,反而适合以非接触的方式集中化地通过线上触达方式开展客群细分经营[2]。

以信息和网络为代表的新经济、数字经济应运而生,催生着银行机构持续产品创新和经营提质增效,其服务长尾客群的边际成本随之降低、经营策略也更注长效布局[3]。

一、长尾客群经营现状及所存问题

作为经营网点众多、全国范围的大型商业银行,A商业银行拥有接近5亿的零售客户,其中超过85%的客户资产低于5万元,长尾客户数量超过了4.2亿人。因前期缺乏精细化营销与运营手段,A商业银行存在如下问题。

(一)无网点客户经理的维护

基于投入产出比ROI(Return on Investment),商业银行往往会将有限的人力、物力、财力,投资于高净值客群。而长尾客群由于人数众多、价值量低,需要客户经理一步一步地培养,以逐步转换为价值客群,但是转化时间和收益效果都具有极大的不确定性。在这种情况下,A商业银行没有为长尾客群配备一对一的客户经理。A商业银行的运营模式以线下网点为主,长尾客群无法得到网点客户经理的维护,也很难被线上经营所覆盖。长尾客群在A商业银行处于自然发展状态,久而久之都成了沉睡用户。

(二)产品同质化且缺乏抓手

长尾客群在大部分商业银行持有的金融产品数量较少,对银行的黏性较低。大多数的商业银行很少针对长尾客群开发专属的产品。哪里可以“薅羊毛”,哪里就有长尾客群的身影。长尾客群切换使用不同银行服务的成本很低。大部分商业银行选择通过阶段性的“短、平、快”式营销活动来吸引长尾客群,久而久之,各家商业银行都培养了一批“见利即动”的“羊毛党”,很难给银行带来切实的收益。

二、商业银行长尾客群的基本特征

(一)用户基本属性

经过多年积累,A商业银行的长尾客群的用户画像属相集中如下三点:首先,资产为0元至1000元的尾尖客户占比较高,且该类客户激活手机银行比例较低;其次,性别分布相对均匀,随着AUM(即资产管理规模,Asset Under Management)的上升,女性客户的占比呈小幅度增高趋势,中年及青年客户占比较高,老年客户占比较低;最后,长尾客户集中分布于县域和乡级以下地区。

(二)持有资产特征

在众多商业银行中,A商业银行长尾客群中持有存款的客户数最多,约为4.2亿人,可以说接近100%的长尾客群都有存款沉淀。另一方面,这些长尾客户持有金融产品数量少且单一,例如持有保险产品的客户数占比约为4%,持有理财产品的客户数占比约为0.3%,持有基金产品的客户数占比约0.5%。

(三)用户负债特征

基于长尾客群的资质和商业银行的风控策略,大部分商业银行对其授信比例较低。目前,A商业银行的长尾客群中,持有贷款产品的客户数占比仅约为2%。其中,资产在0元至1000元区间的长尾客群持有的负债类产品中,信用卡产品持有率最高,约占比70%;资产在1000元至10000元区间的客户则更偏好于小额贷款产品,而信用卡产品偏好度相对较低。

(四)渠道来源方式

基于A商业银行的用户基本画像,柜面是长尾客群主要的服务渠道,换言之,长尾客群仍偏好在线下网点办理业务。此外,A商业银行的长尾客户手机银行激活用户占比不足50%,但其电子支付交易活跃度却高于其他各类渠道,支付方式多从微信渠道引流和转化。

三、基于用户成长体系的长尾客群经营策略搭建与分析

针对长尾客群的资产低、分布散、产品少、负债小等特征,A商业银行对长尾客群采取了“聚焦集约化运营”的经营策略,即通过建立用户成长体系,基于用户价值进行运营。

用户运营的核心本质是用户的分级、分类、分阶段。第一,分级的目的是运营资源的分发与匹配,需以最高效、最精准的方式惠及至对产品最重要的用户群体。依据产品形态制定规范,筛选出哪些是最重要的用户、次重要用户……从而让更多优质的用户被筛选出来,运营管理人员也得以制定策略、倾斜资源,促进其源源不断的产生价值。第二,分类的依据是用户的操作行为,等于在为用户打标签、做用户画像,如使用时长、活跃时间、使用频次、点击次数、购买频次、购买类型、活动参与频次,等等。分类越多越准,商业银行所做的运营策略就会越精细,转化变现就会越高,以至让用户产生一种“产品深懂我心、深合我意”的感觉。第三,分阶段的维度是以时间阶段来划分,即用户的生命周期管理,如获客(潜在用户点击链接、新用户下载App)、激活(网址注册或机号注册或关联微信号)、初次使用、留存(经过一次时间段的二次活跃)、变现(新客有购买行为)、复购(二次购买)、使用初期/中期/后期、沉睡、流失、唤醒、召回等,每个维度的用户运营都应该制定差异化的运营策略。

基于以上逻辑和框架,A商业银行利用数字化手段搭建全渠道协同的智能化营销服务模式,探索“线上系统批量触客和线下团队集中维护”相结合的服务方式,夯实底基。一方面,A商业银行搭建手机银行用户成长体系,对不同级别的用户提供差异化的权益服务;另一方面,A商业银行设计手机银行用户激励制度,引导用户做激励任务以促进活跃,实现业务生态的引流与渗透,带动重点金融业务发展。不同层级的用户通过做任务等级来定期领取等级权益,可提升手机银行MAU(即月活跃用户人数,Monthly Active User),并间接促进AUM(即资产管理规模,Asset Under Management)和LUM(负债管理规模,Liabilities Under Management)的双向提升。

(一)激励式任务体系设计

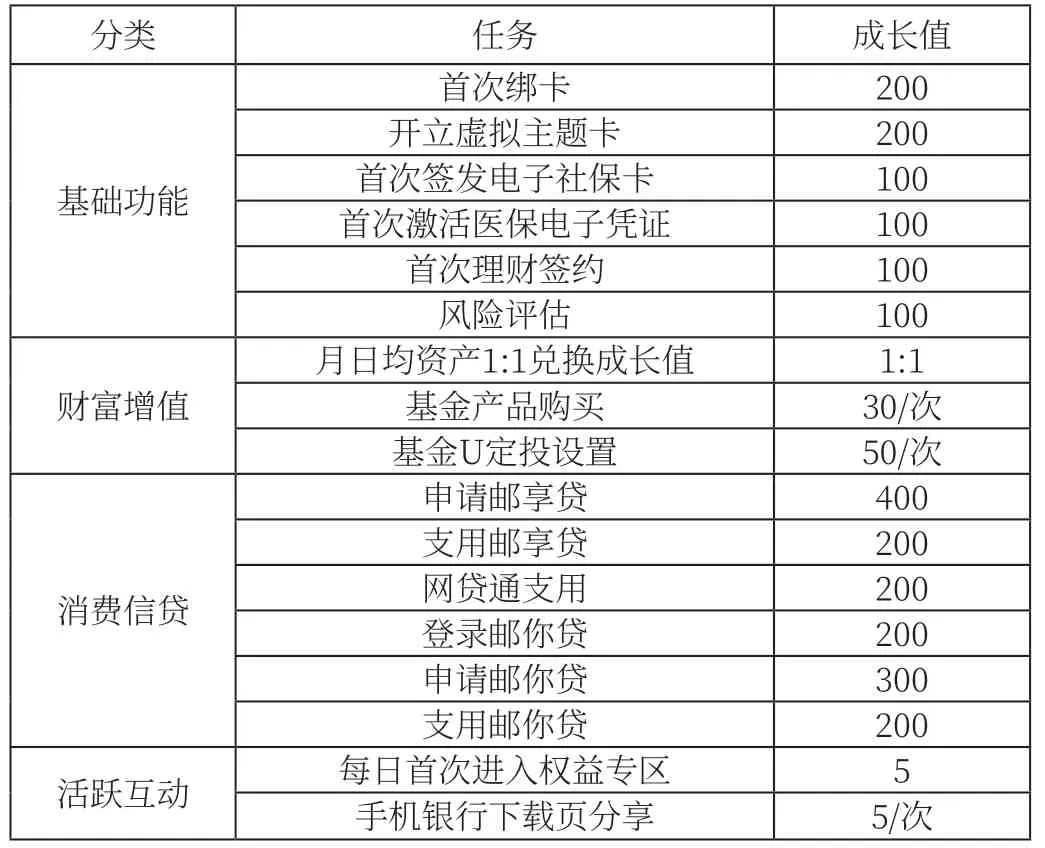

在任务体系设计方面,以金融主业作为发展重点,共设置基础功能、财富增值、消费信贷、活跃互动“四类17项”任务,达到为不同条线业务引流、持续陪伴用户成长的目的。

整体来说,任务体系的设计概念是根据任务的难易程度、是否可以重复、给行内带来价值的大小,以及结合行内专家经营经验,基于不同类别的任务赋予差异化的成长值。其中A商业银行最重要的任务是月日均资产任务,即按照上月月日均资产1:1兑换为成长值。可见,月日均资产成长值是用户成长值中最基础的组成部分,也是许多商业银行最重视的用户价值因素(见表1)。

表1 不同任务对应成长值

(二)用户成长体系模型建立

正所谓“经典永不过时”,基于用户价值和活跃度的用户分层,客户关系管理模型(即RFM模型,recency、frequency、monetary value)会成为商业银行分析客户的首选工具。RFM模型是衡量客户价值、创造利益能力的一项工具,该模型按照某用户活跃时间、购买频次和消费金额等指标来综合评估用户的贡献价值。

用户成长体系模型以RFM模型为基础进行推导,用来评估长尾客群对商业银行的贡献价值。具体来说,R为最近一次登录手机银行的时间,F为活跃度,M为用户资产管理规模(简称:AUM)。如下面图1所示,将R、F、M三个要素分别分为2层、2层、5层。

图1 手机银行用户成长体系模型中R、F、M的分层含义

综合考虑RF代表的活跃维度及M代表的价值维度,再结合A商业银行研发的营销数据模型,建立用户成长体系模型的公式为:

(1)α为基础功能任务的成长值,β为财富增值及消费信贷类任务的成长值,γ为活跃互动任务的成长值,通常来说,α、γ<β。

(2)重复类任务成长值<一次性任务成长值,重复类任务成长值有效期通常为3个月,一次性任务成长值永久有效。

(3)用户上月AUM以1:1的形式兑换为成长值。

(三)权益体系建立

根据用户成长体系模型中的成长值区间,将长尾客群分为五个星级(见表2)。其中,成长值为5000以下的客户占比超过60%。为了进一步引导用户轻松升级,本文将成长值5000以下的客户密集地分为了3个层级。概括来说,一星级用户占比44.81%,二星级用户占比7.12%,三星级用户占比8.94%,四星级、五星级用户合计占比超过20%。同时,设定四星级用户成长值区间为[5000,20000)、五星级用户成长值区间为[20000,50000),成长值区间跨度较大,用户升级的难度逐渐增加。

表2 不同星级客户属性、权益情况

此外,在权益体系的匹配方面,针对不同等级客户,推出周频、月频权益。例如,一星级用户每天提供美团外卖随机红包,二星级用户每月提供3元京东E卡,三星级用户每月提供5元京东E卡,四星、五星级用户每月提供7元京东E卡、2元支付宝立减金权益。总之,A商业银行需要针对不同星级用户开展差异化的精准营销活动,促进用户逐步提升星级,从而提升其用户价值及价值增长潜力。

(四)用户运营效果分析

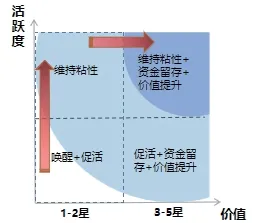

经过一年的线上化的数据运营与精准运营,用户成长模型中一星级与二星级的尾尖客群占比达到52%,三星级至五星级的腰部客群占比达到21%。如图2所示,横坐标代表用户的价值,纵坐标代表用户的活跃度。A商业银行应通过用户分层运营,对一星级与二星级的尾尖客群采用“唤醒+促活”的经营策略;对三星级至五星级的腰部客群,采用“促活+资金留存+价值提升”的经营策略。

图2 长尾客群经营策略图

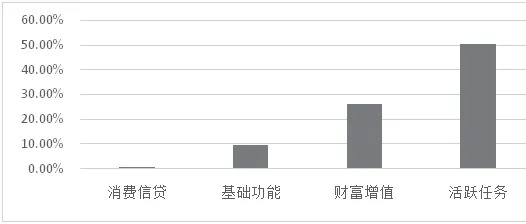

第一,从任务类型来看,活跃任务类、财富增值类的平均完成率最高,分别为50.2%、26.3%;其它业务类型的平均任务完成率较低,基础功能任务完成率为9.4%、消费信贷任务完成率为0.8%(见图3)。可见,活跃任务类任务较为简单,因此客户完成率也较高;财富增值类任务是长尾客群对商业银行的基础需求,完成率也较高;消费信贷类任务的目标客群明显不是长尾客群。

图3 长尾客群任务完成情况分析

第二,从资产增加总量来看,用户成长体系中的长尾客群在2022年1月至9月资产增量为30.86亿元,相较于同口径未纳入用户成长体系的用户自然资产增量28.33亿元,用户成长体系为商业银行带来年日均AUM的增量为2.52亿。

第三,从用户平均年日均AUM增加情况来看,2022年1月用户成长体系中的长尾客群的平均年日均AUM为6154.8元,2022年9月平均年日均AUM提升至13621.9元,资产提升率达121.3%。对比同时期非用户成长体系的长尾客群,自然资产提升率75.6%,用户成长体系的提升效果为45.7%。

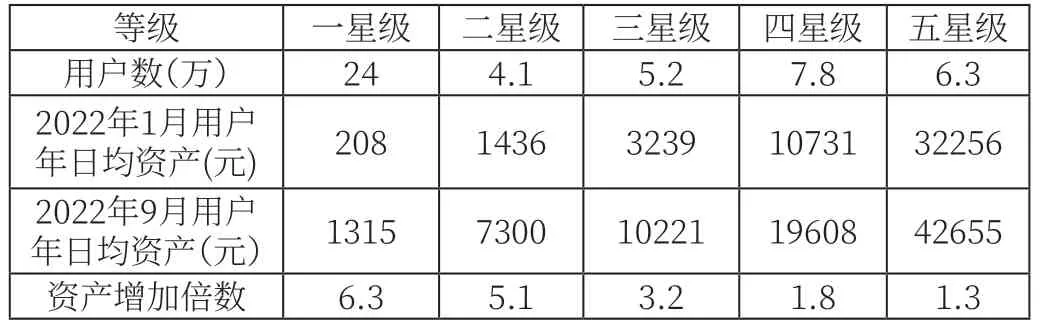

第四,从各星级的资产提升效果来看,星级越低,资产增加倍数越大,一星级的客户年日均资产由208元增加到了1315元,增长了6.3倍(见表3)。随着星级变大,资产增加倍数反而越低,五星级用户资产仅增加了1.3倍。可见,用户成长体系对低星级的客户资产提升效果较为显著。

表3 用户成长体系带来的资产增加情况分析

四、商业银行手机银行经营长尾客群优化建议

新经济是用户至上、以人为本的经济。用户成长体系可为企业创造持续满意度和忠诚的用户,并重视用的终身价值。所以,用户成长体系已成为众多商业银行最重视的增长抓手之一。而手机银行作为商业银行开展客户经营的主要平台,自是不可小视的阵地。目前,为提高手机银行用户使用时长与频次,各大型商业银行均已在该领域发力,做出不少尝试与探索。部分商业银行已搭建用户成长体系的基本架构,如最早的招商银行的“M+会员体系”、交通银行的“星球会员体系”、工商银行的“星级权益体系”、中国银行的“尊享权益体系”、平安银行的“权益等级体系”等,且已上线运营的用户成长体系主要采用非付费模式,即用户通过完成预设的任务,获取成长值或累积任务进度,从而提升用户等级并享受对应等级权益。

从本质上说,构建用户成长体系的终极目的是提高用户终生价值(Life Time Value)有利于增强用户黏性、提高其活跃度、留存率、转化率,能为商业银行获客引流注入新活水与新动能。从长效主义和长期价值来说,商业银行手机银行的用户成长体系可从以下几个方面进行优化。

(一)建立商业银行统一的用户成长体系

首先表现在企业平台上,商业银行应整合已有用户成长体系,丰富用户权益。相较于独立区分信用卡 App、手机银行或其他权益平台的用户成长体系,商业银行可采用统一的用户会员成长体系,既有利于全面评估所有线上平台的用户行为,又可充分利用行内已有活动及权益体系,进一步丰富会员活动及权益,打造企业、部门、产品间的协同平台。再者,商业银行应根据协同平台的海量数据和融合匹配,建设用户模型,进一步分析商业银行客群特征,建立本行专属的用户成长体系,做到真正的精细化运营。

(二)锁定高潜力长尾客群

商业银行可以通过金融科技手段,识别行外高资产客群。某商业银行的长尾客户可能是他行的高价值客户,通过隐私计算技术与外部数据进行样本碰撞,锁定低资产低频交易、他行高资产高频交易客群,给网点经营长尾客群提供精准名单,持续跟进促进转化。

(三)打造长尾客群适合的金融产品

商业银行应将理财作为长尾客群AUM增长的重点,打造长尾客群专属的产品,保证“稀缺性”“专属性”,向目标重点客群加大宣传,积极拓展新客户新资金。商业银行将稳健的理财产品作为长尾客群资产配置的“压舱石”,向长尾客群推荐现金管理类理财产品。商业银行可通过帮助客户建立科学的投资理念,做好风险与收益的平衡,引导长尾客群投资升级。

(四)建立长尾客群线上运营团队

建立专属运营团队上,商业银行应培养员工的看家本领和综合素质,渐进专业能力。一般而言,数据分析能力、批判思维能力和逻辑思维能力是运营人员的看家本领。另外,商业银行还要注重沟通与业务敏感,综合素质与底线思维、计划能力与落地能力等。

商业银行用户成长体系的建设和完善,必将是一种长期主义。手机银行长尾客群乃至所有用户的增长,根本在于商业银行可以为用户创造真正的价值。打破用户增长瓶颈的怪圈和窘境,往需要根本性切换商业银行的视角,从一个追求增长的视角,变成价值创造的视角,而这需要很大的勇气,也需要信念。