非CEO高管独立性与股价崩盘风险

2023-04-29菅秀帅邵志浩

菅秀帅 邵志浩

摘要:文章以2007—2021 年我国A 股上市公司为研究样本,实证检验了非CEO 高管独立性与股价崩盘风险之间的关系,并从信息透明度视角探究其影响机制。研究发现:非CEO 高管独立性与股价崩盘风险呈显著负相关关系,这表明具有独立性的非CEO 高管发挥的内部治理效应抑制了股价崩盘风险;影响机制检验结果显示,具有独立性的非CEO 高管能够通过提高企业信息透明度抑制股价崩盘风险;异质性分析结果表明,非CEO 高管独立性与股价崩盘风险的负相关关系在非国有、外部监督较弱、地区市场化程度较低的企业中更加显著。对此,企业应充分重视和保证高管团队内部的独立性,政府应不断完善信息披露制度,从而保证资本市场持续健康发展,国家金融秩序稳定。

关键词:非CEO 高管;非CEO 高管独立性;股价崩盘风险;信息透明度;内部治理

中图分类号:F272 文献标识码:A 文章编号:1007-8576(2023)02-0058-13

DOI:10.16716/j.cnki.65-1030/f.2023.02.006

一、引言

股票市场的稳定健康运行不仅影响着投资者对资本市场的信心,还关系着金融体系以及实体经济的未来发展。然而,近年来股价崩盘等极端尾部事件却在我国资本市场频繁上演,继2015 年A 股市场出现16 次“千股跌停”后,2021 年股市又出现了在80% 股票下跌的情况下各盘指数上涨的结构式行情。股价暴跌或崩盘对国家金融体系的安全产生了严重威胁。习近平在2021 年12 月召开的中央经济工作会议中明确指出,要为资本设置“红绿灯”,完善金融风险处置机制。基于此,在我国经济新常态背景下探究股价崩盘风险的影响因素,对保护投资者利益、完善资本市场体制、排除金融危机隐患以及助力实体经济发展具有重要的理论和现实意义。

从企业层面分析,在薪酬激励、职位晋升、声誉提升、期权行权等自利动机的驱使下,管理层倾向于隐藏或延迟披露负面消息[1],而当持续积累的负面消息突破其最大控制范围时,负面消息的集中释放将刺激投资者抛售股票,进而引致股价急剧下跌最终崩盘[2]。从根本上讲,股价崩盘风险的不断聚集是短视的管理层操控特质信息流所带来的公司治理问题[1]。针对股价崩盘风险,学界从公司治理的多个维度展开了研究,发现内部控制制度健全[3]、大股东持股比例提高[4]、多个大股东存在[5]、董事会存在非正式层级[6]、独立董事独立性提升[7]等能够提升公司内部治理水平,抑制股价崩盘风险。然而,现有文献缺少对高管团队本身的剖析,且单纯将CEO 当作决策团队的代表,忽略了CEO 与非CEO高管之间的差异和非CEO 高管所具有的治理效应。实际上,高管团队并不是一个利益共同体,CEO 和非CEO 高管具有不同的决策视野、职业目标以及利益诉求[8-11]。基于公司高管在一定约束条件下追求自身利益最大化的逻辑思路,作为理性人的CEO 可能会利用权力和信息优势作出短视决策[1,4],而非CEO 高管的职业目标往往是担任下一任CEO,因而会更加关注个人声誉和企业长期发展[11]。尽管CEO 具有最高决策权,但决策方案的具体实施需要非CEO 高管的协调与配合,当非CEO 高管察觉到CEO 的决策将损害企业未来发展利益时,其会“自下而上”地对CEO 的短视行为进行制约[8-9],发挥内部监督治理效应[9-13]。

然而,非CEO 高管发挥内部治理效应的关键在于非CEO 高管相对于CEO 的独立性。这是因为在我国重人情的“关系型”社会背景下,那些通过CEO 招聘或提拔而上任的高管可能因心怀感激而缺乏监督动机,变成CEO 扩展权力的工具[9];而在CEO 任期之前上任的独立高管则在一定程度上避免了这种问题[10,13]。张博[13]结合现实背景,利用我国上市公司数据研究发现,在CEO 上任之前的非CEO 高管比例越高,非CEO 高管的独立性越强,其所带来的高管团队内部治理效应越好。Landier[9]以CEO 任职开始时间为界限,采用高管团队中在CEO 任期之前上任的非CEO 高管所占比例来刻画非CEO 高管的独立性,发现独立性强的非CEO 高管能够显著抑制CEO 的自利行为,提升企业绩效与并购效率。Khanna[10]发现在CEO 任期之前上任的非CEO 高管所占比例与企业财务舞弊行为数量显著负相关。

本文延续Landier[9]、Khanna[10]、张博[13]的研究思路,采用在CEO 任期之前上任的非CEO 高管占非CEO高管总人数的比例来衡量非CEO 高管的独立性,并利用2007—2021 年我国A 股上市公司数据,实证考察非CEO 高管独立性与股价崩盘风险之间的关系。

本文可能的边际贡献在于:第一,现有文献缺少对高管团队本身内部治理机制的研究,本文从非CEO 高管独立性角度出发,研究发现非CEO 高管能够产生良好的团队治理效应,显著降低股价崩盘风险,深化了对非CEO 高管行为的认知,也丰富了管理层内部治理及股价崩盘风险的相关研究。第二,结合股价崩盘的内在形成机理,发现非CEO 高管抑制股价崩盘风险的作用机制是促进企业内部信息披露。这为企业优化高管结构、提升内部治理水平、防范股价崩盤风险提供了借鉴。第三,进一步研究发现具有独立性的非CEO 高管所发挥的内部治理效应在不同产权性质、外部监督环境、地区市场化程度的企业中存在异质性,这揭示了企业不同治理机制之间的替代效应,为相关部门稳定资本市场提供了政策启示。

二、理论分析与研究假说

(一)非CEO 高管独立性对股价崩盘风险的影响

CEO 是企业的首席执行官,非CEO 高管是指除CEO 之外的管理层其他高管,如财务总监、副总经理、运营总监、市场总监、技术总监等对企业正常经营起到关键作用的部门负责人。在现代企业模式下,CEO 的经营权与所有权呈现较大程度的分离状态,即CEO 拥有较大的决策权,而企业所有权属于股东,这导致企业内部代理摩擦普遍存在[4-5,7]。作为理性人,拥有绝对资源控制权的CEO 出于自身利益考虑[7],可凭借职位优势隐藏不利于己的负面消息,以致负面消息不断积累,增加股价崩盘风险[1,4]。从此种意义上讲,股价崩盘风险本质上是自利的管理层隐藏企业负面消息所引致的问题[5]。如Kim[14]发现CEO 等高管为提高股票期权的行权价值会控制负面消息的释放,且股票期权与股价之间的关系越紧密,企业聚集的股价崩盘风险越高;梁权熙[7]指出独立董事制度改革促进了企业内部消息的释放、抑制了管理者的短期自利行为,进而显著降低了股价崩盘风险。因此,防止股价崩盘风险聚集需抑制CEO 等高管追逐私利的短视行为,提高企业内外部的信息对称性。

在现代企业模式打造的高管团队中,CEO 和非CEO 高管具有不同的利益诉求。在理性人追求个人利益最大化的逻辑下,当CEO 的决策行为损害非CEO 高管的利益时,非CEO 高管存在直接监督CEO 行为的动机和能力,从而产生“自下而上”的治理效应。从监督动机而言,CEO 的短视利己行为会通过损害企业股票的市场表现、降低经营绩效而直接损害非CEO 高管的个人利益,同时破坏非CEO高管对CEO 的尊敬和信任,甚至导致团队间感情破裂。作为职位仅次于CEO 的非CEO 高管在晋升激励下,往往把担任下一任CEO 作为职业目标,这使其更注重任期声誉、内部公平竞争环境以及现阶段的决策对企业未来长远发展的影响[11-13]。出于对自身短期和长期利益的考虑,非CEO 高管自然有动机对CEO 聚集股价崩盘风险的行为进行监督和约束。从监督能力而言,尽管CEO 擁有极大的决策权,但“身单力薄”的CEO 始终无法掌控每个决策的具体实施过程,需要非CEO 高管的协调与配合,这为非CEO 高管发挥监督效应提供了契机[15]。作为企业项目运行的具体负责人,非CEO 高管具有所属领域的信息和专业优势,当CEO 造成的股价崩盘风险威胁到非CEO 高管的未来利益时,非CEO 高管能够阻碍或选择性地向CEO 传递信息,或向其阐明利弊,或拒绝合作,或直接向外部市场释放消息,从而抑制CEO 的自利动机,提高企业信息透明度,降低股价崩盘风险。

值得注意的是,《中华人民共和国公司法》赋予了CEO 解聘和选聘其他高管的权力,有自利动机的CEO 更倾向于选择对自己攫取私利有帮助的“朋友型”高管,这类高管与CEO 的利益高度契合,属于CEO 权力的外向延伸,同时其也可能会因为CEO 的“赏识”而丧失监督的意愿[13]。因此,非CEO 高管的独立性是其发挥监督治理效应的前提和关键。杜勇[16]研究发现当非CEO 高管独立性处于较高水平时,其所带来的治理效应能够抑制企业金融化这一短视行为。Landier[9]、Khanna[10]、张博[13]研究发现在CEO 任期之前上任的非CEO 高管具有较强的独立性,能够发挥良好的内部监督治理效应,并能抑制CEO 的自利行为。基于以上分析,本文提出研究假说1:非CEO 高管独立性与股价崩盘风险具有显著的负相关关系。

从股价崩盘的直接生成机理来看,具有自利动机的管理者倾向于积压公司的负面消息,当不断聚集的负面消息超过其可控制的范围,就会导致股价崩盘风险在股票市场集中释放,引致股价急剧下跌[2-4]。因此,内部消息的释放是抑制股价崩盘风险的关键。Hutton[17]研究发现公司财务报告透明度与股价崩盘风险呈显著的负相关关系。江轩宇[18]指出管理者在追逐私利的动机下刻意隐藏负面消息会增加股价崩盘风险。结合上文对非CEO 高管的监督动机和能力的分析,独立的非CEO 高管可通过提高企业信息透明度来降低股价崩盘风险。基于此,本文提出研究假说2:具有独立性的非CEO 高管能够通过提高企业信息透明度来降低股价崩盘风险。

(二)企业内、外部环境对非CEO 高管独立性与股价崩盘风险之间关系的影响

在我国经济体制下,不同产权性质的企业在管理者激励方式和监督机制等方面存在较大差异。在政治晋升的激励下,国有企业高管更加爱惜自身的“羽毛”[4],注重企业业绩的平稳表现,隐藏和延迟发布企业内部负面消息的倾向较小[8]。此外,由于国有企业承担着特殊的经济职能,国有企业高管受到来自中央和地方相关政府部门以及社会的监督更强,其自利动机会受到有效制约[5]。因此,相较于民营企业,国有企业中CEO 等高管出于外部监督压力以及对自身任期声誉的重视,追求短期的私人利益而故意增加股价崩盘风险的动机较为有限,此时,独立的非CEO 高管的监督治理效应则失去了“用武之地”,非CEO 高管独立性与股价崩盘风险之间的关系可能不明显。基于此,本文提出研究假说3:在民营企业中,非CEO 高管独立性对股价崩盘风险的抑制作用更显著。

如上文所言,股价崩盘的成因在于企业内部信息环境不佳和管理层自利行为得不到有效监督和制约[4-5]。有力的外部监督能够降低企业与投资者之间的信息不对称程度,并且在此基础上约束CEO的自利动机,弥补企业内部治理缺陷[19],使得股价崩盘风险不易聚集。而在外部监督不足的企业中,由于投资者难以了解企业内部运营的真实情况,企业内外部信息不对称程度较高,有自利动机的CEO等高管隐藏负面信息会更加容易,导致股价崩盘风险持续聚集[4]。此时,聚集的股价崩盘风险会威胁到非CEO 高管的长远利益,故而会刺激具有独立性的非CEO 高管约束CEO 增加股价崩盘风险的行为。基于此,本文提出研究假说4:当企业外部监督较弱时,非CEO 高管独立性对股价崩盘风险的抑制作用更显著。

在市场化程度较高的地区,当地政府对投资者的保护力度较大,更为完善、有力的信息披露制度以及惩罚机制增大了CEO 等高管隐藏企业负面消息的难度以及自利行为的成本[19]。而在市场化程度较低的地区,由于投资者缺乏长期投资热情,管理层具有通过美化公司业绩来迎合投资者短期利益诉求的行为倾向,制度环境本身的监督作用被大大削弱[19],市场声誉惩罚机制的不健全更是加剧了CEO等高管的“捂盘”动机[5],致使股价崩盘风险聚集。当不断聚集的股价崩盘风险威胁到非CEO 高管的个人长远利益时,具有独立性的非CEO 高管就会采取行动抑制股价崩盘风险。基于此,本文提出研究假说5:在地区市场化程度较低的企业中,非CEO 高管独立性对股价崩盘风险的抑制作用更显著。

三、研究设计

(一)样本选取

本文选取2007—2021 年我国A 股上市公司数据为研究样本。选择2007 年作为样本起始时间可避免2007 年新会计准则施行所带来的新旧会计准则不一致的影响,加之2006 年《中华人民共和国公司法》开始实施,因此2007 年及之后年份的公司高层管理人员的数据较为完整、可靠。本文对原始数据作以下处理:一是剔除金融、保险和房地产行业样本;二是剔除被特殊处理(ST、*ST 和PT)的样本;三是剔除相关数据缺失的样本;四是剔除年交易周数少于30 周的样本;五是剔除当年CEO 发生更替的样本。为避免极端值的影响,对所有连续变量在1% 和99% 的水平上进行Winsorize 处理。经过上述处理,共得到21536 个样本,研究所用原始数据均来自国泰安(CSMAR)数据库。

(二)变量定义

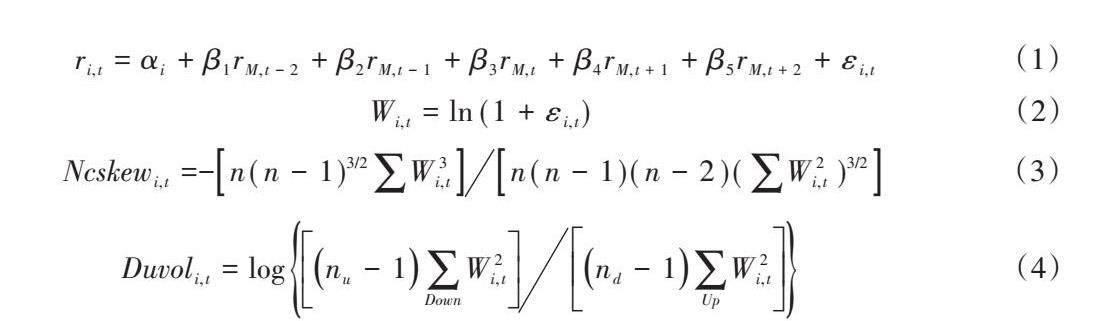

1. 被解释变量。本文的被解释变量为股价崩盘风险(Ncskew 和Duvol)。既有研究指出[1,3-4],股价负向偏离的程度和股票收益上下波动比率是股价崩盘风险的外在市场表现。基于此,本文以股价负向偏离程度和股票收益上下波动比率两个指标衡量股价崩盘风险,采用股票负收益偏态系数来反映股价负向偏离的程度。首先,使用模型(1)对每个年度的个股周收益率进行回归,以剔除市场因素对个股收益率的影响;其次,使用模型(2)计算股票i 在第t 周的特有收益率;最后,基于股票特有收益率使用模型(3)和模型(4)计算股票负收益偏态系数(Ncskew)和股票收益上下波动比率(Duvol)。模型具体形式如下:

上式中:ri,t 為股票i 在第t 周的收益率;rM,t 为市场在第t 周的加权平均收益率;残差项εi,t 表示企业个股收益率中不能被市场收益率波动所解释的部分;n 为股票i 在当季度交易的天数;nu、nd分别为股票i 的周回报率高于、低于当年回报率均值的周数,以此代表股价崩盘风险。Ncskew 和Duvol 数值越大,表示股价崩盘风险越高。

2. 解释变量。本文的解释变量为非CEO 高管独立性(Intgov)。参考Landier[9]、Khanna[10]、杜勇[16]的研究,为更好地体现独立的非CEO高管的监督能力,只选取薪酬排名前四的非CEO高管,以其在CEO任期之前上任的人数与非CEO高管总人数之比衡量非CEO高管独立性。另外,在稳健性检验部分,本文还重新将Intgov 设定为虚拟变量和绝对指标,具体见下文。

3. 控制变量。参考相关文献[3-5],本文选取股票平均周收益率(Ret)、股票月均超额换手率(Dturn)、股票周收益率的标准差(Sigma)、股票负收益偏态系数(LNcskew)、管理层薪酬总额(Scomp)、第一大股东持股比例(Top1)、独立董事比例(Indep)、账市比(MA)、资产规模(Size)、资产负债率(Lev)、总资产利润率(ROA)等作为控制变量,同时控制年度(Year)和行业(Industry)固定效应。

各变量定义如表1所示。

变量的描述性统计结果见表2。由表2 可知,在样本期内,股价崩盘风险(Ncskew 和Duvol)的均值分别为-0.4239 和-0.2921,标准差分别为0.7136 和0.4791,最大值与最小值相差较大,说明各样本企业的股价崩盘风险存在较大差异。非CEO 高管独立性(Intgov)的均值为0.3854,说明大约有三分之一的非CEO 高管具有独立性;中位数为0.2500,说明样本企业中非CEO 高管的独立性较强。控制变量的描述性统计结果与已有文献接近,说明所选样本具有代表性。

(三)模型设定

为检验非CEO 高管独立性与股价崩盘风险之间的关系,构建回归模型具体如下:

Ncskewi,t + 1Duvoli,t + 1 =α0 +α1Intgovi,t +α2Controlsi,t +ΣYear +ΣIndustry +εi,t (5)

式(5)中,Ncskew、Duvol 为股价崩盘风险,Intgov 为非CEO高管独立性,Controls 为控制变量,Year、Industry 分别为年度、行业固定效应。

四、实证检验与分析

(一)单变量分析

表3 为单变量分析结果。由表3可知,在无独立性非CEO高管组(Intgov=0)中,Ncskew 和Duvol 的均值分别为-0.3720和-0.2660,而在有独立性非CEO高管组(Intgov≠0)中,Ncskew 和Duvol 的均值分别为-0.4400和-0.3100,二者差值分别为0.0680和0.0440且均在1%水平显著,说明有独立性非CEO高管组(Intgov≠0)抑制股价崩盘风险的作用更显著,支持了研究假说1的判断。控制变量均存在组间均值差异,说明有必要利用多元回归模型控制其他因素的干扰。

(二)多元回归分析

本文采用模型(5)检验非CEO 高管独立性对股价崩盘风险的影响,回归结果见表4。表4 中,列(1)、列(4)为仅控制年度、行业变量的回归结果,可知Intgov 的回归系数分别为-0.0878 和-0.0453 且在1% 水平显著;列(2)、列(3)、列(5)、列(6)为在此基础上依次控制有关股票市场和公司层面变量后的回归结果,Intgov 的回归系数依旧在1% 水平显著为负,表明非CEO 高管独立性与股价崩盘风险之间具有显著的负相关关系,研究假说1 得以验证。

(三)中介机制检验

由前文理论分析可知,CEO 等高管隐藏企业负面信息是股价崩盘风险形成的重要原因[5,14]。下文将从信息透明度视角探究非CEO 高管独立性对股价崩盘风险的潜在影响机制。本文参考Baron[20]、温忠麟[21]的研究,在模型(5)的基础上构建模型(6)、模型(7)进行中介机制检验,模型具体形式如下:

Mediatori,t =α0 +α1Intgovi,t +α2Controlsi,t +ΣYear +ΣIndustry +εi,t (6)

Ncskewi,t + 1Duvoli,t + 1 =α0 +α1Intgovi,t +α2Mediatori,t +α3Controlsi,t +ΣYear +ΣIndustry +εi,t(7)

上式中,Mediator 为中介变量信息透明度,借鉴Kim[3]、陆瑶[22]的研究,选取应计盈余管理水平(Ab?sACC)作为信息透明度的代理指标,AbsACC 数值越大表明信息透明度越低。模型(6)用于检验非CEO高管独立性对信息透明度的影响,模型(7)用于检验非CEO 高管独立性和信息透明度对股价崩盘风险的影响,回归结果见表5。由表5 中列(1)可知:Intgov 的回归系数在1% 水平显著为负,说明具有独立性的非CEO 高管显著提高了信息透明度,促进了企业内部消息的释放。由列(2)、列(3)可知:AbsACC的回归系数显著为正,说明信息透明度与股价崩盘风险显著负相关;Intgov 回归系数的绝对值相较于表4 基准回归结果中的系数绝对值有所下降,说明信息透明度在非CEO 高管独立性对股价崩盘风险的影响中发挥了部分中介效应。进一步地,本文进行了Sobel 检验,结果显示(限于篇幅未列示)Z 统计量分别为13.56、7.23 且均在1% 水平通过检验,说明前文研究结论稳健。

为避免单一指标对实证结果的影响,本文借鉴Oliver[23]的研究,基于股票市场视角构造KV 指数来直接反映企业信息透明度,KV 数值越大表明信息透明度越低。回归结果见表5。表5 中列(4)的回归结果再次表明,具有独立性的非CEO 高管能够有效释放企业信息。列(5)、列(6)中KV 的回归系数显著为正,Intgov 回归系数的绝对值相较于表4 基准回归结果中的系数绝对值有所下降,Sobel 检验的Z 统计量分别为5.67、5.23 且均在1% 水平通过检验(限于篇幅未列示),再次证明提高信息透明度是具有独立性的非CEO 高管降低股价崩盘风险的重要途径,研究假说2 得以验证。

(四)异质性分析

1. 产权性质。鉴于不同产权性质的企业具有不同的治理模式,本文依据企业产权性质将全部样本分为国有企业组和民营企业组进行异质性检验,结果见表6。表6 中列(1)、列(2)显示Intgov 的回归系数为负但不显著,列(3)、列(4)显示Intgov 的回归系数在1% 水平显著为负,说明非CEO 高管独立性对股价崩盘风险的抑制作用在民营企业中更加显著,研究假说3 得以验证。

2. 外部监督。为考察不同外部监督强度下非CEO 高管独立性对股价崩盘风险影响的差异,本文参考李寿喜[24]的研究,从审计师和机构投资者的角度衡量企业外部监督情况。具有较强独立性和专业性的国际四大会计师事务所的审计师在声誉机制的约束下会通过提供高质量的审计报告来更好地监督企业高管的行为[25],而机构投资者可以借助资金、专业、信息优势较个人投资者更好地通过参与股东大会、获得内部监督职务、争夺控制权等方式提升公司治理水平[26]。因此,审计师的声誉越高、机构投资者持股比例越高,企业的外部监督情况就越好[24]。本文根据审计师是否来自国际四大会计师事务所和机构投资者持股比例的年度行业中位数对样本公司分组进行异质性分析,结果见表7。表7中列(1)~列(4)显示Intgov 的回归系数为负但不显著,列(5)~列(8)显示Intgov 的回归系数在1% 水平显著为负,说明非CEO 高管独立性对股价崩盘风险的抑制作用在外部监督较弱的企业中更显著,研究假说4 得以验证。这也进一步说明了非CEO 高管独立性带来的治理效果可以作为外部监督机制的有效替代。

3. 地区市场化程度。参考王小鲁[27]的研究思路,本文采用中国分省份市场化指数来反映企业所属地区的市场化程度,并根据各地区市场化指数的年度中位数将全部样本分为两组,以考察非CEO 高管独立性对股价崩盘风险的影响在不同市场化程度下是否具有异质性,结果见表8。

表8 中列(1)、列(2)显示Intgov 的回归系数为负但不显著,列(3)、列(4)显示Intgov 的回歸系数至少在5% 水平显著为负,说明非CEO 高管独立性对股价崩盘风险的抑制作用在地区市场化程度较低的企业中更显著,研究假说5 得以验证。

(五)稳健性检验

1. 替换变量的测度指标。本文参考Kim[1]和姜付秀[5]的研究,构造虚拟变量Crash 来度量被解释变量股价崩盘风险,若一年中公司股票某一周的周回报率低于其分布均值2.58个标准差,Crash 取值为1,否则取值为0,采用probit和logit模型分别进行回归估计。进一步地,将解释变量非CEO高管独立性设定为虚拟变量Dum1和绝对指标lnIntgov,若存在具有独立性的非CEO高管则Dum1取值为1,否则取值为0;lnIntgov 为“1+具有独立性的非CEO高管人数”的自然对数。回归结果见表9。表9 中列(1)~列(6)显示,Intgov、Dum1、lnIntgov 的回归系数均在1%水平显著为负,进一步验证了研究假说1,表明前文研究结论稳健。

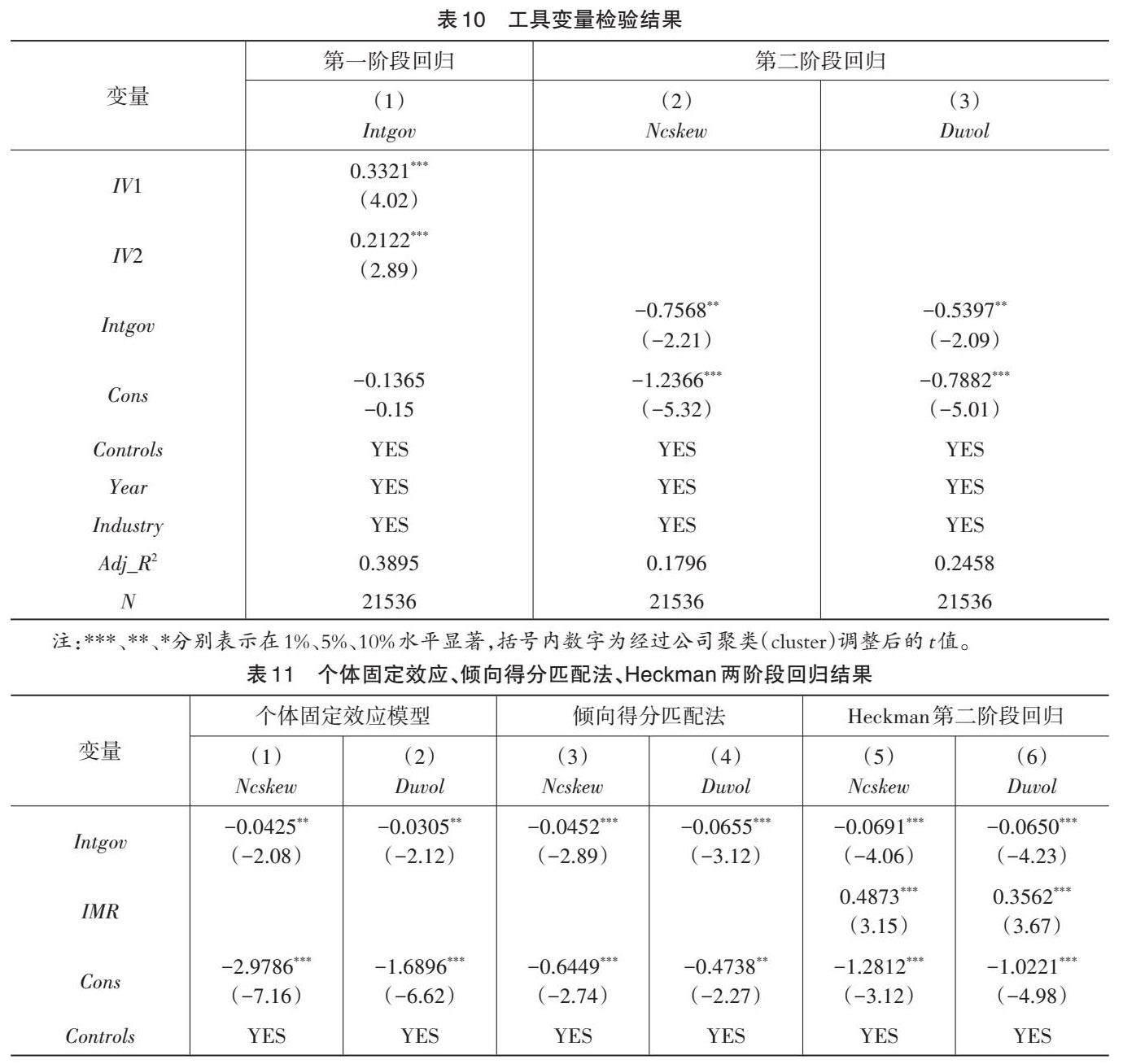

2. 控制内生性问题。为控制可能存在的反向因果问题,即股价崩盘风险较大的企业可能会频繁更换高管,本文参考已有研究[4],采用同年度同行业其他公司非CEO 高管独立性的均值(IV1)和同年度同地区其他公司非CEO 高管独立性的均值(IV2)作为基准回归模型中Intgov 的工具变量。一方面,同年度同行业及同年度同地区企业之间的特征相似且处于相同的经营环境之中,满足工具变量的相关性要求;另一方面,目前尚没有证据表明同年度同行业或同年度同地区其他企业的非CEO 高管独立性会直接影响本企业的股价崩盘风险,故符合工具变量的外生性条件。工具变量检验结果见表10。

表10 中列(1)即第一阶段回归结果显示,IV1、IV2 的回归系数均在1% 水平显著为正,说明不存在弱工具变量问题;列(2)、列(3)即第二階段回归结果显示,Intgov 的回归系数在5% 水平显著为负。研究假说1 再次得以验证。此外,不可识别检验、弱工具变量检验和过度识别检验结果(限于篇幅未列示)也证明了所选工具变量的合理性。

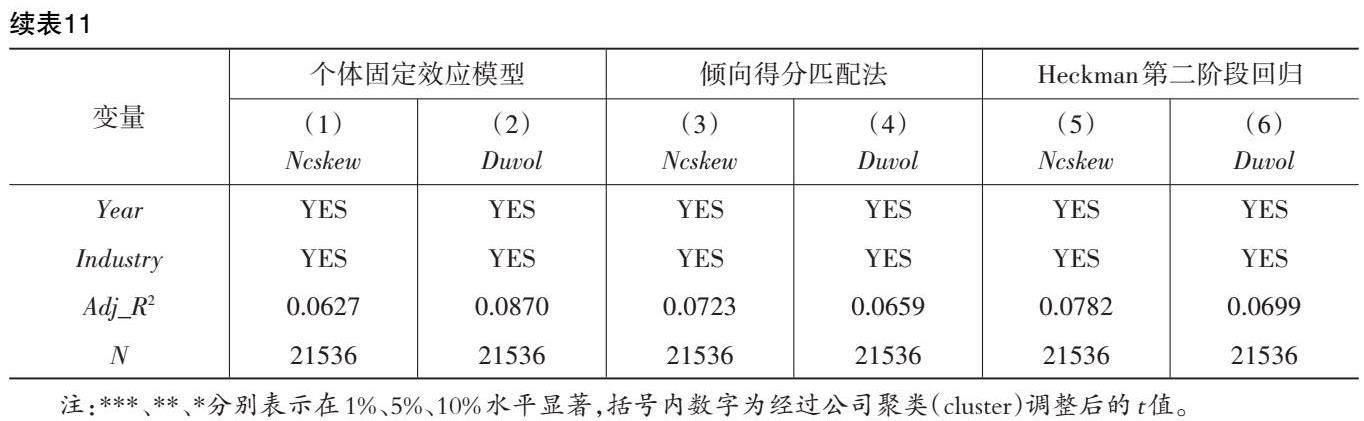

为缓解可能遗漏的不随时间改变的企业固定因素带来的内生性问题,本文使用个体固定效应模型重新估计模型(5)。同时,为避免样本自选择偏误的影响,本文采用倾向得分匹配法(PSM)以及Heckman 两阶段回归法来控制该问题对研究结论的干扰,回归结果见表11。表11 中列(1)~列(6)显示,Intgov 的回归系数至少在5% 水平显著为负,研究假说1 依旧成立。

五、结论与建议

本文以非CEO 高管独立性为切入点,利用2007—2021 年我国A 股上市公司数据考察具有独立性的非CEO 高管对企业股价崩盘风险的影响。研究发现:首先,非CEO 高管独立性与股价崩盘风险具有显著的负相关关系,并且该结论在进行稳健性检验后依然成立,说明具有独立性的非CEO 高管能够抑制股价崩盘风险,发挥内部监督治理效应;其次,结合股价崩盘的具体成因从信息释放角度切入,发现促进企业内部信息释放是具有独立性的非CEO 高管抑制股价崩盘风险的作用机制;最后,从企业产权性质、外部监督以及地区市场化程度3 个维度展开对非CEO 高管独立性影响股价崩盘风险的异质性分析发现,在非国有、外部监督较弱、地区市场化程度较低的企业中,非CEO 高管独立性抑制股价崩盘风险的效果更显著。

基于上述结论,本文提出如下建议:第一,企业应充分重视和保证高管团队内部的独立性,优化高管人员结构,协调和控制高管团队内部之间的利益冲突,努力营造积极健康的团队环境。第二,政府应健全企业内外部协同监督机制,全面提升治理水平,从微观层面入手保障股票市场的平稳运行。第三,政府应认识到地区市场化程度的差异会影响具有独立性的非CEO高管抑制股价崩盘风险作用的发挥,不断完善信息披露制度,建立有效的惩罚机制,鼓励市场通过自发力量遏制决策者攫取个人私利的动机,从而保证资本市场持续健康发展,国家金融秩序稳定。

参考文献:

[1]KIM J B,LI Y H,ZHANG L D.Corporate Tax Avoidance and Stock Price Crash Risk:Firm-Level Analysis[J].Journalof Financial Economics,2010(3):639-662.

[2]LIN J,MYERS S C.R2 Around the World:New Theory and New Tests[J].Journal of Financial Economics,2006(2):257-292.

[3]KIM J B,ZHANG L D.Financial Reporting Opacity and Expected Crash Risk:Evidence from Implied Volatility Smirks[J].Contemporary Accounting Research,2014(3):851-875.

[4]王化成,曹丰,叶康涛. 监督还是掏空:大股东持股比例与股价崩盘风险[J]. 管理世界,2015(2):45-57+187.

[5]姜付秀,蔡欣妮,朱冰. 多个大股东与股价崩盘风险[J]. 会计研究,2018(1):68-74.

[6]JEBRAN K,CHEN S,ZHU D H.Board Informal Hierarchy and Stock Price Crash Risk:Theory and Evidence fromChina[J].Corporate Governance:An International Review,2019(5):341-357.

[7]梁权熙,曾海舰. 独立董事制度改革、独立董事的独立性与股价崩盘风险[J]. 管理世界,2016(3):144-159.

[8]ACHARYA V V,MYERS S C,RAJAN R G.The Internal Governance of Firms[J].Journal of Finance,2011(3):689-720.

[9]LANDIER A,SAUVAGNAT J,SRAER D,THESMAR D.Bottom-Up Corporate Governance[J].Review of Finance,2013(1):161-201.

[10]KHANNA V,KIM E H,LU Y.CEO Connectedness and Corporate Fraud[J].The Journal of Finance,2015(3):1203-1252.

[11]CHENG Q,SHEVLIN T,LEE J.Internal Governance and Real Earnings Management[J].Accounting Review,2016(4):1051-1085.

[12]张兴亮,夏成才. 非CEO 高管患寡还是患不均[J]. 中国工业经济,2016(9):144-160.

[13]张博,韩亚东,李广众. 高管团队内部治理与企业资本结构调整——基于非CEO 高管独立性的视角[J]. 金融研究,2021(2):153-170.

[14]KIM J B,LI Y H,ZHANG L D.CFOs Versus CEOs:Equity Incentives and Crashes[J]. Journal of Financial Economics,2011(3):713-730.

[15]HAMBRICK D C,MASON P A.Upper Echelons:The Organization as a Reflection of Its Top Managers[J].The Academyof Management Review,1984(2):193-206.

[16]杜勇,王婷.非CEO高管獨立性与实体企业金融化[J].上海财经大学学报,2022(3):45-60+122.

[17]HUTTON A P,MARCUS A J,TEHRANIAN H.Opaque Financial Reports,R2,and Crash Risk[J].Journal of FinancialEconomics,2009(1):67-86.

[18]江轩宇,许年行.企业过度投资与股价崩盘风险[J].金融研究,2015(8):141-158.

[19]宋献中,胡珺,李四海.社会责任信息披露与股价崩盘风险——基于信息效应与声誉保险效应的路径分析[J].金融研究,2017(4):161-175.

[20]BARON R M,KENNY D A.The Moderator-Mediator Variable Distinction in Social Psychological Rresearch:Conceptual,Strategic and Statistical Considerations[J].Journal of Personality and Social Psychology,1986(6):1173-1182.

[21]温忠麟,叶宝娟. 中介效应分析:方法和模型发展[J]. 心理科学进展,2014(5):731-745.

[22]陆瑶,施新政,刘璐瑶. 劳动力保护与盈余管理——基于最低工资政策变动的实证分析[J]. 管理世界,2017(3):146-158.

[23]OLIVER K,VERRECCHIA R E.The Relation Among Disclosure,Returns,and Trading Volume Information[J].AccountingReview,2001(4):633-654.

[24]李寿喜. 产权、代理成本和代理效率[J]. 经济研究,2007(1):102-113.

[25]林乐,郑登津. 退市监管与股价崩盘风险[J]. 中国工业经济,2016(12):58-74.

[26]DEFOND M L,WONG T J,LI S H.The Impact of Improved Auditor Independence on Audit Market Concentration inChina[J].Journal of Accounting and Economics,1999(3):269-305.

[27]王小鲁,樊纲,余静文. 中国分省份市场化指数报告(2016)[M]. 北京:社会科学文献出版社,2017.

[28]XU N H,LI X R,YUAN Q B,CHAN K C.Excess Perks and Stock Price Crash Risk:Evidence from China[J].Journalof Corporate Finance,2014(2):419-434.

(责任编辑:毕春晖)