金融知识、风险态度和商业保险购买

——基于CHFS数据的实证分析

2023-03-29张洪霞赵砚副教授浙江工业职业技术学院浙江绍兴312000

张洪霞 赵砚(副教授)(浙江工业职业技术学院 浙江绍兴 312000)

一、引言

伴随着经济的高速发展,居民的物质生活有了大幅度提高,家庭资产的配置也从以前单一的储蓄朝多元化方向发展,商业保险成为越来越多的家庭购买保险和储备资产的选择。为了有效促进商业保险市场快速发展,2014年国务院发布了《关于加快发展商业健康保险的若干意见》,要求完善相关支持政策,促使商业保险市场良性发展。2020年1月,银保监会发布《关于促进社会服务领域商业保险发展的意见》,明确提出要积极发展社会服务领域商业保险,以满足人民群众其他保险保障需求,为更有力应对老龄化提供支撑。由此可以看出,商业保险作为现代经济社会的“稳定器”和“助推器”,为经济社会平稳健康发展发挥不可替代的作用。近年来,我国商业保险市场发展迅猛,截至2022年底,商业保险行业全年保费收入约4.696万亿元,人均保费约三千余元,与发达国家相比仍然有很大的差距,主要原因是居民参保率较低。

较多的研究成果表明,较高的金融知识水平对商业保险购买具有较强的促进作用,而风险态度与商业保险购买有何关系国内外有部分的研究成果,但目前将金融知识、风险态度和商业保险购买置于同一分析框架的系统性研究文献较少,分析金融知识对商业保险购买行为的作用路径的文献更少。为了更好地解析金融知识对商业保险购买行为的作用路径,本文拟采用西南财经大学中国家庭金融调查与研究中心的家庭调查数据,实证研究金融知识如何通过风险态度这个中介变量影响商业保险购买,并检验该影响是否存在城乡差异。本文致力于从微观角度丰富商业保险研究的相关文献,并为国家商业保险政策完善提供参考建议。

二、文献综述与研究假设

(一)居民金融知识水平对商业保险购买的影响

早期已有研究分析金融知识对商业保险购买的影响,比如,Kunreuther和Pauly(2006)发现,消费者专业知识匮乏在一定程度上降低了商业保险购买概率。孙武军等(2018)研究发现金融知识水平越丰富,商业保险需求越高,参与商业保险的可能性就越高。近几年,一些学者开始参照Lusardi&Mitchell(2014)的研究构建金融素养指数进行综合分析。陈泽鑫等(2021)发现,金融素养与商业保险消费可能性和程度呈正相关关系,并发现不论是参与度还是参与程度都存在显著影响。张洪霞等(2021)通过实证分析得出金融素养越髙的个体越会积极购买商业保险,市场化进程在金融素养和商业保险购买之间发挥正向调节效应。行为金融理论认为,居民金融知识水平越丰富,越能够客观认识不同类型金融产品的特征和家庭持有金融资产的重要性,才会更有可能参与到金融市场。商业保险作为一种当期购买未来可能消费的金融产品,与一般商品特征不同的是,它更需要消费者具备一定的专业知识水平,能够对保险合同的保障范围和赔付条件等专业条款有基础性的认知;同时由于商业保险合同条款较多,容易造成合同签订双方的信息不对称,一些消费者往往担心因自己不懂相关专业知识被骗而放弃投保。根据上述分析,本文提出以下研究假设:

假设1:居民金融知识水平越高,其购买商业保险的可能性越大。

(二)风险态度在居民金融知识水平与商业保险购买之间的中介效应分析

对于风险态度和商业保险购买情况的研究,研究观点较为一致。比如,卢亚娟等(2018)研究发现家庭经济水平和居民的文化程度与风险态度等因素对家庭保险的购买决策有显著影响,家庭收入越高,文化程度越高,风险偏好水平越高,越有可能参与到商业保险市场。王海萍等(2022)实证得出,风险态度在社会互动影响商业保险参与过程中发挥中介效应,能够积极促进居民购买商业保险,换言之,增强社会互动能够提升居民的风险偏好,其购买商业保险的可能性也越高。前景理论认为,当居民较为偏好风险时,会预估收益和损失发生的概率,进而更倾向于选用一些政策性手段来转移风险发生的损失,商业保险作为转嫁风险的手段之一,更容易成为风险偏好居民的选择。也有研究者分析社会保险对风险态度的影响,马瑞(2020)认为,参与社会养老保险可以有效提高家庭风险金融的投入,提升家庭风险偏好。

近几年越来越多的学者对金融素养与风险偏好之间的关系展开研究。陈元明等(2016)通过构建风险态度影响因素理论模型发现,个人金融素养水平的提升,会通过增强金融活动把握感而提升个人的风险偏好,从而影响其金融行为。聂雅丰等(2021)通过实证得出,金融素养水平越高的家庭,其配置股票、债券和基金等风险资产的比重会显著增加,财产性收入比重会上升,这种影响对风险偏好者的影响更显著。消费者行为理论发现,提高消费者专业知识水平能正向影响消费者的社会认知水平,帮助其有效识别各种金融工具的优缺点,即消费者掌握的金融专业知识量越多,越会分析比较不同的投资方案,计算预期收益和损失,参与较高风险的投资活动的可能性越高。根据上述分析,提出假设2:

假设2:风险态度在居民金融知识影响商业保险购买中发挥中介效应作用。

三、数据来源、模型设定和变量描述

(一)数据来源

本文数据来源于CHFS 2019 年数据库,该数据库较为全面地收集了有关家庭金融微观层次的相关信息。为了减少数据分析误差,在数据整理过程中,剔除了样本有缺失值和异常值的数据,最终选择家庭户主年龄在18周岁至90周岁的受访家庭,最终获得有效家庭数据11 891户。

(二)变量定义

1.商业保险购买变量定义。本文对家庭的商业保险购买情况用两种方式来度量,一种是衡量该家庭是否参与商业保险,根据CHFS 2019 年问卷中“商业保险”部分对受访者家庭商业保险拥有情况的问题回答情况计量是否参与商业保险,问题是“家庭成员拥有下列哪些商业保险?”,受访家庭中有任何一位家庭成员购买了商业保险,则该家庭商业保险购买情况赋值为1,没用任何商业保险则赋值为0,本文用Insurance_hh 表示;第二种方式是度量家庭商业保险的参与程度,以家庭上一年总保费支出额作为计量指标,用Baofei表示。

2.金融知识变量定义。本文参考尹志超(2014)等的做法,运用因子分析法重新构建金融知识指标。结合实际需要和调查问卷内容,本文选取了股票基金风险比较、利息和通货膨胀三个问题的数据,将回答错误和回答不知道的样本分别构建一个哑变量,总共构建6 个变量,综合KMO 值为0.743,说明适合做因子分析。本文最终选取了两个特征值大于1的影响因子,以各因子的方差贡献率为权数,计算金融知识综合得分,并运用min-max 标准化方法将金融知识得分标准化为0—100的数值,用Finance表示。

3.风险态度变量定义。本文以问卷中“如果您有一笔资金用于投资,您最愿意选择哪种投资项目?”的回答情况计量家庭的风险态度,1 表示不愿承担风险,2 表示愿意承担较低风险,3 表示愿意承担平均风险,4 表示愿意承担较高风险,5 表示愿意承担高风险。数值越大,风险偏好越高。用Risk代表风险态度这一中介变量。

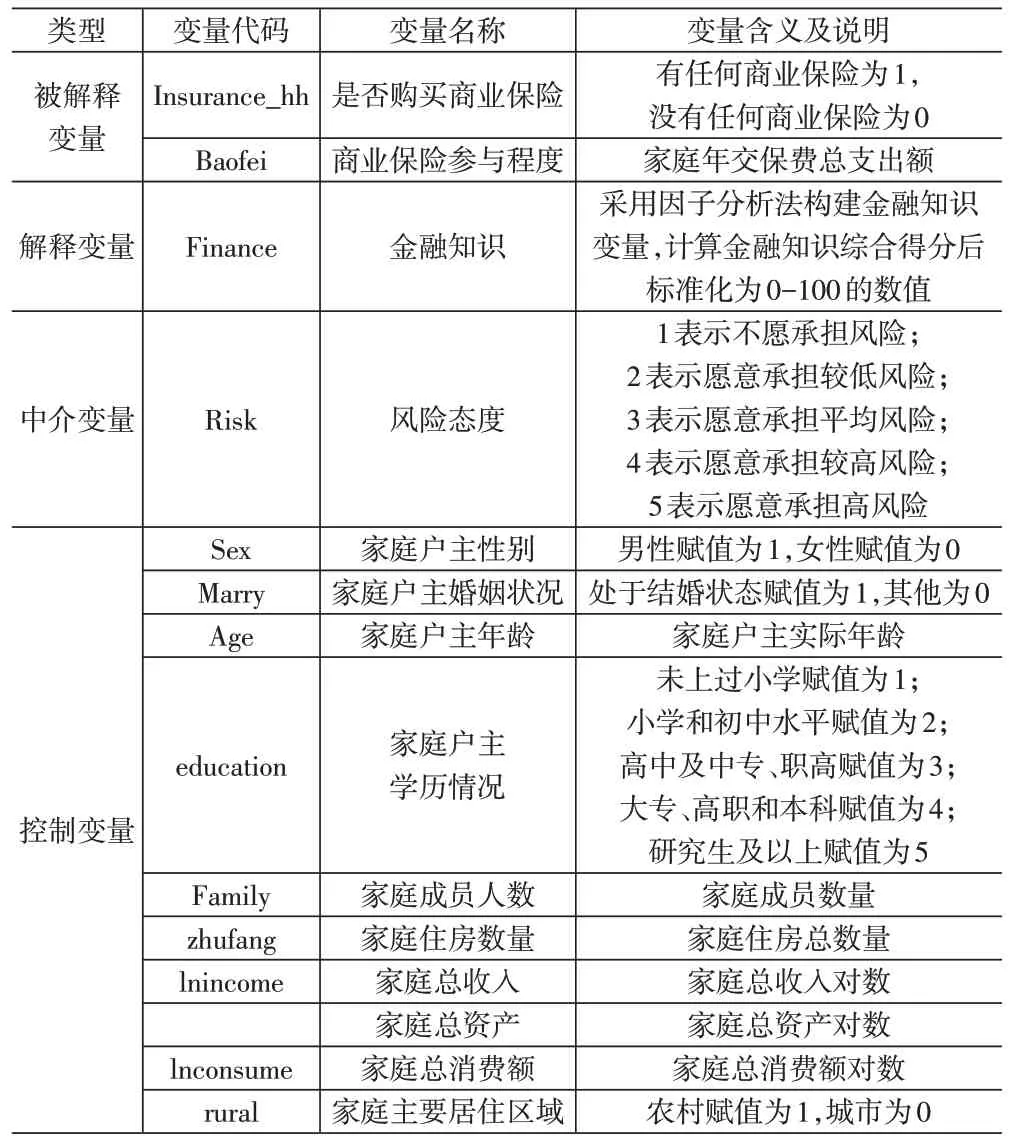

4.控制变量定义。影响商业保险购买的因素还有很多,本文主要从微观层面、中观层面和宏观层面三个层次选择控制变量(Xt)。微观层面选择受访家庭户主的性别、婚姻状况、年龄和学历情况作为控制变量;中观层面选择家庭成员人数、家庭住房数量、家庭总收入、总资产和总消费额作为控制变量;宏观层面选择家庭主要居住区域是城镇还是农村作为控制变量。综上所述,本文的变量信息见表1。

表1 变量信息

(三)模型设定

1.金融知识与是否购买商业保险。为了分析了解金融知识对家庭是否购买商业保险的作用机理,建立Probit模型:

其中,Insurance_hh为被解释变量;Finance为核心解释变量;Xt为控制变量,具体有家庭户主性别、年龄、家庭成员数、总收入、总资产、消费支出等;β0、β1、β2分别表示回归系数;ηi表示随机误差项。

2.金融知识与商业保险参与程度。为了进一步了解家庭参与商业保险的程度,本文选择家庭年交商业保险保费之和作为因变量,构建Tobit模型:

其中,Baofei为年交商业保险费之和,Finance为金融知识,ζ0、ζ1和ζ2分别表示回归系数,ζi表示随机误差项。由于很多家庭都没有商业保险,因此Baofei变量是左截尾变量,适用Tobit模型。

3.中介效应模型检验。个人金融知识水平会通过影响风险偏好而对金融行为产生影响(朱涛、吴宣文、李苏乔,2016)。为了分析金融知识影响居民商业保险购买的路径,本文尝试选择风险态度为中介变量,采用逐步法进行分析,设立以下方程:

其中,Risk 为中介变量,表示风险态度;j=1、2、3、4、5,其他变量定义同上;α0、α1、α2、δ0、δ1、δ2、ρ0、ρ1、ρ2、ρ3分别表示回归系数;εi、δi、ρi分别表示随机误差项。

四、实证分析

(一)描述性统计

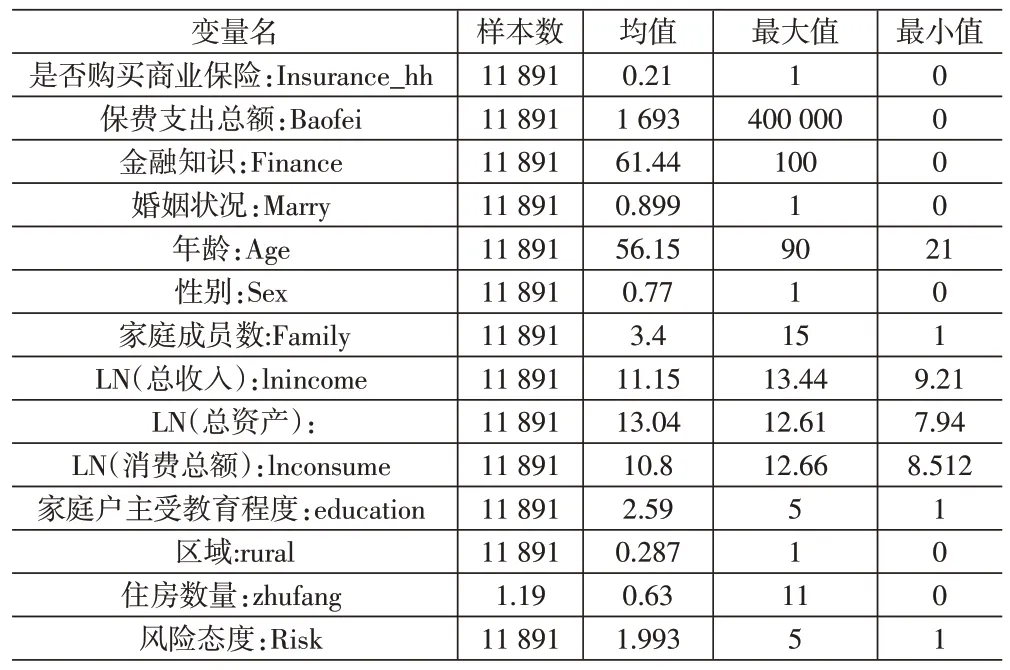

由下页表2发现,家庭拥有商业保险的占比为21%,年均商业保险保费支出为1 693 元,家庭户主的平均金融知识水平是61.44。受访家庭中绝大部分是已婚家庭,占据受访家庭总数的89.9%;家庭户主的平均年龄56岁,平均受教育程度处于中学水平;家庭户主性别中,大部分以男性为主;受访家庭基本上以三口之家为主;受访户中约70%的家庭为城镇家庭,家庭的风险态度平均水平为1.99,风险偏好处于中等水平。

表2 变量描述结果

因为本文利用的是横截面数据,时间序列多,不用进行相关性分析。

(二)回归结果分析

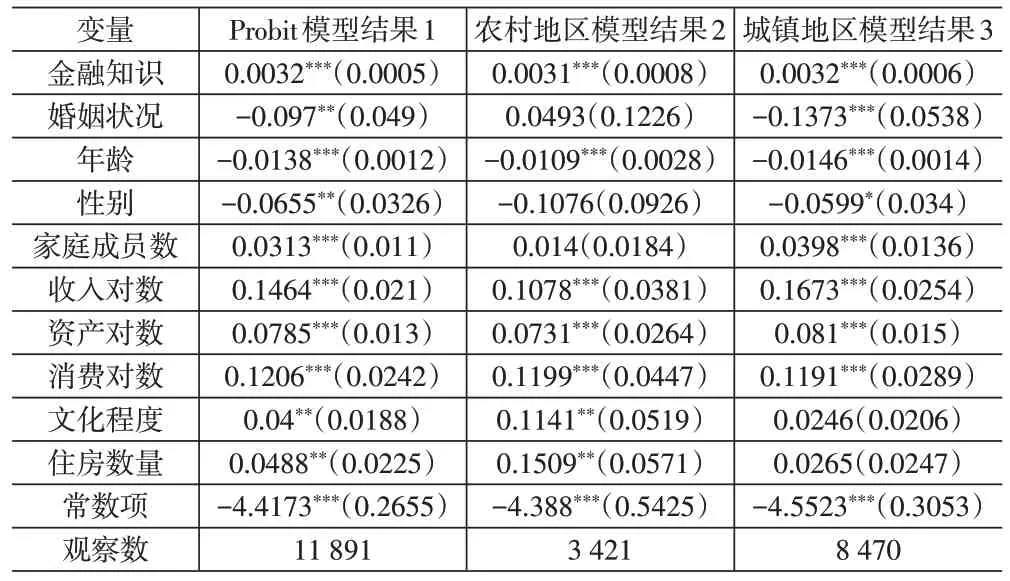

1.金融知识对是否购买商业保险的影响。根据实证分析得出模型1的检验结果,如表3所示。从结果可以看出,家庭户主金融知识水平越高,家庭购买商业保险的可能性越大。家庭户主的婚姻状况反向影响商业保险购买,这很可能是由于结婚后家庭抚养费用增加导致流动性资金减少,没有更多的闲置资金购买保险。随着年龄的增长,会降低家庭商业保险参与的概率,可能是因为很多人寿保险有投保年龄门槛,超过55 周岁,很多商业健康保险也无法购买,可选择的险种也越来越少。性别与商业保险购买呈负相关关系,表明女性更易于参与到商业保险市场,女性的家庭责任危机感比较强,更偏向于运用商业保险降低家庭风险。收入、总资产和总消费额越多,更容易参与到商业保险市场,这和现实中越是富裕的家庭购买的商业保险保额和种类也更多是一致的。家庭户主的文化程度显著正向影响商业保险购买,因为文化程度越高,越懂得利用商业保险作为风险规避工具,降低家庭面临的诸多不确定性。表3 中结果2 和结果3 分别是农村和城镇样本分析结果,不论是农村样本还是城镇样本,金融知识水平越高,家庭参与商业保险的可能性越大,但是农村样本和城镇样本数据也存在一些个别差异,比如,婚姻关系、性别和家庭成员数在农村数据中不显著,但是在城镇数据中显著,这可能与城乡居民经济特征差异有一些本质关系。家庭住房数量在农村居民中显著,但是在城镇居民中不显著,可能原因是农村居民的家庭资产比较单一,住房是其主要资产,住房越多,家庭经济状况越好,购买商业保险的可能性越高。

表3 金融知识对家庭是否购买商业保险的影响

2.金融知识对商业保险参与程度的影响。模型2实证结果如表4所示。可以看出,不论是全样本还是分组样本,家庭金融知识都在1%的水平上显著正向影响商业保险参与程度,研究结果在城镇和农村同样显著。可能原因是金融知识水平提升后,居民意识到家庭可能面临的诸多不确定性,更愿意拿出日常收入的一部分购买商业保险产品来规避风险。从控制变量来看,婚姻状况在农村样本中不显著,家庭户主年龄越大,家庭年商业保险保费支出越少,消费、资产和收入都在1%的水平上显著影响家庭保费支出额。

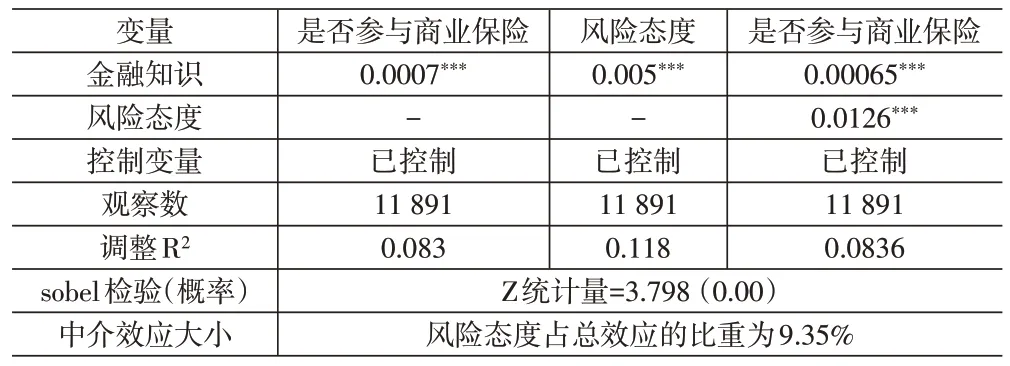

3.中介效应分析。为了探究金融知识影响家庭参与商业保险市场的路径,本文尝试从风险态度的角度来分析金融知识的影响路径,并且借鉴温忠麟和叶宝娟(2014)的研究方法进行中介效应检验。居民金融知识水平的提高,有利于消费者树立正确的价值观,对市场风险产生正确的认知,进而有利于适度提升消费者的风险偏好。而商业保险不论是人寿保险还是财产保险,在一定程度上都能有效规避风险发生的不确定性。因此,金融知识水平提升后很可能提升家庭户主的风险偏好,从而促使家庭购买商业保险。本文通过模型检验风险态度对家庭是否购买商业保险的中介影响。

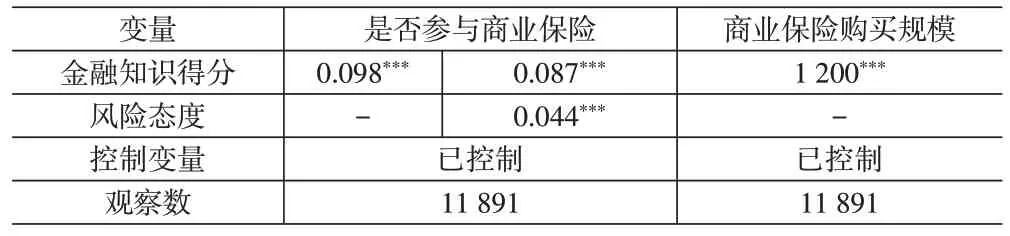

根据模型3进行Probit回归,检验金融知识对家庭购买商业保险的影响。检验系数α1的显著性,若显著,则按中介效应立论,否则按遮掩效应立论;然后对方程(4)进行有序的Probit回归,检验金融知识对风险态度的影响;最后对方程(5)进行Probit回归,检验加入风险态度中介变量后金融知识对是否参与商业保险市场的影响。根据回归结果看δ1和ρ2的显著性,若都显著则继续看ρ1的显著性,若ρ1也显著则比较δ1、ρ2和ρ1的符号,如果同号,属于部分中介效应,则看中介效应占总效应的比例。从表5 可以看出,金融知识通过风险态度显著促进了家庭购买商业保险。从表5最后一列可以看出,加入中介变量风险态度后,金融知识对是否参与商业保险市场依然显著,并且从中介效应的检验结果看出,风险态度的中介效应非常显著。由此,假设2得到证实。风险态度作为影响参与商业保险市场的中介变量,在金融知识对参与商业保险市场的影响中,占其影响总效应的9.35%。

表5 中介效应检验结果

综上所述,金融知识影响家庭商业保险购买的路径如下:金融知识→家庭风险态度→家庭商业保险购买,风险态度发挥了中介效应作用。

(三)稳健性检验

本文采用变量更换法检验上述实证结论的稳健性和可靠性。金融知识变量直接用受访家庭户主对利息计算、风险识别和通货膨胀计算三个金融知识问题的正确回答数量表示,加入上述模型检验,结果如表6 所示。可以发现,金融知识提升依然能提升家庭购买商业保险的概率。并且,变量替换后,风险态度的中介效应也非常显著,和前面检验结果基本一致。

表6 稳健性检验结果

五、研究结论与建议

本文选择CHFS(2019)年的家庭调查数据,采用因子分析法重构金融知识指标,然后运用Probit 和Tobit 回归模型分析了金融知识对家庭商业保险购买是否存在显著影响,并检验风险态度的中介效应作用。结果发现:提升居民金融知识水平,有利于居民正确认知各种不同类型的风险,从而促使居民购买商业保险产品降低风险发生的损失,该分析结果在城镇家庭和农村家庭之间无显著差异。

基于以上分析结论,本文提出以下三点建议:第一,加大金融机构宣传力度。可以通过金融机构线上线下平台普及金融保险知识,让居民随时随地能了解、学习金融保险知识。第二,加大政府宣传力度,帮助居民正确认知各种类型的风险。现在属于网络化社会,既存在很多理财陷阱,同时也存在很多投资机会。事实上,除了风险投资的财务风险以外,居民还面临很多人身和财产方面的风险,比如意外或疾病产生的风险和通货膨胀带来的养老风险等,正确认识各种风险类型,才能让家庭有针对性地采取应对不同风险的措施,而不是一味地排斥风险。第三,保险公司也应该加大产品推广力度,根据城乡经济水平差异,有针对性地开设一些更加专业和更加人性化的产品,让更多不同收入水平的家庭都能购买到需要的保险产品。