调解方式解决税收代位权纠纷的必要性

2022-11-19程月

程月

(首都经济贸易大学 北京 100070)

一、问题的提出

税收代位权源于民法上的债权人代位权,现行《税收征管法》第50条明确了税务机关的税收代位权,并规定了其可以通过《合同法》的相关规定来间接行使。税收代位权是一种保障国家税权实现的补充措施,当纳税人不积极行使自己的债权而影响国家税收债权实现时,税务机关以自己的名义向第三人(纳税人的债务人)代位行使其债权的权力,但也有学者认为,税务机关不能随意就纳税金额、纳税期限等事项与纳税义务人或者第三人进行调解。不仅违反税收法定原则,而且会侵害国家的税收利益。本文认为,调解这一方式存在有其必要性。

在北大法宝中检索案由为“债权人代位权纠纷”且标题含“税务局”的案例,得到56份裁判文书。样本统计时间截至2020年11月14日,由于北大法宝司法案例上传具有滞后性,且截至2020年11月14日,最新裁判文书的发表日期为2020年7月20日,所以样本共涵盖2005至2020年7月关于税收代位权的全部裁判文书。在检索到的案件中,最早采取调解解决的案件为潼南县地方税务局与重庆永佳地产发展有限公司税收代位权纠纷案件,潼南县地方税务局作为原告,起诉被告重庆市永佳地产发展有限公司拖欠工程款,在债权已届清偿期且第三人怠于行使其债权时,税务机关代位行使第三人的债权,以实现其对纳税人税款及滞纳金的收缴,潼南县人民法院举行了三方调解:被告将工程款交予原告,以抵缴税款。从调解的结果来看,税务机关在此次调解中实现了收缴税款及滞纳金的目的,国家的税收利益在调解的过程中并未受到损害,这是本次调解有效可行的关键。

由此可见,即便通过调解的方式解决,税务机关在调解的内容中也未在税款、滞纳金及罚款的数额、缴纳的时间上做出让步。既然如此,为什么在法律实践中出现了多起通过调解解决税收代位权纠纷的案例?为什么税务机关仍需采用调解的方式解决纠纷?

二、解决税收代位权纠纷方式的比较

如前所述,《税收征管法》设置税收代位权的原因之一,在于税务机关通过税收代位权的方式来保障国家税收征收权的实现。税务机关为了实现征税这一权利及义务,可以通过多种途径,主要包括税务机关作为国家行政机关所采取的行政手段,以向人民法院提起税收代位权诉讼并得到裁判的方式,诉讼中提出调解的方式。

(一)行政手段

首先,依据《税收征收管理法实施细则》(以下简称《实施细则》)中规定的税收强制执行决定书、税务检查通知书、税务处理决定书、税务行政处罚决定书、行政复议决定书等,都是税务机关在通过采取向人民法院提起诉讼的方式,行使税收代位权的行政手段的表现。对于税务机关,这种行政强制措施属于税务机关采取的税务行政手段,以保障税款能够得到及时、足额缴纳,在税务实践中,大部分的国家征税权都通过正常的征收程序来实现,当难以实现征收目的时,税务机关可以通过向纳税主体送达税务处理决定书行政手段来进一步实现。

(二)裁判与调解方式的比较分析

那么,对于通过提起诉讼及在诉讼中选择调解的方式解决税收代位权纠纷,这两种实现方式在司法实践中的总量占比及典型案例的实现效果来分析,以调解的方式解决税收代位权纠纷案件的可行性及必要性。

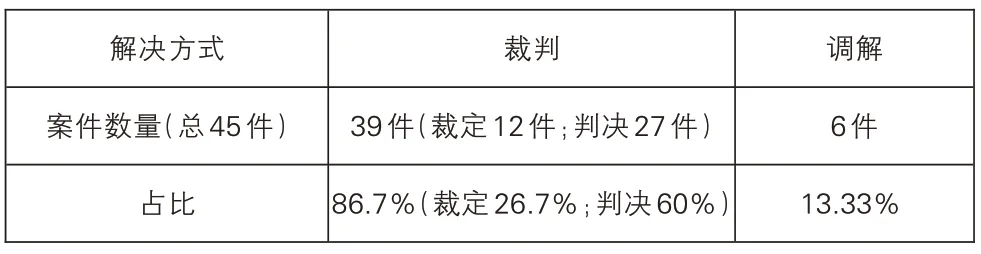

表1 2005年—2020年7月税收代位权纠纷解决方式比较详情

通过对2005年—2020年7月税收代位权纠纷解决方式的数量对比,可见采取调解的方式解决纠纷的案件数量占比只有13.3%。同时,在研究案件中发现,有17.9%案件通过裁定撤诉解决,这6起案件(见表2)均为原告税务机关主动提出撤诉解决,往往仅有少部分案件直接采取行政调解与仲裁,大部分行政纠纷为行政机关与相对人在司法程序以外达成和解或经法院调解后撤诉,提高了税务机关履行职责的效率。

表2 2005年—2020年7月税收代位权纠纷裁定撤诉案件详情

对以调解的方式解决代位权纠纷的案件进行研究的最大难度在于,法院的调解书及调解细节无法进行公开,因此在对于该类案件的调解内容并不清晰时,对其可行性及意义进行研究是很难的。目前能够获取到调解内容的就是重庆市潼南县地方税务局与永佳地产纠纷案件,广通建筑公司作为被告永佳地产的债权人及纳税义务人,最终永佳地产与重庆市潼南县地方税务局达成调解协议,将工程款交予税务机关以抵缴广通建筑公司欠缴的税款,在税款的数额及缴纳的期限上都未作为调解的事项进行协商,可见这样的调解似乎是税务机关换了另一种方式实现自身目的,第三人及纳税义务人并不能在调解的过程及结果中获得在税款数额、缴纳期限上的让步。

在检索案件的过程中发现,北京市地方税务局第二稽查局与北京首开亿信置业股份有限公司(以下简称“首开公司”)的代位权案件中,以其他文书的方式结案,从中国裁判文书网上获取了该案件的裁判文书,发现该案件的结案方式实际上为调解。通过正当程序向该案件的审判人员申请,以学术交流的方式获知,该案件的第三人为D公司(涉及当事人隐私,采用化名),D公司作为首开公司的债权人、北京市地方税务局的纳税义务人、该案件的第三人,案件最终采用调解的方式解决,结果为首开公司作为D公司的债务人代D公司向税务局偿还欠缴的税款及滞纳金。并且在欠缴的税款以及滞纳金的数额、缴纳的期限问题上,税务机关并未作出妥协。可见,在调解的内容上由于涉及税收法定原则、维护国家税权等基本原则与底线,在税收法定原则以及行政法上合法原则的要求下,税务机关作出妥协的难度很大。

对比这三种收缴税款的方式,从2005年—2020年10月,通过行使税收代位权的方式解决纠纷的案件共有45例,在诉讼中进行调解的案件更是少之又少。那么为什么仍然存在调解的方式呢?在接下来的部分,将从法律理论及司法实践两个方面分析原因。

三、调解方式存在的必要性

现有观点对于税务机关是否能够通过调解的方式行使税收代位权存在分歧。有的认为税务机关不能通过调解的方式行使税收代位权,税务机关作为国家公权力的代表者与维护者与相对方进行调解十分不妥,税务机关的主要职责就是维护国家的税收利益,依照国家法律的规定向纳税人收缴税款以实现国家的征税权,征税权属于国家公权力,公权力的特点是国家可以强制他人做违背其意愿的事,这与民事私法下设立的调解的意思自治原则本身会产生冲突,因此不能在调解的过程中与具有纳税义务的相对方进行妥协、让步,以致国家权力受损;与此同时,税务机关在此种基础上享有的、对纳税人对次债务人享有的债权的处分权是十分不合理的,税务机关作为实体权利的享有者,其请求调解的权利应当受限,否则税务机关可能出现以主动提出调解的方式受贿、索贿,导致国家税款流失等严重后果。

(一)既有理论来源与立法支撑

调解属于民法下私法自治所衍生的解决纠纷之制度,来源于民法下的意思自治原则,并且与公法所强调的国家公权力的强制性、严格的合法原则之间有较为明显的冲突。由于法治的发展以人的发展为基础,结合社会学的观点,人类社会进入“福利国家”后,调解作为多元化的纠纷解决方法需求自然增长。

采取民事诉讼以外的纠纷解决方式又称作“替代性纠纷解决方式”即“ADR(Alter native Dispute Resolution)”,指普遍存在于各国的民事诉讼以外的非诉讼纠纷解决方式,这种制度来源于美国,1991年美国发布的《行政争议解决法》《协商立法法》均鼓励推行ADR制度,运用调解、协商或仲裁的方式解决行政机关与相对人之间的纠纷,税务机关无法承担证明责任时,采取ADR制度能够有效节约司法成本、提高税务机关工作效率。

调解的存在确实有其必要性与可行性。德国的税务机关与纳税主体之间若就事实或者法律问题产生争议并无法通过税务机关的调查等手段实现其本身目的时,也可以通过与纳税主体进行和解的方式解决。我国在《行政诉讼法》第60条规定行政案件原则上不适用调解。但国务院、国家税务总局也发布了《中华人民共和国行政复议法实施条例》,其中第40条、第50条允许对行政机关依据自由裁量权作出的具体行政行为由复议机关按照自愿、合法的原则进行调解。国家税务总局《关于全面加强税务行政复议工作的意见》(国税发〔2007〕228号)强调“调解是化解矛盾的有效手段”。

(二)司法实践中的启示

通过对北大法宝及中国裁判文书网中的案件进行检索,得到的56份裁判文书、45件税收代位权案件进行分析,诉讼请求不被人民法院所支持的主要原因为:税务机关无法为纳税人“怠于行使”其债权及债权债务关系的客观存在进行举证。税务机关在税收代位权纠纷诉讼中由于依据“谁主张,谁举证”原则,这是税务机关有效提出并行使税收代位权的基础,而在现有的条件下税务机关很难对纳税人与其债务人之间的法律关系及事实情况进行调查取证。因此,其无法在税收代位权纠纷诉讼中提出证据,以作为支持其主张的主要支撑,而导致人民法院无法支持税务机关收缴税款、滞纳金及罚款的主要诉求。

首先,税务机关税收代位权诉讼败诉原因,体现了以调解方式解决相关争议的必要性。虽然调解并不是解决税务机关因无法承担举证责任,而导致相关纠纷案件败诉的最优解,但也在一定程度上反映了在税收代位权纠纷中采取调解的可行性。比如纳税人及其债务人在本能上畏惧公权力的特点,导致其在配合税务机关或人民法院调查取证时,本身存在隐瞒主要证据的高度可能性。但若采取调解这样更加缓和的方式,让纳税人及其债务人更易接受,将在一定程度上提高纳税人及其债务人的配合度,提高税务机关实现其收缴税款、维护国家税收利益等目的的可能性。

其次,对比采取民事诉讼的方式,采取调解的方式解决税收代位权纠纷更加便利。第一,许多税收代位权纠纷案件的原告为税务稽查部门,其作为授权行政主体在税收代位权诉讼中存在主体资格是否适合的问题,以及税务机关本身与纳税人的债务人之间本就不存在直接的利害关系,双方的诉讼资格均存在是否适合的问题,这都需要人民法院进行审查;第二,人民法院主要对案件的第三人(即纳税义务人)与案件被告(即纳税人的债务人)之间的债权债务关系以及案件原告(即税务机关)与案件第三人之间的税收债权债务关系,这两对法律关系进行审理;第三,税收代位权纠纷案件有时涉及的当事人十分复杂,起诉成本高,有时包括自然人、法人、税务机关,税务机关所要追缴税款的纳税义务人所在地有时涉及很多地区;第四,税收代位权为《税收征管法》直接规定的权力,若纳税人与其债务人基于意思自治,事先协定通过仲裁方式解决纠纷时,是否可以因此排除税务机关通过诉讼的方式行使税收代位权。可见,调解的存在无疑为税务机关税收代位权的实现提供了更多的可能性。

由于人民法院对于采取调解的方式结案的案件采取不公开的方式,如前文所述,仅能看到潼南县地方税务局在人民法院的主持下,与纳税人及纳税人的债务人进行了有效的调解,保护了国家的税收利益的同时,节约了司法资源,为民事诉讼程序分流,使我国税收代位权纠纷解决方式更加多样化。另一起案件为北京市地方税务局第二稽查局与首开公司的代位权纠纷案,该案件的审判人员基于学术交流分享的目的,与笔者在代位权纠纷案件的问题就该案件本身进行了探讨,从学术交流分享会中可以得知,在目前的司法实践中,法院认为对于纳税人应纳税额、滞纳金金额及缴纳期限的问题不应该由税务机关进行让步,调解当然以合法原则为前提,若税务机关在调解的过程中需要对前述事项作出妥协,需要依照正规程序向法院提交相关文件,否则不能违反《税收征管法》对于税款、滞纳金征收的规定。从司法实践的角度看,法院采取调解这一方式解决税收代位权纠纷,对于平衡社会主体之间的利益、定纷止争有很大的意义。一方面,税务机关多了一种足额征收税款、维护国家利益的方式;另一方面纳税人也可以通过该种方式,在法院的协助下更加顺利地找到其债务人实现其债权,也为该纳税人的其他债权人实现多方债权提供了更大的可能性。

四、结语

本文对一起税收代位权纠纷调解案件调解的结果进行分析,通过对司法实践中税务机关实现其向纳税人足额征税的方式比较,以及在法学理论、司法实践中的初步探索,得到调解这一方式对于解决税收代位权纠纷案件的可行性,以及其理论与现实意义。在解决税收代位权纠纷的方式上,除却采用向人民法院提起代位权诉讼的方式,还可以采用调解这样的非裁判纠纷解决程序来解决。通过对近15年的税收代位权纠纷案件进行分析总结可见,采用调解解决机制解决税收代位权纠纷的现实可能性,以及虽然其具有诸多优势,但由于该类案件采取非公开的方式进行,以及税收法定原则等基本原则的限制,以及目前立法及司法实践对于采用该种方式的限制,导致该类纠纷中的调解内容实际上只停留在形式层面,因此对于调解这一问题的研究也受到相应的限制。虽然如此,根据分析,调解这一纠纷解决方式,在将来的税务立法、执法、司法层面也能提供有益的借鉴。