当60/40不再有效时……

2022-10-22张素华

张素华

60/40投资策略是投资60%的股票以实现财富增值 ,和投资40%的债券以提高现金收入和降低潜在风险。债券波动性较低,配置他们可以有效地降低投资组合的波动性。60/40投资策略一直是美国热门的平衡策略-股票配置标准普尔500总回报指数,而债券配置彭博美国综合债券指数。今年截至8月,60/40投资组合今年迄今为止的回报率为 -16%,令人大跌眼镜。

2022年投资主题是抗通胀之余,避免赚息蚀价的陷阱。联储局FOMC 9月会议后,巿场继续原先的方向,继续向衰退同时紧缩之路迈进。美国纳斯达克指数截止到9月25号,今个月已经下跌了7.4%。美元指数继续走强,债息愈升愈有。加息令美元指数自2022年初以来一直非常强劲,创下2002年以来的最高点,突破113。

今年市场非常特殊,联储局同时加息和量化紧缩,股市和债券同时出现抛售双双下跌,这是40年来难得一见的。根据历史,在同一年內,没有两个资产类别同时下跌。

( 信息来源: FACTSET)

我们应该做什么?我们可以采取3种行动

实物资产具有固有的物理价值,通货膨胀会推高这些

资产的价格。房地产投资信托基金(REITS )有限合伙制企业 (Master Limited Partnerships, MLP)是经典的例子。读者都熟悉房地产信托基金,M L P读者们可以回看七月份关于M L P的文章,所以这里就不详细讨论了。

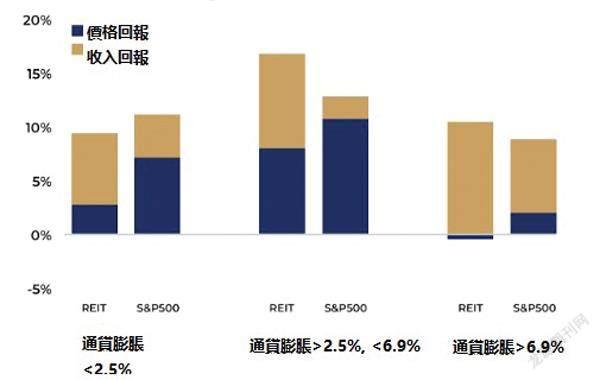

房地产投资信托基金与标准普尔 500 指数在不同通胀时期的回报率相比:

除了投资股票和债券之外,投资其他资产,例如前面提到的房地产信托,能源商品期貨,农产品商品期货,贵金属等等,这些分散投资当然不能保证投资者每年得到最好的回报,但是可以让他们在一个完整的经济周期取得优于同期各类资产价格的平均回报。

比较流行的另类资产或者避险资产就好像是私募基金或者风险投资。这些策略大都是和市场有负或者超低的相关性。

投资者可以采用一些市场中性的策略或者对冲加息影响的策略。市面上有一些ETF让大家可以做选择。市场中性

策略是投资者旨在从一个或多个市场的价格上涨和下跌中获利,同时试图完全避免某种特定形式的市场风险,其表现独立于整体市场。相反,市场中性的回报取决于股票市场的某些因子(factor)相对于彼此的表现。当然这些ETF有采用衍生工具和杠杆产品,所以投资者应该要先了解,再投资。

AGFiQ 美国市场中性反贝塔基金(BTAL.US) 是一小型主动管理型ETF,提供一致的负β敞口,用作有效的股票对冲,以降低投资组合的波动性并减少回撤的影响。今年回报(截止到9月25号)是15.24 %,但管理费费用偏高達2.53%。

Simplify 利率对冲 ETF (PFIX.US) 对冲长期利率上升引起的利率变动,并在固定收益波动增加时从市场压力中受益。该ETF在场外交易利率期权中持有大量头寸,旨在为利率和利率波动的大幅上升提供直接和透明的凸面敞口。这个小型ETF今年的回报十分亮丽,今年回报(截止到9月25号)是66.89 %,管理费需要0.50%。