地产生存矩阵

2022-10-22杜丽虹

杜丽虹

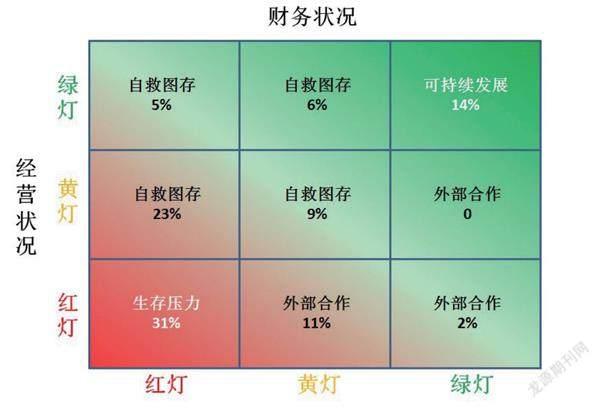

抗风险能力和融资成本(财务状况)为横轴,以当前的投入资本回报率和未来的成长潜力评分(经营状况)为纵轴,则在主要地产上市公司的生存矩阵中,有31% 的企业当前就面临生存压力;仅有14% 的企业具有可持续发展潜力;其余企业均需通过自救或外部合作来拓展生存空间。

2022年,对于地产行业来说已走到至暗时刻,信贷紧缩下,虽然行业整体的负债率略有降低,但由于销售大幅萎缩,地产行业遭遇了一场集体挤兑,行业平均的周转速度减慢了37%,平均的投资回收周期已延长至5年,几乎所有企业都面临资金链的考验。

截至2022年中期,主要地产上市公司现金短债比的中位数已从2021年末的1.05倍降至0.95倍,短期内就面临资金缺口的企业占比从上年末的30%猛增到70%;几乎所有企业都面临中期资金缺口,不扩张情况下平均需要续借的债务比例从上年末的69%上升到85%,有35%的企业不仅需要续借全部债务,还需要新增债务以偿付利息和维持运营(而在2021年末时,债务续借比例大于100%的企业占比为16%);更有29%的企业当前的利息保障倍数已小于1倍,换句话说,即使这些企业的全部债务都能展期,其盈利也不足以支付利息了(而在2021年时利息保障倍数小于1倍的企业占比为10%)。

而随着地产企业的频频“爆雷”,部分隐性负债开始显性化,但目前仍有三到四成的销售来自表外贡献,明股实债成分在净资产中的平均占比则从上年末的15%微升至16%。

此外,虽然销售大幅萎缩,但主要地产上市公司仍有6万多亿元的合同负债(不包含未公布财务数据的企业),合同负债仍贡献了企业资产总额的27%,未来,如果预售款进一步减少,行业整体将面临更为严峻的现金流危机。

经营方面,在周转率大幅降低的同时,行业整体的利润率进一步降低。主要地产上市公司毛利润率的中位数已从2020年的24.4%降至2021年的16.6%,2022年上半年进一步降低至15.8%,核心经营利润率的中位数也从2020年的12.2%降至2021年的9.7%,2022年上半年进一步降低至7.9%;相应的,主要地产上市公司税前投入资本回报率的中位数则从2020年的9.2%降至2021年的7.2%,2022年上半年进一步降低至5.6%(年化);当前,行业平均的税前投入资本回报率已低于综合债务融资成本——实际上,由于高风险的企业和项目已无法获得新增融资,还有大量企业处于债务违约后的债务重组过程中,所以,尽管当前主要地产上市公司平均的债务融资成本已降至6%的水平,但融资成本在某种程度上已失去了风险调节的作用。

综上,截至2022年9月30日,除去仍未公布中期财务数据的公司,以及由于风险暴露、銷售大幅萎缩而跌出了主要地产上市公司行列的企业,2022年中期入围主要地产上市公司的数量从上年的77家减少至65家,这其中,七成企业面临经营上的严重问题,六成企业面临财务上的严重问题。综合抗风险能力、融资成本、运营效率、盈利能力、成长潜力和销售规模因素,华润置地、中国海外、龙湖集团、万科、保利地产、美的置业、仁恒置地、绿城中国、招商蛇口、越秀地产进入了2022年中期地产上市公司综合实力排名榜的TOP 10。

进一步,如果我们以抗风险能力和融资成本(财务状况)为横轴,以当前的投入资本回报率和未来的成长潜力评分(经营状况)为纵轴,则在主要地产上市公司的生存矩阵中,有31%的企业当前就面临生存压力(不包括未公布财务数据的企业);仅有14%的企业具有可持续发展潜力;其余企业均需通过自救或外部合作来拓展生存空间。

2022年上半年,受多重因素影响,地产行业的销售大幅萎缩,地产上市公司(A+H)整体的并表销售金额同比下降了27%,中位降幅为38%,地产上市公司整体的合同销售金额同比下降45%,中位降幅为56%。其中,上半年并表销售额或合同销售金额在50亿元以上、且公布了中期财务数据的地产上市公司(A+H)共65家,我们称之为主要地产上市公司(未公布2022年中期财务数据的地产上市公司除外)。这65家主要地产上市公司上半年的并表销售金额同比下降25%,中位降幅为27%,而合同销售金额则同比下降44%,中位降幅为47%。

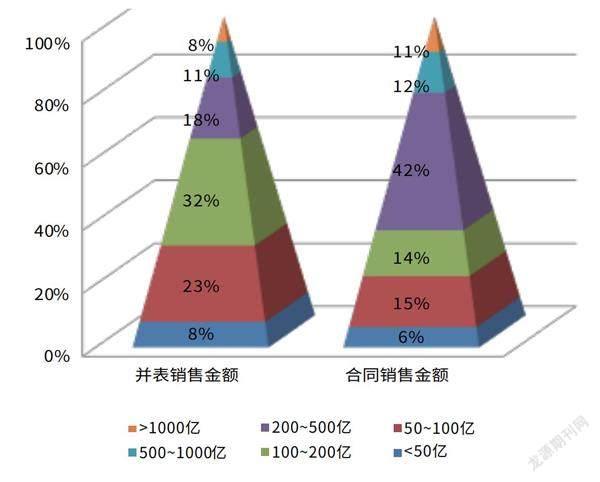

65家主要地产上市公司中,仅有7家公司上半年的合同销售金额在1000亿元以上,有8家公司上半年的合同销售金额在500亿-1000亿元之间,有27家公司上半年的合同销售金额在200亿-500亿元之间,有9家公司上半年的合同销售金额在100亿-200亿元之间,有10家公司上半年的合同销售金额在50亿-100亿元之间,还有4家公司上半年的合同销售金额不到50亿元。规模排名TOP 10的主要地产上市公司上半年的合同销售门槛降至800亿元,规模排名TOP 20的主要地产上市公司上半年的合同销售门槛降至400亿元,规模排名TOP 50的主要地产上市公司上半年的合同销售门槛降至120亿元。

上述主要地产上市公司的销售总额中,平均有39%来自表外。若以并表销售额计算,则仅有5家公司上半年的并表销售额大于1000亿元,有7家公司上半年的并表销售额在500亿-1000亿元之间,有12家公司上半年的并表销售额在200亿-500亿元之间,有21家公司上半年的并表销售额在100亿-200亿元之间,有15家公司在50亿-100亿元之间,还有5家公司上半年的并表销售额不到50亿元。

结果,2022年中期地产上市公司综合实力排行榜TOP 20的企业中,有5家公司上半年的合同销售金额在1000亿元以上,有7家公司上半年的合同销售金额在500亿-1000亿元之间;以并表销售额计算,综合实力排行榜TOP 20的企业中有4家公司上半年的并表销售总额在1000亿元以上,有6家公司上半年的并表销售额在500亿-1000亿元之间。

不过,规模不等于实力。此外,销售的大幅萎缩还导致行业整体周转效率和抗风险能力的大幅下滑,行业整体遭遇了一场严重的“挤兑”。

截至2022年6月30日,主要地产上市公司剔除预收款后总负债率的中位数从2021年末的70.8%略降低至69.8%,净负债率的中位数则从2021年末的76.5%升至78.5%;现金短债比的中位数从2021年末的1.05倍下降至0.95倍;结果,处于绿档的企业比例从2021年末的33%略降至32%,处于红档和橙档企业的占比则从2021年末的32.5%上升至2022年中期的33.8%,这还不包括未披露财务数据的企业。

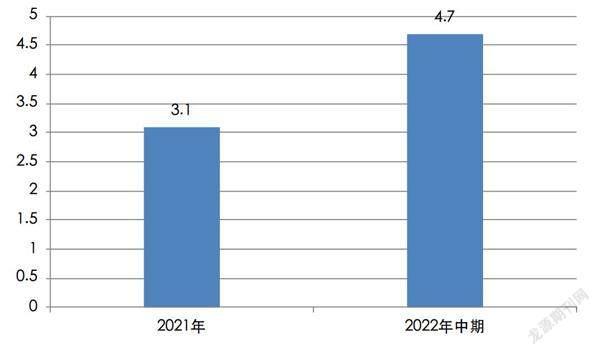

与静态的负债率相比,动态的现金流危机更为严峻。由于周转速度大幅减慢,行业整体面临资金链断裂的风险,根据我们的测算,面临短期资金缺口的企业占比从2021年底的三成猛升至七成,几乎所有企业都面临中期资金缺口的压力——即使在不扩张的情况下,主要地产上市公司也都需要进行债务续借,平均的债务续借比例从2021年底的69%上升至85%,需要续借全部债务的企业比例从2021年底的16%上升至35%,这些企业不仅需要续借全部债务,还需要新增债务以偿付利息和维持运营。实际上,2022年上半年利息保障倍数小于1的企业占比已从2021年的10%上升至29%,其中,有9%的企业当前的利息保障倍数已小于0.5倍,即,即使全部债务都能续借,企业当前的盈利也不足以支付利息了。此外,由于周转速度减慢,行业平均的投资回收周期已从此前的3.1年延长至4.7年,97%的企业都面临债务期限短于投资回收周期的期限结构缺口问题,平均的期限缺口从2021年底的15个月上升至35个月,面临两年以上期限缺口的企业占比从2021年底的27%上升至69%。

隱性负债方面,尽管随着企业财务风险的暴露,部分企业的隐性负债已转化为显性负债,但行业整体的隐性负债风险仍然较高:主要地产上市公司中少数股东权益在净资产中的平均占比从2021年底的39%略升至40%,虽然部分亏损严重的企业其少数股东也开始承担损失,但仍有30%的企业少数股东的利润占比不到权益占比的一半,还有部分企业由于少数股东不承担亏损,而出现利润占比显著高于权益占比的情况,结果主要地产上市公司中明股实债成分在净资产中的平均占比从2021年的15%微升到2022年中期的16%,这还不包括恒大、融创等未披露财务数据的企业;表外销售方面,主要地产企业的表外销售贡献从2021年的46%降低至39%,但有9%的企业表外销售的贡献比例大于70%;再加上合约负债中的融资成分,行业整体的隐性债务压力依然很大。

综合考虑表内偿债能力及表外负债预警,主要地产上市公司抗风险能力综合评分的中位数从2021年底的1.80分进一步降低至1.05分(满分10分),华润置地、荣安地产、中国海外、仁恒置地、龙湖集团、万科、招商蛇口、美的置业、保利地产、深圳控股进入了我们的综合抗风险能力排行榜TOP 10。

2022年,由于高风险的企业和项目已无法获得新增融资,还有大量企业处于债务违约后的债务重组过程中,所以,地产企业整体的融资成本不升反降。

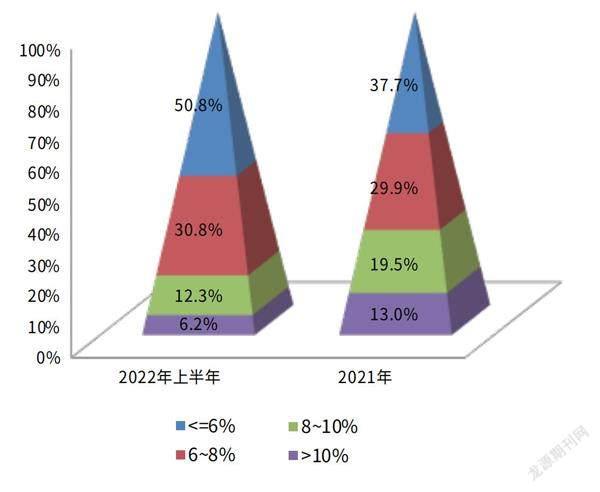

2022年1-6月,主要地产上市公司综合债务融资成本的平均值从2021年的7.2%降至6.5%,中位数则从2021年的6.7%降低至5.9%;其中,有4家公司的综合债务融资成本在10%以上,占主要地产上市公司总数的6%;有8家公司的综合债务融资成本在8%-10%之间,占主要地产上市公司总数的12%;有20家公司的综合债务融资成本在6%-8%之间,占主要地产上市公司总数的31%;有33家公司的综合债务融资成本不到6%,占主要地产上市公司总数的51%;更有17家公司的综合债务融资成本不到5%,占主要地产上市公司总数的26%。不过,随着销售的大幅萎缩,一些历史融资成本很低的企业也面临债务违约的压力,融资成本在某种程度上已经失去了风险调节意义。

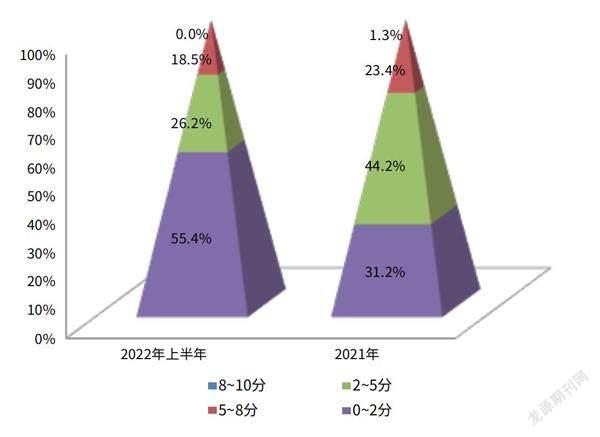

我们对地产企业的融资成本给予评分以反映其综合融资能力,其中,综合债务融资成本小于5%的企业被赋予10分,而综合债务融资成本大于10%的企业被赋予0分,中间数值插值赋分。结果,2022年中期主要地产上市公司融资成本评分的均值从2021年的5.87分上升至6.92分,中位数则从2021年的6.63分升至8.11分。有33家公司的融资能力评分在8分以上,占主要地产上市公司总数的51%;但同时也有18家公司的融资能力评分不到5分,占主要地产上市公司总数的28%;其中,有8家公司的融资能力评分不到2分,占主要地产上市公司总数的12%。

深圳控股、中国海外、冠城大通、中国金茂、华润置地、龙湖集团、新湖中宝、越秀地产、五矿地产、万科进入了融资成本排行榜的TOP 10。

2022年上半年主要地产上市公司存量资产周转率(并表销售额/年初总资产)的平均值从2021年的0.274倍减慢至0.191倍,中位数则从2021年的0.255倍减慢至0.163倍,较2021年减慢了37%,这是过去15年来中国地产行业周转速度的最低值,几乎所有企业都面临销售大幅萎缩的压力。由此计算的投资回收周期的中位数则从2021年的3.1年延长至4.7年,有29家公司当前的投资回收周期大于5年,占总数的45%;仅有11家公司当前的投资回收周期小于3年,占总数的17%。预售款的大幅减少和带息负债的紧缩使地产企业的资金链面临前所未有的考验。

截至2022年中期,主要地产上市公司的合同负债总额仍高达6.2万亿元(这还不包括恒大、融创、世茂等未公布中期财务数据的企业),合同负债平均仍占到主要地产上市公司总资产的27%;未来,如果预售继续大幅下滑导致企业合同负债进一步减少的话,地产行业将面临更为严峻的资金链危机。

若以结算周期计算,则2022年行业平均的结算周转率(收入/平均总资产)从2021年的0.230倍减慢至0.180倍,中位数则从0.214倍减慢至0.152倍,由此计算的结算周期的中位数从4.7年延长至6.6年。有50家公司的结算周转率都小于0.2倍,占总数的77%;其中有13家公司的结算周转率小于0.1倍,占总数的20%;仅有5家公司的结算周转率在0.3倍以上,占总数的8%。

综合当前的投资回收周期、低谷中的投资回收周期(对于多数地产企业来说,当前的投资回收周期就已经是其低谷状态的投资回收周期了)、及结算周期,我们对以上三项指标进行插值赋分,并给予每项指标三分之一权重,加权平均即得到地产企业运营效率的综合评分。数据显示,2022年中期主要地产上市公司运营效率综合评分的均值从2021年的4.91分大幅降低至2.70分,中位数更是从2021年的4.97分降至1.47分。仅有5家公司运营效率的综合评分在8分以上,占主要地产上市公司总数的8%;但有53家公司运营效率的综合评分不到5分,占主要地产上市公司总数的81.5%;更有35家公司的运营效率综合评分不到2分,占主要地产上市公司总数的54%。建发股份、冠城大通、绿地控股、金隅集团、朗诗地产、迪马股份、荣安地产、美的置业、德信中国、滨江集团进入了运营效率排行榜的TOP 10。

盈利能力方面,2022年上半年,主要地产上市公司毛利润率的中位数从2021年的16.6%进一步降低至2022年上半年的15.8%,核心经营利润率的中位数也从2021年的9.7%降低至2022年上半年的7.9%,有32%的企业核心经营利润率不到5%,有14%的企业核心经营利润率为负;在净利润层面,有25%的主要地产上市公司出现亏损,而就全体地产上市公司而言,亏损面超三成。

综合毛利润率、核心经营利润率以及税前投入资本回报率,我们对每项指标进行插值赋分,然后分别赋予25%、25%、50%的权重,加权平均后即得到地产企业的盈利能力综合评分。数据显示,2022年中期,主要地产上市公司盈利能力综合评分的均值从2021年的3.31分降至2.30分,中位数从2021年的2.78分降至1.63分。没有1家公司的盈利能力综合评分在8分以上;与之相对,有53家公司的盈利能力综合评分不到5分,占主要地产上市公司总数的81.5%;更有36家公司的盈利能力综合评分不到2分,占主要地产上市公司总数的55%。仁恒置地、宝龙地产、深圳控股、迪马股份、路劲基建、中国海外、华润置地、佳源国际、新湖中宝、大悦城进入了2022年中期盈利能力排行榜的TOP 10。

2022年1-6月地产行业的銷售大幅萎缩,65家主要地产上市公司的合同销售金额同比大幅下降了44%,中位增速为 -47%,几乎所有企业的合同销售金额都是负增长的。并表销售额方面,2022年1-6月,65家主要地产上市公司的并表销售金额同比下降了25%,中位增速为 -27%,九成企业的并表销售额是负增长的。

在当前周转速度和利润率下,即使全部债务都能展期,主要地产上市公司效率隐含回报的中位数也只有3.3%,超三成企业的效率隐含回报为负数。

在外生增长力方面,由于2022年1-6月主要地产上市公司税前投入资本回报率(年化)的中位数已从2021年的7.2%进一步降低至5.6%,l导致主要地产上市公司税前投入资本回报率与综合债务融资成本之间利差空间的中位数从2021年全年的0.9个百分点缩小至2022年上半年的-0.6个百分点;有54%的企业当前的税前投入资本回报率已低于综合债务融资成本,靠举债来支持扩张的外生增长模式也面临崩解。

当然,由于销售大幅萎缩,所以,土地变得富余了。截至2022年中期,以2022年1-6月的销售面积乘2计算,主要地产上市公司的总土地储备(待建+在建+已竣工待售面积)平均相当于年销售量的9.0倍(2021年为7.1倍),中位数为7.6倍(2021年为5.4倍),可售土地储备平均相当于年销售量的6.5倍(2021年为3.7倍),中位数为5.5倍(2021年为3.0倍)。多数企业在上半年都放缓甚至暂停了土地投资。

综合历史增长率、内生增长空间、外生增长空间以及土地储备总量,深圳控股、华润置地、滨江集团、城建发展、仁恒置地、美的置业、建发股份、中国海外、迪马股份、朗诗地产进入成长潜力排行榜的TOP 10。

综合地产企业的抗风险能力、融资成本、运营效率、盈利能力、成长潜力及销售规模因素,我们对地产上市公司的综合实力进行评分——其中前两项因素(抗风险能力和融资成本)主要显示企业的财务安全状况,后四项因素则主要显示企业的经营状况。

相应的,正常情况下,我们对以上六类因素分别赋予30%、20%、10%、10%、10%、20%的权重,从而使财务安全状况和经营状况各占50%的权重,加权平均后即得到主要地产上市公司的综合实力评分。但在企业的抗风险能力综合评分小于4分的情况下,此时企业的生存压力大于发展压力,财务安全性成为决定企业能否实现可持续发展的关键因素,与之相对,规模因素的作用在减弱——2021年以前,规模因素在地产企业的生存发展过程中确实发挥着重要作用,但一众大型地产企业频繁“爆雷”后,规模因素仅在企业财务安全时能够发挥助力作用,而对于那些财务风险较大的企业来说,“大而不能倒”已经成为过去式——相应的,当企业的抗风险能力综合评分小于4分时,我们将六类因素的赋权调整为40%、20%、10%、10%、10%、10%。

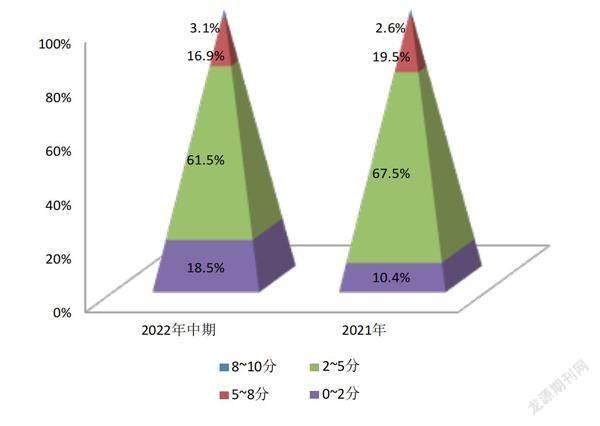

结果,2022年中期,65家主要地产上市公司的综合实力评分均值从2021年的3.86分降至3.60分,中位数则从2021年的3.75分降至3.25分。只有2家公司的综合实力评分在8分以上,占主要地产上市公司总数的3%;有11家公司的综合实力评分在5-8分之间,占主要地产上市公司总数的17%;有40家公司的综合实力评分在2-5分之间,占主要地产上市公司总数的61.5%;有12家公司的综合实力评分还不到2分,占主要地产上市公司总数的18.5%。

其中,华润置地、中国海外、龙湖集团、万科A、保利地产、美的置业、仁恒置地、绿城中国、招商蛇口、越秀地产进入综合实力排名榜的TOP 10。

需要注意的是,鉴于地产企业债务结构的复杂性,本报告力图通过隐性负债的分析来发现企业隐藏的债务风险,但实践中,我们无法对每家企业的财务数据进行审核,所以,评分的准确性仍有赖于其表内财务数据的真实性;在表内财务数据严重失真的情况下,我们也将无法保证排名报告的准确性。但我们已经综合利用了所有可以被利用的公开财务信息,并进行了几乎覆盖全体地产上市公司的全面分析,所以,我们相信本报告在评价地产企业整体的财务和运营状况方面仍具有较好的参考价值。但我们确实无法保障所有排名不出现偏差,因此,在使用本排名报告时,请结合多方面信息做出自主判断。此外,截至2022年9月30日,部分公司未公布中期财务数据,所以,我们只能将这几家公司排除在综合实力排名之外。

2022年上半年,由于销售大幅下滑,地产行业遭遇了一场集体挤兑,行业整体的债务压力空前之大,虽然由于信贷紧缩导致行业整体的负债率有所降低,但资金链紧绷,现金短债比大幅降低,结果,主要地产上市公司中,绿档企业的占比从32.5%微降至32.3%,而红档和橙档企业的占比则从2021年末的32.5%上升至33.9%;不过,与静态财务数据相比,动态数据更令人担忧。

在当前效率水平下,面临短期资金缺口的企业占比从上年的30%猛增至69%,几乎所有企业都面临中期资金缺口的压力,在不扩张情况下,平均有85%的债务需要续借(2021年行业平均的最低续借比例是70%),有35%的企业不仅需要续借全部债务,还需要新增债务以偿付利息和维持运营;更有近三成企业的利息保障倍数已小于1倍,即,即使全部债务能够展期,企业当前的盈利也不足以覆盖利息支出了。

随着周转的减慢,行业平均的投资回收周期已延长至5年,预售款大幅减少,但当前主要地产上市公司仍有6万多亿元的合同负债(不含未公布财务数据的企业),合同负债仍占到企业资产总额的27%;未来,如果预售款进一步减少,行业整体将面临更为严峻的现金流危机。

与此同时,越来越多的地产企业出现债务违约,部分隐性负债开始显性化,但仍有三到四成的销售来自表外贡献,估算的明股实债成分在净资产中的占比升至16%,这还不包括未公布2022年中期财务数据的地产企业,隐性负债的压力依然很大。

经营方面,2022年1-6月,行业平均的周转速度减慢了37%,毛利润率和核心经营利润率也进一步降低,主要地产上市毛利润率的中位数已从2020年全年的24.4%降至2021年的16.6%,2022年上半年进一步降至15.8%,核心经营利润率的中位数也从2020年全年的12.2%降至2021年的9.7%,2022年上半年降至7.9%;税前投入资本回报率的中位数则从2020年全年的9.2%降至2021年的7.2%,2022年1-6月年化后降至5.6%;结果,行业平均的税前投入资本回报率已低于综合债务融资成本。

销售的大幅萎缩加剧了地产行业的资金链危机,企业频频爆雷,部分企业由于销售急剧萎缩,已跌出我们重点观察的主要地产上市公司之列;还有一些企业由于债务状况复杂,截至2022年9月30日仍未公布中期财务数据,结果,相比于2021年入围的77家主要地产上市公司,2022年中期可统计的主要地产上市公司减少至65家。这其中,有71%的企业有严重的经营问题(运营效率、盈利能力或成长潜力的综合评分小于2分),有60%的企业有严重的财务问题(综合抗风险能力或融资成本的评分小于2分),合计有80%的企业都面临较严重的财务或经营问题;剩余的20%企业中,也都在经营或财务方面有短板(即,除规模以外的其他指标评分在2-5分之间)。

由图7可见,与2021年主要地产上市公司的六维蛛网图相比,2022年中期仅融资成本一项评分有所提高,销售规模评分与2021年相当,其他几项指标的评分均出现较大幅度的降低,尤其是运营效率评分的中位数已降至2分以内,抗风险能力和盈利能力也进一步削弱,从财务到运营,地产行业出现了全面衰退。

最后,根据我们的测算,在主要地产上市公司中,财务状况尚可(2022年中期抗风险能力综合评分大于等于5分、且融资成本评分大于等于8分)的企业有10家,占总数的15%,我们将其划定为财务状况“绿灯”企业;有财务压力或财务状况不佳但融资成本优势明显、即使在偿债能力较弱的情况下也能保持其债务融资渠道畅通(即,抗风险能力综合评分在2-5分、且融资成本评分大于等于5分;或抗风险能力评分大于等于5分、但融资成本评分在5-8分;或抗风险能力综合评分小于2分、但融资成本评分为10分)的企业有17家,占总数的27%,被划定为财务状况“黄灯”企业;其余财务风险较高(抗风险能力综合评分小于2分或融资成本评分小于5分的企业)的企业共38家,占总数的63%,被划定为财务状况“红灯”企业。

在经营状况方面,经营状况优于行业平均水平(2022年中期成长潜力综合评分优于行业中位数水平或税前投入资本回报率优于行业中位数水平)的企业共37家,这其中经营优势明显(即,成长潜力综合评分大于5分且税前投入资本回报率排名行业前三分之一)的企业有16家,占总数的25%,我们将其划定为经营状况“绿灯”企业;其余21家企业经营状况略优于行业平均水平,占总数的32%,被划定为经营状况“黄灯”企业;剩余28家企业经营状况逊于行业平均水平(成长潜力综合评分逊于行业中位数水平且税前投入资本回报率也逊于行业中位数水平)的企业共28家,占总数的43%,被划定为经营状况“红灯”企业。

图8是地产企业的生存矩阵,如图所示,65家主要地产上市公司中,财务状况和经营状况均为绿灯的企业仅9家,占总数的14%,这些企业在当前市场环境下仍具有可持续发展潜力;与之相对,财务状况和经营状况均为红灯的企业有20家,占总数的31%,这些企业在当前市场环境下面临较严峻的生存压力;其余,财务状况为红灯或黄灯,但经营状况为黄灯或绿灯的企业共28家,这些企业尚有努力自救的空间;而经营状况为红灯,财务状况为黄灯或绿灯的企业有8家,这些企业只能通过外部合作来弥补自身的效率短板。

综上,截至2022年中期,地产行业的生存结构进一步演化,以综合抗风险能力和融资成本(财务状况)为横轴,以当前投入资本回报率和未来的成长潜力(经营状况)为纵轴,则在主要地产上市公司的生存矩阵中,有31%的企业当前就面临生存压力(这还不包括恒大、融创、世茂、佳兆业等未公布财务数据的企业);有14%的企业具有可持续发展空间;其余企业均需通过自救或外部合作来拓展生存空间。