中国碳市场与绿色债券市场关联性研究

2022-10-17邓晶王钰婷幸小云

邓晶,王钰婷,幸小云

(北京林业大学经济管理学院,北京 100083)

随着气候变化问题对人类社会威胁日益突出,越来越多的国家把“碳中和”提升为国家战略,并提出了零碳未来的愿景。2020 年9 月,中国宣布了“力争到2030 年前实现碳达峰,到2060 年前实现碳中和”的“双碳”目标。“十四五”时期,中国进入以降碳为重点战略方向、推动减污降碳协同增效、促进经济社会发展全面绿色转型、实现生态环境质量改善由量变到质变的关键时期。在“双碳”目标的背景下,一方面,中国大力推动建设碳排放权配额交易市场(碳市场),旨在通过总量控制和配额交易的方式,以碳资产价格机制[1]、市场交易约束机制以及行政干预机制[2],对经济发展过程中的碳排放进行控制和约束;另一方面,中国也在积极发展绿色债券市场,通过为环境改善、应对气候变化和资源节约高效利用等领域经济活动提供有效融资,支持中国经济的绿色低碳发展[3]。

碳排放权配额作为新型金融工具具有较强波动性[4],而绿色债券具有透明性高、信用风险低等特点,其波动性较弱[5]。碳市场和绿色债券市场在减少温室气体排放和实现环境友好型经济发展方面具有相同目标[6],受到绿色低碳政策共同关注[7]。2 个市场之间的相互作用与影响对于减少温室气体排放、发展绿色低碳经济至关重要。然而,已有文献较少研究2 个市场之间的相互作用关系。当前中国正在加快建设全国统一大市场,随着金融市场一体化发展与碳金融化程度的不断提高[8],碳市场与绿色债券市场的联系将同步加强。准确把握市场间的相互作用关系,强化不同市场的风险管理,对于促进中国碳市场和绿色债券市场协同发展具有重要意义。

国内外学者关于碳市场与其他市场之间相互作用机制的研究主要集中在传统能源市场。Reboredo[9]研究了欧盟碳市场和布伦特石油市场波动率的相关性,发现二者之间没有显著的波动溢出关系。Wang 等人[10]利用溢出指数研究发现欧盟碳市场与美国西得克萨斯的轻质原油(WTI石油)、布伦特石油、欧盟天然气价格之间存在不对称的波动溢出效应。Chen 等人[11]通过探究欧盟碳市场与能源市场之间的时变条件相关性,发现二者存在相对稳定的正相关关系。针对中国碳市场,赵领娣等[12]利用溢出指数发现中国碳市场与能源市场之间存在双向溢出效应。刘建和等[13]分析贸易战背景下中国碳市场与能源市场的溢出效应,发现贸易战前后能源市场对碳市场影响最大。

由于碳市场金融属性日益增强,其与金融市场的相互关系也引发了国内外学者的关注。Tan 等人[14]定量分析欧盟碳市场与金融市场的网络连通图,发现碳市场与股票市场、国债市场均密切相关。Yuan等人[15]进一步研究股票市场的不确定性对欧盟碳市场的不对称风险溢出,证明上尾风险溢出效应大于下尾风险溢出效应。针对中国碳市场,王超等[16]利用中国碳市场、商品与传统金融市场的数据,发现中国碳市场和传统金融市场之间的相关关系较弱,但与商品市场相关关系较强。刘志洋等[1]研究发现中国股票市场对碳市场存在正向影响,并呈现出全国与区域分割性特征。由于绿色债券的优良避险作用,一些学者开始关注碳市场与绿色债券市场的相互作用。Jin 等人[17]研究了欧盟碳市场与商品市场、能源市场和绿色债券市场之间关系,发现碳市场与绿色债券市场之间存在关联性。Rannou 等人[18]从欧洲电力公司的视角分析欧盟碳市场与绿色债券市场之间的相互作用,研究发现碳市场和绿色债券市场之间存在互补和替代关系:从短期来看,绿色债券市场是碳市场的互补品;从长期来看,绿色债券市场是碳市场的替代品。

综上,国内外学者关于碳市场与能源市场、金融市场关联性的研究已经较为丰富,证实碳市场与能源市场、金融市场之间存在不同程度的关联。相较之下,碳市场与绿色债券市场之间的研究较少,少有的研究也主要针对欧盟碳市场,采用格兰杰因果检验和向量自回归模型(VAR)分析框架探究二者的关联。目前,尚未有中国碳市场与绿色债券市场关联性的研究,而中国碳市场与欧盟碳市场在发展阶段、价格机制及交易产品上均存在显著差异[19],已有研究结论并不能直接为中国碳市场与绿色债券市场的风险管理提供参考。

因此,本文基于小波分位数分析框架,从不同时间尺度研究中国碳市场与绿色债券市场在不同市场条件下的关联性。研究结果对当下复杂多变的局势下理解中国碳市场与绿色债券市场的相互作用关系,进而推动实现双碳目标具有重要的学术价值及实践意义。本文的主要贡献如下:1)首次以中国碳市场与绿色债券市场为研究对象,探究二者的关联性,为中国碳市场和绿色债券市场的发展提供借鉴和参考;2)创新性地构建小波分位数分析框架,综合运用极大重叠离散小波变换、分位数格兰杰因果检验及分位数对分位数回归等方法,深入剖析2 个市场在不同时间尺度与市场条件下的关联性,得到更加全面的结论。

1 理论与机制分析

碳市场是碳排放权配额及相关金融资产定价和交易的场所,通过碳资产的价格机制使得碳排放的外部成本内部化,从而有效约束实体经济发展过程中的温室气体排放。而绿色债券市场是绿色、低碳、减缓气候变化或适应气候变化项目筹集资金的主要场所,通过为绿色项目提供资金支持,促进实体经济向绿色低碳发展模式转变。从交易目的来看,2 个市场在减少温室气体排放和实现经济低碳发展等方面有着相同的意向和目标。从交易成本看,碳市场是在促进未来经济低碳转型的同时增加当前成本,而绿色债券市场则是在支持绿色项目有效减少当前碳排放的同时产生未来债务成本,因此,2 个市场在促进低碳发展的作用上相互补充[20]。从市场需求来看,由于绿色项目的投资收益取决于碳排放成本,因此稳定的碳价格会带来相对稳定的投资收益,从而增加对绿色债券的需求[21]。因此,碳市场和绿色债券市场存在关联性,一个市场发展可能对另一个市场产生影响。

当前中国碳市场仍处于发展阶段,碳资产价格波动较大,碳市场价格可能对其他相关市场价格存在引导能力和溢出效应[19]。随着中国金融市场一体化发展与碳市场金融化程度的不断提高,中国碳市场的价格波动极有可能传导至绿色债券市场。综上,中国碳市场和绿色债券市场可能存在关联性,且碳市场的发展可能对绿色债券市场产生影响。

2 研究方法

首先,采用极大重叠离散小波变换将碳市场价格和绿色债券指数分解为不同频率;然后,通过分位数格兰杰因果检验分析两者之间因果关系;最后,使用分位数对分位数回归的方法分析不同市场条件下2 个时间序列之间的相互关系。

2.1 极大重叠离散小波变换

相较已有文献采用的滚动窗口分析[17-18],极大重叠离散小波变换具有更好的时频窗口特性,可以在对时间序列数据进行频域分解的同时保留时域属性,最大限度地降低数据信息遗失,适用于金融时间序列的多尺度分析[22]。因此,使用该方法处理数据,也可以使得研究碳市场与绿色债券市场之间关系变得更加灵活。

具体可以分为以下3 个步骤:

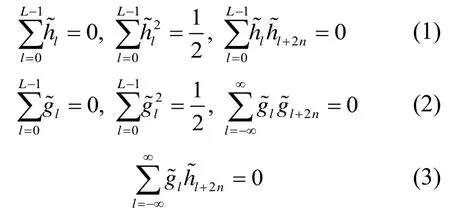

1)确定滤波器 假设原始时间序列的样本数为N,定义小波滤波器为;尺度滤波器为。二者满足如下性质:

2)确定小波系数和尺度系数 假设X={Xt:t=0,…,N-1}为样本数为N的原始时间序列数据,定义如下:

3)进行小波分解 根据上述确定的滤波器、小波系数和尺度系数,通过小波变化可以产生能量分解和加性分解。

2.2 分位数格兰杰因果检验

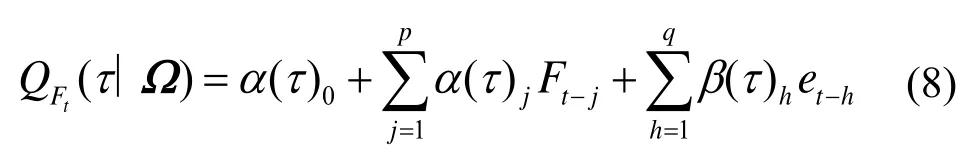

为检验在各时间尺度下中国碳市场是否为绿色债券市场的分位数格兰杰原因,将碳市场与绿色债券市场分解后的序列分别对应建立分位数回归模型:

式中:Ω为直到时刻t-1 的信息集;Ft为绿色债券市场时间序列;τ∈(0,1);α(τ)0为截距项;Ft-j为时刻t-j绿色债券市场序列;p为绿色债券市场的滞后阶数;et-h为时刻t-h碳市场序列;q为碳市场的滞后阶数。

参数估计由加权残差最小和得出:

式中:T为样本容量;pτ(u)=[τ-1(u<0)]×u;1(·)为指示函数。令α(τ)=(α(τ)1,α(τ)2,...,α(τ)j)Τ,β(τ)=(β(τ)1,β(τ)2,...,β(τ)h)Τ,由式(8)的分位数回归方程确定τ分位点的沃尔德检验(Wald’s test)值为:

Koenker 和Machado[23]证明了:

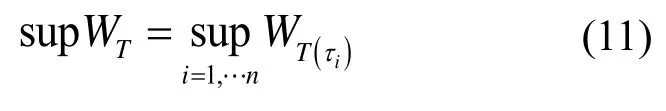

式中:Bs(τ)为s维布朗桥向量;‖·‖为欧几里得范数;为依分布收敛。由此分布,可以通过蒙特卡罗模拟得到超级瓦尔德(Sup-Wald)检验统计量的临界值。部分临界值已由Koenker[24]给出,表1 给出分位区间[0.05,0.95]的超级瓦尔德检验统计量值。

表1 分位区间[0.05,0.95]的超级瓦尔德检验统计量值Tab.1 Sup-Wald test statistic value for the quantile interval[0.05,0.95]

2.3 分位数对分位数回归模型

进一步采用Sim 和Zhou[25]提出的分位数对分位数回归方法研究碳市场与绿色债券市场之间在不同频率下的关联性。分位数对分位数回归对时间序列数据中的异常值和非正态分布具有鲁棒性,并且对于普通最小二乘回归和分位数回归而言,分位数对分位数回归可以更加全面的分析变量在不同分位数下的相互影响。因此,建立碳市场与绿色债券市场的分位数对分位数回归模型如下:

式中:特定时间t的绿色债券市场价格回报和碳市场价格回报分别表示为Gt和Ct;γ表示碳市场的分位数;φ表示绿色债券市场的分位数;εt(γ,φ)表示具有零值的分位数对分位数回归残差项;βt(γ,φ)(·)表示碳市场对绿色债券市场价格回报的影响程度。

3 指标选取与数据来源

2011 年起,中国陆续在北京、上海、广东等7 个省市开展碳排放权配额交易试点工作。由于广东碳市场法规制度完善,总量设定及配额分配符合实际,市场交易活跃。截至2022 年4 月,广东碳交易市场配额现货累计成交2.025 亿t,占全国各区域碳市场总量的38.46%;累计成交金额48.38 亿元,占全国35.84%:成交量和成交金额均居全国各区域碳交易市场首位。因此,广东碳市场价格具有一定代表性,常被用作中国碳市场的代理变量[26-29]。

2015 年,中国首只绿色债券正式发行,同年中国人民银行和国家发改委分别颁布了《绿色债券支持项目目录》和《绿色债券发行指引》,中国绿色债券市场正式启动。本文选择“广东碳排放权配额”作为中国碳市场代理变量(CCARBON),选择“中债-中国绿色债券指数财富(总值)指数”作为绿色债券市场的代理变量(GGREENBOND),以探究2 个市场的关联性。数据为每日收盘价,样本期为2015 年1 月5 日至2022 年5 月27 日,所有数据均来自WIND 数据库。此外,研究中的所有价格序列都被处理成收益序列,以增强数据的稳定性,减少研究过程中的误差。

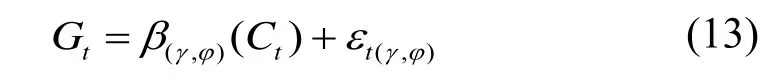

表2 为样本数据描述性统计结果。由表2 可以看出,绿色债券市场的标准差较小,碳市场的标准差较大,说明碳市场波动远大于绿色债券市场。可能的原因是绿色债券属于固定收益证券,自身属性决定了其波动较小,而碳市场的交易较为频繁,故波动较大。从峰度值可以看出,所有序列均为厚尾分布,雅克-贝拉(Jarpe-Bera,JB)和时间序列平稳性检验(ADF)检验表明样本数据为非正态分布的平稳序列。上述结果表明,有必要采用分位数方法进一步研究,以详细分析样本数据的不对称性特点。

表2 样本数据描述性统计Tab.2 Descriptive statistics of sample data

4 实证分析

4.1 极大重叠离散小波变换分析

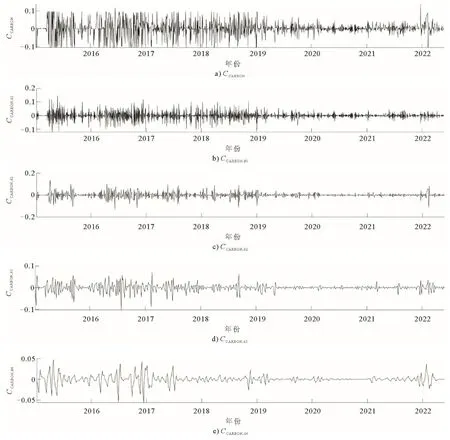

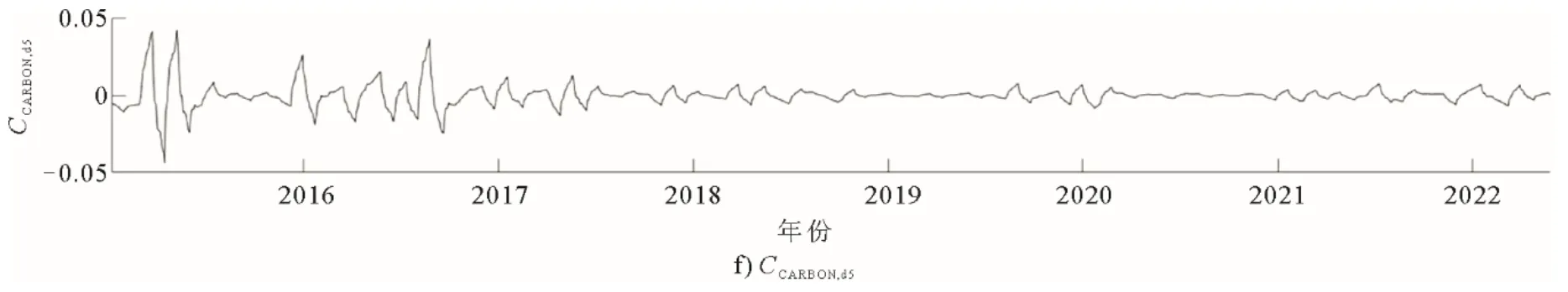

为更好地分析不同时间尺度下中国碳市场和绿色债券市场之间的相互关系,采用极大重叠离散小波变换将样本数据分解为5 个不同时间尺度的时间序列(即d1、d2、d3、d4 和d5),分别代表2~4、5~8、9~16、17~32、33~64 天。

中国碳市场和绿色债券市场的原序列及分解序列分别如图1 和图2 所示。从图1、图2 可以看出,2 个市场的收益率波动均存在显著的波动聚集效应,且碳市场的波动显著强于绿色债券市场。虽然从以上结果无法直接分析得到2 个市场价格变化的协同作用和规律,但是经过极大重叠离散小波变换处理后,原始时间序列数据中噪声和极端值的影响减少,可以更好地提取不同时间尺度的数据特征。随着数据分解时间尺度增加,时间序列从短期到长期变得更加平缓,使得研究碳市场与绿色债券市场之间的关系变得更加灵活。

图1 碳市场的原序列及分解序列Fig.1 The original sequence and decomposition sequence of carbon market return

图2 绿色债券市场的原序列及分解序列Fig.2 The original sequence and decomposition sequence of green bond market return

4.2 分位数格兰杰因果分析

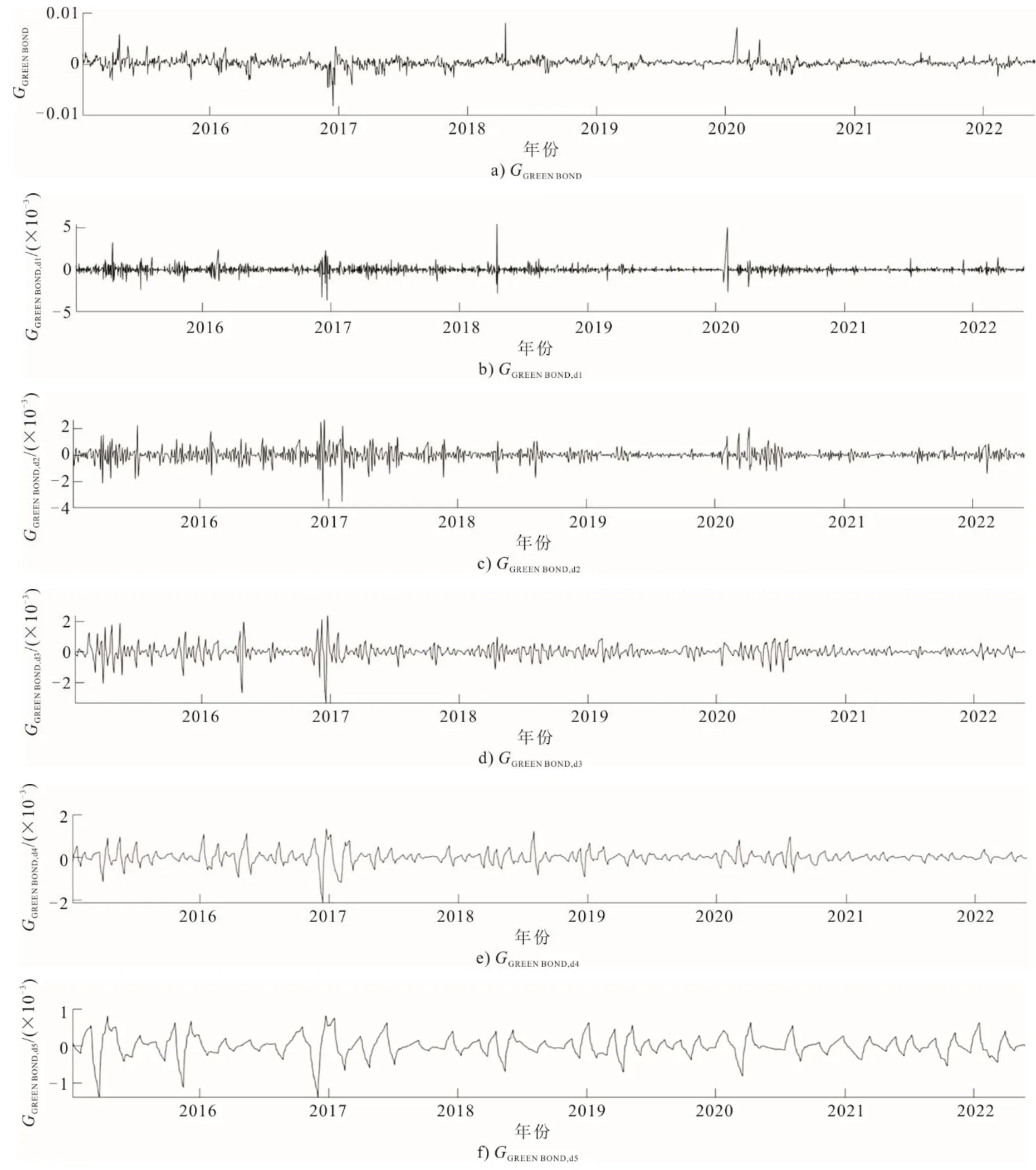

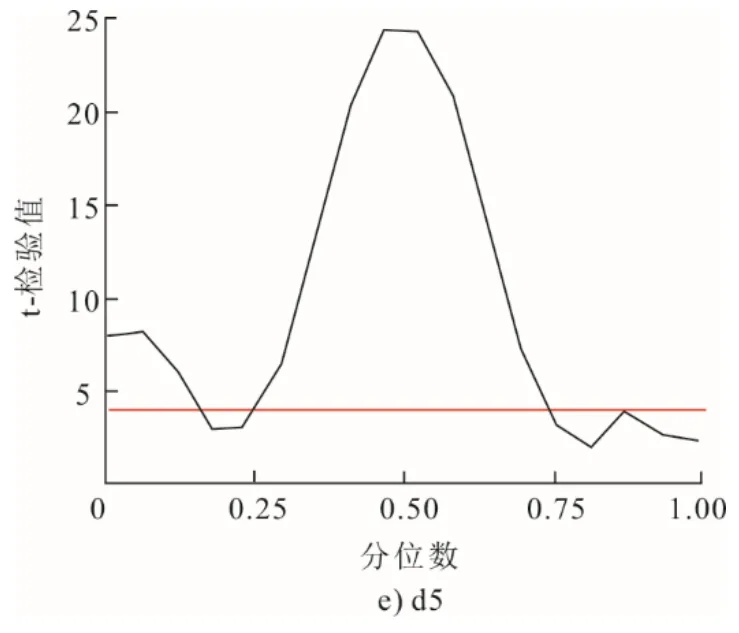

为分析中国碳市场和绿色债券市场之间的因果关系,对2 个市场的分解序列进行分位数格兰杰因果关系检验。图3 显示了不同时间尺度上每个分位数下碳市场对绿色债券市场的非参数平均格兰杰因果关系(红线上方的曲线表示10%显著水平的格兰杰因果关系)。

图3 碳市场对绿色债券市场的分位数格兰杰因果关系检验Fig.3 Quantile Granger causality test of carbon market on green bond market

不同分位数Q反映绿色债券的不同市场状况表现,大致分为熊市(0.05≤Q≤0.45)、正常市场(0.45<Q<0.55)、牛市(0.55≤Q≤0.95)以及极端市场条件(Q<0.05或Q>0.95)。

在2~4 天内,碳市场对绿色债券市场影响的显著区间分布于牛市(图3a))。在4~8 天内,碳市场对绿色债券市场影响出现反转,显著区间主要分布于熊市(图3b))。在8~16 天内,碳市场对绿色债券市场的影响区间再次出现反转,具体表现与2~4 天基本相同(图3c))。在16~32 天内,结果曲线呈现倒U形,且碳市场和绿色债券市场之间的格兰杰因果关系在中间部分的分位数(Q=0.5 附近)最为显著,说明当绿色债券处于正常市场状况时,碳市场的变化将对绿色债券产生最实质性的影响(图3d))。在32~64 天内,结果曲线仍保持倒U 形,且显著的分位数区间增加(图3e))。

综上表明,碳市场在各时间尺度上始终为绿色债券市场的格兰杰原因,与理论分析结果一致。在短期内,碳市场对绿色债券市场的影响多集中于牛市或熊市等极端市场;而在中长期,碳市场对绿色债券市场正常市场下的影响逐渐凸显。

4.3 分位数对分位数回归估计

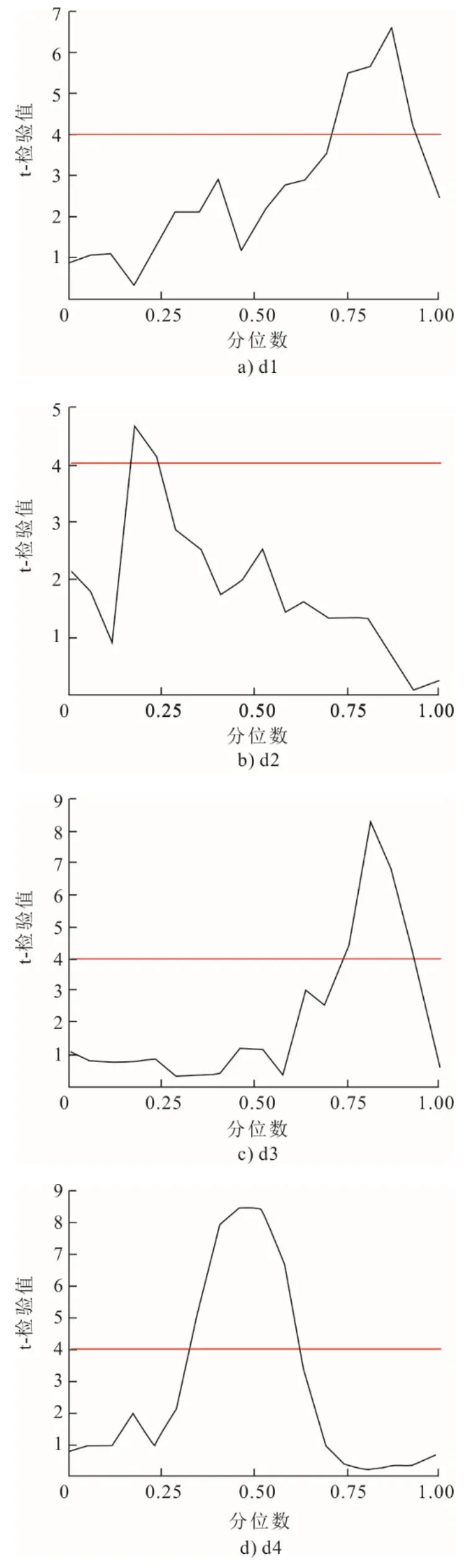

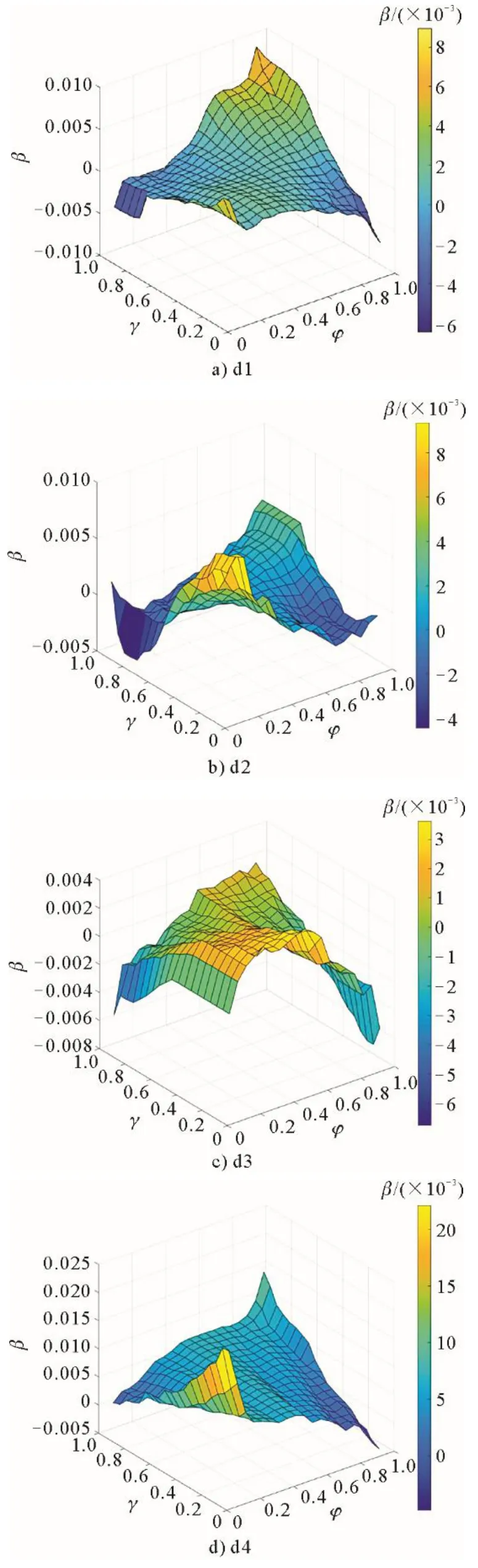

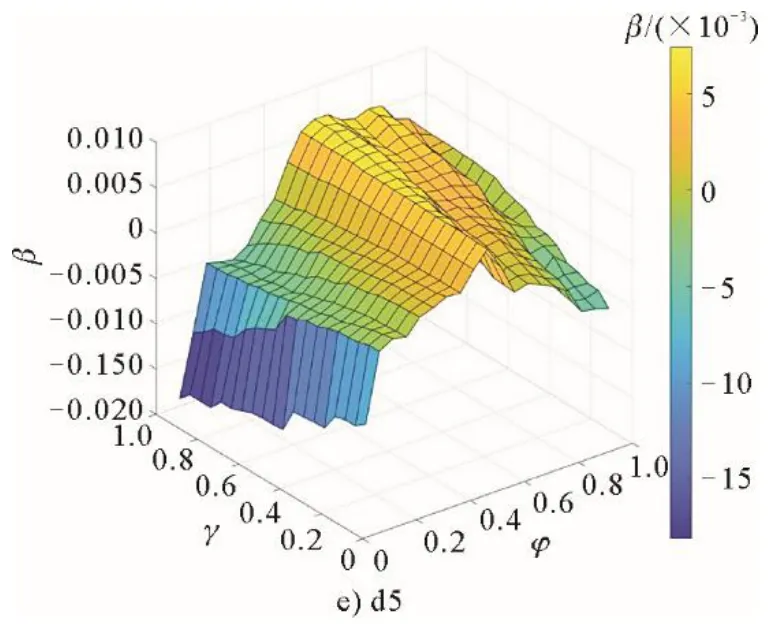

为进一步研究不同时间尺度上每个分位数下碳市场对绿色债券市场的影响,对2 个市场的分解序列进行分位数对分位数回归,用以表示不同时间尺度上对回归系数β的估计,得到结果如图4 所示。图4 中,γ表示碳市场的分位数,φ表示绿色债券市场的分位数。

在2~4 天内(图4a)),碳市场对绿色债券市场的正向影响主要在2 个市场均处于较高分位数区间(φ≥0.6且γ≥0.6)时;而碳市场对绿色债券市场的负向影响主要在2 个市场一个处于高分位数区间(φ≥0.8或γ≥0.8),另一个处于低分位数区间(γ≤0.2或φ≤0.2)时;其余情况下,影响并不显著。其中,当2 个市场处于极高分位数(φ=0.9且γ=0.95)时,碳市场对绿色债券市场的正向影响最强;当绿色债券市场处于极高分位数(φ=0.95)、碳市场处于极低分位数(γ=0.05)时,碳市场对绿色债券市场的负向影响最强。以上结果与分位数格兰杰因果检验结论一致。

图4 碳市场对绿色债券市场的分位数对分位数回归结果Fig.4 Quantile-quantile regression results of carbon market to green bond market

在4~8 天内(图4b)),碳市场对绿色债券市场的正向影响主要在2 个市场同时处于较低分位数区间(φ≤0.4且γ≤0.4)或较高分位数区间(φ≥0.8且γ≥0.8)情况时;负向影响集中在2 个市场一个处于高分位数区间(φ≥0.8或γ≥0.8),另一个处于低分位数区间(γ≤0.2或φ≤0.2)时;其余情况下,影响并不显著。其中,当绿色债券市场处于极低分位数(φ=0.01)、碳市场处于极低分位数(γ=0.05)时,碳市场对绿色债券市场的正向影响最强;当绿色债券市场处于极低分位数(φ=0.05)、碳市场处于高分位数(γ=0.80/0.85)时,碳市场对绿色债券市场的负向影响最强。以上结果亦与分位数格兰杰因果检验结论一致。

在8~16 天内(图4c)),与2~4 天的影响规律基本一致。碳市场对绿色债券市场的正向影响最高点出现在绿色债券市场的中间分位数(φ=0.5)与碳市场的低分位数(γ=0.1),且影响强度比短期有所下降。而当2 个市场都处于中间分位数时,中期碳市场对绿色债券的影响相较于短期有所增强。

在16~32 天内(图4d)),碳市场对绿色债券市场的负向影响主要在绿色债券市场的极高分位数区间与碳市场的极低分位数区间(φ≥0.9且γ≤0.1);而当2 个市场均处于极低分位数区间时,碳市场对绿色债券市场的影响迅速上升到最高点;其余情况下,影响强度保持稳定并无明显波动。这表明,在中长期,碳市场对绿色债券市场影响总体上稳定。

在32~64 天内(图4e)),碳市场不同分位数的影响可以忽略,而绿色债券市场不同分位数的影响显著。总体来看,碳市场对绿色债券市场的影响与绿色债券市场分位数呈近似倒U 形关系,与分位数格兰杰因果检验一致。具体规律可以概括为:当φ<0.2时,碳市场对绿色债券市场呈负向影响,且存在最低点;当0.2≤φ≤0.6 时,碳市场对绿色债券市场的影响由负向变为正向,并持续增强至最高点;此后,碳市场对绿色债券市场的正向影响随着φ值的增加而向下振荡;当φ>0.7 时,碳市场对绿色债券市场的影响转为负向,且影响程度逐渐加强。

综合所述:

在短期,碳市场对绿色债券市场的影响主要集中在2 个市场的非正常市场条件下。当2 个市场同时处于熊市或牛市状态下,碳市场对绿色债券市场产生正向影响;当一个处于熊市另一个处于牛市状态下,碳市场对绿色债券市场产生负向影响。

在中期,2 个市场仍保留与短期相同的相关性,但在正常市场条件下碳市场对绿色债券市场的正向影响逐渐凸显。

在长期,碳市场对绿色债券市场的影响与绿色债券市场的市场条件呈倒U 形关系,且存在“负向—正向—负向”的突变。

主要的原因可能是:短期时,在极端信息的冲击下,投资者心理容易受到影响,可能导致做出不理智的投资决策,因此短期时2 个市场的关联主要集中在非正常市场条件下;而随着时间尺度的推移,投资者越来越注重长期趋势变动,受到短期信息冲击的影响越来越低,逐渐避免了非理性行为的出现,因此在长期结果中2 个市场的关联呈现出规律性的倒U 形关系。

4.4 稳健性检验

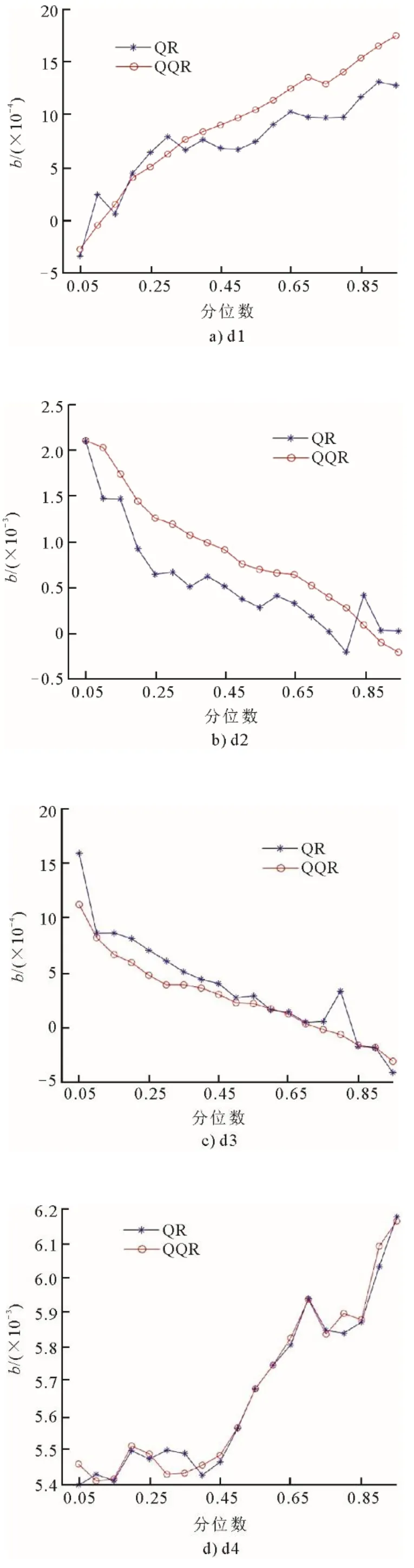

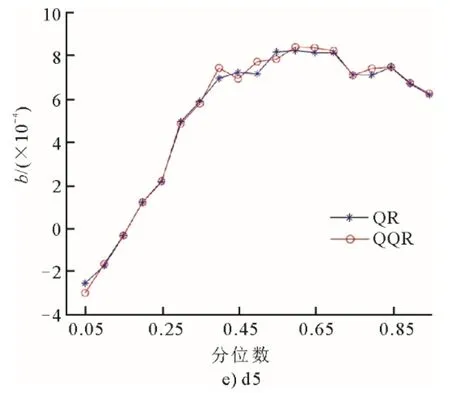

为检验分位数对分位数回归结果的稳健性和准确性,将分位数对分位数回归(QQR)结果与分位数回归(QR)结果进行比较,结果如图9 所示。其中横坐标为绿色债券市场的分位数,纵坐标为回归系数b,QQR 回归系数b的计算方法是当因变量绿色债券市场取某一分位数时,自变量碳市场取所有分位数计算得到回归系数β的平均值,而QR 回归系数b则是因变量绿色债券市场在取某一分位数时,直接计算得到的自变量碳市场回归系数。

结果表明,无论时间尺度如何,分位数回归法获得的系数和分位数对分位数回归方法获得的系数的平均值在整体趋势上保持一致,这表明分位数对分位数回归结果具有稳健性。

图5 稳健性检验结果Fig.5 Robustness test results

5 结论与建议

本文基于小波分位数分析框架,探究中国碳市场与绿色债券市场在不同时间尺度和市场条件下的相互关系。研究发现:首先,在不同时间尺度上,中国碳市场始终为绿色债券市场的格兰杰原因;其次,在短期,碳市场对绿色债券市场的影响主要集中在2 个市场的非正常市场状况下。具体而言,当2 个市场同时处于熊市或牛市时,碳市场对绿色债券市场产生正向影响,而当2 个市场一个处于熊市另一个处于牛市时,碳市场对绿色债券市场产生负向影响。在中期,2 个市场仍保留与短期相同的相关性,但在正常市场状况下碳市场对绿色债券市场的正向影响逐渐凸显。在长期,碳市场对绿色债券市场的影响与绿色债券市场的市场状况呈倒U 形关系,且存在“负向—正向—负向”的突变。

以上研究结论可以为中国碳市场和绿色债券市场的协同发展提供理论基础和经验证据,也可以为市场参与者提供政策建议。

首先,对于政策制定者而言,一方面,由于碳市场和绿色债券市场之间存在关联,且该关联在不同时间尺度和市场条件下存在差异,因此制定政策时应考虑2 个市场之间的相关作用关系,适时出台相应的对策,短期应注重极端市场条件下市场间的风险传染防范;长期则需防范正常市场下的风险传染,最大化发挥碳市场与绿色债券市场的协同促进作用。另一方面,应该尽快建立中国碳期货市场,通过风险预警机制和碳金融产品创新,为中国碳市场的风险管理提供支撑。此外,还应该进一步完善碳市场交易制度,通过引进碳排放配额拍卖的方式提高碳价格,充分发挥碳市场的价格约束机制,引导能源转型,促进绿色产业发展。

其次,对于碳市场投资者而言,应该充分认识碳市场与绿色债券市场在短期的尾部关联和长期的倒U 型特征,根据市场变化进行投资组合与风险规避,以实现投资收益最大化。

最后,对于控排企业而言,考虑到绿色债券市场与碳市场的同质性,企业可以发行更多绿色债券为其低碳转型项目融资,从而达到减排目的,减少其对碳市场的依赖性;同时,考虑到中国碳期货市场尚未建立,控排企业的碳市场风险管理工具有限,因此企业可通过绿色债券有效管理碳市场风险。