公路税收筹资机制:现状、国际经验与改革建议

2022-09-09施文泼

施文泼

公路是我国主要的交通运输方式之一,也是我国基础设施建设的重点。公路建设和养护需要长期稳定的资金投入,本文着眼于我国公路税收筹资机制的基本情况和面临的挑战,分析各国在公路税收筹资机制上普遍存在的困境,以及部分国家对车辆里程税的探索实践,并提出对我国公路税收筹资机制的短期和长期改革建议。

一、我国公路税收筹资机制现状

公路建设和养护需要稳定的资金来源,其中最主要的是政府资金。传统上,根据“使用者付费”和“受益者负担”的基本原则,各国政府大多采取对车辆和燃油征税的方法,作为公路建设和养护的税收筹资机制,我国也不例外。在我国,明确作为公路建设、养护专用资金来源的税收是车辆购置税与成品油消费税。

(一)车辆购置税

1.改革历程与制度现状

改革开放初期,我国经济社会发展百废待兴,大规模的公路规划和建设首当其冲成为加快发展经济必须解决的问题。为解决公路建设的资金来源问题,1984年,国务院常务会议决定开征车辆购置附加费,作为公路建设专用的一项资金来源。1985年,车辆购置附加费正式开征,为我国的公路建设提供了有力的资金保障,促进了公路基础设施建设,但车辆购置附加费也存在征收、使用不规范等问题。为进一步规范税费关系,强化财政资金预算管理,2000年10月22日,国务院颁布了《中华人民共和国车辆购置税暂行条例》(国务院令〔2000〕294号),从2001年1月1日起,开征车辆购置税,取代车辆购置附加费。2018年12月29日,第十三届全国人民代表大会常务委员会第七次会议审议通过了《中华人民共和国车辆购置税法》,自2019年7月1日起施行。车辆购置税由暂行条例升级为正式法律,进一步提高了车辆购置税征收管理的规范性。

为促进汽车消费,拉动内需增长,我国在2009—2010年和2015—2017年,两次实施了小排量汽车车辆购置税优惠政策。随着我国环境资源的压力不断增强,新能源汽车因其低排放甚至无排放,作为清洁的出行方式,得到国家支持,与此同时,新能源汽车也被视为推动我国从汽车大国迈向汽车强国的重要推手和实现经济发展的重要增长点。在这一背景下,我国从2014年9月1日起实施新能源汽车免征车辆购置税政策。目前这一政策已经明确延续至2023年底。

2.收入与使用情况

在车辆购置税开征后,随着我国经济的发展和人民收入的提高,以及政策的推动,汽车消费市场迎来了较长时间的繁荣,由此带来了车辆购置税收入的持续大幅增长。如图1所示,车辆购置税收入从2002年的348.8亿元,迅速增长到2014年的2885.11亿元,13年期间增长了7.27倍。此后,随着新能源汽车日益成为市场主流,以及第二次小排量乘用车车辆购置税优惠政策的实施,车辆购置税收入连续两年下降,2016年车辆购置税降至2674.16亿元。在2017年小排量乘用车汽车购置税优惠力度退坡和到期后,车辆购置税出现反弹并进入缓慢增长阶段,2021年车辆购置税收入为3520亿元。

在车辆购置税的使用上,国务院在批转的财政部、国家计委等部门《交通和车辆税费改革实施方案》(国发〔2000〕34号)中明确规定,车辆购置税具有专项用途,不作为经常性财政收入,而是由中央财政根据交通部提出的公路建设投资计划,统筹安排,主要用于公路建设。

图1:2002—2021年我国车辆购置税收入情况

从具体的使用用途来看,车辆购置税收入除按规定扣除水利建设基金、老旧汽车基金、征管经费和铁路发展基金等外,主要用于公路建设。表1汇总了2016—2020年车辆购置税收入用于交通支出的使用情况,可以看出,其每年用于公路建设的比例都在94%以上。

表1 “十三五”期间车辆购置税收入用于交通支出情况 单位:亿元

(二)成品油消费税

1.改革历程与制度现状

在成品油税费改革之前,我国公路养护资金主要来自公路养护费以及公路使用费等收费项目,这一机制为筹集公路养护资金发挥了重要的作用,但也存在一系列弊端,长期为社会诟病,如公路养护费公平性差、收费公路过多、收费过高等等。为规范交通税费机制,公平社会负担,我国自1994年开始酝酿进行燃油税改革,即把公路养路费改为燃油税。1994年,海南省作为全国燃油税改革试点,开始试行对机动车辆使用的汽油和柴油征收燃油附加费,取消公路养路费、过桥费、过路费和公路运输管理费。1997年,全国人大通过的《中华人民共和国公路法》第三十六条首次提出了“公路养路费用采取征收燃油附加费的办法。拥有车辆的单位和个人,在购买燃油时,应当按照国家有关规定缴纳燃油附加费。征收燃油附加费的,不得再征收公路养路费。具体实施办法和步骤由国务院规定。”1999年通过的《中华人民共和国公路法》修正案,将第三十六条第一款修改为“国家采用依法征税的办法筹集公路养护资金,具体实施办法和步骤由国务院规定。”随后燃油税改革正式进入中央议事日程。

在经过多次的方案制订、修改和审批后,2008年12月18日,国务院发布了《关于实施成品油价格和税费改革的通知》(国发〔2008〕37号),决定从2009年1月1日起,在全国范围内实施成品油价格和税费改革,通过提高现行成品油消费税单位税额的方式,取代公路养路费等六项收费,同时逐步有序取消政府还贷二级公路收费。

成品油税费改革遵循的一个原则是税费平移,即按改革时点原公路养路费等六项收费和政府还贷二级公路收费额的金额,换算成成品油税费改革后相应形成的财政收入(包括消费税、增值税、城市建设维护税和教育费附加),由此测算出成品油消费税应提高的单位税额为:汽油消费税单位税额每升提高0.8元,柴油消费税单位税额每升提高0.7元,其他成品油单位税额相应提高。加上原来的单位税额后,提高后的汽油、石脑油、溶剂油、润滑油消费税单位税额为每升1元,柴油、燃料油、航空煤油为每升0.8元。

为促进环境治理和节能减排,财政部和国家税务总局于2014年11月29日、12月12日和2015年1月13日三次下发通知提高成品油消费税率,将汽油、石脑油、溶剂油和润滑油的消费税单位税额提高到1.52元/升;将柴油、航空煤油和燃料油的消费税单位税额提高到1.2元/升。航空煤油继续暂缓征收。其中,专项用于公路养护支出的税收部分包括汽油消费税中0.8元/升的税额部分和柴油消费税中0.7元/升的税额部分,及其相应增加的增值税、城市建设维护税和教育费附加收入,其余部分的成品油消费税则属于中央一般预算收入,由中央财政统筹使用。

2.收入与使用情况

《中华人民共和国公路法》第三十六条第二款明确规定:“依法征税筹集的公路养护资金,必须专项用于公路的养护和改建”。国务院《关于实施成品油价格和税费改革的通知》(国发〔2008〕37号)也明确规定了成品油价格和税费改革后新增税收收入的分配。新增成品油消费税连同由此相应增加的增值税、城市维护建设税和教育费附加具有专项用途,不作为经常性财政收入,不计入现有与支出挂钩项目的测算基数,除由中央本级安排的替代航道养护费等支出外,其余全部由中央财政通过规范的财政转移支付方式分配给地方。改革后形成的交通资金属性不变、资金用途不变、地方预算程序不变、地方事权不变。据此,财政部制定了《中央对地方成品油价格和税费改革转移支付办法》(财预〔2009〕14号),明确以2007年地方“六费”收入为基础,按一定增长率确定地方原“六费”收入基数,对地方给予返还;成品油价格和税费改革新增收入按照成品油消耗量、公路里程等因素分配给地方。

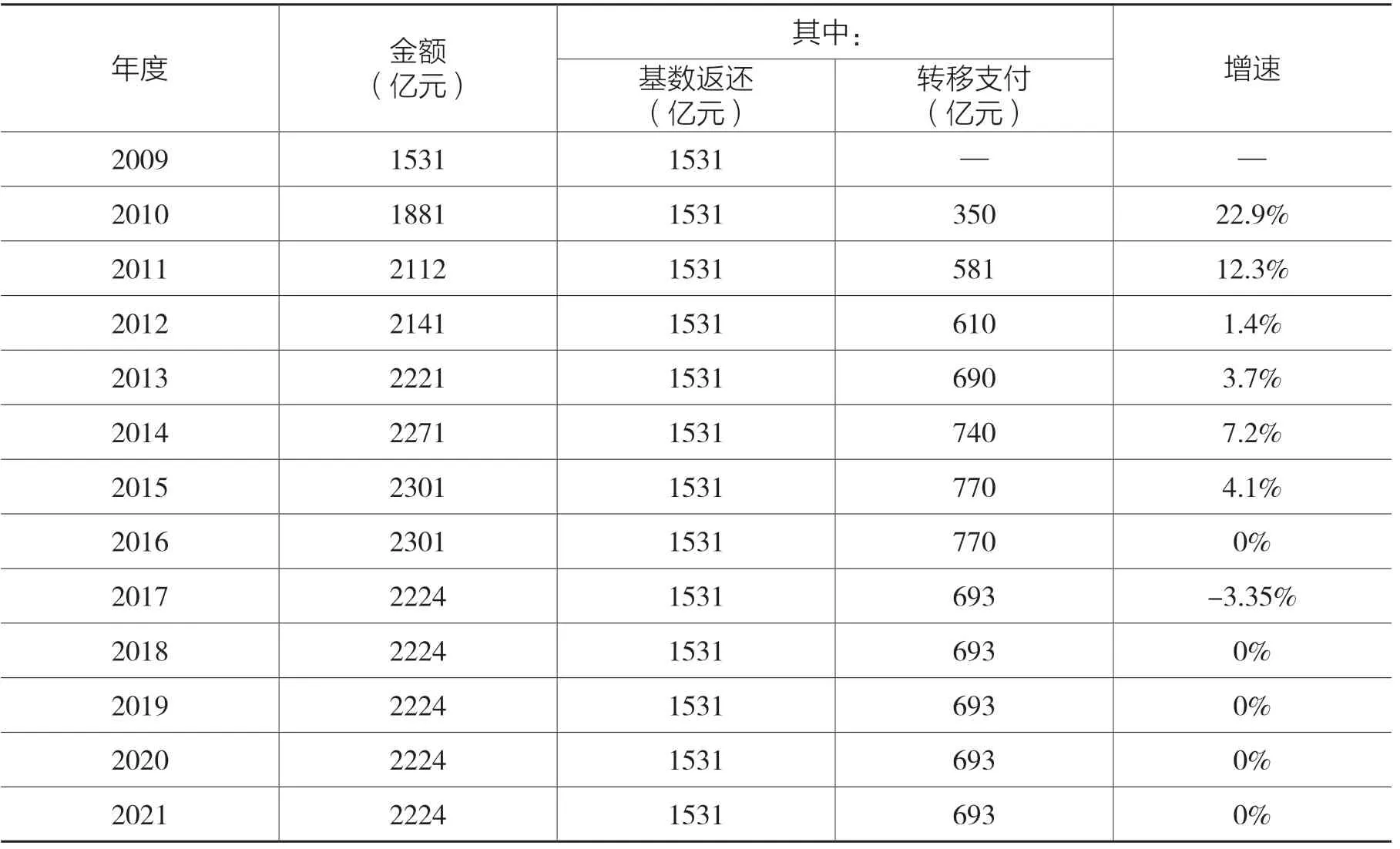

由于缺乏成品油消费税的准确数据,基于财政部《中央对地方成品油价格和税费改革转移支付办法》(财预〔2009〕14号)确定的“基数加增量”方法,本文通过中央财政对地方的财政返还和增量转移支付金额,来倒推成品油价格和税费改革后形成的新增收入用于交通支出的情况。根据历年全国财政决算的相关数据,可测算出2009—2021年成品油价格和税费改革新增收入用于交通支出的情况。如表2所示,在2009年改革后,随着汽油和柴油产销量的不断增长,成品油价格和税费改革新增收入用于交通支出的金额也在逐年增长,从2009年的1531亿元增长到2015年的2301亿元,但随后受汽油和柴油消耗量下降等因素影响,成品油价格和税费改革新增收入用于交通支出的金额不仅在多个年份没有增长,而且在2017年还下降了3.35%,2017—2021年,每年的成品油价格和税费改革新增收入用于交通支出的金额都维持在2224亿元。

表2 2009—2021年成品油价格和税费改革新增收入用于交通的支出情况

在收入用途上,成品油价格和税费改革新增收入主要是替代原公路养护费资金,专项用于公路养护。据统计,2009—2012年,我国普通国省干线公路养护资金年均投入1034亿元,其中成品油价格和税费改革新增收入形成的支出约占67%;农村公路养护资金年均投入321亿元,其中成品油价格和税费改革新增收入形成的支出约占60%。从目前情况看,尽管成品油价格和税费改革新增收入用于交通的支出规模已多年没有增长,但仍是公路养护最重要和最稳定的资金来源。

二、现行公路税收筹资机制存在的问题分析

公路的建设和养护需要长期稳定的资金投入,当前公路税收筹资机制面临着两方面困境,导致资金的长期供给不足,制约了公路建设和养护的高质量发展。一是成品油消费税收入的实际购买力逐步下降,难以满足不断增长的公路建设和养护资金需求;二是高效节能车辆和新能源汽车的日益普及,降低了车辆购置税和成品油消费税作为公路资金来源的长期可持续性。

(一)成品油消费税收入的实际购买力不断下降

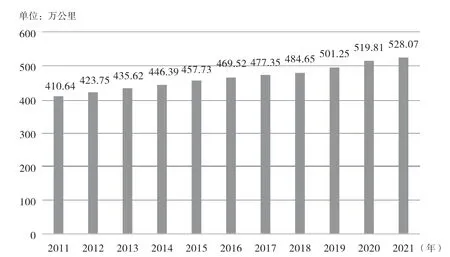

成品油价格和税费改革新增收入是公路建设和养护的主要资金来源。改革开放后,我国的公路建设经历了长时期的高速发展阶段。近十余年来,公路建设仍是交通基础设施建设的重点之一,保持了稳定的增长势头。如图2所示,2011年我国公路总里程为410.64万公里,2021年已达到528.07万公里。根据2013年国务院批准印发的《国家公路网规划(2013年—2030年)》,到2030年我国的公路网规模将进一步达到580万公里。

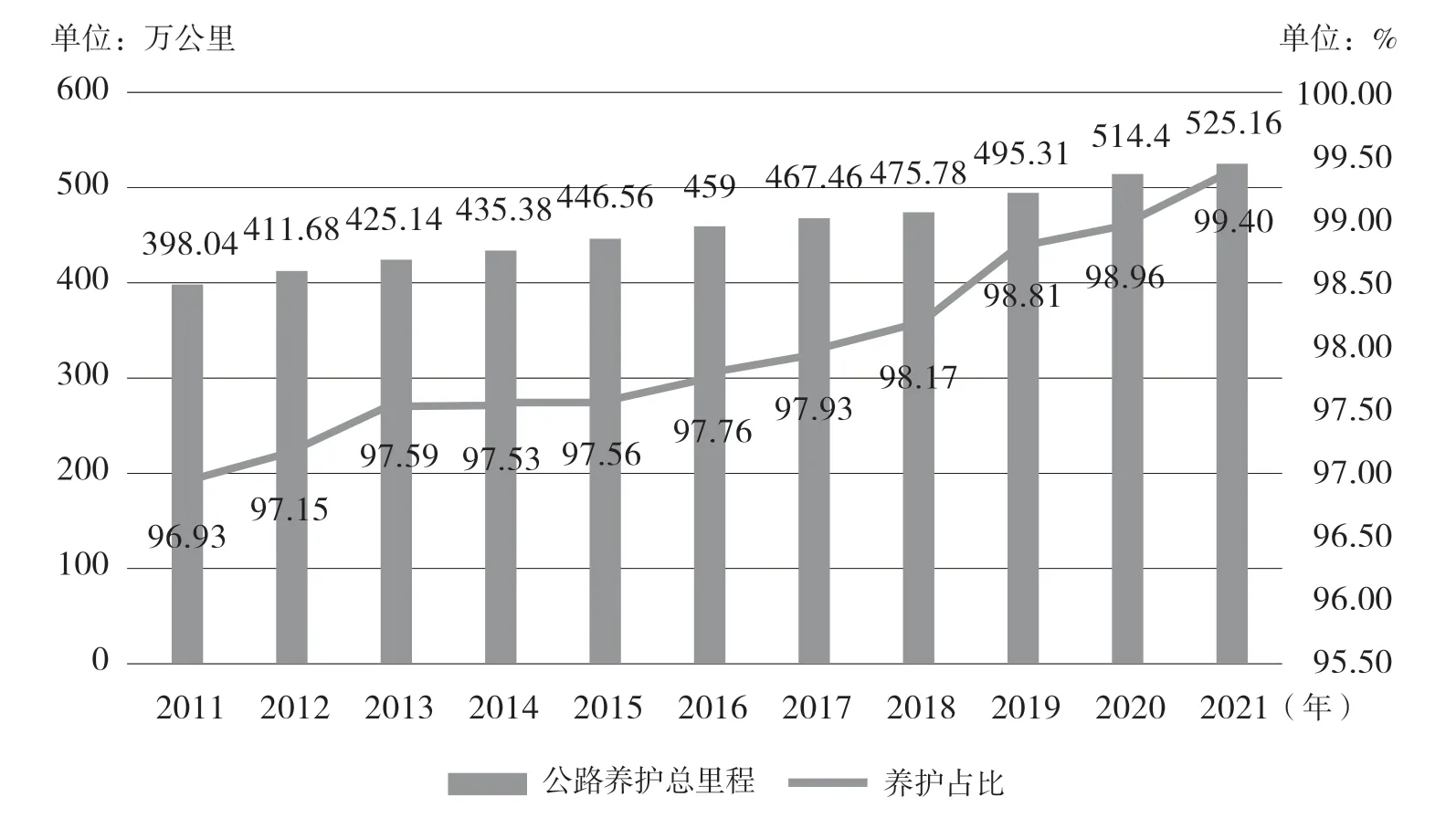

随着公路建设里程的逐步增长,对公路养护的需求也呈现快速的增长趋势。特别是我国早期在公路建设中“重建轻养”,导致公路养护基础薄弱,大量早期修建的公路已进入改扩建及大中修养护阶段,公路养护任务日益繁重。如图3所示,2011年,全国公路养护里程为398.04万公里,占全国公路总里程的96.93%,到2021年全国公路养护里程进一步扩大到525.16万公里,占全国公路总里程的比重提高到99.4%。这表明,我国已经进入了大规模的公路养护阶段,公路养护的需求居高不下,面临巨大的资金需求压力。

图2:2011—2021年我国公路总里程情况

图3:2011—2021年我国公路养护总里程及其占比情况

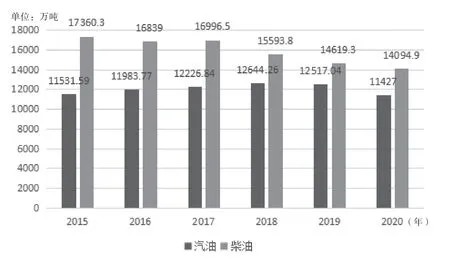

然而,成品油消费税的税率设计机制导致了其越来越难以满足公路养护的资金需求。成品油消费税实行从量定额计征的方式,这一计征方式导致成品油消费税收入仅与成品油的销售量相关,与成品油价格无关,由此造成税收收入与物价变动的脱节,税收收入无法与物价上涨同步增长,难以抵消通货膨胀带来的实际购买力的下降。近年来,由于成品油消费量增速持续回落,特别是汽油、柴油的消费量分别自2018年和2015年以来出现了下降的趋势,导致成品油消费税同比下降,成品油价格和税费改革新增收入用于交通的支出因此增长乏力。与此同时,受多种因素影响,公路养护所需的工程材料成本、人工成本、征地成本等都出现了较大幅度增长,进一步拉大了公路养护资金供给与需求之间的缺口(见图4)。

图4:2015—2020年我国汽油和柴油表观消费量情况

(二)车辆购置税和成品油消费税作为公路资金来源缺乏长期可持续性

交通运输是能源消耗和碳排放的重点领域之一,随着我国对节能减排工作的日益重视,我国在汽车领域大力推广新能源技术和节能技术的应用,高效节能车辆和新能源汽车的普及率越来越高。新能源汽车不仅能享受免征车辆购置税的优惠政策,其推广数量的大幅增加也造成了全社会燃油消耗量下降,直接影响了车辆购置税和成品油消费税的增长潜力,制约了其作为公路建设和养护资金来源的长期可持续性,难以满足未来不断增长的公路建设和养护需要。

如表3所示,2013年,我国新能源汽车销量仅为1.76万辆;2014年,新能源汽车免征车辆购置税政策出台后,新能源汽车产销量进入迅猛发展阶段;2015年,新能源汽车销量达到33万辆;2021年,新能源汽车销量达到352.1万辆,连续7年世界第一。新能源汽车销量占同期全国汽车销量的比重也迅速扩大,从2013年的0.08%提高到2021年的13.4%。

表3 2013—2021年我国新能源汽车销量及占比情况

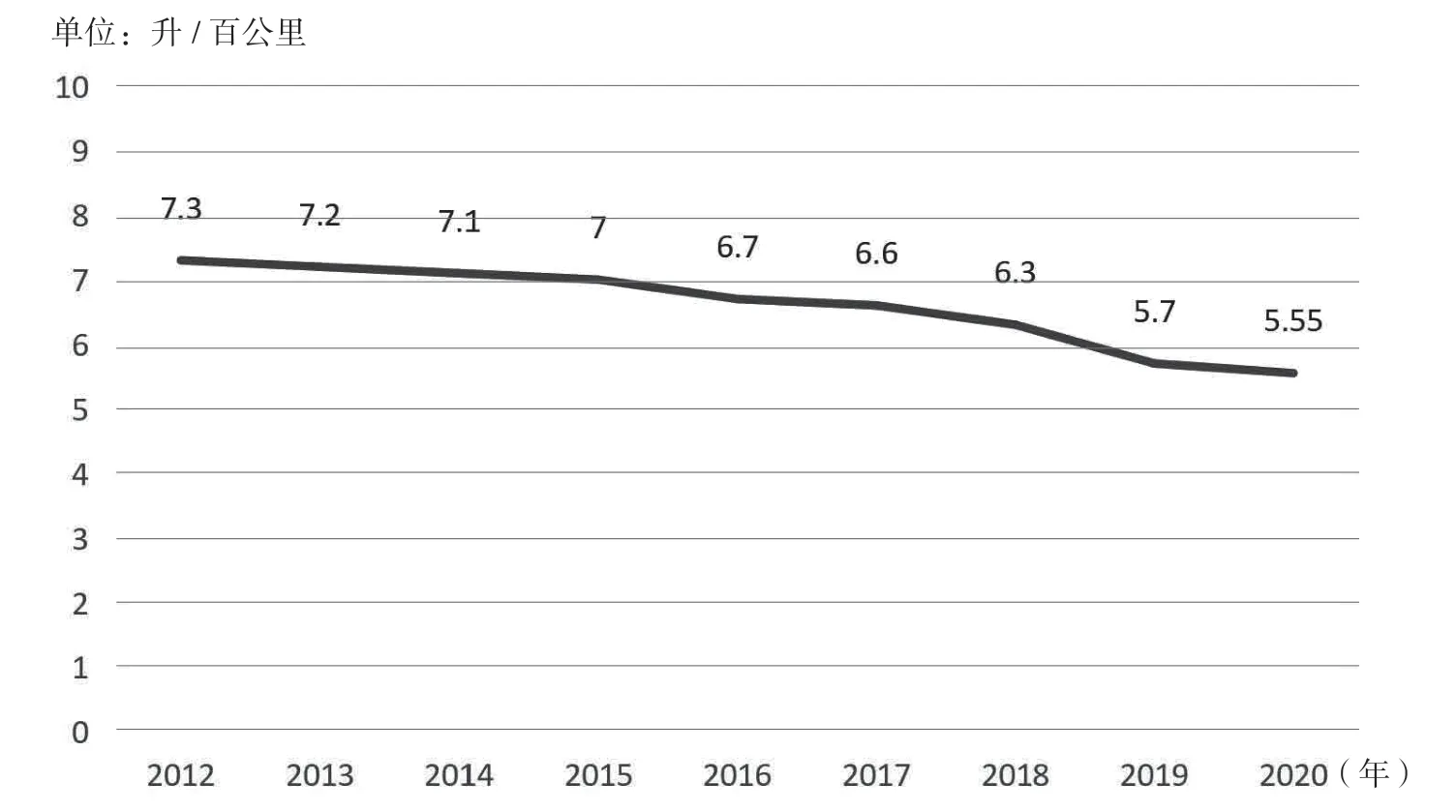

除了大规模推广新能源汽车外,我国也在汽车领域不断强化燃油消耗控制,大力发展节能技术。随着节能汽车和新能源汽车的发展,我国汽车行业平均油耗持续下降,国内乘用车企业平均燃料消耗量从2012年的7.3升/100公里,逐年下降到2020年的5.55升/100公里(见图5)。

图5:2012—2020年我国国内乘用车企业平均燃料消耗量

我国已经明确提出,力争2030年前实现碳达峰、2060年前实现碳中和的目标。为实现这一目标,汽车的电动化进程还将不断提速,汽车油耗也将进一步降低。早在2019年3月5日,海南省政府发布的《海南省清洁能源汽车发展规划》就已提出“2030年起,海南全面禁止销售燃油车”,由此成为我国第一个提出禁售燃油车目标并给出时间表的省份。2021年12月24日,国务院印发《2030年前碳达峰行动方案》(国发〔2021〕23号),明确提出“到2030年,当年新增新能源、清洁能源动力的交通工具比例达到40%左右,营运交通工具单位换算周转量碳排放强度比2020年下降9.5%左右”的具体目标。总的来说,随着我国交通领域绿色低碳转型的加快推进,在政策不调整的情况下,车辆购置税和成品油消费税还会持续下降,对公路建设和养护的资金保障作用将不断弱化。

三、公路税收筹资机制的国际实践——从燃油税到车辆里程税

(一)传统公路筹资机制及其面临的困境

长期以来,各国在公路基础设施建设和养护的资金筹集上,普遍采取的是遵循“受益原则”,对机动车和燃料征税并专款专用于道路建设和养护的机制。如,美国联邦政府于1956年设立了公路信托基金(HTF),将联邦汽车燃油消费税、卡车购置税、轮胎消费税和年度重型车辆使用税的资金集中用于高速公路、桥梁等公共设施的建设和维护。各州更是从1919年起就陆续开征燃油消费税,很多州也对车辆征收注册费,这些收入都专项用于本州的公路基础建设和维护。日本从1953年开始对公路建设实行特定税源制度,相继将汽油税、汽车质量税、汽车购置税等税收作为公路发展的专门税源,其中:汽油税100%用于国家财政道路专用资金;汽车质量税收入的3/4作为国家财政道路专用资金,剩余的1/4作为地方财政道路专用资金;道府县征收的汽车购置税部分由道府县自身用于道路建设,部分转交给市町村用作道路费用的财源;道府县征收的轻油获得税属于道府县用作有关公路的费用,以及对公路法规定的指定市划拨用作有关公路费用的专门财源。

在很长一个时期内,以使用税为公路建设筹资的机制运行得很顺畅,但随着时间推移,各国的这一筹资机制也都面临着收入不足的困境,且问题越来越严重。困境主要来自以下两个方面。

首先,燃油消费税的税制设计没有充分考虑通货膨胀率的影响,导致其收入增长落后于基础设施支出需求。各国在燃油消费税征收上实施的都是从量定额计征的方式,税收无法自动与油价上涨挂钩,导致其实际购买力不断下降。要实现税收的增长与支出需要的匹配,只能采取提高单位税额的做法,由于政治阻力的原因,这一做法在各国普遍难以推行。美国联邦燃油消费税自1993年以来未调整过。自2008年以来,联邦公路信托基金已经入不敷出,2019年该基金的支出为456亿美元,而税收和利息收入仅为389亿美元。国会预算办公室预测,到2022年该基金余额将降至零,且未来十年的收支总缺口将达到1950亿美元。据测算,如果要完全消除自1993年以来通货膨胀的影响,2021年的燃油消费税税率需要提高将近100%。与美国类似,日本最后一次提高汽油税税率也是在1993年,此后提高汽油税税率的提案一直遭到各方坚决反对。相比之下,欧洲各国提高燃油消费税的做法更为普遍,但近年来也不断遭受民众反对和政治抵制。如英国在上世纪90年代曾采取指数化调整的方式,每年将燃油消费税提高5%,但很快就取消了这一政策。法国于2018年提高燃油税,引发“黄马甲”抗议运动,严重冲击了经济发展和社会安全,最后法国政府被迫取消加税计划。总的来看,在多重压力下,定期提高燃油税税率的做法难以推行,从而导致燃油税难以消除通货膨胀的影响,实际购买力在不断下降。

其次,从长期来看,燃油消费税的税基也在不断萎缩。随着各国电动车和节能车辆的逐渐普及,燃油消耗量也在不断下降,从而消除了道路使用和燃油消耗之间的关联性,破坏了燃油税作为普通公路主要资金来源机制的可持续性。特别是各国为履行巴黎气候协定公约中的碳减排目标,纷纷公布了碳达峰和碳中和的时间节点,在汽车领域也制定了相应的零碳排放的目标和时间节点,这实际上就意味着停售燃油车,全面普及电动车的目标。如2021年8月7日,美国通过总统行政命令,计划在2030年实现当年新车销售中零排放汽车(包括纯电动汽车、插电式混合动力汽车和燃料电池汽车)占比达到50%的目标。欧盟基于《欧洲气候法》提出的减排目标(到2030年将温室气体净排放量在1990年水平上减少至少55%),要求自2035年起,在欧洲销售的新车应实现零排放目标,也就是停售燃油车。

(二)部分国家和地区开征车辆里程税的探索

由于燃油税作为公路资金来源机制存在长期的不可持续性,自上世纪末以来,各国就在不断探索建立一种更加公平、透明、可持续的公路基础设施筹资机制,由此提出了开征车辆里程税,对车辆按重量、轴数和行驶里程等因素征税的设想。相比以燃油消耗作为道路使用的代理变量,对车辆按其重量、轴数和行驶里程征税,能更准确地反映不同车辆对公路的使用情况和补偿道路磨损成本,并产生充足而稳定的资金。技术和通信能力的进步,特别是GPS精准度的提高,使得车辆里程税的构想可以成为现实。但是,如果要对所有车辆征收车辆里程税,将会产生极其巨大的征收征纳成本,可能导致大面积的偷逃税行为,且对个人车辆按其行驶里程征税还涉及到个人隐私问题,因此普遍性开征车辆里程税在短期内较为困难。对此,部分国家和地区的应对之策是从货运车辆入手,对经营性的卡车先行开征重量里程税,取得了较显著的成效。目前已经开征重量里程税的国家和地区包括美国多个州、德国、奥地利、瑞士、新西兰等。

——美国。目前美国有四个州对卡车开征了重量里程税,包括俄勒冈州、新墨西哥州、纽约州和肯塔基州,这些收入都纳入各州的高速公路或公路基金中。此外,还有部分州,如加利福尼亚州、科罗拉多州、特拉华州等等,对乘用车进行了用车辆里程税代替燃油税的自愿计划试点。

俄勒冈州从2006年开始试点征收重量里程税(Weight-Mile Tax),并于2015年正式立法实施。在俄勒冈州公共道路上进行商业运营且注册重量(卡车自重和注册期间最大载重量之和)超过26000磅的车辆,都需缴纳重量里程税,缴纳重量里程税的车辆可免缴该州的燃油税。重量里程税实行分档税率,现行税率表如下:总重量在26000磅至80000磅之间的车辆,按重量分为27档税率,最低档税率为6.54美分/英里,最高档税率为21.5美分/英里;总重量高于80001磅的车辆,按重量和轴数进行分档,共有58档税率,最低档税率为17.01美分/英里,最高档税率为30.25美分/英里。2018年俄勒冈州重量里程税收入约3.28亿美元。

新墨西哥州对总重量超过26000磅的卡车征收重量里程税(weight-distance tax),根据车辆重量实行分档税率,税率在1.1—4.4美分/英里之间。如果卡车某一年在该州行驶的里程中超过45%属于空驶,则可以减免1/3的税收。2018年新墨西哥州重量里程税收入约0.87亿美元。

纽约州对在该州公共高速公路上运营卡车或拖拉机的承运人征收公路使用税(Highway Use Tax)。纳税人可以自主决定选择使用两种方法之一进行计税:一种是毛重法,基于装载时行驶里程的总重量和卸载时行驶里程的卸载重量计算税款,适用于总重量超过18000磅的卡车和拖拉机;另一种是卸载重法,基于卡车的卸载重量计算税款,适用于卸载重量分别超过8000磅和4000磅的卡车和拖拉机。根据车辆重量和纳税人选择的不同计税方式适用不同的分档税率表。例如,如果纳税人选择按毛重法计税,则最低税率为0.84美分/英里(车辆总重在18001—20000磅之间),最高税率为5.46美分/英里(车辆总重在78001—80000磅之间),对于总重量超过80001磅的车辆,每增加1吨税率增加0.28美分/英里。2018年纽约州公路使用税收入约1.11亿美元。

肯塔基州开征的重量里程税(Weight Distance)征税范围最窄,税率结构也最简单。该州仅对在州公路上行驶且总重量超过59999磅的卡车征税,实行单一税率,税率为2.85美分/英里。2018年肯塔基州重量里程税收入约0.82亿美元。①数据来源:Congressional Budget Office, 2019, Issues and Options for a Tax on Vehicle Miles Traveled by Commercial Trucks, https://www.cbo.gov/system/files/2019-10/55688-CBO-VMT-Tax.pdf.

——德国。德国在2005年开征卡车道路使用者税,对在联邦高速公路上行驶的总重量超过7.5吨的卡车按照其实际行驶里程数征收,并根据车辆重量等级、轴数和尾气排放等级的不同实行分档税率,其中最低税率为0.093欧元/公里(适用于最低排放等级和重量级别的卡车),最高税率为0.261欧元/公里。2016年德国卡车道路使用者税收入约为46亿欧元。①数据来源:Congressional Budget Office, 2019, Issues and Options for a Tax on Vehicle Miles Traveled by Commercial Trucks, https://www.cbo.gov/system/files/2019-10/55688-CBO-VMT-Tax.pdf.

——奥地利。奥地利自2004年起对在高速公路上行驶的超过3.5吨的卡车和公共汽车征收基于里程的道路使用者税,并根据卡车的轴数、排放量和行驶的时间段的不同设置差别税率,最低税率为0.1855欧元/公里,最高税率为0.462欧元/公里。2018年,奥地利道路使用者税收入约为15亿欧元。②数据来源:Congressional Budget Office, 2019, Issues and Options for a Tax on Vehicle Miles Traveled by Commercial Trucks, https://www.cbo.gov/system/files/2019-10/55688-CBO-VMT-Tax.pdf.

——瑞士。瑞士于2001年开征卡车道路使用者税(Performance-related heavy vehicle charge LSVA),课税对象为在公共道路网络上行驶的总重量超过3.5吨的卡车,计税依据为车辆的总重量和行驶里程,并根据车辆发动机的排放标准设置两档差别税率。其中,符合欧6排放标准的卡车适用的税率为0.0228瑞士法郎/吨·公里,符合欧0至欧5排放标准的卡车适用的税率为0.031瑞士法郎/吨·公里。2017年,瑞士卡车道路使用者税收入约16亿瑞士法郎。③数据来源:Federal Customs Administration, 2017, HVC—Overview, https://www.ezv.admin.ch/dam/ezv/en/dokumente/archiv/2014/06/lsva_-_uebersicht.pdf.download.pdf/hvc_overview.pdf.

——新西兰。新西兰早在1997年就对所有非汽油车辆(主要是柴油车,但也包括以电力、氢能等任何其他燃料驱动的车辆)和总重量超过3.5吨的重型车辆征收道路使用税(Road user charges),收入专项计入国家陆路交通基金,用于道路建设和维护及其他交通项目支出。之所以对所有柴油车辆征收道路使用税,是因为新西兰只对汽油和液化石油气征收燃油税,对柴油不征收燃油税,因此,通过对柴油车辆征收道路使用税的方式以反映其道路使用成本。为了鼓励民众购买电动汽车,减少碳排放,目前对电动汽车给予了免征道路使用税的优惠政策,其中,轻型电动汽车免税至2024年3月31日,公共汽车和卡车等重型电动汽车免税至2025年12月31日。道路使用税实行分档税率,不同车辆的税率取决于车辆的类型、总重量和车轴数量。一般来说,总重量越高税率越高,车轴数越多税率越低,这是因为车辆轴数越多,可以将车辆重量分配到更多轴上,从而减少造成的道路磨损量。按照现行税率表,一辆不超过3.5吨重的两轴动力车辆(也就是标准乘用车)适用的税率最低,为每1000公里76新西兰元。一辆总重量超过18吨但不超过20吨的超重两轴卡车适用的税率最高,为每1000公里1087新西兰元。2019—2020财年,新西兰道路使用税收入达到17.73亿新西兰元,略低于燃油税收入(19.36亿新西兰元)。①数据来源:Waka Kotahi NZ Transport Agency, 2020, National Land Transport Fund Annual Report 2020, https://www.nzta.govt.nz/assets/resources/annual-report-nzta/2019-20/NLTF-annualreport-2020.pdf.

(三)小结

上述各国对公路税收筹资机制的实践和改革探索表明,传统上对机动车和燃料征税并专款专用于道路建设和养护的公路税收筹资机制,随着汽车技术的更新换代,已经越来越不具有长期可持续性。在此背景下,对车辆按照其行驶里程征税作为燃油税的替代方案,逐渐进入各国政府的视野,并在部分国家和地区成为现实。这些国家和地区的探索也充分显示了车辆里程税的优势和未来潜力。但是,与燃油税相比,车辆里程税在制度设计、技术保障和实际执行上也面临着诸多现实难题,这决定了全面开征车辆里程税只能作为长期目标进行考虑,难以一蹴而就。在短期内,对车辆购置税和燃油税的改革和调整仍是完善公路税收筹资机制的重要内容。

四、我国公路税收筹资机制的改革建议

(一)秉承“使用者付费”和“受益者负担”原则,改革公路税收筹资机制,为公路建设和养护提供可持续的资金来源

公路是一种准公共物品,长期以来,对车辆及其使用的燃油征税,成为公路建设和养护筹资的主要机制。但是,随着车辆燃油效率的提高以及新能源汽车的快速普及,这一筹资机制普遍性地面临着资金不足的问题,亟待进行改革。从短期来看,有必要逐步取消对新能源汽车的税收优惠政策,合理提高成品油消费税税率,增强公路建设和养护的资金保障能力,缓解公路建设和养护资金收入和支出增长不匹配的问题。从长期来看,基于公路的准公共物品属性,并借助信息和通信技术的进步,有必要探讨创新公路税收筹资机制,通过对车辆按实际行驶里程征税,从而更有效地体现“使用者付费”和“受益者负担”的原则,为未来的公路建设和养护建立一个更加公平、透明和可持续的筹资机制。

(二)分阶段取消对新能源汽车免征车辆购置税的优惠政策

对新能源汽车的财政补贴和免征车辆购置税等政策,有力地提高了民众对新能源汽车的购买意愿,推动了我国新能源汽车的技术进步和产业发展。随着技术的进步,新能源汽车的优势将进一步显现,同时,碳达峰和碳中和的要求也对燃油车的生产销售形成了强有力的约束机制。在此背景下,对新能源汽车实行税收优惠政策的必要性正在逐步降低。因此,有必要基于新能源汽车的推广和发展环境,分步取消对新能源汽车免征汽车购置税的政策。如,可考虑在2025年之前延续对新能源汽车免征车辆购置税的政策,在2026—2035年间实行对新能源汽车减半征收车辆购置税的政策,在2035年之后,对所有车辆照章征收车辆购置税。

(三)短期内提高成品油消费税税率,长期内研究开征车辆里程税

为进一步满足公路养护的资金需求,有必要从短期和长期两个层面对成品油消费税制度进行改革。从短期来看,可适当提高成品油消费税单位税额,在一定程度上满足公路养护资金需求不断扩大的需要;还可以考虑建立成品油消费税单位税额与通货膨胀率挂钩的机制,从而消除从量定额的征收机制无法实现自动增长、难以满足支出增长需要的弊端。从长期来看,随着新能源汽车在汽车生产和销售结构中的比重逐步提高,燃油的消耗必将不断减少,税收也将不断萎缩,无法满足公路建设和养护的庞大需求。因此,应尽快探讨对车辆按其实际行驶里程征收里程税,以取代燃油税的可能性和征收方案。鉴于车辆里程税的征管难度较大,可借鉴国际经验,先对货运卡车进行试点征收重量里程税。卡车重量里程税的征税对象为总重量超过一定标准、使用公共道路的重型卡车,计税依据为车辆每年实际行驶的里程,根据车辆重量、车轴数和排放量制定分档差别税率。在征管上可充分利用GPS 和ETC等现代通信技术和设备,降低征纳成本。待技术和征管条件进一步成熟后,再探讨对各类车辆全面开征里程税,并取消成品油消费税的方案。