生物液体燃料在未来能源体系中的作用与前景

2022-06-28雪晶王红秋王双庆

雪晶,王红秋,王双庆

1.中国石油天然气股份有限公司石油化工研究院;2.中国石油大学(北京)

0 引言

自工业革命以来,全球化石能源燃烧产生的CO2排放量累计高达 2.2×1012t[1],约占温室气体排放总量的四分之三,被认为是造成全球气温升高的重要因素之一。因此,推动能源部门实现净零排放,是应对全球气候变化的关键抓手和国际社会的普遍共识[2]。实现净零必然导致能源系统的深刻变革,清洁能源将发挥更加重要的作用。生物液体燃料作为典型的可再生能源,产业化进程开展较早、应用最广泛,但近年来发展趋缓,在全球净零目标驱动下,生物液体燃料在未来能源体系中将扮演怎样的角色以及如何能更好的发挥作用值得思考。

1 新形势下生物液体燃料发展面临的机遇

1.1 多国政策利好,未来能源体系呈多元化趋势

净零目标下各国纷纷出台相关政策加速推进可再生能源发展,生物燃料作为目前使用最广泛的可再生能源,其发展得到了国际上一致鼓励[3-4]。欧盟发布《欧洲绿色协议》,提出全面实施欧洲能源联盟战略,建立安全、可持续和有竞争力的低碳能源体系;法国先后发布《绿色增长能源转型法案》《能源与气候法案》;阿联酋发布《2050迪拜清洁能源战略》;印度、巴西、欧盟分别制定了“阳光计划”“酒精能源计划”;中国明确提出建设清洁低碳、安全高效的现代能源体系,实施可再生能源替代行动,并先后发布《生物柴油产业发展政策》《关于扩大生物燃料乙醇生产和推广使用车用乙醇汽油的实施方案》等政策。尽管2019年煤炭、石油、天然气占了世界一次能源消费的80%,但预计2050年将下降至60%~20%[5]。结合各国的政策倾向及其能源结构目标,未来的世界能源格局将呈现多种能源相互竞争、互为补充、共同发展的多元化格局,煤炭、石油、天然气、可再生能源四分天下。

1.2 交通领域减排需求迫切,未来生物液体燃料重点应用场景更加明晰

截至2020年底,交通领域总能耗在全球终端能耗中占比约28.8%,自1990年来其产生的CO2排放已增长68%,在所有能源消耗类别中增速最快,其中道路运输排放约占四分之三[6]。提高能源效率以及寻找石油的清洁替代产品已成为交通领域脱碳的关键。除了通过持续提高传统内燃机的热效率、应用高品质燃油清净剂以及推动交通电气化等手段减少石油燃料污染物排放[7-10],利用生物液体燃料替代部分石油也成为交通领域碳减排的重要选择。尽管电气化是交通领域的重要发展方向,但在远距离航空、船运、重卡领域需要更高的能量密度,仍对燃料的热值具有更高需求,与其他可再生能源形式相比,生物液体燃料是更好的选择。世界能源机构预测在2017—2040年,交通运输业的能源消耗所带来的增长可能将会超过25%,其增量中重型卡车占比最大[11]。预计到 2050年,生物燃料在运输部门最终能源消费总额中的贡献将从2016年的3%增加到 20%[12]。

2 生物液体燃料产业现状及趋势

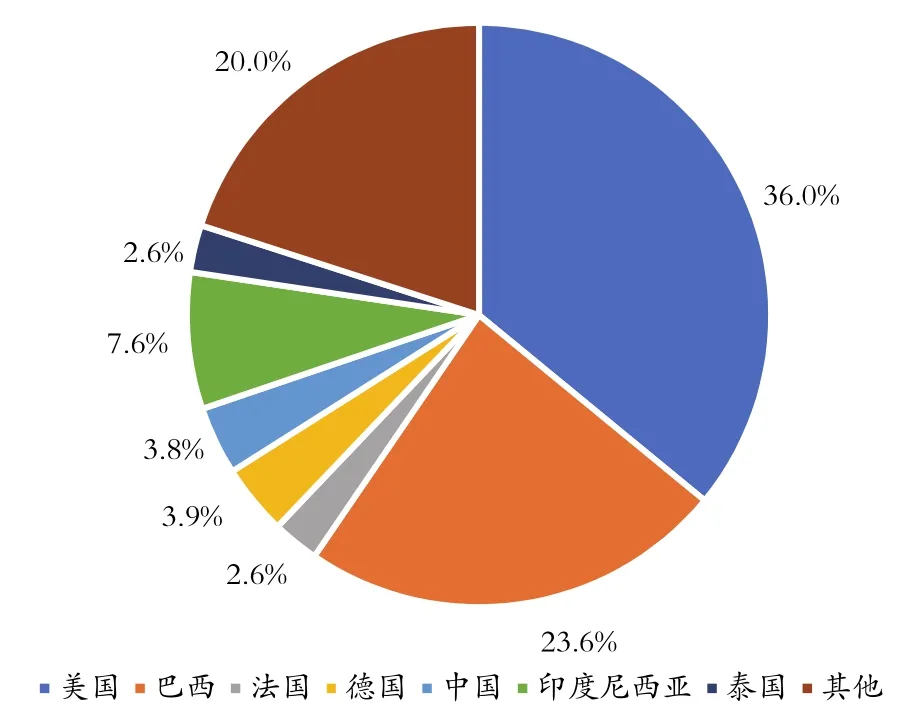

全球范围内应用及研发最广泛的生物液体燃料主要包括燃料乙醇、生物柴油和生物航煤。2020年全球生物燃料(主要为燃料乙醇和生物柴油)总产量为6.1×108桶,消费地区主要集中在美国、巴西、印度尼西亚、中国、德国、法国等国家[5](见图1)。

图1 2020年全球生物液体燃料消费主要分布情况

2.1 燃料乙醇

玉米、小麦、甘蔗、木薯等均可经发酵、蒸馏、脱水制得乙醇。从原料加工的难易角度看,糖类工艺最为简单,其次为玉米等淀粉类原料,但此类原料存在“与人争粮”的问题,且人工种植因素在燃料全生命周期中带来的碳排放影响存在争议。巴西和美国由于具有天然的甘蔗、玉米原料优势,燃料乙醇生产始终位居世界前两位,2020年美国消费量占全球总量的35.9%,巴西占23.5%。全球范围内燃料乙醇在汽油中的添加比例多为不到10%(见表1)。

表1 全球主要燃料乙醇消费地区添加比例规定[13-14]

E10乙醇汽油(乙醇掺混比例为 10%)在美国已基本实现全境覆盖,目前正逐步开始使用E15乙醇汽油(乙醇掺混比例为15%)。巴西燃料乙醇添加比例全球最高,已推出高标号的 E85和 E100乙醇汽油,全国平均比例为27%。由于粮食基乙醇全生命周期内对气候变化的影响更大[15],因此纤维素原料将是未来燃料乙醇产业发展的趋势,但由于技术难度大,目前总体处于商业化初期,提高乙醇收率、降低成本是关键。科莱恩公司开发了 sunliquid®技术,可在稳定的条件下以高收率将纤维素和半纤维素分解为可发酵糖;生物催化剂的工艺集成降低了生产成本,经过优化的发酵生物可同时将C5和C6转化为乙醇。2021年10月,科莱恩建成全球首家sunliquid®技术商业化纤维素乙醇工厂,加工量为25×104t秸秆,年产5×104t纤维素乙醇。

2.2 生物柴油

第一代生物柴油(FAME)和第二代生物柴油(HVO)均以菜籽油、大豆油、棕榈油、餐饮废油等为原料,其中美国多以大豆油为原料,欧洲国家多以菜籽油为原料,东南亚国家以棕榈油为原料,中国以餐饮废油为原料。由于柴油车是欧洲乘用车市场的重要组成,因此生物柴油在欧盟国家发展最快。其中,德国对柴油征收约600美元/t的消费税,而对于生物柴油税收减免后的税额仅为237美元/t[16],生物柴油消费得到极大带动,2020年消费量首次超过中国,位居全球第三,约占全球消费总量的3.9%[7]。法国是欧盟生物柴油消费量第二大的国家,年均增长率近20%。美国生物柴油总产能约为890×104t/a。巴西正在新建及扩建的生物柴油工厂共21家,建成后产能将增至1 100×104t/a。印度尼西亚2020年启动B30生物柴油计划,年消费量目标为834.34×104t[17]。

第一代生物柴油由于成分与石化柴油差异较大,尽管可提高柴油十六烷值,但并不能完全替代石化柴油,需按照一定比例添加,常见添加比例为10%以内。东南亚国家正在尝试逐步提高添加比例,马来西亚生物柴油掺混率已由 7%提升至 10%,并计划在2025年前进一步提高至30%。第二代生物柴油组成已是烃类,结构和性能更加接近石化柴油,使用时不受添加比例限制,且其生产工艺与生物航煤几乎一致,生产灵活性更强,目前新建生产装置多为第二代生物柴油工艺路线,代表着未来生物柴油产业发展的主要方向。在2020年全球生物液体燃料产量萎缩的情况下[18],第二代生物柴油产量逆势增加 12%[4]。

2.3 生物航煤

近几年,中国航煤消费需求呈现逐年增长趋势[19]。生物航煤是近年来发展最快的生物液体燃料,是典型的可持续航空燃料(SAF)。动植物油脂、纤维素、生物质糖、微藻等均可用于生产生物航煤。欧洲国家和美国的生物航煤生产走在前列,2008年至今,全球已经有超过45家航空公司的37×104架次航班使用了生物航煤[20],不少炼油厂正在改造成为兼产生物航煤与第二代生物柴油的工厂。2021年,Total公司将法国Grandpuits炼油厂改造成原料加工量40×104t/a,最多可产17×104t/a生物航煤、12×104t/a HVO和5×104t/a可再生石脑油的综合炼油厂。Phillips 66正将一家规模为600×104t/a的炼油厂改造成生物炼油厂,70%产品为第二代生物柴油,20%为生物航煤,10%为生物汽油。此外,美国Marathon公司规模达100×104t/a的北达科他州炼油厂和 800×104t/a的加州马丁内斯炼油厂、HollyFrontier公司的 Cheyenne炼油厂、Diamond Green公司洛杉矶诺科市炼油厂均将建为生物炼油厂。据国际航空运输协会(IATA)预计,2030年SAF使用量将从2025年的700×104t/a上升到2 000×104t/a,主要生产企业包括 Neste、Gevo、Amyris、World Energy、Fulcrum等。

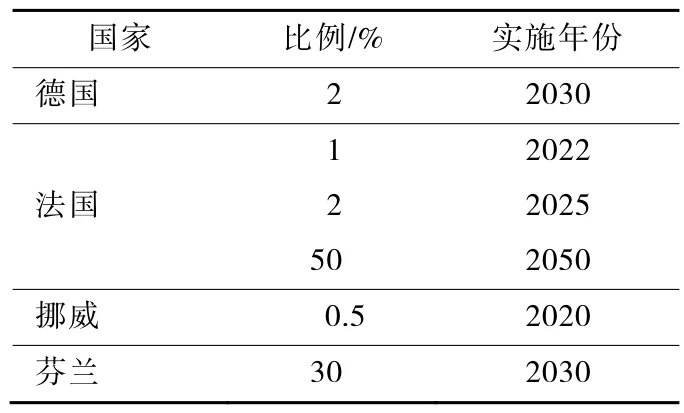

由于生物航煤不含芳烃,而芳烃含量有利于提高润滑性,且对飞机发动机密封胶密封性具有一定影响,因此生物航煤需与化石航煤调合使用。目前已有7种技术路线通过认证可生产生物航煤,分别是费托合成制备生物航煤、油脂加氢脱氧制备生物航煤、糖发酵加氢制备生物航煤、轻芳烃烷基化制备生物航煤、低碳醇制备生物航煤、催化水热裂解喷气燃料和微藻加氢制备生物航煤路线[21],除了糖发酵路线制得的法尼烷作为生物航煤组分使用时添加上限为10%之外,其余路线生产的生物航煤添加上限均为50%。目前,德国、法国、挪威、芬兰已明确提出 SAF添加目标(见表 2)[22]。由于多数路线生物航煤价格远高于化石航煤[23],为了增强生物航煤的市场竞争力,开发低成本技术是其产业发展的重要方向。

表2 欧洲国家生物航煤添加比例规定

3 生物液体燃料发展的制约因素

生物液体燃料是最早实现大规模产业化、应用最广泛的可再生能源形式,却在本世纪初经历十余年发展热潮之后逐渐归于平缓。近年来,其发展速度及投资热度更是不及风电、光电等。Biofuture Platform、IRENA、IEA等多家机构曾在不同范围内调查影响生物燃料发展的因素,普遍认为政策的不确定性、原料供应的不稳定、经济上缺乏竞争力等是重要影响因素。

3.1 政策上存在不确定性

生物燃料市场长期以来对政策依赖性较强,利润空间很大程度上取决于税收减免、混合义务或不同种类的授权。而生物燃料炼油厂从技术开发、商业计划、到工程设计、供应链建立、施工生产等,至少需要5~10年的时间,投资回收期通常需要长达10~30年。而单项的政策激励往往难以保持几十年不变。以美国为例,作为有力推动生物燃料发展的国家,美国2005年发布可再生燃料标准(RFS),要求炼油厂每年必须在汽柴油中混配规定数量的可再生能源(主要是生物燃料),但近年来持续扩大豁免范围,继2016年豁免48家炼油厂部分添加义务之后,2019年又豁免 31家,直接导致多家生物燃料生产商宣布减产。

3.2 经济上竞争力不强

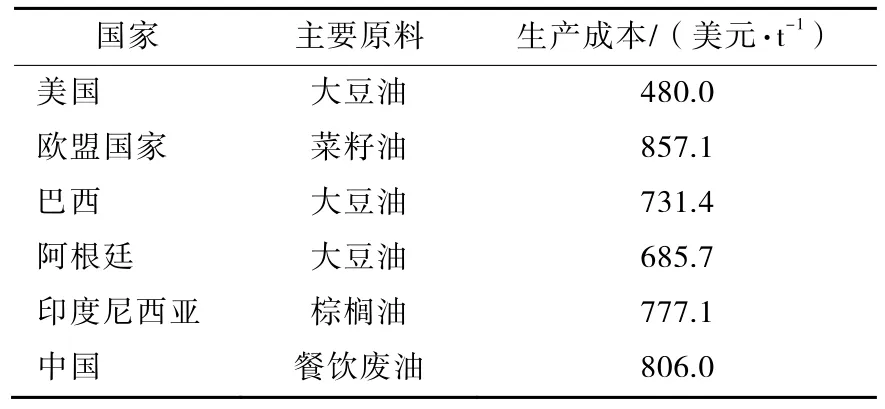

原料成本和运输成本高是生物燃料竞争力不强的重要原因。燃料乙醇生产中,玉米、小麦转化率约30%,原料费用占总成本约80%;秸秆虽然价廉,但转化率不足15%,运输成本超过总生产成本的35%。全世界生物燃料普遍存在与化石燃料相比经济竞争力不强的问题。以2019年为例,生物柴油在各主要推广国家或地区生产成本多已超过600美元/t[24](见表3),而当年中国的化石柴油出口价为574.4美元/t[25]。

表3 2019年世界主要生物柴油推广国家生产成本

朱青[26]分别对玉米、木薯、秸秆原料燃料乙醇成本进行分析,在中国燃料乙醇定价模式下,木薯、玉米燃料乙醇生产企业可以获利,而纤维素燃料乙醇与化石燃料相比仍不具有竞争力。对于生物柴油,脱酸精炼后的餐饮废油原料约5 000元/t,转化率按90%计,原料成本占总成本70%以上。生物航煤若以餐饮废油为原料,转化率约30%;若以小桐子油为原料,毛油7 000~9 000元/t,转化率约50%,仅原料成本均已远超石油航煤市场价。

3.3 原料供应缺乏保障

一是生物质资源不由生物燃料生产企业掌握。稳定的原料供应对于生产企业至关重要,而非粮生物质多是农林业残留物,或是在不适合作物生长的边际土地上种植的能源作物、餐饮废油、屠宰场下脚料等,通常并不掌握在燃料生产企业手中,且存在资源分散和间歇性供应的问题。生产企业多未获得长期供应协议,需与农民、林粮部门等主要生物质供应方建立联系,或寻求混合原料以确保持续供应,而原料品种范围的扩大往往使预处理成本增加。

二是生物质原料存在竞争性用途。例如,农林业剩余物可用作肥料、固体燃料、动物饲料等,木屑、秸秆可被用作生产刨花板、中密度纤维板,废弃油脂也可用作生产肥皂、洗涤剂、油漆、清漆、树脂、塑料和润滑剂等。这些分散的生物质资源由于缺少长期协议约束,流通去向更易受价格影响。

三是易于利用的非粮生物质资源量有限。欧洲环保非政府组织Transport & Environment曾指出,即使将欧洲所有可持续的非粮生物原料都用来生产航煤,也只能满足欧洲整个航空领域约11.4%的能源需求。欧洲石化协会的研究[27]也证明了这一观点,认为如果没有新的、有效的供应链,内陆炼油厂将难以获得稳定的生物质资源,使得当前欧洲的动植物油脂难以满足更大规模发展的需求。

3.4 技术进展相对缓慢

与风电、光电的技术发展速度相比,生物液体燃料突破性技术发展相对缓慢,例如纤维素乙醇技术、微藻生物燃料技术等,多年来始终徘徊在中试、示范阶段。即使发展较快的生物航煤技术,由于不同的目标产品往往对应不同的路径,而每一转化途径又有特定的原料质量要求、技术和操作挑战,以及相对应的一套副产品加工路线,因此任何一种技术的应用都格外慎重。以生物航煤为例,目前多采用贵金属催化剂,例如Neste、UOP公司的Pt负载分子筛催化剂,Topsoe公司的Ni-W负载酸性载体催化剂等,催化剂成本高,且对原料的酸值、水分、氯含量等有严格要求,否则极易失活。因此大豆油、小桐子油、餐饮废油等不同的原料意味着不同的预处理方式,往往对应着不同的工艺要求,这对以多种复杂原料为来源的炼油厂是一挑战。

4 生物液体燃料的作用及未来发展

尽管生物液体燃料产业发展遇到瓶颈,但与其他可再生能源相比,生物液体燃料不仅拥有环境友好性能,还具有突出的热值优势、发动机及炼油厂装置适应性优势,是补充替代石油产品最简单有效的能源形式。发展生物液体燃料对于助力碳减排、补充石油需求、保障能源安全都具有积极作用。

4.1 生物液体燃料在未来能源体系中的作用

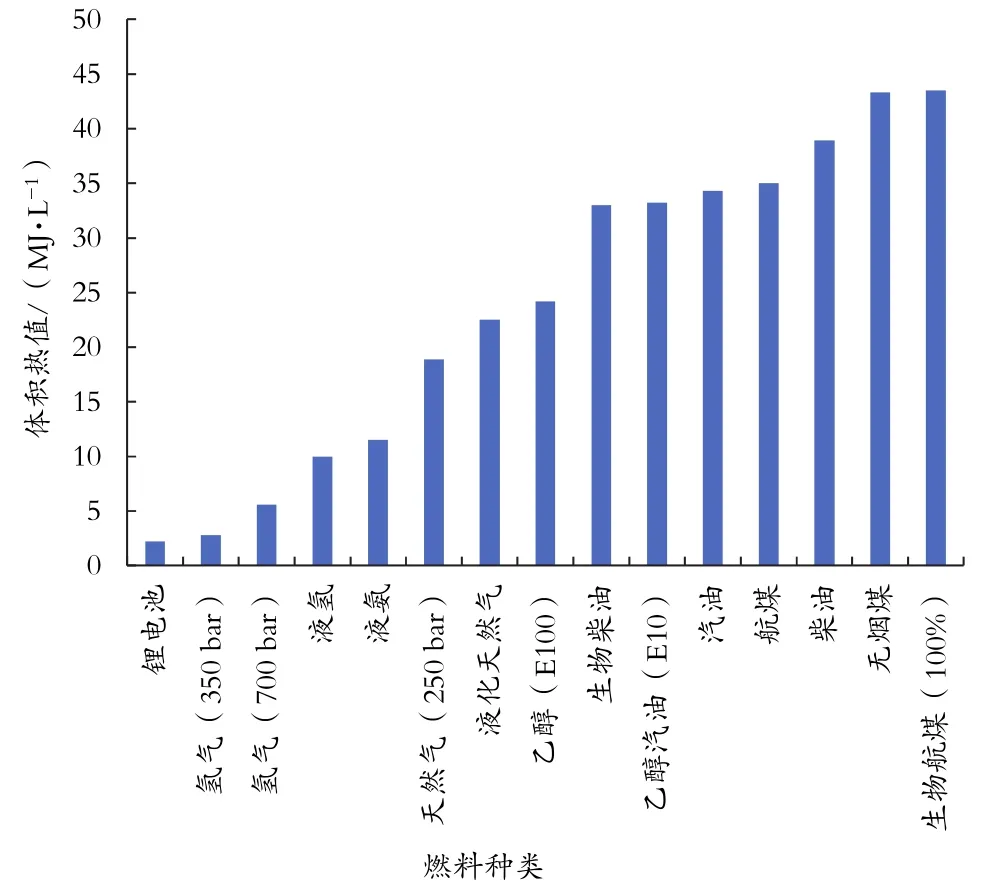

一是性能与石油产品接近,可部分替代石油需求。性能方面,生物液体燃料最接近石油,特别是生物液体燃料热值高,更适合远距离、重型交通工具需求。E10乙醇汽油单位体积热值仅略低于汽油,生物柴油热值略低于柴油,生物航煤热值更是高于化石航煤,均远高于液氨、锂电池、氢气等新能源形式,也高于天然气(见图2)。混合性能方面,汽油中添加燃料乙醇可降低汽油中的芳烃,保留汽油辛烷值,并提高发动机扭力输出、热力效率和燃烧效率;在柴油中添加生物柴油循环能量效率几乎不变,且性能指标更优;生物航煤燃烧性能更好,烟点更高。此外,几种生物燃料与现有石油产品的输送体系、物流、包括发动机等基础设施匹配性较好。

图2 不同燃料体积热值对比

二是助力石油产品减少温室气体排放,缓解环境污染。添加10%的乙醇可减少温室气体近30%[28],据统计,仅 2018年,燃料乙醇帮助美国减少约5 000×104t CO2排放,相当于一年减少1 170×104辆汽车运行,或关停 13个火力发电厂[29]。添加生物柴油可减少约78%的CO2、46%的CO、50%~60%未燃烧充分的碳氢化合物及68%的PM10排放[30]。以废弃油脂为原料生产的生物航煤全生命周期碳排放量比化石航煤可减少约57%,据IATA预测,2050年航空业65%的减排量将由SAF贡献。

三是各地原料分布差异小,有利于能源安全保障。由于生物质资源在全球范围内分布差异远远小于原油,因此对于保障当地燃油部分需求具有重要意义。例如,燃料乙醇曾在美国“能源独立”进程中发挥了一定作用。1981年,美国生物燃料在交通燃料中占比 0.03%,2001年为 0.54%,2014年为4.76%,2019年达到 5.5%[31]。E10乙醇汽油自 1970年开始在美国市场使用以来,至今已占美国汽油总消耗量的98%以上。

4.2 对中国发展生物液体燃料产业的启示

目前,国内燃料乙醇得到较广泛的应用和推广,但生物柴油及生物航煤的规模化市场尚未完全形成。液体生物燃料是未来能源体系中不可或缺的一部分,欧美已提前布局并加快发展。中国需要有针对性地从原料保障、技术攻关和配套政策方面入手,提高产业经济竞争力,助力产业加速发展。

一是规范原料供应渠道,保障非粮原料的可持续供应。对于秸秆、木屑等农林业废弃物原料,探索建立农林工跨行业联盟,协调农林业废弃物的可持续供应。对于餐饮废油及其他废弃油脂,进一步完善全链条管理体系,加强从收集到运输、生产、使用全过程的闭环监管,在废弃油脂产生较为集中的地区加快推广使用。

二是加快核心技术攻关,持续增强技术经济性。一方面,加快纤维素原料、餐饮废油高效转换及副产物高值化利用工程化技术开发,包括高效纤维素酶技术、非贵金属催化剂技术等;另一方面,强化对工艺灵活性、装置兼容性的研究,提高工艺对原料的适应性,装置对技术的兼容性,形成原料多元化、工艺灵活化、装置智能化的生物液体燃料生产体系,更好地适应未来能源发展需求。

三是完善配套政策,推动形成规模化生物液体燃料市场。生物航煤作为先进生物燃料的代表,早期市场的形成离不开政策扶持。税收方面,可进一步完善生产企业增值税退税政策。将现行的对销售自产的以废弃动物油和植物油为原料生产的生物柴油、工业级混合油增值税即征即退70%标准提高至100%退税。应用方面,完善碳排放权管理,鼓励使用添加生物液体燃料,并分阶段明确生物液体燃料的添加要求,推动形成规模化的生物液体燃料市场。