会计信息质量会影响投资者对业绩预告的认可度吗?

2022-06-13许晓慧

许晓慧, 徐 静

(济南大学 商学院,济南 250002)

引言

证券市场是由监管机构、中介机构、上市公司、投资者等参与主体构成的一个市场,可简单认为该市场是一个信息市场,其运行过程实质是信息处理的过程。信息的有效传递是市场正常运行的重要前提。我国目前正处于新兴转轨经济体的发展阶段,信息不对称问题在证券市场上普遍存在[1][2],该问题是资本市场进行资源和财富有效配置的重大阻碍。尤其是股份制企业的两权分离导致投资者与经营者存在委托代理关系以来,上市公司管理者存在机会主义行为更加容易对外进行违规披露。投资者无法获取准确的信息致使其难以运用市场信息作出科学的投资决策,不仅不利于保护投资者的合法权益,也不利于证券市场的健康运行。为减少经营者与投资者(尤其中小投资者)之间信息不对称,为投资者提供有益于决策的财务信息,1998年证监会开始要求业绩亏损的公司及时进行信息披露。2002年起,证券交易所要求上市公司若预测公司年报将亏损或相比上年发生大幅度变动,该情况下要在第三季度报告中给予预警。2006年,沪深交易所发布新《股票上市规则》,将扭亏为盈加入业绩预告披露范围,至此我国业绩预告制度基本稳定下来。上市公司年度业绩预告是指公司在年报披露之前,对企业盈利情况进行提前预告的一项制度。业绩预告作为前瞻性信息的重要来源,能够提前释放业绩风险,一定程度上缓解经营者与投资者之间的信息不对称问题,保护投资者利益。

然而,业绩预告必须是可信的,只有这样才能为资本市场中的投资者和分析师对判断公司发展前景提供及时且准确的信息[3][4],另外,当公司未来业绩可能出现较大趋势变化时,公司发布业绩预告能够及时警示投资者[5]。而在中国市场尚未完善的制度背景下,管理层出于某种目的而掩盖公司不好的经营状况;利用不真实的业绩预告进行股票内幕交易从而谋取自身利益[6];对于发布不实业绩预告轻微的处罚力度等动机促使我国业绩预告的可信度遭到投资者质疑[7]。会计信息质量能判断公司是否能充分、准确地反映相关财务信息,帮助投资者预测公司未来现金流和判断公司价值,并通过股价影响资产配置效率[8][9]。因此投资者评估一家公司的投资价值时不仅要关注该公司业绩预告与财务报告等财务信息,同时也要考虑该公司的会计信息质量。

为了降低投资者与管理层之间的信息不对称程度,中国证监会及其领导下的上交所、深交所本着“公开、公正、公平”的原则对上市公司的信息披露质量进行考评,考评结果分为优秀、良好、及格和不及格四个等级,综合考评评分结果将于次年在其官网上进行公布,目的是督促企业充分披露信息,保护投资者合法权益。自深交所2002年依据《深圳证券交易所上市公司信息披露工作考核办法》每年对企业信息披露进行评分以来,监管局、投资者与研究学者等对其评分结果的关注程度不断提高。考评结果被我国研究学者普遍认可并作为评价上市公司信息披露质量的衡量指标在相关研究中进行引用。方军雄将信息披露考评结果作为信息透明度的考核指标,研究发现信息披露考评结果越好,分析师对会计盈余数据的依赖程度越低且预测准确性越高[10]。周晓苏等采用事件研究法对深交所信息披露考评公告的市场反应进行了实证研究,发现2007年市场针对不同的考评等级做出不同的显著理性反应[11]。考评结果不仅成为上市公司规范自身的标准,同时能够反映上市公司信息披露质量的高低,为投资者决策提供重要的参考依据。那么投资者在考量一家公司的业绩预告是否可信时,能否在一定程度上以深交所的信息披露考评等级作为参考依据呢?

关于业绩预告的市场反应,多数学者仅采用均值检验对其进行解释,杨萍采用均值检验对西部上市公司的业绩预告进行了研究[12];同样张德荣等采用了均值检验观察业绩预告的市场反应[13],本文以有效市场为前提,主要采用事件研究法,首先进行均值检验,在均值检验基础上再次进行回归以确保实证结果的严谨性,试图检验业绩预告的信息含量及不同消息类型业绩预告的市场反应强度,并深入探讨深交所的信息披露考评结果对业绩预告市场反应强度的影响。

本文的贡献主要有两点:第一,虽已有较多学者研究业绩预告的市场反应,也有学者研究信息披露考评公告,但是鲜有学者将两者结合起来研究信息披露考评结果是如何影响前瞻性信息披露的。本文试图探究深交所信息披露考评结果对股市带来的经济后果,研究其考评结果对业绩预告市场反应的影响,在理论上丰富了这两者的研究文献,为之后理论研究提供一定的参考。第二,在实践层面,针对监管部门,本文有助于其全面理解深交所信息披露考评的考评机制,以及考评的经济后果,进而帮助监管层完善监管制度。针对上市公司,能够督促其完善会计信息披露,提供高质量的业绩预告以获得投资者的信任。针对投资者(尤其中小投资者),能减少投资者在进行投资时收集、整理所需信息并对业绩预告进行分析的资金与人力成本,为其在评价公司前景以及作投资决策时提供价值性建议。

一、文献回顾与研究假设

以市场有效为前提的信息观认为,如果会计信息的披露能够引起股票市场的反应,则说明会计信息具有信息含量,相反,则认为会计信息并没有被投资者所使用[14]。投资者获取公司财务信息一方面通过企业的年度财务报告,业绩预告制度实施以来企业提前发布的业绩预告作为前瞻性信息的重要来源也会成为投资者估测企业前景的重要参考资料[7]。业绩预告是上市公司对外信息披露的重要组成部分[15][16]。目的为了提前释放风险,降低年度报告集中发布时的股价大幅度波动。国外对于盈余信息披露的研究可追溯到1968年,Ball和Brown对1957-1965年通过研究纽约证券所261家上市公司发现盈余信息披露与股价反应具有一致性[17]。Hirst 和 Koonce研究发现公司发布的业绩预告能够为市场提供有关公司预期收益的信息[18]。甚至有学者认为公司发布的盈余预测信息的显著程度要大于盈余报告。然而,研究中期一些学者发现盈余预测信息显著程度不同[19]。因此研究学者将业绩预告披露信息大致分为两类,一类为“好消息”,包括大增、略增、续盈、扭亏,另一类为“坏消息”,包括大降、略降、续亏、转亏[6]。国内杨德明和林斌通过对A股377家上市公司研究发现业绩预告的信息会产生明显的市场反应,好消息会产生正向的市场反应,坏消息产生负向市场反应,并且市场对坏消息产生的市场反应比好消息的市场反应更加强烈[20]。王振山等通过对2004-2008年沪深两市A股数据进行研究,发现我国股票价格对业绩信息反应显著,并且对坏消息信息的反应强于对好消息信息的反应[21]。张梦梦等也认为坏消息的反应比好消息更加强烈[22]。基于以上理论,本文提出以下假设:

H1:业绩预告具有显著的信息含量。

H2:业绩预告为坏消息引起的市场反应比为好消息引起的市场反应更强烈。

中国证监会及其领导下的上交所、深交所对上市公司信息披露进行考评,目的是为了促进上市公司信息披露水平的提高,降低管理者与投资者之间的信息不对称,保护投资者利益。交易所属于权威机构,所获得的数据具有一定的客观性,其评价标准是根据会计信息质量特征和上市公司信息披露规则所制定,跟踪上市公司全年的信息披露行为(包括强制性信息披露和自愿性信息披露),对上市公司信息披露质量(包括披露数量和会计信息质量特征等)做出全面评价[23]。其关键的信息披露质量特征包括披露的合规性、真实性、及时性、可比性(一贯性)等。随着证券市场的日渐完善,投资者对深交所信息披露考评结果的认可度也不断提升[11]。许多研究者将信息披露考评结果作为衡量上市公司信息披露透明度的一个权威指标,以此为基础开展其他方面的研究。例如,李九斤等以深交所信息披露考评结果作为会计信息质量的衡量基准,研究发现会计信息质量评级越高,企业价值越高[24]。李英利等以深交所信息披露评价指数来衡量信息透明度,得出了不同企业生命周期阶段,会计信息透明度对公司价值影响不同的结论[25]。郑娜同样以证券交易所对上市公司信息披露考评结果作为衡量会计信息透明度的基准,对考评结果的四个等级分别赋数值3、2、1、0,研究会计信息透明度、突发性审计工作量与审计质量之间的关系,研究发现会计信息透明度能够显著降低突发性审计工作量对审计质量的负面影响[26]。投资者认可度的不断提升意味着投资者在分析一家上市公司的业绩预告是否可信时会参考证券交易所对该公司的会计信息披露评分,当评分较高时,投资者会认为该公司会计信息透明度高[27],则发布的业绩预告也可信。因此,对考评得分高的公司,会计信息质量高,无论公司发布好消息的业绩预告还是坏消息的业绩预告都会引起显著的市场反应;而对于考评得分较低的公司,说明此类公司会计信息质量低,当公司发布好消息的业绩预告时,投资者具备一定风险规避意识,不会冒险选择相信企业的业绩将会提升,基于此可以得出市场对评分等级低的公司发布好消息的业绩预告反应并不显著;相比之下,当此类公司发布坏消息的业绩预告时,本身公司会计信息质量可信度低,同时发布不理想的业绩信息,更加说明公司的业绩发展趋势不容乐观,则会引起强烈的负向市场反应。本文基于以上理论,提出以下假设:

H3:当深交所信息披露考评结果较好时,市场对好消息与坏消息的业绩预告反应都为显著。

H4:当深交所信息披露考评结果较差时,市场对好消息的反应不显著,对坏消息的反应显著。

二、研究样本选择与设计

(一)样本与数据来源

为了避免不同证券市场制度的差异,本文仅选取深市A股上市公司为样本。从CSMAR数据库收集了A股深市所有上市公司2015-2019年的年度业绩预告和深交所上市公司信息披露考评数据,从Tushare数据库收集了相关的股市数据,并利用python3.7完成对数据的预处理以及累计超额收益(CAR)的计算。由于本研究主要关注会计信息质量对于业绩预告市场反应的影响,所以仅保留了所有上市公司当年首次披露的业绩预告,以剔除修正公告对研究结果的影响。除此以外本文还剔除了:(1)金融行业的公司(2)ST,*ST和被退市的公司(3)数据存在缺失的公司。最终得到了6145条定量数据。为了排除极端值对结果的影响,本文对所有连续变量进行了1%和99%的winsorize处理。

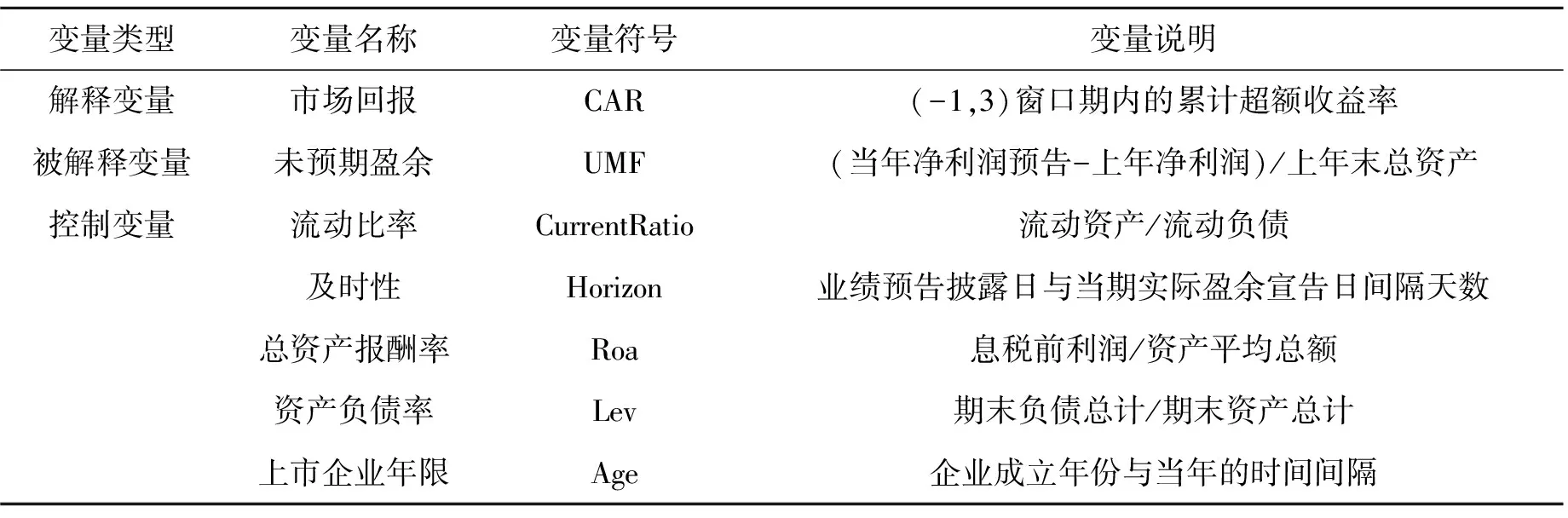

(二)变量定义与计算

(1)解释变量的选取:股票累计超额回报率(CAR):本文采用事件研究法,将上市公司业绩预告公告当天或者其后第一个交易日作为事件日,对(-1,3),(-3,3),(-3,5)窗口期进行研究,并选取(-1,3)窗口期内累计超额回报(CAR)作为回归分析中因变量市场反应程度的衡量。国内关于累计超额回报的计算方法有三种模型:均值调整模型、市场模型以及市场调整模型。本文参考杨德明和林斌[20]、胡威[28]等模型采用市场调整模型进行计算。计算过程如下:

a.个股超额收益率:ARit=Rit-Rmt,

ARit表示公司i在t日的超额收益率;Rit表示公司i的股票在t日的实际收益率;Rmt表示t日的市场收益率。

(2)被解释变量的选取:未预期盈余(UMF),是指公司i对t年净利润的预告中的未预期盈余。参照罗玫,宋云玲[6]的计算方法,未预期盈余的计算公式为:UMFi,t=(FNIi,t-NIi,t-1)/TAi,t-1

其中,FNIi,t为公司i在t年的净利润预告,NIi,t-1为公司i在t-1年的净利润,TAi,t-1为公司i在t-1年的期末总资产。

(3)控制变量:参照杨德明、林斌[20]和罗玫,宋云玲[6]等的研究模型。本文选取流动比率(CurrentRatio)、及时性(Horizon)、总资产报酬率(Roa)、资产负债率(Lev)、企业年龄(Age)作为本文控制变量。

表1 变量名称及说明

(三)模型构建

CARi,t=aiUMFi,t+a2CurrentRation+a3Horizon+a4Lev+a6Age+εi,t

其中,被解释变量CARi,t表示公司i在披露窗口期五天的股票累计超额回报,解释变量UMF表示公司i对t年净利润的未预期盈余,CurrentRatio、Horizon、Roa、Lev、Age为本文控制变量。

本文将深交所信息披露考评结果分为评分结果好(评分等级为1或2)、评分结果差(评分等级为3或4)来分组检验以验证会计信息质量对业绩预告市场反应的影响。

三、实证分析

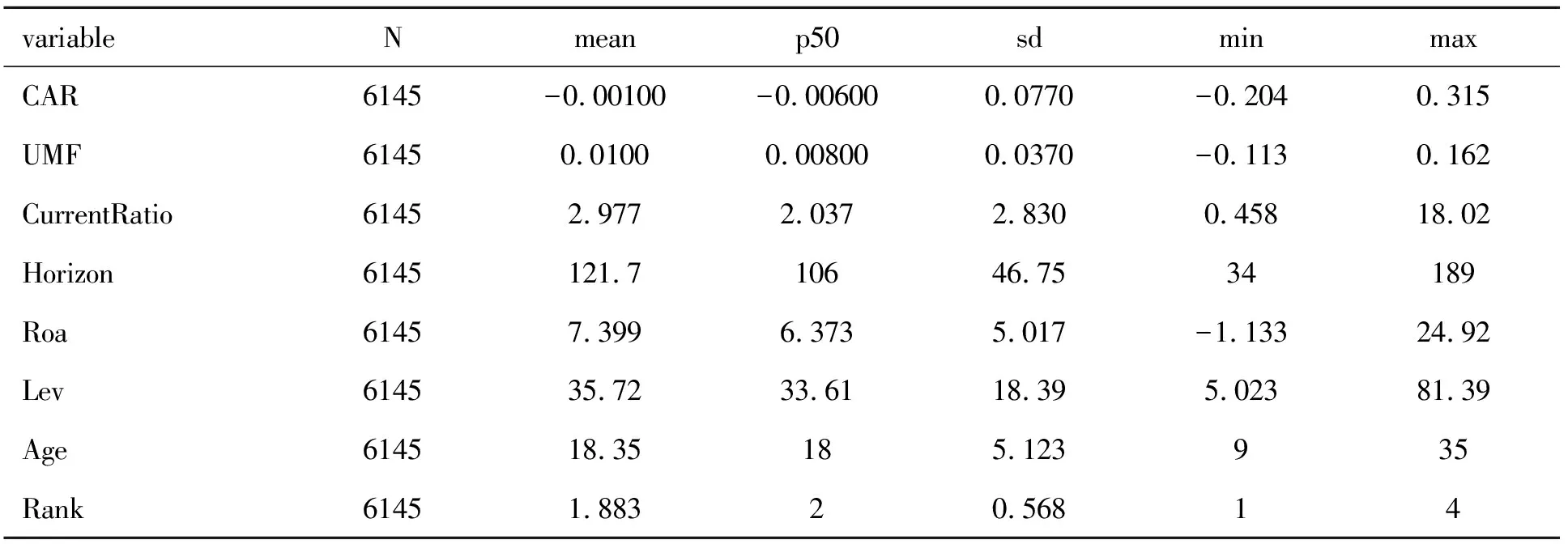

表2 相关变量的描述性统计

(一)描述性统计

从表4.1中可以看出,超额累计收益在(-1,3)窗口期内最大值为0.315,最小值为-0.204,均值为-0.001,标准差为0.077,大部分数据集中在均值上下三个标准差以内,说明不同上市公司之间在(-1,3)窗口期内累计超额收益率差异较均衡,不存在明显异常值。未预期盈余的最大值为0.162,最小值为-0.113,均值为0.01,标准差为0.037,大部分数据集中在均值上下三个标准差以内,说明不同上市公司之间的未预期盈余差异较均衡,不存在明显异常值,且总体未预期盈余为正。信息披露考评得分最大值为4,最小值为1,均值为1.883,反映出不同上市公司的所得评分不同,信息披露质量有差异,但总体上市公司信息披露质量较好。其他控制变量的描述性统计结果见表2所示。

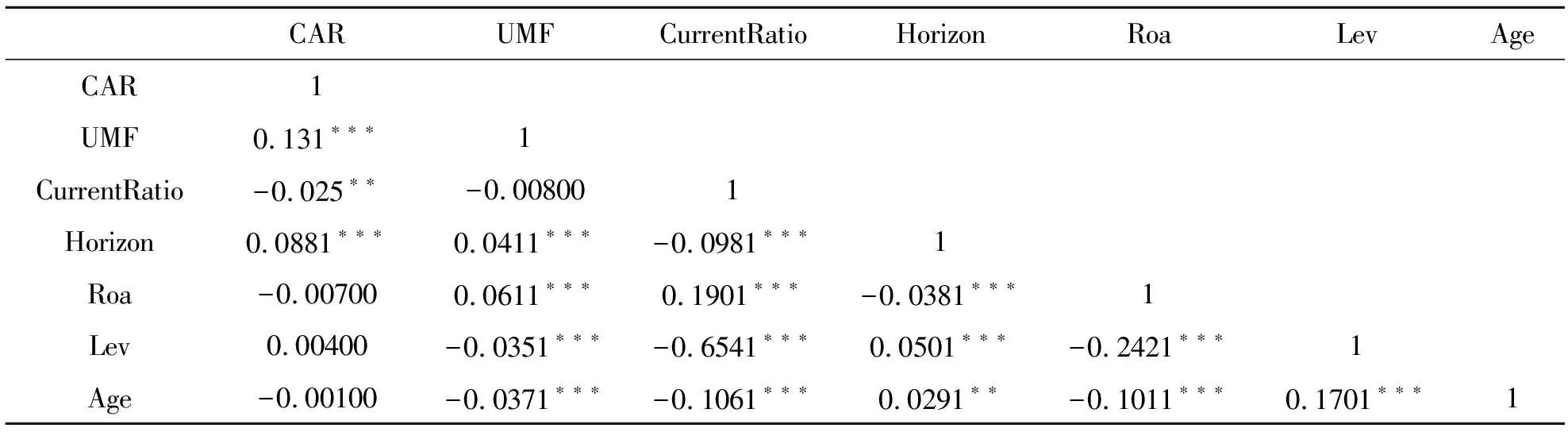

(二)相关性分析

表3 主要变量相关系数表

表3给出了主要变量相关关系,结果表明因变量超额累计收益率(CAR)与自变量未预期盈余(UMF)之间确实存在相关关系,除此之外CAR与及时性(Horizon)呈显著的正相关关系,与流动比率(CurrentRatio)呈显著的负相关关系。各控制变量之间相关系数较小,说明本文回归模型不存在严重多重共线性问题。

(三)实证结果

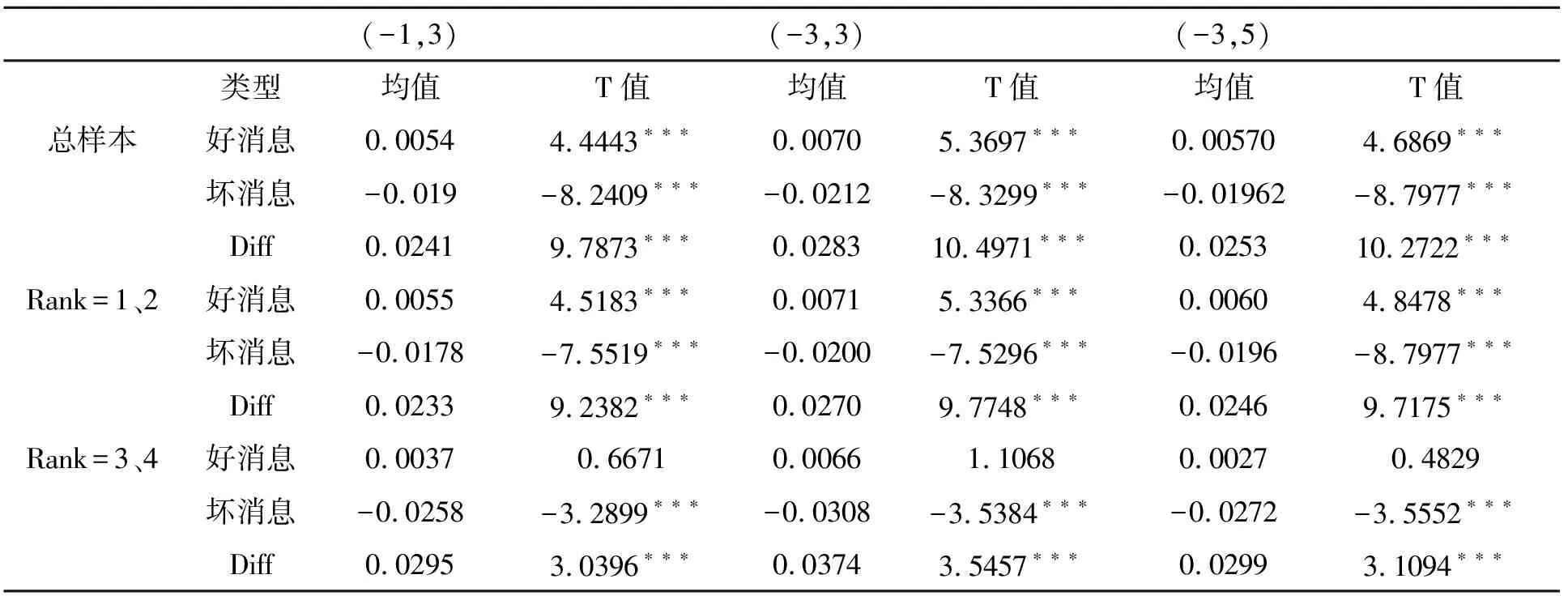

1.分组T检验结果

表4列示了好消息与坏消息累计超额收益率均值检验,即市场对好消息和坏消息的反应。首先对全样本进行均值检验,业绩预告为好消息时产生了正向的市场反应,业绩预告为坏消息时产生了负向的市场反应,无论业绩预告为好消息还是坏消息,在(-1,3),(-3,3),(-3,5)窗口期内CAR都通过了1%的显著性检验,这说明业绩预告具有显著的信息含量,无论发布好消息还是坏消息的业绩预告都能引起显著的市场反应,并且从表中可以看出市场对坏消息的反应比好消息的反应更加强烈,Diff一项在三个窗口期内都通过了显著性检验,假设1和2通过检验。接下来分组进行均值检验,当深交所信息考评结果为1、2时,好消息组与坏消息组的CAR在1%的水平上都通过了显著性检验,即好消息引起正向市场反应,坏消息引起负向市场反应。而当考评结果为3、4时,好消息组的CAR结果虽为正,但没有通过显著性检验,坏消息组的CAR在1%的水平上显著小于0,假设3和4通过检验。以上结果说明当考评结果高时,会计信息质量好,投资者比较关注上市公司的信息发布且对发布的信息较为信任,公司无论发布好消息还是坏消息的业绩预告都会引起较大的市场反应;当考评结果低时,说明企业会计信息质量低,投资者会谨慎考量上市公司发布的预告信息,当公司发布好消息的业绩预告时,投资者具备一定的风险规避意识,选择不相信发布的业绩信息,因此不会引起明显的市场反应,而当此类公司发布的业绩预告为坏消息时,投资者本身就对公司会计信息质量的信任程度较低,当公司在此基础上再发布坏消息的业绩预告,则投资者更会认为该公司的业绩状况会变差,进而引起较大的负向市场反应。此外,当信息考评结果为1、2,或是3、4时,坏消息的市场反应均比好消息的市场反应强烈,且Diff项在三个窗口期内都通过1%的显著性检验,分组结果也说明了坏消息的市场反应比好消息的市场反应更加强烈。

表4 好消息与坏消息累计超额收益率T检验

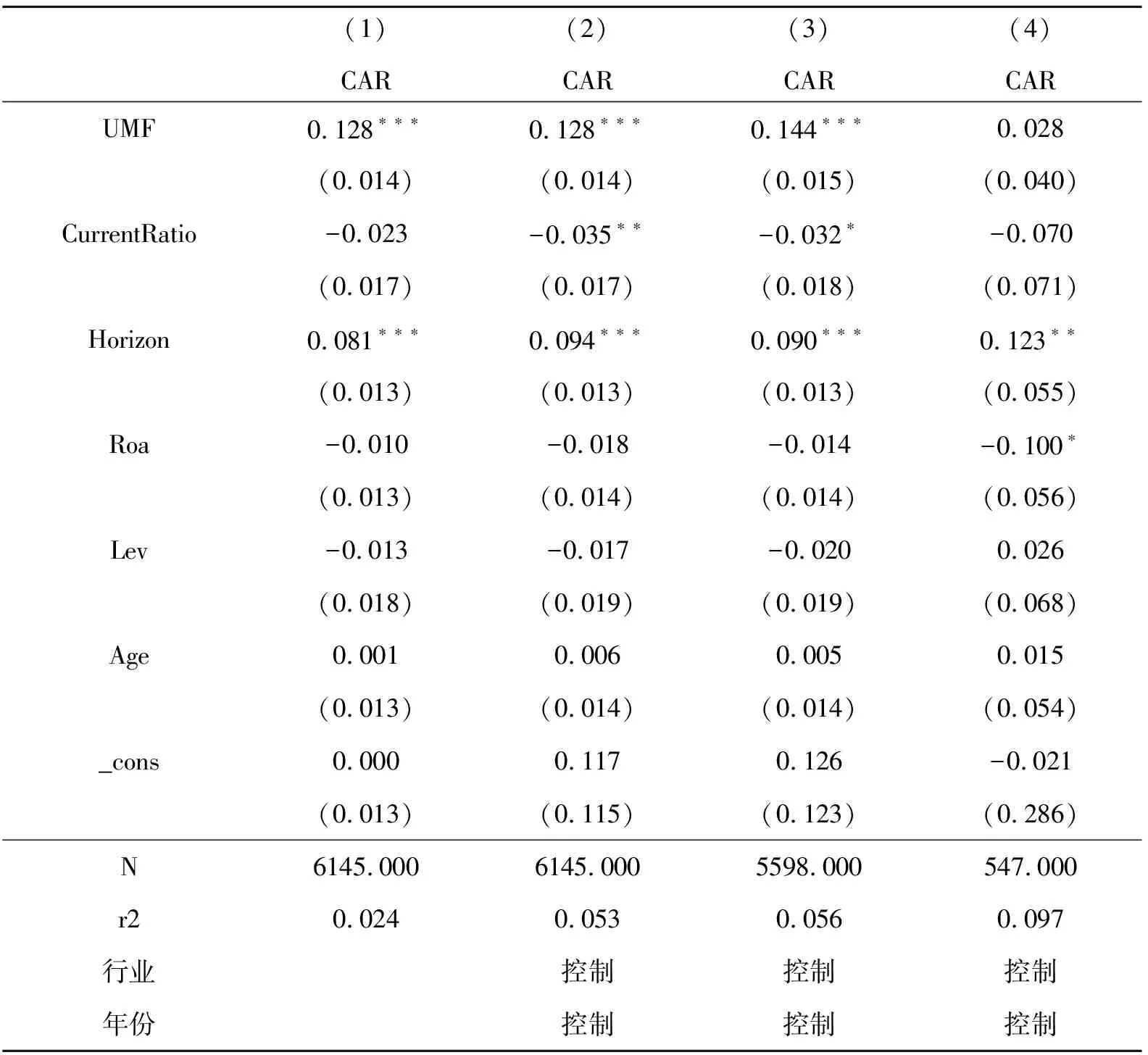

表5 模型回归结果

2.回归分析

为确保研究结果的可信度,对于假设1和假设3、4在均值检验的基础上再次进行回归检验。本文对连续型变量进行了标准化处理。

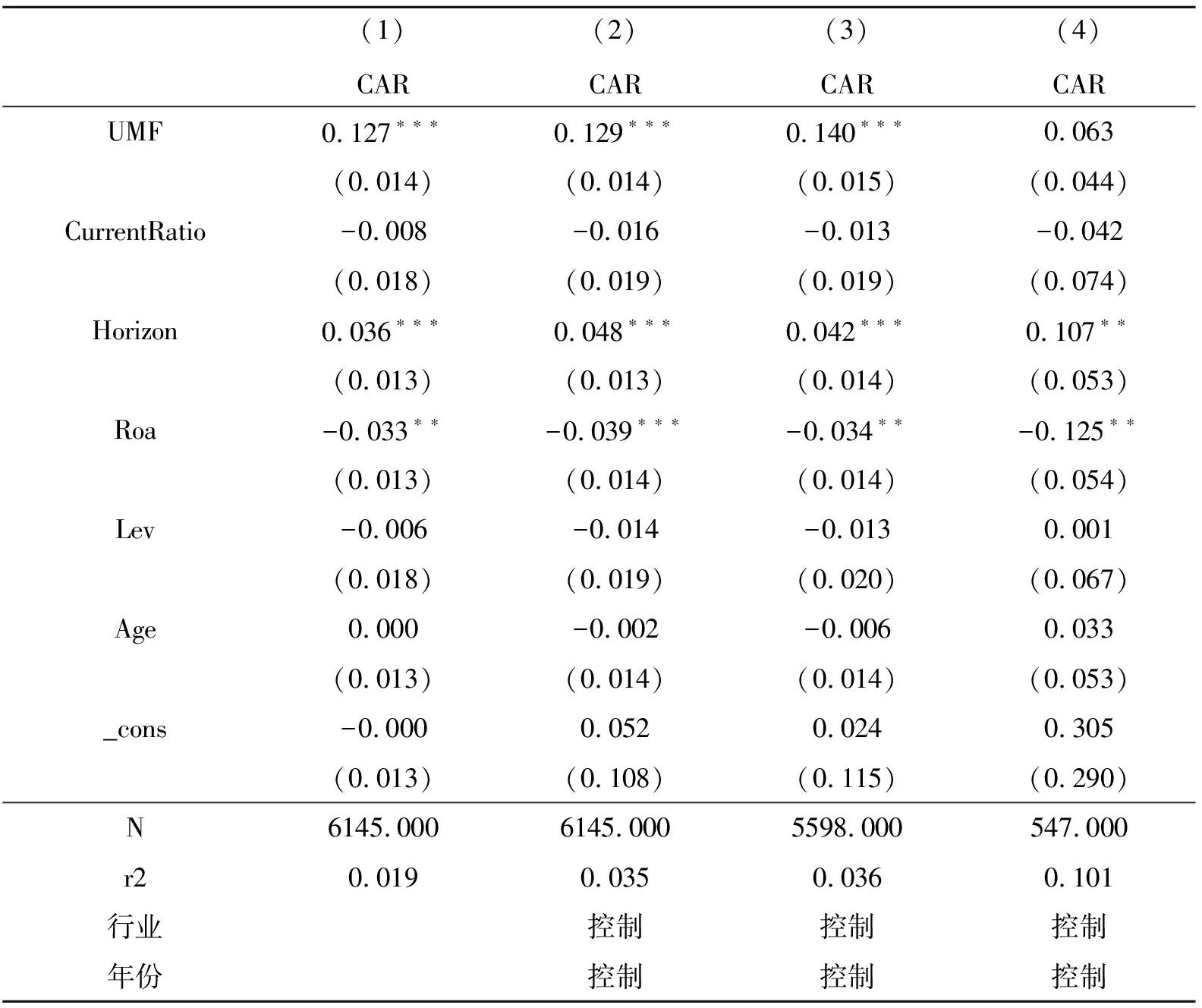

参照王浩[29]的研究,本文计算了(-1,3)窗口期内的平均超额收益率AAR,具体计算公式如下,替换累计超额累计收益率CAR,并将其带入模型(1)进行重新回归分析,回归结果与本文研究结果基本一致。

基于以上两种方法的稳健性检验,我们认为本文实证研究结论基本是稳健的。

表6 稳健性检验结果分析

四、结论

本文对2014至2019年深市A股上市公司发布业绩预告的市场反应与深交所发布的信息披露质量考评结果进行了系统分析,研究了在我国市场尚未完善的制度背景下业绩预告的信息含量,以及深交所的信息披露考评结果在前瞻性信息披露方面的经济后果,即考评结果的公布是否能对当年业绩预告的市场反应产生影响,为投资者提供价值性投资决策参考意见。通过进行均值与回归双重检验,研究结果表明业绩预告具有显著的信息含量,当业绩预告为好消息时,市场引起正向的市场反应且结果显著;反之,引起显著的负向市场反应,且坏消息的市场反应比好消息市场反应更加强烈。当深交所信息披露考评结果较高时,无论好消息还是坏消息都能引起显著的市场反应,即好消息引起正向市场反应,坏消息引起负向市场反应;当信息披露考评结果较差时,市场对好消息反应并不显著,对坏消息的反应负向显著,说明深交所信息披露考评结果对业绩预告的市场反应产生了一定影响。这表明深交所信息披露考评能够在一定程度上消除经营者的信息优势,降低经营者与投资者之间的信息不对称,保护投资者利益进而提高证券市场投资效率。同时实证结果也反映出投资者对会计信息披露考评结果信任度较高,在做投资决策时会将会计信息披露考评结果作为一项参考依据。

基于以上研究结果,提出以下建议:对于深交所,虽然深交所考评能够得到大多数投资者的信赖,但信息披露考评结果只有一个分数等级,而信息披露考评等级应是对及时性、准确性、完整性、合规性等六个方面的考量,考评的计算过程以及六个方面在等级中的相应权重外人并不知情。为了提高信息透明度及更好的为投资者提供决策依据,深交所应将考评过程及结果予以细化,方便公众更好的理解考评结果。对于投资者而言,在对上市公司进行投资决策时,关注企业公布的财务信息同时应该考量该公司会计信息质量的可信度,深交所发布的信息披露考评结果在一定程度上反映了公司会计信息披露透明度,因此在一定程度上可以将信息披露考评结果作为一项参考依据。