企业应收账款管理研究

——以A公司为例

2022-06-08杜君

杜 君

(湘潭电机股份有限公司,湖南 湘潭 411101)

当前,许多企业以赊销的方式对外促销,利用信用政策,不只可以减少企业的存货,同时还可以提升市场占有率,但由于企业对于应收账款管理存在漏洞,造成企业应收款虚增,占有大量的资金,进而使自身的坏账率不断上升,给企业带来不利的影响,许多企业为提升自身销售额,并没有关注应收账款的管理,对于应收账款没有进行事前、事中及事后的有效全过程控制,造成其经营过程中资金紧张,甚至出现了财务危机。长此以往,企业可能会面临破产风险[1]。

一、 A公司财务情况

A公司产品在国内外市场具有较高知名度,在竞争日益激烈的行业中,A公司的品牌优势依然突出,牢牢占据行业龙头地位。2020年企业资产总额366477.19万元,实现营业收入469645.83万元,同比下降9.77%,净利润10503.86万元,当年实现扭亏。

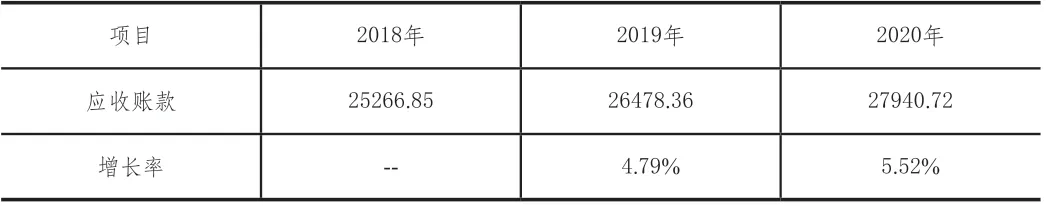

表1 应收账款占流动资产及总资产比重

从A公司2018年~2020年应收账款数据可以看出,2018年、2019年、2020年三年间应收账款额呈递增趋势,应收账款分别为25266.85万元、26478.36万元、27940.72万元,A公司应收账款的规模在逐年扩大,2019年较上年增长了4.79%,而2020年较2019年增长了5.52%。说明A公司在销售的过程中,利用赊销手段现象正在变多,A公司应收账款质量在降低。

二、A公司应收账款现状分析

1.应收账款情况分析

(1)应收账款占流动资产比重

应收账款是企业的重要流动资产的组成部分,其在流动资产中有重要地位。经营过程中如果存在较多的应收账款,那么会影响企业货款收回、日常经营。通常企业需要将这一比率控制在一定范围内,若超过这一范围那么企业的财务风险较大。

表2 应收账款占流动资产比重表

数据来源:A公司2018年~2020年度财务报表数据整理所得。

从对A公司近年来的应收账款占流动资产比率分析来看,2018年~2020年应收账款占流动资产的比重分别为26.95%、21.95%、23.41%,尽管指标在波动下降,但是指标依然处于较高水平,平均水平达到25%左右;说明A公司的流动资产有一大部分被应收账款占据,若A公司的应收账款不能及时的收回,很可能会对A公司正常流通产生影响,进而影响A公司的资金流,给A公司未来的生产、投资带来巨大挑战。而主要原因在于A公司应收账款行业市场上竞争激烈。2019年A公司应收账款最高,为了巩固自身的行业地位,在销售上多采用赊销方式,为销售额提升采取运用宽松营销政策,增加A公司后期的坏账风险。

(2)应收账款占总资产的比重

应收账款占总资产的比重会随着总资产的变化而变化,呈正相关关系。从A公司近年来的情况来看,A公司总资产是逐年减少,从2018年的317575.14万元,上升到2019年的356992.23万元,而后继续上升到2020年的366477.19万元,应收账款占总资产的比重占资产比分别为7.96%、7.42%、7.62%,A公司应收账款占总资产的比重在2019年有所降低,但是2020年却较2019年有所上升,说明A公司应收账款的回收率并没有提升, A公司应收账款的管理并没有强化,A公司应收账款比重不降的原因,在于部分逾期的应收账款收回了,A公司赊销情况得到并没有得到有效的改善。

表3 应收账款占总资产比重表

(3)应收账款周转率分析

A公司2019年的应收账款周转率比2018年上升了0.3次,表明A公司周转次数减少,总资产周转速度变快,2020年应收账款周转率下降到4.42,下降了0.15次,回款速度变慢,从指标来看,A公司对全部资产的利用效率没有提升,实际来看A公司该指标的波动,主要是由于应收账款与营业收入同步在增长,因此,A公司的营运能力并没有提升,且也不能代表A公司应收账款的管理力在提升,表明A公司的销售依然以信用销售为主,存在过度依赖赊销的问题。A公司应收账款周转天数上升,减慢了A公司资金的流动,A公司收账速度没有变快,资金周转速度没有变快,偿债的能力可能会变弱。

表4 应收账款周转情况表

2.应收账款账龄分析

从A公司应收账款的账龄分析来看,如果A公司长时间应收账款被拖欠着,超过了A公司规定经营时期,多以一年为一周期,欠款则将被排除在A公司流动资产以外,成为A公司一项长期应收款。A公司应收账款账龄分析,可以分析应收账款是否己逾期及逾期的时间长短,同时关注A公司应收账款账龄长短。

从表5中可以康城A公司账龄分析情况,三年来应收账款总额上升。1年以内应收账款在2018年~2019年呈现持续增长趋势,2020年下降,2年以内的应收账款处于增长趋势,2020年上升到6.31%,可见在两年以内应收账款增长,说明A公司更多赊销手段提高,同时A公司的收款管理不善,造成未收回的应收账款增加,为了抢占市场激进销售政策。短期应收账款可扩大市场份额,但也带来坏账风险,1年~2年应收账款大幅度增长,增长幅度大可见有前一年很多货款未收回,A公司在应收账款管理松懈。2年~3年应收账款比重上升,应收账款回款期长,降低A公司资金流动。3年~5年欠款下降,3年以上货款收回可能性小,如果此项增多会使A公司坏账的风险增高,不能收回资金会影响经营运转。

表5 账龄分析表

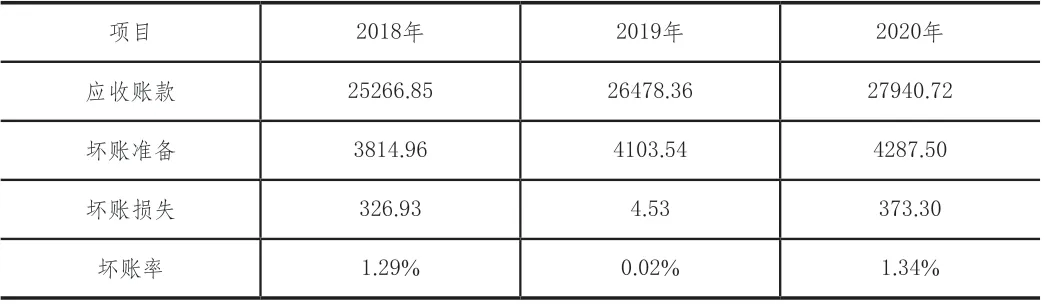

3.A公司坏账分析

A公司坏账准备根据自行的实际情况确定,而坏账率是分析A公司应收账款质量的重要的指标,A公司坏账率越大,代表A公司坏账风险和遭受损失存在越大的可能性。A公司根据自身特点,以单项金额重大并单独计提坏账准备、单项金额不重大但单项计提坏账准备、及按信用风险特征组合计提坏账准备。A公司坏账准备、坏账率如表6所示。

表6 2018年~2020年A公司坏账准备变动表

从数据可以看到,2018年~2020年A公司的坏账计提准备金,处于上升的变动趋势,2018年~2020年坏账准备分别为3814.96万元、4103.54万元4287.50万元,2020年最高,较2019年上升了4.48%,说明这一年A公司提高了应收账款谨慎性。A公司坏账率总体呈现先上升后下降的趋势,坏账率在2020年有很大幅度的变化,2018年坏账率为1.29%,在2017年下降到0.02%,而后2020年又上升到1.34%。其坏账损失数值从326.93万元,减少到4.53万元,后增长到373.30万元,2020年较上年增长了368.77万元,增长了1.32%,这一情况说明A公司对应收账款管理不严谨,A公司对于相应的款项催收力度不足,造成A公司的坏账的增长,坏账率回归到2018年的水平。从趋势可以看出,A公司开展赊销信用客户环境、经营财务能力、发展不乐观,A公司开始采用谨慎销售策略,利用提高为坏账准备金的提取,减少自身可能产生的逾期支付货款而出现的财务危机。也看出A公司前期筛选审查应更严格把控,缺少专业人员及相关科学的指导。也要加大对客户信息动态追踪,提前制定好应对逾期支付的应对措施,以使A公司更有效的控制坏账。

4.A公司应收账款管理流程

当前,多数企业会对自身的应收账款管理,而其工作集中在坏账管理上,通常会利用坏账估计出应计提坏账。如账龄分析时,采用账龄分析、余额百分比,这此方法从不同角度分析应收账款账龄风险,及可能存在的潜在损失,但方法普遍使用多年,方法在近几年未更新换代。A公司应收账款管理,目前应收账款管理,将应收账款分类,使用账龄分析法、余额百分比法计提坏账准备,其对于应收账款客户的信用管理、赊销审核等过程并不到位。从A公司年报了解到,A公司应收账款管理过程中的信用管理并不成熟,管理范围不广泛,内容不够全面需要改进。

三、A公司应收账款管理问题分析

1.管理模式比较单一

应收账款管理需要动态地、连续地进行,但A公司没有将应收账款全过程控制贯穿在一起,没有适应A公司的控制制度[2]。应收账款发生前,缺乏坏账风险预警及防范机制措施,应收账款初期产生未及时跟踪,造成A公司自身的应收账款收不回时,总额不断上升,资金回收期较长。A公司内控不够完善,对应收账款带来严重影响。缺乏专业信用管理部门,造成销售口头请示主管,则可以授予销售额度,对客户背景调查、经营分析不足,如果客户是将破产企业,赊销款极难收回。

2.信用政策管理还需强化

信用政策管理体现在信用评价、账期政策,从A公司的实际情况来看,信用评价体系不健全,客户未进行评级则准入赊销,有无应收账款无法收回的情况了解不足,当客户信用恶化时未能及时知悉等。A公司采取激进的销售政策,造成其在扩大销售规模时,也使应收账款坏账风险上升。A公司由于应收账款过大,可能会出现经营现金短缺,进而是产生流动性风险[3]。

3.应收账款高、周转率低

A公司应收账款周转率反映从应收账款,到收回款转为货币资金的时间。A公司应收账款周转率波动下降,周转天数增加。加之A公司应收账款不断增加增长,其中流动资产中占有一定的比例,A公司应收账款的数额呈现出每年递增趋势,A公司出现应收账款总额增加。而这些可能产生风险的情况,都是由于A公司为完成预计的经营目标,扩大市场占有率,在市场竞争中占有一席之地,选择赊销政策,反映出A公司应收账款管理不到位,催收手段不够成熟。对无法正常收回的应收账款关注不足而造成坏账继续增加。销售依旧持续赊销,增加应收账款数额[4]。

四、A公司应收账款管理改进方案

1.制定合理的信用政策

根据A公司应收账款存在问题来看,A公司信用政策中信用标准评估是十分关键的。A公司在签订合同前,安排员工通过调查客户经营、信用等级,根据信用等级评估是否可以给予赊销政策,如果信用等级低且存在前款未归还,就绝不允许赊销[5];反之客户信用较好,无拖欠货款可考虑赊销,或给予一定的赊销限额。A公司需要做好事前的调查,避免信用销售而产生的风险。A公司应当建立风险管理部门,履行相关的风险管理职责,主要负债组织实施A公司全面风险管理,及各项具体工作,监督指导风险管理部门工作;督促、检查各部门针对应收账款管理职能的落实情况。A公司风险管理部门,应对预计A公司未来风险或突发事件,制定风险应急预案,且对于相关的责任人,需要明确具体责任,做出规范的应对措施,以减少企业应收账款管理不足而产生的风险[6]。

2.加强内部审计力度

A公司要明确审计岗位职责,建立内控制度,增强内审专业技能,确定各职级权限范围,赊销必须经过审批可赊欠,如私自签订赊销合同,欠款由责任人承担。A公司责任不明确、处罚措施不健全,继而导致赊销过度。严控赊销流程,加强对赊销欠款管理,及时掌握应收账款情况。销售、财务责任分工制定规则,销售对应收账及时回收负责,财务按时提供应收账款账龄分析表,让相关部门及时、准确地了解应收账动态。可以将应收账款纳入考核,将应收账款与整体业绩挂钩,整个部门对异常应收账、坏账承担经济责任,加强销售对应收账款重视,避免其为业绩而盲目赊销[7]。同时,审核A公司应收账款的账目记录,审核报表上应收账款项目、账务处理是否合理,重点检查A公司报表是否有虚增情况,审核项目管理按照财务提供的账龄,及时催收账款;A公司应收账款内控审查结果上报管理层,并根据发现问题,提出改进措施。

3.转移企业现存应收账款风险

风险转移通过合理手段将风险转移到第三方,企业转移后风险不拥有所有权。A公司风险较大、损失成本过高及影响大的风险实施风险转移。A公司可以将应收账款证券化。A公司结合自身状况,对应收账款证券化融资,使A公司的流动资产流动起来,调整A公司资产项目且实施优化,优化A公司资产项目,提高A公司资产质量;A公司也可以将应收账款抵押[8]。当A公司存在应收账款收不回、缺少流动资金时可以向银行融资,但融资需要担保,此时A公司的应收账款作为抵押品,可以加强担保执行性。A公司将应收账款作为抵押品,解决货币资金现金流与担保间的矛盾。另外,A公司还可以采用应收票据代替应收账款。A公司现在应收账款是客户银行直接转账,极少以应收票据收款,但是与应收账款相比,其更能降低坏账损失风险,更具有较强的追索权。

五、结语

良好的应收账款管理,能够使A公司的坏账减少,促进A公司的利润质量提升,使A公司拥有更多的现金流,及使企业的现金流动性增强,A公司会有更多的资金用于经营与投资。另外,对于A公司良好的应收账款管理,可以有效的提升企业的形象,因此,对于企业来说,应收账款是重要的资产,也是衡量企业资金、营运质量的重要指标。那么,A公司需要特别关注应收账款管理,关注其使用赊销促进其利润增长,扩大其经营收入及市场占有率的过程中,是否存在赊销过度,造成自身流动资产中的应收账款过高,进而增加企业坏账风险,降低资金流动性。因此,A公司在实施赊销过程中,需要关注应收账款与利润间的权衡,制定相应的标准严格控制,以助企业未来长期可持续发展。