我国中小民营企业金融支援政策的改善方案研究

2022-05-30杨晓鹏

杨晓鹏

摘要:我国中小企业金融制度存在金融支援方式单一, 过于依赖银行贷款, 地区差异过大,间接贷款困难且金额少等问题。文章针对以上问题提出改善方案,第一,根据企业联合担保及联合贷款项目开发来追踪我国中小企业的经营状况,发现存在的问题后需及时处理。第二,跟发达国家相比,我国中小企业资金支援担保制度建立时间相对较短,需建立相关管理机构来强化中小企业的资金制度。 第三,我国政府的扶持是融资支援制度的最大亮点,所以要强化政府的扶持作用。

关键词:中小企业;金融融资;支援制度

在我国经济发展的过程中,中小企业扮演着举足轻重的角色。到2019年底,工商注册的中小企业数量已经达到了2100万家,这一比例占我国企业总数的99%。中小企业创造的效益占我国GDP的60%以上,还解决了80%以上的城镇劳动就业问题。另外,中小企业所创造的发明专利占全国所有企业的60%以上,所创造出的新产品占新产品总量的80%以上。虽然中小企业在国民经济发展当中的作用越来越重要,但是其自身也存在着很多的问题。其中最大的问题就是企业的融资难问题。大型国有企业一般不会面临资金的问题,因为政府可以为企业提供资金,使得国有企业的资金链不会断裂;而民营中小企业则不同,在成立之初是由个人出资,但是在企业规模扩大后,企业需要借助外部资金来满足自己的发展需求。而目前我国中小企业的融资制度不完善,这就限制了中小企业的外部融资,从而阻碍了中小企业的进一步发展。对此,本文分析了目前我国中小企业的融资环境,找出我国中小企业金融融资制度存在的问题,并寻求解决方案。对发展我国的中小企业、增强国民经济的活力、解决中小企业面临的融资问题有着重要意义。

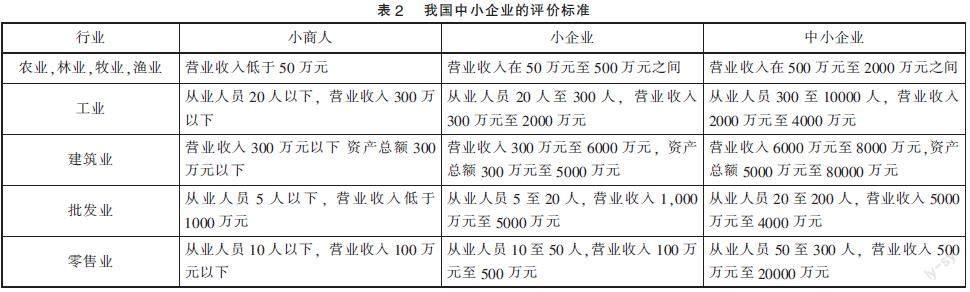

一、中小企业的评价标准

中小企业的评价标准主要有以下三个因素:第一,资产的规模;第二,员工的人数;第三,销售额。通常情况下,世界各国都是按照这个标准来对中小企业进行划分和评价。

在我国对企业的划分标准一直在变化。先后经过了1962年、1978年、1988年、1992年和最终2011年的划分标准,1962年和1978年的中小企业划分标准是我国根据美国和欧洲等国家的标准进行划分的,这时的标准还呈现不出我国的特色。而1988和1992的划分标准虽然是根据我国情况来进行划分,但是还不是很健全。本文根据2011年6月18日发布的《中国中小企业标准规定》第四条规定,各行业确定种类的标准如表2所示。

二、部分發达国家的金融援助制度

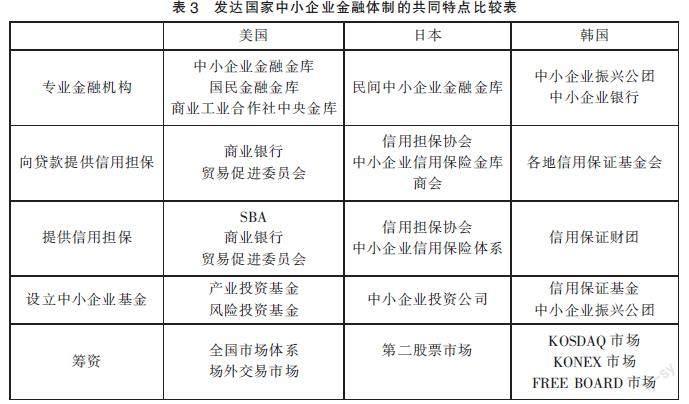

(一)发达国家中小企业金融体制的共同点

1. 一贯的法律体制

发达国家一般根据本国的中小企业基本法建立一系列法律体制,政府所制定的中小企业政策和中小企业金融制度均以法律为基础,它得到了政府机构的管理和支持及下设的政策型金融机构的支援,政府机构的主要作用是制定法律、监督法律的实施并解决中小企业的融资问题。例如,日本政府对中小企业有直接融资的职能;美国政府虽然不能对中小企业进行直接的融资,但是可以为中小企业提供担保;欧洲和美国很相似,政府也是只可以为企业提供担保功能。

2. 拥有着发达的多维资本市场,多种贷款种类及多元化的贷款渠道

欧洲的融资渠道比较单一,政府提供担保职能,企业只能够通过银行来进行融资;而美国、日本和韩国的中小企业的融资渠道比较多样,美国政府不但可以为中小企业提供担保,还可以通过SBA直接给中小企业进行融资;而日本、韩国不光政府可以提供融资渠道,大量的民间天使基金和投资公司都可以为中小企业特别是小企业创业提供资金支持。政府对天使基金和投资公司给予一定的政策支持,使得天使基金和投资公司在高科技型企业的创业和发展中发挥着重要作用。

3. 建立了信用补充机制和企业信用机制

多数信用担保公司、政府机构及政策型机构为中小企业提供贷款。美国主要是由SBA负责给中小企业贷款,日本则是由信用保证协会及中小企业信用保险金库来履行这一职责,而韩国在信用担保制度和信用保险制度的复合使用方面得到了信用补充制度的支持,为有创新精神的中小企业金融活动提供担保业务。

(二)发达国家中小企业贷款方式的共同点

1. 建立中小企业专业融资机构

在发达国家当中,为了大力发展民营中小企业,政府纷纷建立全国性的中小企业专业融资机构,以解决中小企业融资难的问题。美国政府专门为中小企业融资设立了中小企业金融金库、国民金融金库和中央金库等金融机构,为中小企业提供融资服务。日本主要是使用大量的天使基金和民间投资企业来为中小企业提供融资服务。日本的天使基金使用的会员制,只有加入了天使基金,成为天使基金的正式会员的中小企业才能够享受融资服务。而韩国,有中小企业振兴公社和中小企业银行作为融资机构,为中小企业金融提供服务。在韩国中小企业银行是中小企业融资机构的领导者,中小企业银行不仅能为中小企业提供足够的资金支持,还为中小企业提供有关融资的信息服务。

2. 建立信用担保制度为中小企业贷款提供信用担保

美国、欧洲等发达国家的中小企业普遍采用信用担保制度,这一制度能够有效为中小企业提供资金来源。信用担保制度分为政府担保制度和核心企业担保制度两种。所谓的政府担保是指一国政府不能为中小企业提供直接的融资服务,而是通过政府作为担保条件,银行等金融机构为中小企业提供融资服务的制度。如果中小企业由于各种原因不能按时偿还贷款,政府需要代替中小企业来偿还金融贷款。所谓的核心企业信用担保制度是在整条供应链中,作为与中小企业进行交易的核心企业为中小企业提供信用担保,从银行等金融机构融资的制度。核心企业与中小企业必须是交易的关系才能实现信用担保。在日本,政府为了中小企业更便捷地金融融资,而设立了一系列的信用担保机构,为更多的中小企业提供贷款资金。韩国的天使基金融资机构是向中小企业提供融资信用担保的机构,企业可以通过天使基金来进行融资。

3.通过资本市场筹集资金

美国、欧洲、日本、韩国的中小企业可以通过资本市场融资的方式融资。美国和欧洲都是通过场外市场交易实现中小企业进行融资,日本则是通过第二股票市场,为中小企业的融资提供了便利。而韩国也开设了KOSDAQ市场和KONEX市场, 帮助中小企业筹集资金。

三、我国金融援助制度存在的问题

目前,我国中小企业的融资主要存在以下三个问题: 第一,间接融资的方式单一,主要依靠银行贷款。 事实上,除了银行贷款,还有票据贴现,金融租赁和基金融资等间接金融方式。但是,由于我国的商业信用和票据市场尚不完善,中小企业不会采取票据贴现等方式融资。只有一些高科技中小企业曾获得过风险投资基金和创业基金的投资。中小企业对银行更为熟悉,银行贷款的产品种类繁多,手续简单,因此成为众多中小企业进行外部融资的首选。

第二,银行贷款地域差异较大。我国的东部地区中小企业发达,而中部和西部地区则相对落后。与此对应的是东部地区的中小企业由于经营水平较高,经营效益较好,更容易获得银行融资。而中部和西部的中小企业经营水平普遍较低,难以获得银行贷款。在国有商业银行新增加的贷款中,中小企业所占比重呈下降趋势。

第三,很难通过银行进行间接融资,贷款金额也很少。中小企业通过银行进行间接融资遇到的困难有很多种。一是部分银行对中小企业进行差别化对待,使得中小企业的贷款融资难度增加。二是信用担保体制不健全,中小企业的信用度无法提高。三是中小企业缺乏符合银行抵押担保贷款条件的抵押资产。

第四,最近几年间国有商业银行对重点贷款的调整对中小企业金融是不利的。银行在积极与大企业和大型项目合作的同时,面向中小企业的贷款减少。多家中小企业由于管理者资质低,管理制度不完善等因素制约了中小企业的资金融通。在银行的贷款业务中,存在中小企业恶意不还息的现象,由于未收回的贷款比例较高,银行对中小企业的贷款要求十分严格,因此中小企业很难在债券、股权等方面进行直接融资。

四、我国中小企业金融支持制度的改善方案

(一)中小企业支援资金的法律改善

我国中小企业金融制度与发达国家相比,还存在很多不足。中小企业的融资要有效进行,必须要有健全的法律体系保驾护航。我国在2003年实施了《中小企业促进法》,该法作为说明中小企业的发展方向和管理规则的基础法律。我国虽然制定了中小企业的基础法,但是没有对该法律进行细分。其中,关于中小企业资金支援当中遇到的很多问题没有给出明确的解决办法,这对中小企业来说是非常不利的。与此同时,为了营造中小企业公平的融资环境,要建立《公平市场竞争法》《中小企业融资机构法》等对中小企业有利的法律和法规。而且,还要建立以中小银行和民间融资机构为中心的相关法律。

(二)需要加强中小企业资金支援担保制度

发达国家的中小企业信用担保制度因为长时间的发展而形成比较完善的机制,而我国中小企业信用担保制度的建立的时间相对较晚,发展也比较缓慢,因此应该借鉴国外的先进经验,为形成完善的担保机制而继续努力。为此,我国中小企业金融制度的改善可以从信用担保方面来进行完善。

首先,成立中小企业管理局,改善担保职能。信用担保的实践可以有效地克服中小企业融资的困难。我国中小企业信用担保体系是在政府扶持下的市场化担保,由政府承担资金和责任。但是在美国中小企业管理局中,中小企业信用担保资金主要由联邦政府和各州政府共同提供。我国借鉴美国模式设立中小企业管理局,可以尝试管理中小企业的相关业务。其次,风险控制和分散体制。担保业务所面临的风险相对较高,因此要准备应对风险担保的控制和防范方案。如果被担保人发生财务上的问题,那么担保机构应该承担相应的风险和赔偿责任。因此,政府应该利用财政资金来设立担保机构。

(三)加强政府方面的扶持作用

相比我国和发达国家的中小企业资金支援制度,差异最大的地方就是政府扶持。进入21世纪,政府逐渐致力于民营中小企业发展。因此,本研究中,政府的扶持作用主要表现在创新商业银行贷款市场的管理制度、对中小银行贷款的支持、非正式金融的发展等上面。

政府的扶持主要有以下几方面。首先,目前我国出台了对中小企业管理的法律,但是还不完善。政府可以通过改善商业银行贷款管理制度来帮助中小企业进行融资。其次,要扩大中小银行的融资范围。目前我国没有中小企业融资的政策性银行,设立的小额贷款公司或村镇银行也处于探索阶段,提供的资金也是小额贷款。为了扩大融资幅度,有以下几种方法:一是建立民营银行,使中小企业融资体制和渠道多样化。二是通过社区银行的标准来改善城市商业银行。三是向非正式金融机构提供保障。最近我国市场上出现了许多非正规金融机构。这些机构大部分是通过基金的名义出现在市场上,通过大集团或几个集体合作设立贷款机构。如阿里巴巴集团设立阿里基金,为中小企业提供融资活动。

参考文献:

[1]金银亮,刘尧飞.美国中小企业融资体系研究[J].上海金融学院学报,2012(06):35-45.

[2]林毅夫,李永军.中小金融机构发展与中小企业融资[J].经濟研究,2001(01):10-18+53-93.

[3]张捷,王霄.中小企业金融成长周期与融资结构变化[J].世界经济,2002(09):63-70.

[4]Modigliani and Miller M.H (1958) “The Cost of Capital,Corporation Finance and the Theory of Investment”[J].The American Economic Review,1958,48(3):261-268.

[5]Myers,S.C.“The Capital Structure Puzzle”[M].The Journal of Finance.Vol 3.Tallman,S.B.and o.Shenker,1990,“International Cooperative Venture Strategies:Outward,1984.

(作者单位:潍坊学院经济管理学院)