商业大平层项目的内在逻辑

2022-05-30

摘要:2020年杭州商业大平层市场兴起,2021年供求两端火热,2022年随整体楼市下行,商业大平层市场也进入一段“冷静期”。商业大平层市场面临着困境:供过于求,库存高企,如何去化成为一大难题。目前的商业大平层市场进入一段调整期,项目分化明显。在愈加严格的政策下,商业大平层整体市场是否能够“回春”,甚至迎来下一个风口?

关键词:商业地产;住房需求;市场信心

中图分类号:F293 文献标识码:B

文章编号:1001-9138-(2022)07-0066-05 收稿日期:2022-06-12

文章来源:本文由中指研究院供稿。

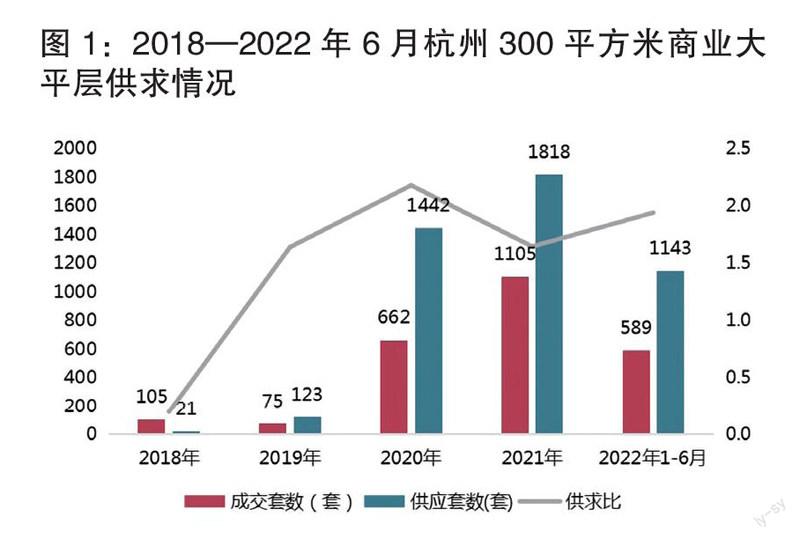

2020年杭州商业大平层市场兴起(本文中的商业大平层指面积在300平方米以上的商办性质项目),2021年供求两端火热,供应1818套,成交1105套,总成交金额达到170.9亿元。2022年随整体楼市下行,商业大平层市场也进入一段“冷静期”。以杭州市商办项目市场为例,1~6月杭州商业大平层共成交589套,同比下滑21%,供应多达1143套,是成交量的2倍左右。目前商业大平层市场面临着困境:供过于求,库存高企,如何去化成为一大难题。

1 市场走势

1.1 经历“兴起-火热-降温”,当前市场回落明显

2019年及更早,商业大平层在杭州市场并不算活跃,仅有零星项目在售,如钱塘公馆、迪凯金座、世华帝宝大厦等,每年市场总成交量最多也才100套出头。

两个相关政策的出台加速了商业大平层的发展。一个是2018年4月的“禁酒令”,明确规定“商服用地最小产权分割单元不小于300平方米”,小面积酒店式公寓自此被叫停,300平方米的商业大平层正式拉开市场帷幕;第二个则是2019年6月的土拍“双限”政策,大面积豪宅的溢价属性逐渐消失,迫于市场和成本压力,不限价的商业大平层逐渐成为开发商打造高端产品、获得可观利润的一大选择。

2020年,商业大平层供销两端均实现井喷式增长,成交662套,供应1442套,这一年也成为业界人士口中的“大平层元年”,购置商业大平层逐渐成为高端改善市场的趋势之一。2021年的杭州市市场全面火热,成交量创下1105套的新高,除核心板块之外,不少外围板块也开始有几十套左右的商业大平层入市,如桃源、新湾、临平新城等。

2022年随整体市场的下行,商业大平层市场也出现明显回落。1~6月总成交589套,去年同期成交量在750套左右,同比下滑21%;供应则达到了1143套,是成交量的2倍左右,供过于求,市场观望情绪明显,见图1。

1.2 市场分化明显,核心板块占据较大市场份额

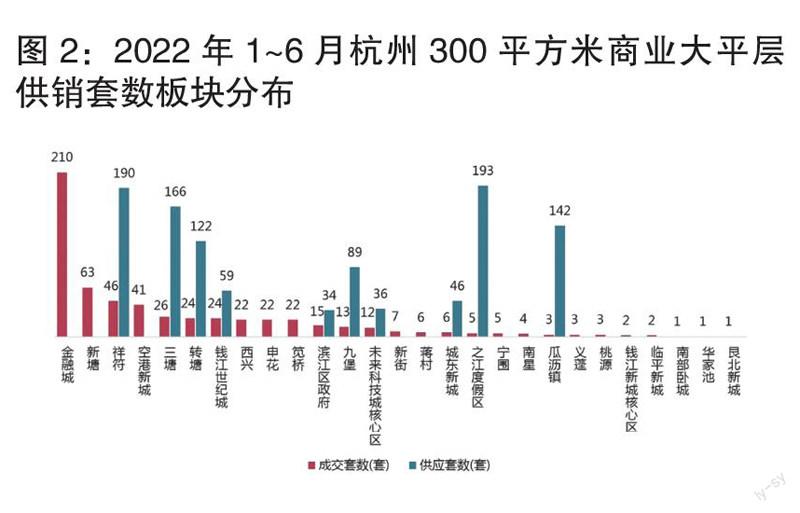

从板块分布来看,1~6月成交主要集中在金融城板块,占到总量的36%左右;供应则分布在之江度假区、祥符、三塘等板块,均有超150套的商业大平层入市,见图2。

金融城板塊上半年表现亮眼,共成交210套商业大平层,占据较大的市场份额。板块内热销项目如滨江钱潮鸣翠、建杭·江与河、融信·江河盛会等月均成交稳定在7~10套左右,为板块贡献了不小的成交量。其次是新塘、祥符板块,得益于板块内热门项目的推出。如新塘的赞成国潮商务中心,祥符的建发·缦云、绿城吉祥里等。

部分非核心板块成交表现并不理想,如南部卧城、临平新城、义蓬、瓜沥镇等板块上半年仅成交1-3套。由此可见,在市场降温时,高净值客群更加倾向于选择城市核心板块。

2 市场格局

2.1 在售项目72个,仍以沿江分布为主要布局方向

从竞争格局来看,目前在售项目72个,主要集中在“拥江”板块,比如钱江新城、金融城、钱江世纪城、一桥南、之江转塘等,占有核心江景及城市资源仍是商业大平层的主要布局方向。其中,钱江世纪城、钱江新城、金融城三个板块作为当前商业大平层的供应主力,总计在售项目有23个,在售项目数量占到总量的3成以上。

此外,部分区位条件较好、地缘性客户较多的板块也有比较密集的商业大平层分布,如三塘(4个)、城东新城(3个)、未来科技城及蒋村(总计3个)等,见图3、表1。

2.2 库存高企,主要集中在钱江世纪城、金融城、之江度假区板块

从库存来看,目前全杭州的库存总量高达100万平方米,待售数量2799套,库存主要集中在钱江世纪城、金融城、之江度假区等板块。

库存风险相对可控的是金融城板块,尽管存量达到247套/8.4万平方米,但板块的去化能力也很强,月均成交量在35套左右,按半年成交量估算的去化周期约7个月,出清速度相对较快。钱江世纪城和之江度假区板块库存风险相对较高,商业大平层存量分别为248、238套,去化周期均超50个月,板块内部分项目去化存在困难。值得一提的是,钱江新城在售项目较多,但项目多为尾盘或少量加推,存量仅在24套左右。

3 项目表现

2022年商业大平层市场整体走势下行,但仍有一批项目在竞争激烈的市场中脱颖而出,取得亮眼的成绩。滨江钱潮鸣翠、建杭·江与河、赞成国潮商务中心1~6月成交套数位居前三,月均成交量在9套以上,去化速度保持较快水平,见表2。

依据市场表现,可以将热销项目大致分为三类,并总结出特征如下:

第一类项目占据核心区位或拥有稀缺城市资源,享受城市发展的红利,凭借天然优势即可在市场占据不小的份额。如金融城板块的滨江钱潮鸣翠、建杭·江与河、融信·江河盛会等。其中,滨江钱潮鸣翠、建杭·江与河因单价较高、成交量较大,成为上半年仅有的两个成交金额超13亿元的项目,表现亮眼。

第二类项目具有一定的地缘性特征,多数凭借独特的产品打造、开发商口碑形成竞争优势。比如祥符板块的建发·缦云和绿城吉祥里、西兴板块的滨江御滨府等。建发·缦云打造大平层市场上独树一帜的新中式产品,形成差异化竞争优势;绿城吉祥里则是城市更新项目,实现江南历史商业街区与大平层的结合。西兴板块能够吸引钱塘江南岸及萧山的改善客群,板块内的滨江御滨府月均去化速度达到3.7套/月,同板块的另一项目星耀中心早已售罄。

第三类项目多位于非核心板块,此类项目的一大吸引力便是与板块内新房的价差。如新塘、空港新城板块,新房精装限价分别为25600元/平方米、20500元/平方米,而板块内商业大平层单价在1~2万间,与住宅存在一定价差。总价在400~500万间,与市场主流的千万级大平层相比也有一定优势。再如,笕桥板块最新的新房限价升至42640元/平方米,板块内揽月臻翠府的商业大平层单价在2.6万/平方米左右,对于无房票的家庭来说有着不小的吸引力。

4 未来格局

4.1 预计年内潜在供应达3000套,项目质量良莠不齐

今年1~6月杭州市商业大平层的供应1143套,已超过去年供应的1/2,预计下半年商业大平层的入市节奏将加快。保守估计,待入市项目有12个,主要集中在上城区。预计未来在售及待售的商业大平层总数将达80个以上,年内潜在供应量将达3000套,同比增长65%,未来竞争的激烈程度可见一斑。

尽管商业大平层供应量较大,项目质量却良莠不齐。由开发商直接拿地进行开发的商业大平层项目较为“纯粹”,经过设计团队的精心设计与室内精装,能够获得较好的人居氛围。但也有不少写字楼改大平层的项目,整体格局较差,去化成为难题。

4.2 库存高压,或引发市场踩踏风险

當前,杭州市商业大平层的库存量达到2799套/100万平方米,预计需要29个月才能去化完毕。然而,并非所有项目都能受到市场青睐,月均成交量在5套以上的项目仅有6个,且一半集中在杭州城市“东扩”的金融城板块。市场上的大部分商业大平层面临去化难题,甚至个别项目开始采取降价优惠的方式促销,若难以去化的大平层“争先恐后”降价出售,可能会引发市场踩踏风险。

4.3 商服用地相关政策趋向严格,未来最小分割单元升至800平方米

从政策出台的方向来看,政府对“类住宅”产品不断进行规范,希望引导商服用地回归产业属性。2018年4月禁止小面积公寓,将商服用地的最小分割单元升至300平方米;2021年7月禁止沿街布置商墅;同年9月又明确叫停商业大平层通燃气的现象。

去年第三批集中供地中,商服用地最小分割单元升至800平方米,意味着未来300平方米商业大平层将在市场绝迹。从总价来看,800平方米产品的总价可能是目前大平层总价的2倍以上,这或将成为一个不小的置业门槛,未来800平方米产品的市场接受度还有待商榷,见表3。

5 结语

目前的商业大平层市场进入一段调整期,项目分化明显。在愈加严格的政策下,商业大平层整体市场是否能够“回春”,甚至迎来下一个风口?而800平方米的产品是回归产业属性,还是继续打造成商业大平层?未来有待市场的检验。