从大资管视角看如何提升持有项目资产回报

2022-05-30何希程

摘要:随着智能化在商业地产领域的普及应用,商业项目在开发运营等方面得到全方位提升,一些企业基于高品质导向、专业化的运营管理,大幅提升了项目管理效率、探索了资产管理能力,推动了持有资产价值提升。如何真正从资管视角进行贯穿项目全周期的资产管理尤为关键,本文重点围绕持有项目的资产回报管理展开。

关键词:商业地产;大资管;项目全周期

中图分类号:F293 文献标识码:B

文章编号:1001-9138-(2022)01-0061-05 收稿日期:2022-05-28

作者简介:何希程,赛普地产研究院。

随着智能化在商业地产领域的普及应用,商业项目在开发运营等方面得到全方位提升,一些企业基于高品质导向、专业化的运营管理,大幅提升了项目管理效率、探索了资产管理能力,推动了持有资产价值提升。但智能化不能掩盖部分企业在资产管理运营方面的缺陷和不足,尤其在商业供给过剩和同质化竞争加剧的今天,如何真正从资管视角进行贯穿项目全周期的资产管理尤为关键,本文重点围绕持有项目的资产回报管理展开。

1 资产回报三大关键指标

行业针对资产回报管理有三大重点指标,即NOI、NPI和EBITDA,每个指标的侧重点都有差异,但均可作为资产回报管理的重要依据(资产回报率的分子),见图1,具体如下:

NOI(营运净收入):侧重项目营运视角,指项目从各类营业活动中获得的净收入,剔除项目营运无关的全部收入与费用。

NPI(物业净收入):侧重业主股东视角,指在项目的各类营业收入后,剔除项目营运的第三方平台费(若有)及其他折旧摊销后的净收入。

EBITDA(息税折旧及摊销前利润):侧重项目整个经营视角,项目在主营业务和非主营业外所有的收入上,剔除对应的成本费用支出后的利润。

从计算上,EBITDA有会计准则的明确定义,对于NOI和NPI各家计算方式会有微小差异,可忽略不计。从应用上,NOI是营运能力的最真实体现,除去内部考核外,也常应用于资产退出估值,NOI yield与IRR可以结合分别从安全性和盈利性角度作为项目研判标准。NPI则含了平台费用,尤其对于内部商管板块相对独立的地产企业总部而言,具有内部考核的必要性。

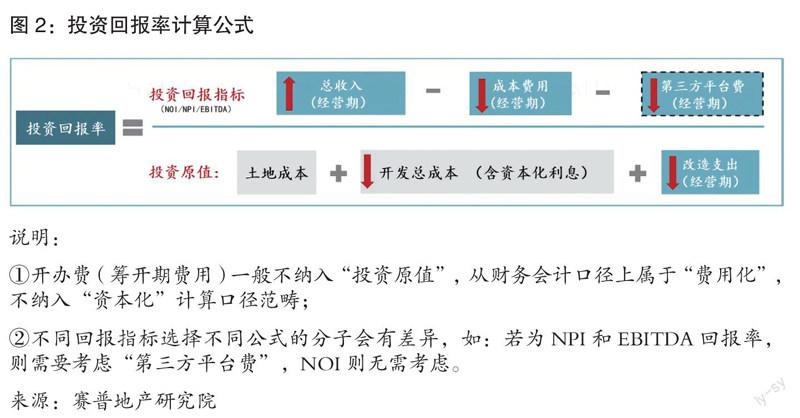

在明确关键指标后,结合回报率计算公式(见图2),拆解影响回报的关键因素,推导资管在项目全周期管理上需要介入哪些环节。

从公式可以看出,在不考虑第三方平台费或第三方平台费相对稳定的情况下,回报管理的核心是“做大分子,做小分母”,即增加总收入,减少成本费用和改造支出,降低开发总成本。

进一步梳理哪些因素会影响总收入、成本费用、改造支出和开发总成本(由于土地市场环境多变,假设“土地成本”为固定值),然后落位到资产管理职能上去对应需要关注哪些内容。

2 开发阶段:资管前置介入重点

笔者先从“开发阶段”来分析,哪些是资产管理需前置介入的事项。

从回报公式中可以看出,开发阶段核心需要关注“开发总成本”,但部分“经营阶段”的回报影响因素,如可租面积总量等,往往会受限于开发阶段的前置规划。因此,开发阶段需控好可能影响经营的关键因素。

从收入提高上,具体包括提高可租面积、适当提高多种经营收入,以及增加流量规划;从成本费用降低上,注意降低能耗和降低非必要改造维修,见图3、4。

增加流量规划即在投资阶段需要重点关注项目周边人口及消费人群数据,减少项目定位偏差,同时与政府沟通市政配套资源等;在设计阶段需要重点做好交通道路、停车场动线、商场动线等流量规划设计。

提高可租面积即在设计阶段需要重点关注可租面积底线要求限制,提高商业面积使用率(控制地库面积),提高小铺率,提高消防办证面积,最大化创收空间规划(停车场、多种经营空间等),优化车位配比及动线,控制进深比等。

提高多种经营收入即在设计阶段需要重点关注推广场地、广告位点位设置等,拉通前端设计与后期经营,将经营需求前置反映到设计中。

降低能耗即在设计及定样阶段需要重点关注全周期能耗最优选型。

降低非必改造维修即在设计阶段重点关注和加强商业团队在物业及招商提资上的准确性和及时性,同时确保与开发团队的意见交圈;

在项目移交阶段重点关注前置承验查验要求,明确《移交清单》确保交付品质(安全、质量),避免开业后整改,针对特殊情况明确《遗留问题解决清单》的责任人和关闭时间。

回到开发阶段本身,应减少开发总成本,可以从减少财务成本(融资端)、适配设计成本(产品线适配)、降低成本偏差、控制无效成本、提升资产资本效率、提高开发效率(减少资本化利息)、做好成本分摊等因素上考虑。

基于以上拆解,资产管理在开发阶段的介入,主要在于融资配合、设计与成本适配、总控计划管理三大方面。

第一,融资配合。即凭借对外资本市场投资人关系的熟悉,配合财务融资团队,提供更多融资资源和获取最优质的融资条件,同时结合对资本市场的了解提供对应融资方案建议。

第二,设计与成本适配。持有项目与住宅业务不同,不能“唯成本论”,即使总目标成本超支,如果能帶来整体回报的大幅提升,也是可行的。这就要求资管团队坚持产品设计及定位与成本的适配,结合项目租金收益的测算来做管理平衡,参与前端设计方案评审,进行设计和成本限额的协调,并且针对后续重大设计变更进行审核把控。

第三,总控计划管理。持有项目的建设施工复杂程度往往高于住宅业务,施工过程中遇到的各类工期不稳定性更强,特别是大体量购物中心,前期资金沉淀金额较大,若不能确保正常开业,一方面面临租金收益滞后的损失,另一方面也会造成财务资本化利息支出增加。

那么,资产管理团队需要配合运营管理团队一同去梳理持有项目的总控计划标准和各类关键节点,并针对不同产品线和计划周期形成差异化标准。一方面便于提升计划管理的精细度,另一方面有利于提高资管在前端投资测算时对各类财务成本进行核算的准确度。

此外,对于部分企业而言,还要注意商业与开发的协同。开发团队更侧重计划达成和成本控制,而商管团队会侧重经营品质、营运需求、商户和顾客感受等,一定存在分歧和博弈。好的资管团队可积极进行沟通协调,避免增加无效成本,减少无效变更改造。对于有商管团队外包的情况,尽可能基于合作协议界定资产方、开发方、商管方职责边界,一方面要求商管团队从后续经营视角出发进行提资,另一方面推动内部开发团队与商管团队之间的配合。

3 经营阶段:资管回报管理聚焦重点

经营阶段同样基于指标的拆解,从经营期的总收入、成本费用和改造支出三个方面来分析其影响资产回报的因素见图,见图5。

第一,提高总收入。可以从提高综合可租面积、确保出租率、提高租金单价、适当提高多经收入、增加客流、科学规划收入结构等因素上考虑。

第二,降低成本费用。可以从提高人效、降低能耗、提高费效(会员/推广)、降低非必维修、税务及政策筹划等因素上考虑。

第三,降低改造支出。可以从提高改造效率、适配设计成本、降低成本偏差、避免改造需求、开发设计规划前置、控制无效成本等因素上考虑。

由此可见,经营阶段资管的回报管理,主要聚焦在招商管理、财务预算、营运管理、品质安全、工程改造五方面的职能上,由此明确大资管在经营期的管理边界。

从这五方面出发,围绕经营回报进一步细化明确资产管理团队需要介入或关注的具体业务事项和管理指标,见图6。

需要注意的是,资产经营管理环节的深度会由于管控方式不一样而有差异,若是商管外包的项目,资管可通过协议内容来明确管辖的范围和介入的深度;若是由公司内部商管团队管理,也应切分清楚并结合资管的实际职能大小,来匹配对应权责和管理权限。

除了开发和经营的有效介入,为了能充分发挥“大资管”的职能定位,还需要做到以下几点:如顶层上明确资产管理的战略方向,组织上搭建适配的组织权责体系,应用上匹配应用资产数据监控系统,等等,从而确保资管的回报管理最终有效落地。