经济政策不确定性、投资者情绪与股价崩盘风险

2022-05-29王晓楠刘文静

王晓楠 刘文静

【摘要】文章以2011—2021年我国A股上市公司为研究对象,采用面板向量自回归模型探究经济政策不确定性、投资者情绪和股价崩盘风险之间的作用关系,发现经济政策不确定性和投资者情绪均对股价崩盘风险有正面影响,且投资者情绪具有中介效应,可以放大经济政策不确定性对股价崩盘风险的影响。对于政府机关进行宏观经济调控、完善股票市场体系建设具有借鉴意义。

【关键词】经济政策不确定性;投资者情绪;股价崩盘风险;PVAR模型

【中图分类号】F275

一、引言

在过去的几十年里,中国的股票市场发生了多次股价崩盘现象,不仅不利于股市的健康平稳发展,同时也影响了市场上的投资行为。研究影响股价崩盘风险的相关因素,对于减弱市场波动、防范金融风险具有关键意义。我国股票市场受政策影响比较大,经济政策不确定性很大程度上会导致股价崩盘风险。由于我国产业结构处于转型升级期,面临较大的经济下行压力,经济政策变化性大,经济政策不稳定性是影响投资者情绪的重要因素,当经济政策变动频繁时,会加大投资者对股市的预测难度。从而影响股价,引发股价崩盘风险。因此,研究我国经济政策、投资者情绪与股价崩盘风险之间的作用关系,对于制定合理的经济政策、防范和化解重大金融风险具有一定的借鉴意义。

已有研究对于经济政策不确定性、投资者情绪和股价崩盘风险文章较少,国内外学者的研究大多以两两之间的关系作为研究重点,而三者之间的作用关系仍有待商榷,同时考虑到个股异质性,本文将EPU和ISI引入Fama-French五因子模型。将三者进行有机结合,探索经济政策不确定性、投资者情绪和股价崩盘风险之间的关系。

二、理论分析与研究假设

“十四五”规划指出我国当前正处于“百年未有之大变局”,对内面临转变经济增长方式、转换经济动能的要求,对外面临愈发错综复杂的国际形势,种种因素导致我国的经济政策不确定性增高。Pastor和Veronesi(2005)发现,经济政策不确定性和股价波动呈正相关,经济政策不确定性会加剧股票价格的波动。何斌、刘雯(2019)在通过对沪深A股的数据进行面板回归发现,较高的经济政策不确定性会提高股权质押公司的股价崩盘风险。陈国进等(2014)进一步发现经济政策不确定性对股票市场的影响在长短期内有所差别。基于此,提出假设1:

H1:经济政策不确定性与股价崩盘风险呈正相关。

投资者情绪是投资者的一种非理性感受,受信息不对称和心理偏差影响,会对投资者的投资行为产生影响,出现非理性投资,我国股市以散户投资者为主导,缺乏专业知识的散户投资者在投资过程中容易被情绪主导,表现出有限理性或非理性的投资行为。Jang等(2019)通过研究发现,当投资者情绪过热时,大量投资者的非理性交易会驱动股票价格偏离内在价值,可能会造成股票价格虚高,形成价格泡沫,一旦泡沫破裂,会导致股价剧烈下降,导致股价崩盘风险加剧。胡昌生、池阳春(2013)和张宗新、王海亮(2013)均证实了投资者情绪对股票市场波动存在正面影响。郝芳静等(2020)从险资介入切入,发现投资者情绪和股价崩盘呈正向关系,险资介入可以调节投资者情绪角度切入,发现投资者情绪会加剧股权质押的股价崩盘风险。基于此,提出假设2:

H2:投资者情绪与股价崩盘风险呈正相关。

为进一步探究投资者情绪的中介作用,本文对相关文章进行了梳理。靳光辉等(2016)发现经济政策不确定性通过增加投资者的风险感知和模糊性厌恶水平来对投资者情绪产生负面影响,投资者情绪进而影响企业投资。周方召、贾少卿(2019)通过逐步回归法探究经济政策不确定性对市场波动的传导路径,发现投资者情绪的确在经济政策不确定性对市场波动的影响中起着中介效应,且经济政策不确定性更容易通过散户情绪冲击股市。基于此,提出第三个假设:

H3:经济政策不确定性可以通过投资者情绪影响股价崩盘风险。

三、研究设计

(一)样本选择与数据来源

本文以2011—2021年A股上市公司為研究对象,剔除ST、金融类上市公司股票以及样本数据缺失的股票,文中涉及的投资者情绪指数ISI、股价崩盘风险NCSKEW、个股收益率、无风险收益率及FamaFrench五因子数据均来自于国泰安数据库,经济政策不确定性指数EPU来自官网“经济政策不确定性指数(policyuncertainty.com)”。

(二)指标构建与变量定义

1.个股对经济政策不确定性的风险暴露与个股投资者情绪

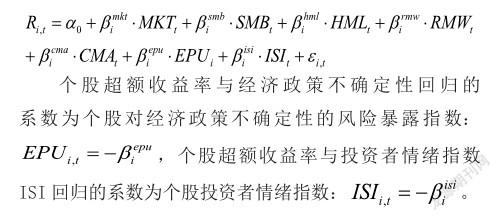

本文基于Brogaard 和 Detzel(2015)的研究,构建个股对经济政策不确定性的风险暴露指标和个股投资者情绪指标,将Baker构建的经济政策不确定性指数EPU、魏星集等构建的A股市场投资者情绪综合指数ISI引入Fama-French五因子模型,与个股超额收益率相结合,用20个月的数据进行滚动回归,将12个月的数据平均值作为年度指标,构建模型如下:

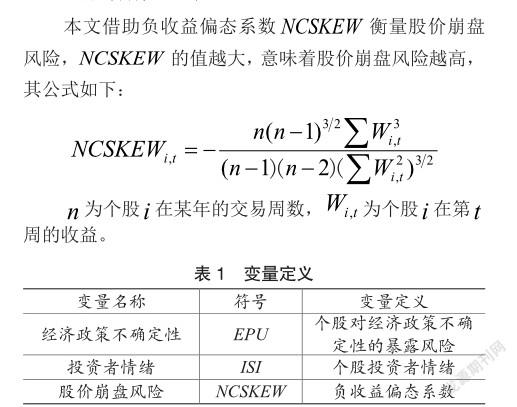

2.股价崩盘风险

(三)描述性统计

各个变量的描述性统计结果如表2。

(四)模型设定

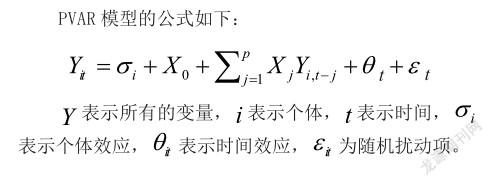

PVAR模型是对VAR模型的改进,用于面板数据的分析。PVAR模型在沿袭VAR模型优点的同时,可以控制由于空间变动造成的不可观测的个体异质性,且考虑到了个体效应以及时间效应。

四、实证结果分析

(一)面板单位根检验

本文首先进行单位根检验,判断各变量是否平稳。

由表3可以看出經济政策不确定性、投资者情绪及股价崩盘风险的P值均通过了1%的显著性水平检验,说明变量可以拒绝存在单位根的原假设,即变量序列是稳定的,脉冲响应的结果不易出现失真现象,可以继续进行后续研究。

(二)模型滞后阶数选取

为保证PVAR模型的有效性,先对模型的滞后阶数做出选择,本文根据MBIC、MAIC、MQIC信息准则,对模型最优滞后阶数进行判断。

表4结果表明,J统计量的P值均通过了1%的显著性水平检验,说明工具变量的过度识别是有效的,基于MBIC、MAIC、MQIC最小原则,发现模型的最优滞后阶数为3阶。

(三)格兰杰因果检验

格兰杰因果检验用于检验变量之间是否存在因果关系。由表5可以看出,经济政策不确定性、投资者情绪和股价崩盘风险两两之间的格兰杰因果检验均拒绝了原假设,说明三个变量两两之间存在双向格兰杰因果关系。

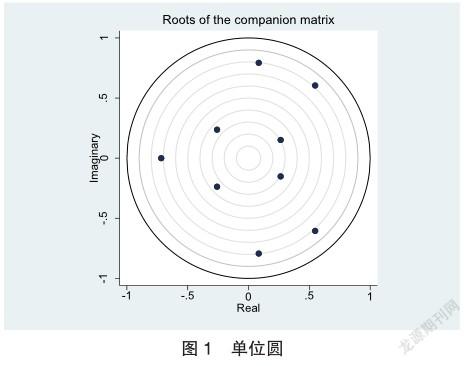

(四)模型稳定性检验

模型稳定性检验通常根据动态矩阵特征值的模是否小于1来判断,即特征值是否在单位圆内,由图1可以看出,本文的PVAR模型具有良好的稳定性,确保了后文脉冲响应结果的有效性。

(五)脉冲响应分析

脉冲响应是指外部变量的冲击对不同时期某一内生变量的影响效果,这种方法能有效的把握未来的趋势。为了进一步分析变量之间的相互影响关系和影响程度,

下文对经济政策不确定性、投资者情绪和股价崩盘风险进行脉冲响应函数分析。

由图2可以看出,经济政策不确定性、投资者情绪和股价崩盘风险三者对于自身冲击的响应均从一开始的正向到效应减弱,收敛于0。经济政策不确定性发出正向冲击时,投资者情绪前期进行正向响应,说明经济政策不确定性的增加会加剧投资者情绪的波动,投资者情绪在滞后4期时响应转为负向,随后效应变弱。反过来经济政策不确定性对投资者情绪的响应走势基本一致,但是现实中投资者情绪难以左右政策制定,考虑投资者情绪对经济政策不确定性的影响的实际意义不大,因此本文不过多赘述。经济政策不确定性对股价崩盘风险具有正向影响,在第2期左右达到最大值4,而后逐渐减弱,在第4期左右围绕0上下小幅度波动。这一走势说明经济政策不确定性会加大股价崩盘风险,因为政策的不确定会导致市场波动性变大,使得投资者难以正确预测市场行情,从而使得股价容易出现崩盘现象,验证了假设H1成立。反过来,由图2可以看出,股价崩盘风险对经济政策不确定性的影响极其微弱,说明股价崩盘风险难以影响经济政策不确定性。

当投资者情绪为冲击变量时,股价崩盘风险的响应在最开始为负向,究其原因,这可能是股票市场对于投资者情绪的变化存在一个反应阶段,短期内高涨的投资者情绪会拉高股价,降低股价崩盘风险,随着时间的推移,股票市场中虚假的价格泡沫破碎,因此,这种负向响应逐渐减弱,在第4期转为正向,说明了投资者情绪会加剧股价崩盘风险,证明了假设H2成立。后续股价崩盘风险的响应走势围绕0上下波动。由图2可以看出,当股价崩盘风险作为冲击变量时,虽然投资者情绪的响应在不同滞后期下表现不同,但这种影响非常微弱,即股价崩盘风险对投资者情绪影响较小。综上,经济政策不确定性、投资者情绪和股价崩盘风险的脉冲响应证明了假设H1、假设H2的成立,即经济政策不确定性和投资者情绪均会加剧股价崩盘风险。

(六)中介效应分析

为进一步验证假设H3,检验投资者情绪是否在经济政策不确定性和股价崩盘风险之间具有中介作用,本文进行了sobel检验。

由表6可知,sobel检验z值为2.972,p值通过了1%的显著性水平检验,说明投资者情绪在经济政策不确定性对股价崩盘风险的作用中具有显著的中介效应,由此,证明了假设H3成立。

五、结论与建议

本文以2011年—2021年我国A股上市公司作为对象研究发现,经济政策不确定性和投资者情绪均对股价崩盘风险具有正向影响,经济政策不确定性的增加,投资者情绪的过度波动都会引起股票价格的异常变化,使其偏离内在价值,增加股价崩盘风险,投资者情绪在中间还能起到一定的中介作用。因此本文根据以上结论提出下列建议:

(一)加强股票市场制度建设,减少政策波动

政府之所以调整经济政策,是想通过更新的政策来抑制市场中不正常的波动、降低非理性因素。市场表现上,政府不断推出的政策反而加剧了经济政策不确定性。因此,政府部门减少经济政策的大幅变动频率,加大对股票市场相关制度的完善,或许可以减少股价崩盘风险。

(二)加强对散户投资者的专业知识普及和情绪疏导

我国股票市场以散户投资者为主,散户投资者往往缺乏专业的金融知识,对股票的投资存在盲目性、主观性。相关金融机构应加大对投资者专业投资知识的普及力度,引导投资者理性投资。当股票市场波动较大时,金融机构和有关部门要及时安抚投资者的情绪,避免投资者的不理性行为导致股价崩盘。

主要参考文献:

[1]何斌,刘雯.经济政策不确定性、股权质押与股价崩盘风险[J].南方金融,2019(01):40-48.