制造业企业金融化对生产效率的影响研究

2022-05-10范晓霞

范晓霞

(运城学院 经济管理系,山西 运城 044000)

一、引言

党的十八大以来,中国经济重视发展实体经济,鼓励民营企业家一定要立足于企业自身优势,把自身企业做好做实。实体经济必须占据基础地位,脱离了实体经济的支撑,金融业发展便如无根之树、无源之水。即使金融是现代经济发展的核心,但是只有实体经济才可以促进全社会物质财富的增长,经济发展 “脱实向虚” 不利于金融和经济的协调发展。目前,我国经济发展处于转型时期,基于房地产泡沫、高污染产能过剩等一系列阻碍因素的存在,国内众多企业在自身经营效益发展较低的情况下,为了改善企业自身的经营现状,不得不将部分资金投资于金融领域,这就使得虚拟经济失去了实体经济的支撑,进而制约了中国经济的发展。

近年来,由于虚拟经济的迅速发展、融资困难加大等一系列阻碍因素的存在,导致实体经济尤其是制造业的主营业务利润逐年下滑,尤其是近年疫情的存在,使制造业的发展尤为受挫。为了寻求更好的发展,部分制造业逐渐将资金转向金融领域,实现金融化投资。本文将以此为基础研究制造业金融化对企业生产效率产生的影响。

二、理论分析和研究假设

(一)假设1:挤出效应

胡海峰、窦斌、王爱萍(2020)通过研究发现,过度的金融化会阻碍企业生产效率的提高。宋军、陆旸(2015)通过研究发现,企业将资源投资于金融资产,是以金融资产替代其他部门资源。因此在分析企业金融化与生产效率之间的关系时,可以认为,实体企业金融化是一种追逐超额回报率的 “套利行为” ,将企业在之前投资于实体经济所获得的利润投资于金融领域,在资源有限性的约束条件下,使得投向实体产业的利润减少。本文基于企业金融化所产生的 “挤出效应” 提出如下研究假设1。

H1:在一定条件下,企业金融化会产生 “挤出效应” ,即企业金融化会抑制企业生产效率的提高。

(二)假设2:蓄水池效应

所谓的蓄水池效应主要是从企业发展战略的角度进行分析,将有限的资源进行重新配置,以提高效率。研究文献表明,由于实体投资成本相对较高,并且流动性较差,因此企业为了平衡盈利性和流动性的目标,会将一部分内部资源投资于期限短、流动性高的金融资产,以平衡未来投资需求。因此,虽然将企业内部分有限资源投资于金融部门会抑制企业短期实体经济发展,但是却促进了企业长期战略发展。所以,当企业出于 “储蓄动机” 配置金融资产,是从企业战略发展角度进行的资源配置,有助于提升企业的生产效率。在此基础上,本文提出如下研究假设2。

H2: “蓄水池效应” ,会促进企业生产效率的提高。

三、研究要素

(一)企业金融化和全要素生产率

自变量企业金融化(Financial)的度量,本文主要以企业金融资产总值占企业总资产的比重衡量企业金融化(Financial)。本文将选取制造业全要素生产率(TFP)作为因变量,衡量企业生产效率的高低。全要素生产率主要衡量企业在生产经营过程中将生产要素投入产出时的效率,较高的全要素生产率可以保证企业在市场中的竞争力提高,进而提高市场占有率,推动企业可持续发展。全要素生产率的高低主要由企业的生产技术水平、组织创新能力、专业化水平等因素决定。因此,企业想要取得较高的全要素生产率,就需要在各种影响因素上保持较好的持续性投资,并在生产经营过程中进行规范化管理。当企业为实现多元化运营而选择将部分资源投资于金融部门时,将会影响企业的全要素生产率。对企业生产效率的测算主要对企业生产效率的测算主要有三种方法:OLS法、OP法(Olley-Pakes method)以及LP法。这三种测算方法均基于柯布道格拉斯生产函数通过OLS法测算可以得出具体取值:

借鉴鲁晓东和连玉君(2012)、赵建宇和陆正飞(2018)、林毅夫(2019)的估值方法,在衡量全要素生产率时,本文采用主营业收入衡量总产出Y,用公司当年员工数量(L)、固定资产的账面价值(K)以及资本性支出作为投入变量。如果某个上市企业被认为退出市场,则在该企业最后一年没有改变的年份标记为1,其余年份标记为0;如果该企业在样本研究期限内未发生改变,则退出变量记为0。计算中间变量的具体方法为:营业收入-职工报酬-营业税及附加-营业利润。借鉴其他参考文献的通常做法,在计算全要素生产率时,本文将以货币为单位的变量均调整为以样本起始期为基期的实际值(其中,固定资产投资采用投资价格指数,其余变量采用消费价格指数)。

(二)调节变量

本文将选取融资约束程度作为调节变量,在衡量融资约束时主要采用SA指数方法。SA指数由Hadlock和Pierce2010年提出,该方法遵循了Kaplan和Zingales(1997)基于文本分析的研究方法判断公司融资约束状态的思路:首先,随机抽取了美国356家上市公司在1995—2004年的财务年报,并利用该年报的相关信息将样本公司划分成五个融资约束程度不同的组别。其次,利用次序逻辑模型对企业规模(Size)以及企业年龄(Age)这两个外生变量进行回归,进而利用回归系数估计出SA指数的计算模型,如下所示:

其中,Size用公司规模的自然对数进行衡量,Age主要采用样本观测年度减去注册年度加1的年数衡量,为了方便后续研究,将计算结果取绝对值,绝对值越大,融资约束程度越低。

(三)控制变量

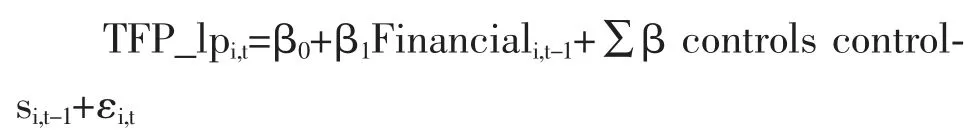

借鉴杨筝(2019)、张建伟(2020)等学者的研究本文将选取如下变量作为影响企业生产效率的控制变量:公司规模(Size)、资本结构(Lev)、公司年龄(Age)、资产净利润率(Roa)、公司资本密集度(PPE)。见表1。

(四)模型建立

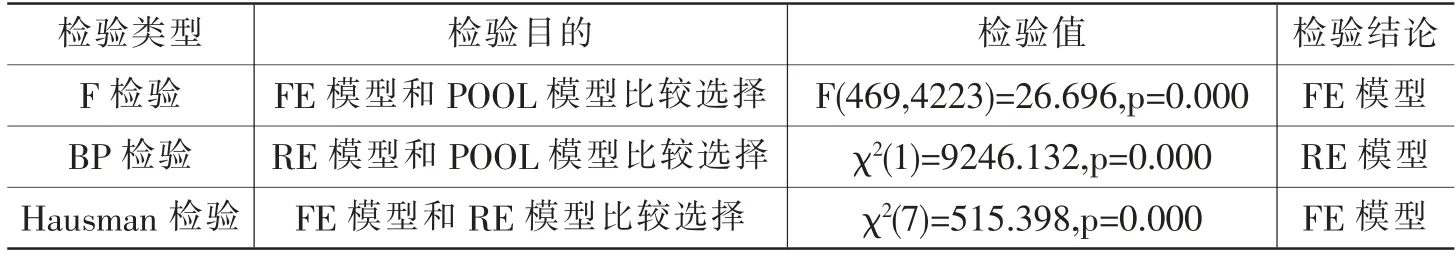

本文构建如下模型来验证制造业企业金融化与生产效率之间的关系:

其中:Financial代表企业金融化的程度,TFP代表全要素生产率,controls代表控制变量,i代表企业,t代表年份,ε为误差项。

表1变量定义表

四、实证分析

(一)描述性统计分析和实证分析

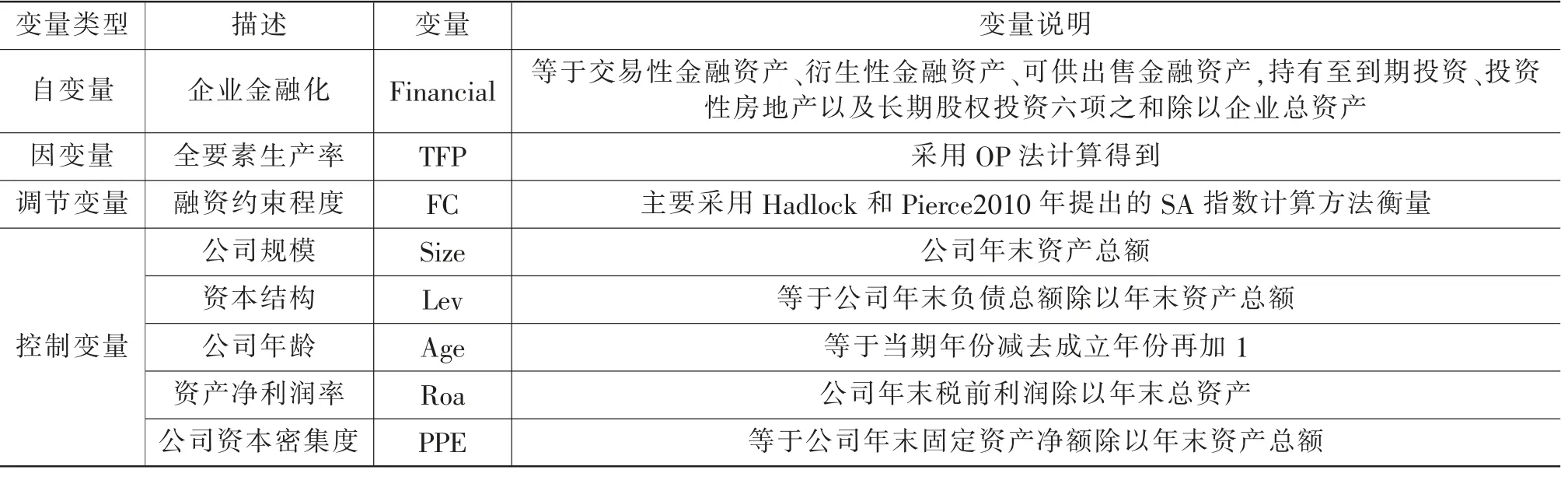

各指标的描述性统计如表2所示。

表2变量描述性统计

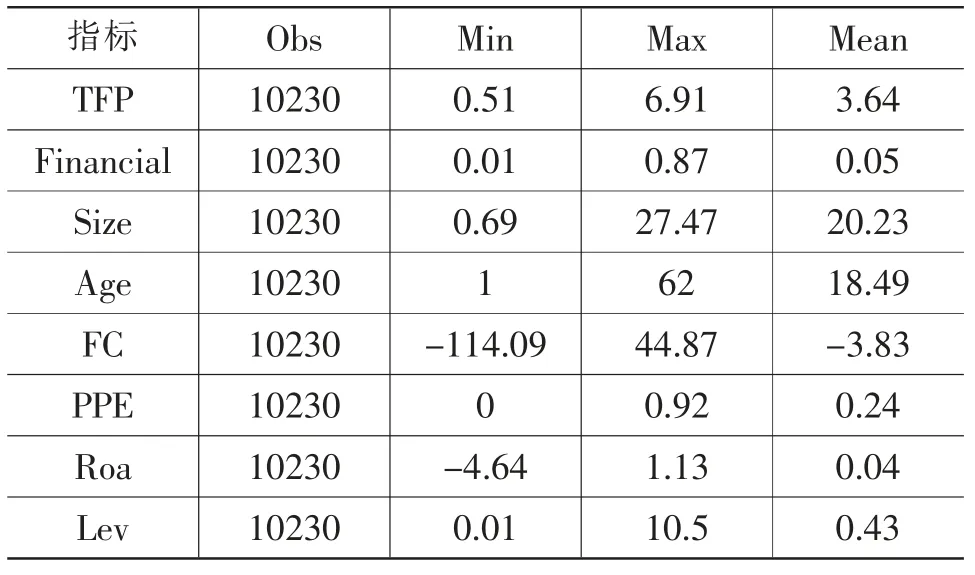

本文将分别采用F检验、BP检验、Hausman检验方法选择回归模型,检验结果如表3所示。

表3模型选择

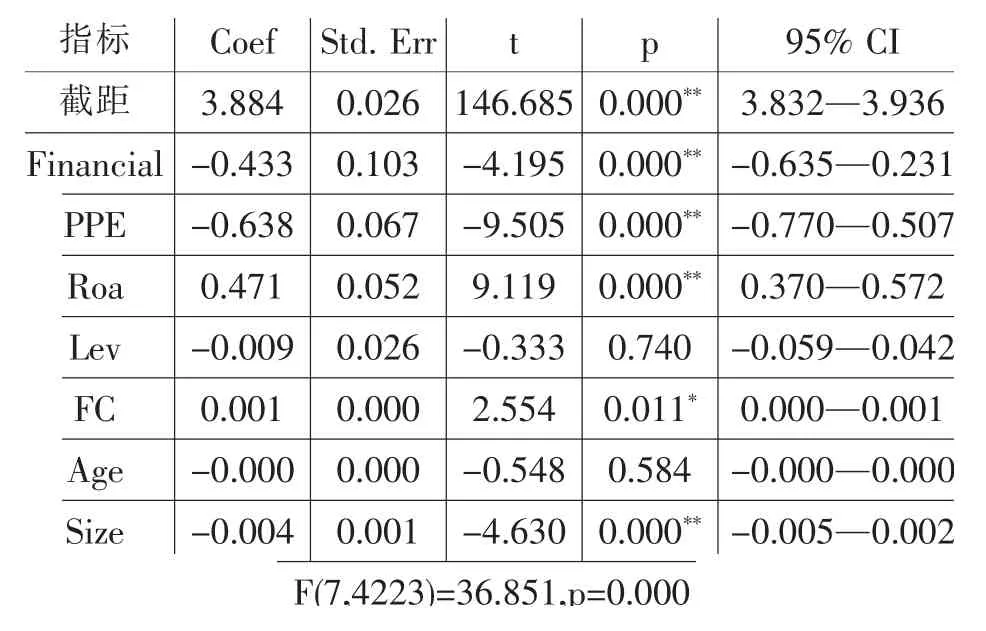

从表3可知:F检验呈现出5%水平的显著性,因此本文采用FE模型分析企业金融化与全要素生产率之间的关系。检验结果如表4所示。

表4实证结果

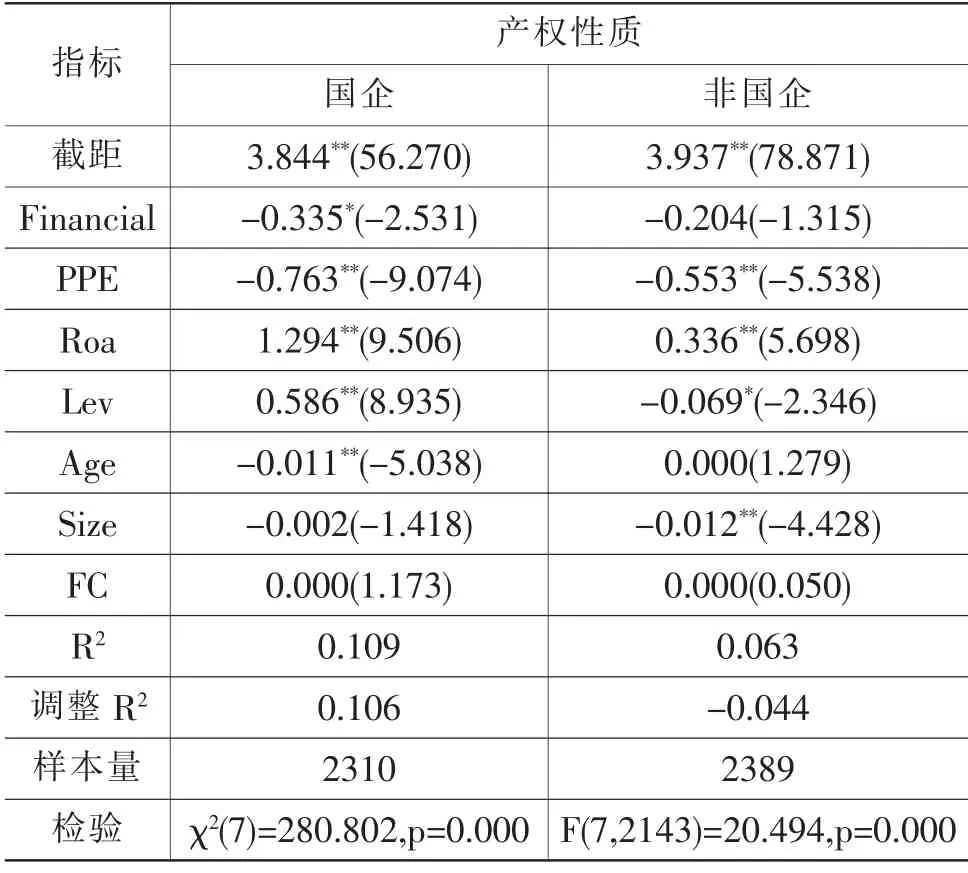

实证结果显示R2=0.068,调整R2=0.058。分析结果显示,企业金融化对生产效率的提高有阻碍作用,即企业金融化水平提高一个百分点,生产效率降低0.433个百分点。与此同时,融资约束度的提高对于提高企业生产效率具有积极的促进作用;公司资本密集度、资本结构、公司规模的发展对企业生产效率的提高具有消极的阻碍作用;资产净利润率的提高可以促进企业生产效率的提高;而企业年龄的大小与生产效率之间的相关性并未体现。为了更好地了解不同产权性质的企业金融化与生产效率之间的关系,本文将制造业上市企业中的国企与非国企进行分别研究,研究结果如表5所示。

研究结果整体与无产权性质区分的企业结果相近。研究表明:无论是国企还是非国企,企业金融化的进程都会阻碍生产效率的提高,其中国企金融化的阻碍效果更为明显。融资约束对企业生产效率的影响相对较弱;公司资本密集度、公司规模的提高会阻碍企业的生产效率提高;资产净利润的提高会促进企业生产效率的提高。除此之外,公司年龄会阻碍国企生产效率的提高,但是不会影响非国企生产效率的变化。资本结构的提高会促进国企生产效率的提高,但是会阻碍非国企生产效率的提高。

五、结论与建议

通过对1023家制造业上市公司金融化与生产效率的研究不难发现,企业金融化水平的提高会阻碍企业生产效率的提高,该阻碍作用无论是对国企制造业还是非国企制造业所产生的结果都相似,该结论验证了研究的正确性,即企业存在严重的套利行为,假设1成立。与此同时,融资约束度对企业生产效率的提高具有微弱的正相关作用,假设2成立。因此,为了促进企业生产效率的提高,应将更多的资源用于企业实体生产。

表5产权性质、制造业金融化与全要素生产率