个人投资者基金投资能力评价研究

2022-04-03张蓓牛国良

张蓓 牛国良

摘 要:文章从基金投资行为特征、基金投资绩效两大维度对个人投资者的基金投资进行评价。在基金投资行为特征方面,文章开创性地通过平均投资期限、持有到期收益率、股票型基金持仓比例、调仓次数、止损能力这五大指标来评价个人投资者的基金投资行为特征。在基金投资绩效评价方面,文章通过现金比例变化法、二次项法、双β法、基于主动投资风险度的基金总业绩评价法、业绩基准比较法这五种方法,选定择时能力、选基能力、主动投资能力这三大类共6项指标进行评价。评价时,赋予每项指标一定的权重,根据权重加权平均后得到平均值,以此平均值作为个人投资者基金投资绩效的综合评价值。

关键词:个人投资者;基金投资;基金投资能力评价

中图分类号:F832.51 文献标识码:A 文章編号:1005-6432(2022)10-0049-03

DOI:10.13939/j.cnki.zgsc.2022.10.049

1 前言

鉴于私募基金市场的参与者主要为机构和高净值个人,且私募基金的市场规模远远低于公募基金,因此,本论题中的基金投资能力是指个人投资者对公募基金的投资能力。就公募基金的投资能力这一研究论题而言,无论是现阶段的研究文献,还是业内实践,都聚焦于如何对基金经理的投资能力进行评价。目前对个人投资者基金投资能力的评价研究还是空白。根据最新披露的公募基金年报数据,截至2019年年末,公募基金市场个人投资者占比高达52.38%,因此,对个人投资者的基金投资能力进行评价具有很强的现实意义。就评价范围而言,鉴于货币型基金和债券型基金属于固定收益产品,投资者的投资能力差异并不明显,因此,对基金投资能力的评价,在文章中特指个人投资者对公募基金中股票型和混合型基金的投资能力评价。就评价维度而言,为全面地衡量个人投资者的基金投资能力,并生成投资者画像,为基金产品设计和基金市场监管提供依据,需要从个人投资者基金投资行为特征、个人投资者基金投资绩效这两大维度来评价。

2 个人投资者基金投资行为特征评价

对个人投资者基金投资行为特征进行评价的最主要目的,是生成投资者画像,为基金产品设计以及投资者教育提供客观依据,引导投资者与基金市场共成长,更加理性和成熟。对个人投资者的基金投资行为特征,可通过以下指标来评价。

(1)平均投资期限。该指标衡量投资者持有基金的平均期限,可以用每只基金在投资组合中的比重进行加权平均。计算公式为:

平均投资期限=∑某基金持有期限×该基金投资比例

平均投资期限这一指标简明易用,可用于衡量个人投资者在基金投资方面是偏好短期投机,还是长期投资。

(2)持有到期收益率。该指标衡量投资者持有基金的实际收益情况,可以用每支基金在投资组合中的比重来进行加权平均。计算公式为:

持有到期收益率=∑某基金持有到期的年化收益率×该基金投资比例

持有到期收益率这一指标简单易懂,也是个人投资者最关心的指标,不仅可用于衡量投资者持有基金的实际收益情况,也可用于估计投资者所期望的基金投资收益率。

(3)股票型基金持仓比例。该指标衡量投资者持有股票基金的比例,可以据此判断个人投资者在基金投资方面的投资偏好。计算公式为:

股票型基金持仓比例=股票型基金投资金额基金投资总金额

股票型基金持仓比例这一指标简单明了地展示出投资者的投资风险偏好。

(4)调仓次数。该指标衡量投资者在评价期内调整基金投资组合的次数,次数越多,说明投资者的投资主动性越强;当然,如果次数过多,也可能表明投资者投机性过强,或投资心态不成熟,该指标须结合平均投资期限、持有到期收益率等指标来综合评价。

(5)止损能力。该指标系笔者的自创指标,旨在衡量投资者是否具有止损意识。指标构建思路是:将投资者的投资损失的绝对值与持仓期限相乘,即:

止损能力=投资损失的绝对值×持仓期限

该公式有四种可能的结果:第一,损失大、期限长;第二,损失小、期限长;第三,损失大、期限短;第四,损失小、期限短。第一种情况下,该比例数值最大,说明投资者的止损意识较为薄弱;第四种情况下,该比例数值小,说明投资者的止损意识较强。第二和第三种情况则不具有统计有用性,须具体情况具体分析。需要注意的是,该指标只有将不同的投资者进行对比时才有意义。如果单独对某个投资者的止损能力进行评价,则需要与同一时期投资者的止损能力平均数进行对比,方能得出结论。

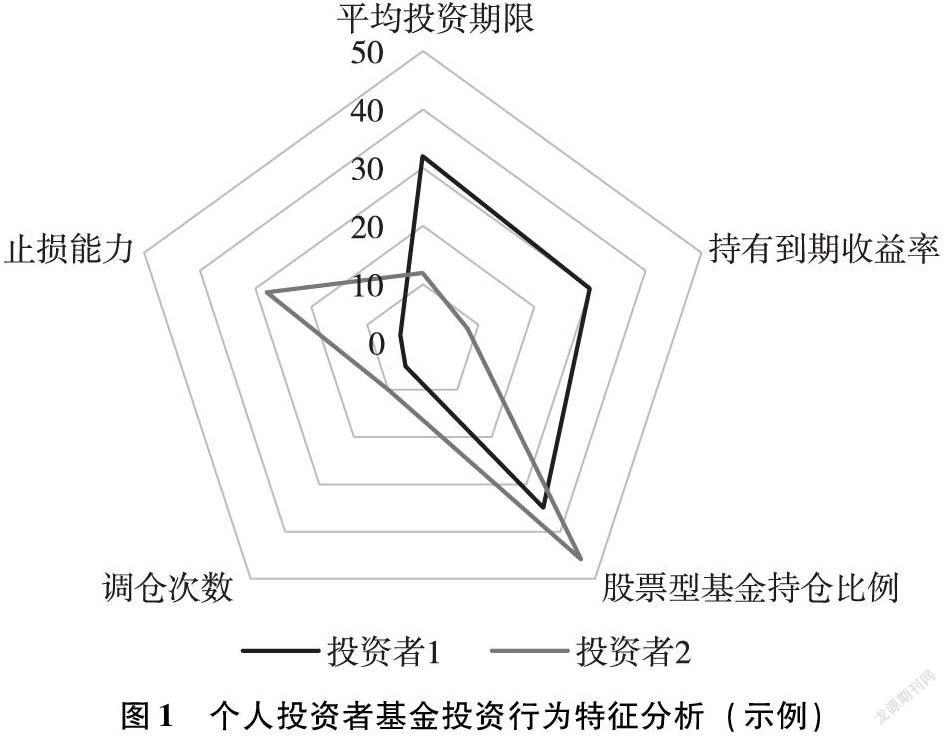

以上5项指标可绘制成雷达图,不同形状的雷达图勾勒出不同的投资者画像,从而可对个人投资者的基金投资行为特征进行可视化的定义。图1是用虚拟数据模拟的个人投资者基金投资行为特征雷达图。

3 个人投资者基金投资绩效评价

依据基金绩效归因分析理论,个人投资者的基金投资绩效可以从投资的择时能力与选基能力这两大方面来衡量。对择时能力和选基能力的评价,综合国内外学者以及笔者自身的研究和实证检验,笔者认为,以下评价方法相对适用于我国现阶段的基金市场。

(1)现金比例变化法。现金比例变化法是通过投资组合中现金比例的变化来衡量投资者把握市场时机的能力。成功的择时能力表现为在牛市中现金比例或债券基金比例较小,而在熊市中现金比例或债券基金比例较大。现金比例变化法下,通常用择时损益(TP)来衡量投资者的择时能力:

择时损益=(股票型基金实际配置比例-正常配置比例)×股票指数收益率+(现金实际配置比例-正常配置比例)×现金收益率

在实际计算时,正常配置比例可采用所考察投资者群体的平均配置比例,股票指数收益率可采用沪深300股指收益率,现金收益率可采用货币基金的市场平均收益率。择时损益越大,说明投资者的择时能力越强。

(2)二次项法。一个成功的市场选择者,能够在市场处于涨势时提高其组合的β值,而在市场处于下跌时降低其组合的β值。二次项法是由特雷诺(Treynor)与梅热(Masuy)于1966年提出的,通常又被称为“T-M模型”。

式中,ri——组合的预期收益率;rf——无风险组合的预期收益率;rm——市场组合的平均收益率;α——组合的超额收益,表示选择基金能力;βi——组合的波动率,表示系统风险;γi——随市场涨跌调整投资组合系统风险的能力,表示择时能力;εi——组合随机残差。

如果γi>0, 表明投资者具有成功的择时能力。也就是说,一个成功的市场选择者能够在市场高涨时提高组合的β值,在市场低迷时降低β值。α是与市场走势无关的量,仅代表基金收益与系统风险相等的投资组合收益率的差额,因此可以作为选基能力的指标。α的值越大,说明选基能力越强。

(3)双β法。亨茵科桑(Henriksson)和莫顿(Merton)于1981年提出了对选股和择时能力进行估计的方法。他们假设,在具有择时能力的情况下,资产组合的值只取两个:市场上升时期β取较大的值,市场下降时期β取较小的值。亨芮科桑和莫頓通过在一般回归方程中加入一个虚拟变量对择时能力进行估计:

式中,ri——组合的预期收益率;rf——无风险组合的预期收益率;rm——市场组合的平均收益率;α——组合的超额收益,表示选择基金能力;εi——组合随机残差。

这里,D是一个虚拟变量。当rm>rf时,D=1;当rm<rf时,D=0。如果β2>0,说明存在择时能力。这样,基金的β值在市场下跌时为β1,在市场上扬时为β1+β2。β1(rm-rf)反映的是市场风险收益,β2(rm-rf)反映的是择时风险收益,α代表选基能力,α的值越大就说明选基能力越强。因此,这种方法被称为“双β模型”或“H-M模型”。

(4)基于主动投资风险度的基金总业绩评价法。根据学者的实证研究,在熊市背景下,当分子为负数时,用夏普指数、特雷诺指数等比率指标评价基金总体绩效可能产生错误结论,因此,有学者(李宪立,同济大学,2006年博士论文《证券投资基金业绩评价新模型及我国基金中长期业绩评价实证研究》)构建了基于主动投资风险度的基金总业绩评价指数,来评价基金在熊市中的总体业绩表现,具体公式如下:

式中,Ni——基于主动投资风险度的基金总业绩评价指数;rit———基金投资组合的平均收益率;rbt———市场比较基准的平均收益率;DD——下方标准差,即主动投资风险度,评价投资组合在熊市的总风险。

主动投资风险度评价了投资者为获得比市场比较基准更高回报而主动投资所承担的额外风险。鉴于文章评价的是股票型基金和混合型基金,文章用沪深300股票指数的年化收益率作为市场比较基准收益率。用主动投资风险调整后得到的基金总绩效评价指数,能够直接反映出投资者在积极主动投资时取得的收益与承担的风险是否匹配,该指数越高,说明基金的总体业绩表现越好。

(5)业绩基准比较法。业绩基准比较法用业绩基准偏离度来衡量投资者实际获得的基金收益率与业绩基准收益率之间的差异程度。鉴于文章评价的是股票型基金和混合型基金,文章用沪深300股票指数的年化收益率作为业绩基准收益率。业绩基准偏离度可用基金收益率与业绩基准收益率之间的标准差来衡量,计算公式如下:

式中,TE——业绩基准偏离率;TD————样本均值;n——样本数;TDt——t期基金业绩偏离度;Rpt——t期基金净值增长率;Rbt——t期基金比较基准收益率。

业绩基准偏离率需要结合前面的择机能力和选基能力一起来判断,在投资者具备较好择机能力和选基能力的前提下,业绩基准偏离率越大,说明投资者的投资能力越强,能够获得超越市场平均水平的业绩表现。

以上五种评价方法,对应不同的评价指标,这些评价指标的关系并非互斥,而是互补,需要综合在一起看,才能得出相对客观、准确的结论。因此,有必要对不同的指标赋予不同的权重,再通过加权平均,计算出一个综合性的数值,作为对个人投资者基金投资绩效的综合评价结果。

基于这五大评价方法,可将指标分成三大类:择时能力指标、选基能力指标和主动投资能力指标,具体见表1。

第一类,择时能力指标:TP、γi、β2,这三个指标应该是互相验证的关系,但鉴于择时能力仅反映了投资能力的一个侧面,因此,这几个指标的权重应不超过50%,可分别确定为15%、15%、15%。

第二类,选基能力指标:α,二次项法和双β法这两种方法计算得出的α值都代表选基能力,因此,可以将两种方法算出的α值进行简单平均,以简单平均数作为评价依据。考虑到选基能力也只反映了投资能力的一个侧面,因此,α指标的权重应不超过50%,可确定为15%。

第三类,主动投资能力指标:Ni、TE,这两个指标是互相验证的关系,鉴于主动投资能力是比择时能力和选基能力更加综合的指标,因此,这两个指标的权重可各设定为20%。

该指标体系的运用规则设定如下:先计算出各个指标的数值,按照权重加权平均后的值作为衡量投资者基金投资绩效的综合值,按照该综合值排名,确定投资者基金投资绩效的总排名。此外,还可以根据单项指标进行排名,对投资者的某一类能力进行评估。需要注意的是,权重的赋予是一个试错的过程,权重一旦确定并非固定不变,需要根据投资者基金持仓、基金投资收益和基金投资损失等数据多次模拟计算后,不断调整并进行验算,以确定在当前基金市场背景下各指标的最佳权重。

4 总结和展望

通过上述对个人基金投资行为特征以及基金投资绩效两个维度的评价,有助于分析个人投资者在基金投资方面的行为特征,了解投资者的投资行为趋向,从而更有针对性地进行投资者教育,培养理性的投资者群体;这套评价体系也可为基金定投和基金智投提供基本技术支持,进一步提升基金智能投资的科学性和产品适配性;该评价体系还可以用于基金投资大赛,作为排名依据,为学界培养基金投资人才提供了定量标准;将该评价体系与基金经理业绩评价指标对比使用,还可更加客观地对基金经理的投资绩效予以评价,并可为基金经理的违规行为调查提供分析性复核手段。

参考文献:

[1]徐飞.私募基金绩效与选股择时能力研究[D].南京:南京审计大学,2019.

[2]黄育蓉.基于行为科学的开放式基金经理人投资策略与基金业绩关系研究[D].哈尔滨:哈尔滨工业大学,2018.

[3]隋婷婷.中国开放式基金的选股能力、市场择时能力和波动率择时能力分析[D].大连:东北财经大学,2018.

[4]李牧辰.基于Fama-French五因子模型的混合基金绩效评价[D].厦门:集美大学,2018.

[5]廖长友,赵修文.基金经理的投资能力及其实证证据——基于基金财富增加值的视角[J].经济与管理评论,2016,32(6):100-108.

[6]杨战雄.基于H-M模型的中国开放式基金择时能力研究[D].天津:天津财经大学,2016.

[基金项目]文章系2020年度北京市教委社科计划项目“个人投资者基金投资能力评价研究”研究成果之一。

[作者简介]张蓓(1977—),女,汉族,江苏海安人,副教授,注册会计师,管理学博士,研究方向:金融管理、金融科技、内部控制;牛国良(1964—),男,汉族,北京人,教授,博士,研究方向:金融管理、金融科技、公司治理。