原油市场波动非对称性及风险溢出效应研究

2022-03-18高辉高天辰

高辉 高天辰

摘 要:本文基于2018—2022年日数据,采用Granger因果关系检验、协整检验、ECM模型和几种形式的GARCH模型对国内原油、国外三个主要原油市场的布伦特原油、WTI原油、阿曼原油期货价格关联性、波动性、非对称性及風险溢出效应进行实证研究。研究发现国内外原油期货价格之间存在Granger因果关系及协整关系,国内原油期货价格国际影响力强于阿曼原油,弱于布伦特原油与WTI原油。建立的ECM模型显示,国内外原油期货市场存在交互影响,短期波动过程存在着相异的波动模式。GARCH类模型研究显示国内外四个原油期货市场波动性存在不同强度的非对称性、杠杆效应、溢出效应;国外三个市场的杠杆效应均大于国内,其中阿曼原油期货市场杠杆效应最强;国外三个市场利空消息影响大于利多消息影响的程度均大于国内市场;国内与国外三个市场之间均存在风险溢出效应及波动性影响,国内对国外原油溢出效应大于国外对国内原油溢出效应;国外三个市场的风险及投机性要大于国内。研究结果显示,通过国内外原油市场的投机套利可能会造成巨大的市场风险,国内期货市场的国际化需要更多制度与机制配套建设。

关键词:波动性;协整;杠杆效应;溢出效应;GARCH模型

一、引言

国内期货市场经过三十多年的发展,取得巨大成就,但是期货市场在国际化发展以及期货价格国际影响力方面与发达国家相比还有差距。

随着2018 年8月26日上海期货交易所(简称上期所)下属的国际能源交易中心推出国际原油期货后,国内期货市场国际化步伐加快,截至目前,国内期货市场共推出9个国际化的期货、期权品种。作为国内第一个国际化期货品种的原油期货推出后,经过几年时间运行,上期所不断优化交易规则,原油期货价格的影响力不断扩大。近年来由于新冠肺炎疫情的影响,国际原油价格暴涨暴跌,国内期货市场受到比较大的影响,甚至影响了国民经济运行。研究国内原油国际影响力及国内外原油期货价格的波动规律,揭示国内外原油间的内在联系,对确保国内宏观经济稳健运行及进一步推进期货市场国际化建设显得极为迫切。

因此,本文主要对国内外原油市场的关联性、波动性、非对称性及风险溢出效应等问题进行实证研究。本文采用Granger因果关系、协整关系检验及ECM模型研究国内外原油期货价格及收益率之间引导关系及长期协整关系与短期的均衡关系,研究国内原油期货的价格影响力;然后采用GARCH模型族,研究国内外原油期货价格收益率之间的波动非对称性、杠杆效应及溢出效应。通过实证分析,可以发现国内外原油期货价格及收益率之间因果关系、长期协整关系、短期均衡关系及波动非对称性、杠杆效应、溢出效应及国内外原油期货市场风险传导效应,对国内外市场中存在的风险特征及风险水平进行度量。

二、相关文献综述

国内外学术界对能源类市场研究由来已久。具体到原油期货的研究来说,近年来已从定性及定量的角度取得不少研究成果。

国外关于油价波动及预测的研究文献,最早可追溯到Hotelling提出的可耗竭资源模型。目前使用较多的经济时间序列方法,包括Granger提出的因果关系方法,Engle提出的条件异方差模型(ARCH),Engle和Granger提出的协整理论等。

20世纪80年代以后随着ARCH类模型族的发展,该模型族被广泛应用于资本市场及期货衍生品方面。有些学者采用GARCH 类模型方法研究了股市之间的波动溢出效应,比如Theodossiou和Lee、Mukherjee和Mishra;有些学者采用GARCH 类模型方法研究了债券市场之间的波动溢出效应,如SKINTZI和REFENES。同样有部分学者采用GARCH类模型方法研究了国际上包括金融期货市场间及商品期货市场间的关系及运行规律,如Cecchetti,Baillie和Myers, Mckenzie等, Allen和Cruickshank,Rita Madarassy Akin等。

近年来,GARCH类模型族也被广泛应用于原油市场方面的研究。诸如国际油价与海湾国家股票市场之间冲击影响及相关关系方面的研究,如Fayyad和Daly研究了油价冲击对海湾国家股票市场收益的影响;Jouini和Harrathi通过BEKK-GARCH研究了原油市场与海湾国家股票市场间的冲击和波动传导;Khalifa等考虑存在机制转移下的原油市场与海湾国家市场间传导模式;Balcilaretal研究认为监测原油市场投机行为是为了监测原油市场波动风险传导至其股票市场。部分研究集中在国际油价与亚太国家股票市场的冲击影响及相互关系方面的研究,如Barrero etal认为原油市场波动对印度股票市场波动具有非线性正向影响;Fang和Egan度量了原油市场对中国股票市场各行业股票的金融传染效应;其他研究国际油价与中国股票市场及股指关系方面的还有Broadstock和Filis、Zhu等。还有部分集中在国际原油期现价格及国际原油不同市场之间关系方面研究,如Brunetti和Gilbert构建FI-GARCH 模型研究纽约商品期货交易所和国际原油市场的关系;Lin和Tamvakis分别通过GARCH、VAR模型对WTI原油期货合约和Brent原油期货合约的价格进行了比较和关联研究;Bekiros和Diks使用VAR-GARCH-BEKK模型研究美国WTI原油期货和现货的波动溢出效应;Robert和Ben通过实证模型研究国际不同原油期货市场与现货市场的价格溢出效应;Boubaker和Raza通过多元GARCH和小波分析得到原油市场与Brics市场间存在均值和波动溢出效应。

国内对原油市场规律的研究多采用多种时间序列及多种计量模型来进行,部分学者研究国内外原油现货价格与宏观因素之间关系,如于天娇、田洪志;部分学者研究了国内外原油市场与金融市场关系,如张志敏和周工、李建峰等;部分学者采用时间序列模型研究国内外原油期现货价格关系,如贾晓亮、崔良媚;部分学者研究采用多种计量方法进行原油价格影响因素分析与预测,如詹旭、张庆豪、张支南、程方正、马郑玮等。

近年来,国内也有部分学者采用时间序列模型GARCH类模型族对原油期货市场进行研究,如董秀良、张屹山通过VAR-MGARCH模型用于分析大庆原油现货价和伦敦布伦特原油的现货价格的波动溢出反应;潘慧峰、张金水运用GED分布的GARCH模型研究了美國纽约WTI原油和大庆原油市场波动溢出效应;姚小剑、扈文秀运用二元GARCH模型研究了国际原油期货、汇率、股票三个市场间的波动溢出效应。

由于国内原油期货推出时间比较短,针对国内原油期货的定量研究文献相对比较少,主要有张大永和姬强量化分析了我国原油期货与国际基准油、上证指数以及人民币汇率之间的风险溢出关系。王金成采用VAR-GARCH-BEKK模型,研究了我国原油在国际市场和亚太市场的均值溢出效应和方差溢出效应。闻少博采用小波相干模型、GARCH-BEKK模型研究边际基本面与原油价格的传导关系。曹剑涛对中国上海和美国纽约原油期货、美元汇率、人民币汇率之间的关系变化进行了计量分析。卜林等采用长期弱外生检验和永久短暂(P-T)模型、信息份额(I-S)模型等价格发现模型对上海原油期货与阿曼原油期货和WTI、Brent原油期货进行国际比较、价格引领关系以及价格发现贡献度进行测度。高辉、高天辰采用Granger因果关系、协整关系检验及误差修正模型等方法定量研究了原油期货对人民币国际化的全面影响。

综上,从国内外已有的文献看,对原油期货规律的定量研究基本是建立在简单线性回归模型以及从时间序列建模角度,采用多种经济计量模型进行研究,尤其是协整理论及GARCH类模型的发展,为研究原油期货市场规律提供了新的思路。已有的文献对国内原油期货市场研究较少,主要原因是国内原油期货推出的时间比较短,从已有的文献来看,对国内外四个主要原油期货市场的期货价格及其收益率、波动性的关系的研究几乎空白。因此,本文试图利用协整理论,基于向量自回归(VAR)的Granger 因果关系检验以及GARCH模型族的方法,对国内外四个主要原油市场期货价格影响力及收益率、波动性关系进行实证研究,以期获得有益的结论与启示。

三、变量的选择与数据说明

(一)变量的选择及说明

国内原油期货于2018年上市交易,经过几年的发展,市场日益成熟,影响力逐步扩大,因此,国内原油期货价格选择上期所国际能源中心推出的原油期货价格作为国内原油期货价格变量。对国外原油期货市场来说,目前国际上的原油交易以三大原油为基础,分别是英国布伦特(Brent)、纽约WTI和迪拜商品交易所(DME)的阿曼原油,它们之间的价格对比是决定全球原油流向的主要因素。因此,我们选择具有代表性的布伦特原油、WTI原油 、阿曼原油期货价格作为国外原油期货价格变量。

数据选择上海国际能源交易中心原油期货连续收盘价、ICE布伦特原油期货连续收盘价、NYMEX轻质原油(WTI)期货连续收盘价、迪拜的DME的阿曼原油期货连续收盘价的日数据①。时间区间为2018326—2022616。

对于期货价格来说,每个期货合约都将在一定时间到期,为克服期货价格的不连续性,我们选取成交量最大的期货合约每天的收盘价格序列作为代表,形成期货连续价格合约。由于国内原油期货价格数据与国外期货价格数据在某些具体时间不匹配,我们将不匹配的数据删除,得到国内外期货连续的时间序列数据。最后选取国内原油、布伦特原油、WTI原油、阿曼原油期货连续价格日数据共1017个。

将原油期货价格收益率Rt 定义为原油期货价格的对数的一阶差分

Rt=lnPt-lnPt-1(1)

其中,Pt是原油期货价格。当原油期货价格波动不是十分剧烈的时候,它近似等于原油期货价格的日变化率,对应原油期货市场的整体收益水平。

由于目前对原油期货价格收益率序列的统计性质还没有统一的定性结论,对于原油期货价格收益率是强有效、弱有效还是无效仍然存在不同的看法,因此,我们对原油期货价格日收益率序列Rt、绝对日收益率序列Rt、日均方收益率序列R2t的变化情形进行考察。当样本容量比较大的时候,根据大数定理与市场弱型有效,可知样本区间的整体原油期货价格收益率均值为

R—t=1T∑Tt=1Rt≈0(2)

① 数据来源:Wind数据库、上海国际能源交易中心网站。后面数据处理及模型研究采用Eviews100软件。

其中t是样本容量。假设εt表示原油期货价格日收益率与样本均值的偏离,则:

εt=Rt-R—t≈Rt(3)

εt=Rt-R—t≈Rt(4)

ε2t=Rt-R—t2≈Rt2(5)

因此,原油期货价格日收益率Rt、日绝对收益率Rt、日均方收益率R2t分别近似表示原油期货价格围绕均值的双向变动、绝对变动和均方波动,它们体现的波动逐渐增强。尤其是均方收益率实际上代表了原油期货价格日收益率序列的当期波动方差,是当期风险的一种度量方式。

(二)变量的时序图及基本判断

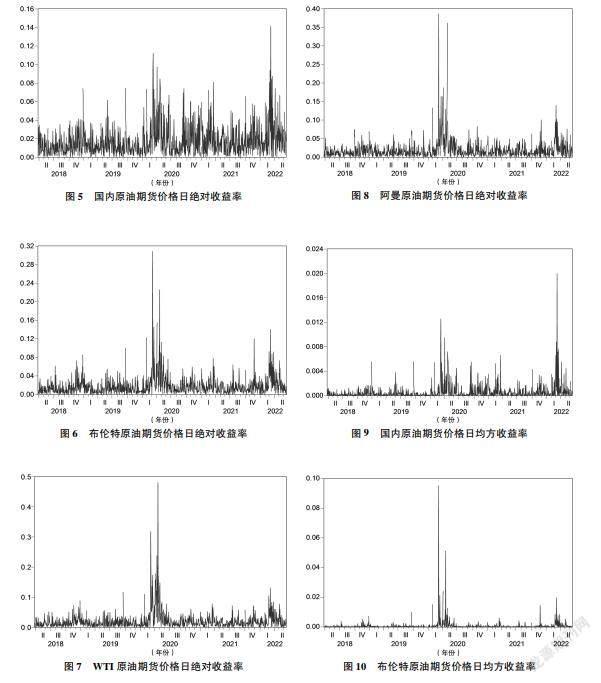

以下是我们作出各个时间序列的时序图,对国内外原油期货价格收益率与波动性进行基本判断(见图1至图4)。

从图1至图4可以看到,国内外原油期货价格收益率序列出现了多个异常的峰值,并且波动呈现明显的波动性聚类现象,说明国内外四个原油期货市场的期货价格收益率序列日波动具有突发性和显著性,波动性具有条件异方差现象,可以推测四个市场的期货价格收益率序列中出现的扰动不是白噪声过程。

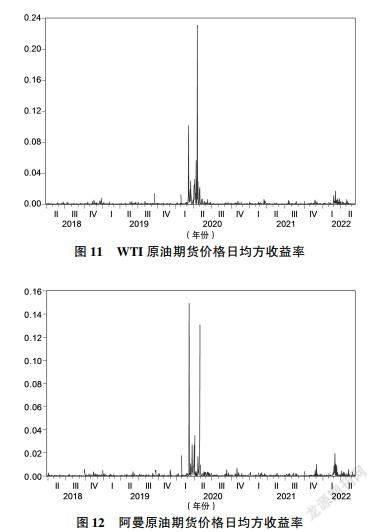

由图5至图12的期货价格各种收益率序列图对比发现,出现异常波动值与波动性聚类区间时,四者具有相似的波动模式,说明它们之间可能存在一定程度的相关性和波动影响的溢出效应。以下我们使用期货价格日收益率序列建立时间序列模型,分析收益率序列的双向波动及其影响。

四、研究模型的设定与选择

(一)国内外原油期货价格收益率的协整检验及ECM模型

如果能够推断国内外原油期货价格对数序列是一阶单整,则可以进一步分析它们之间可能存在的协整关系。国内与国外(布伦特、WTI、阿曼)原油期货价格收益率均为平稳序列且R0t、R1t、R2t、R3t的二元误差修正模型可以表示为

R0t=γi(lnP0t-1-βilnPit-1+C)+α1R0t-1+α2R0t-2+i1Rit-1+i2Rit-2+εit(6)

其中,γi为误差修正的调整参数,εit为不相关的白噪声误差序列,i=1,2,3。如果上述ECM模型成立,则说明国内外原油期货价格收益率受相同的误差修正过程影响,只是具有不同的调整速度,向长期均衡的回归当中具有共同的趋势成分,具有类似的周期特征,由于误差修正系数的不同,可能导致它们出现不同的短期波动模式。在ECM模型当中,长期修正关系可以表示为

lnP0t-βilnPit+C=uit(7)

其中,uit是零均值的平稳时间序列,i=1,2,3。上述关系表示国内原油期货价格与国外(布伦特、WTI、阿曼)原油的协整关系,标准化的协整向量是(1,-βi)′。

关于协整关系的检验与估计目前有许多方法,比较常用的有Engle和Granger两步法以及Johansen极大似然法(MLE),对多变量的协整检验,Johansen检验优于Engle和Granger的方法。本文即采用Johansen检验法。

根据Engle和Granger表达定理,协整系统有三种等价的表达形式:向量自回归VAR、移动平均MA和ECM,其中ECM最能直接描述短期波动与长期均衡的综合,应用最为普遍。Engle和Granger证明了协整序列一定可以表示成误差修正表示形式。因此,当变量序列协整时,应该建立误差修正模型。

(二)国内外原油期货价格收益GARCH-M模型

條件异方差模型(ARCH)可以有效刻画风险及收益率的波动程度,而且使得这些波动性和风险度量具有时变性质,体现出新信息获得和新冲击出现所产生的动态影响。Engle提出了GARCH模型,该模型可以推广到允许条件方差对收益率产生影响,因此,原油期货价格收益率的GARCH(p,q)-M模型(p是ARCH项的阶数,q是GARCH项的阶数)的均值模型设定为

Rt=α+λσ2t+∑mi=1θiRt-i+∑nj=1ηjεt-j(8)

其中,Rt为原油期货价格收益率,σ2t为条件方差,ε为残差,λ、θ、η为参数。当风险(波动性)增加时,原油市场收益水平增加,方程中对应的条件方差的系数λ>0;当风险增加时,原油市场收益水平减少时,对应的条件方差系数λ<0。

(三)国内外原油期货价格收益非对称杠杆效应模型

杠杆效应体现了波动性传导的单向性,或者一定程度的风险态度差异,杠杆效应可以通过GARCH模型中引入一定的非对称性来实现,也可以通过门限回归实现,此时称为TARCH模型。TARCH或者门限(Threshold)ARCH模型由Zakoian和Glosten等独立地引入。原油期货价格收益率的方差方程设定为

σ2t=β+∑qi=1iε2t-i+∑pj=1jσ2t-j+ωDt-1εt-12(9)

其中,Dt-1表示绝对残差变化方向的哑变量,当εt-1<0时,Dt-1=1;否则,Dt-1=0。在模型中,好消息(εt-1>0)和坏消息(εt-1<0)对条件方差有不同的影响:好消息有一个∑i的冲击;坏消息有一个∑i+ω的冲击。如果ω>0,我们说存在杠杆效应;如果ω≠0,则信息是非对称的。

由于市场波动和反映的非对称性具有多种结构形式和表示方法,还有一些对GARCH模型的推广形式,如EGARCH模型等,应用都比较广泛。我们根据Nelson提出的EGARCH模型,设定原油期货价格收益率的条件方差方程为

lnσ2t=ω+βlnσ2t-1+αεt-1σt-1+γεt-1σt-1(10)

如果γ≠0,则冲击反应存在非对称性。令

fεtσt=αεt-1σt-1+γεt-1σt-1(11)

则f为信息冲击曲线。

(四)国内外原油期货价格的收益溢出效应模型

当国外(内)原油期货市场出现大幅波动的时候,就会引起投资者在国内(外)原油期货市场的投资行为的改变,将这种波动传递到其他的期货市场,即原油期货市场的“溢出效应”。为了描述国内外原油期货市场之间的波动性的关联,我们采用Harmo提出的波动溢出效应模型,分析国内外原油期货市场波动性之间的短期相依性和互动性,因此,从国外原油期货市场(B)向国内原油期货市场(A)的短期溢出效应可设定为

σ2At=β+∑qi=1iε2At-i+∑pj=1jσ2At-j+∑rl=1ζlεBt-l2(12)

其中,εBt-l2表示前l期在B市场上的收益率冲击或者扰动,是现实当中已经实现的绝对波动程度,如果这些扰动项的系数在统计上显著为正,说明存在显著的溢出效应。

五、国内外原油期货协整相关检验及ECM模型实证

(一)单位根检验

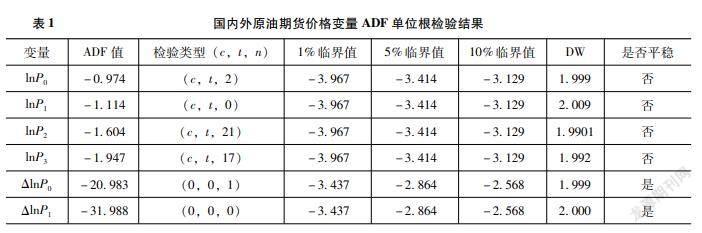

单位根检验方法很多,一般有DF、ADF检验和Philips的非参数检验(PP检验)。本文采用最常用的Engle和Granger的基于残差的ADF检验。在检验中保证残差项不相关的前提下,我们采用AIC 准则与SC准则,确定在二者值同时为最小时的滞后阶数为最佳滞后阶数①。具体检验结果如表1所示。

① 在检验中对是否包含趋势等问题,我们通过变量的时序图观察,如果序列包含有趋势,那么选择序列回归中既有常数又有趋势;如果序列没有表现任何趋势且有非零均值,那么回归中应仅有常数;如果序列在零均值波动,那么检验回归中应既不含有常数又不含有趋势。

以上单位根检验结果显示,国内外四个原油期货价格变量的时间序列数据分别在1%、5%、10%显著性水平下均为非平稳的序列,一阶差分后在1%、5%、10%显著性水平下均为平稳序列,因此,通过检验可判断国内外四个市场原油期货价格序列均为一阶单整I(1)。

(二)Granger因果关系检验

我们对国内外原油期货价格做Granger因果关系检验,研究国内原油期货价格对国外原油期货价格变量的引导情况。由于因果关系检验对滞后阶数较为敏感,在实际检验中,根据AIC准则、SC准则,当二者值最小时为最佳滞后阶数。具体检验结果如表2所示。

从上述检验结果可以看到:在1%的显著性水平下,布伦特原油期货价格(lnP1)、WTI原油期货价格(lnP2)、阿曼原油期货价格(lnP3)对国内原油期货价格(lnP0)均具有较强的引导作用,国内原油期货价格仅对布伦特原油、阿曼原油期货价格具有较强的引导作用,对WTI原油期货价格不具有引导作用;只有在5%显著性水平下,国内原油期货价格与国外三个市场原油期货价格具有双向引导作用;阿曼原油期货价格在1%、5%显著性水平下,對布伦特原油及WTI原油期货价格不具有引导作用。这说明国内原油期货价格受国际原油期货价格影响较大,国内原油期货价格具有一定的定价能力,定价能力及影响力均强于阿曼原油,弱于布伦特原油及WTI原油。

(三)长期协整关系检验

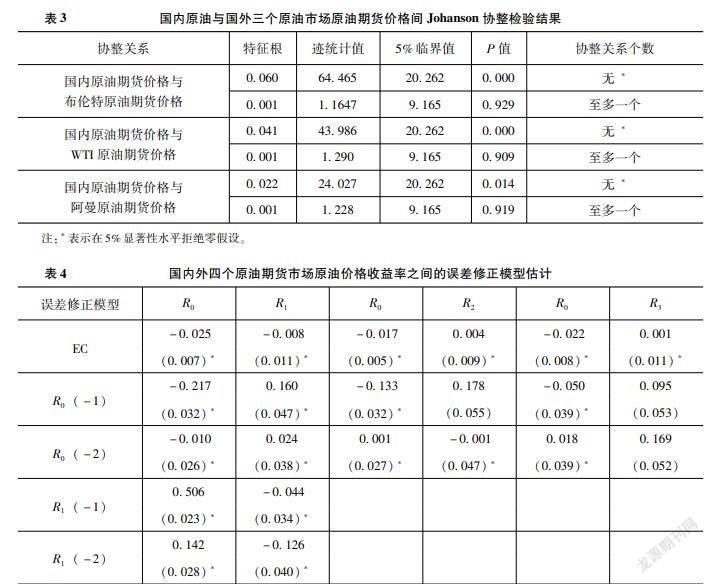

我们对国内原油期货价格与国外三个原油市场原油期货价格作Johansen极大似然估计检验,检验中均考虑了含有常数的情况,根据SC准则、AIC准则确定最佳滞后阶数的方程形式,滞后阶数均选择0,检验结果如表3所示。

协整检验结果显示均存在唯一的协整关系,则国内原油期货价格与布伦特原油期货价格、WTI原油期货价格、阿曼原油期货价格之间的协整关系估计分别为

μt=lnP0t - 0908lnP1t- 2283(13)

vt=lnP0t - 0857lnP2t-2570(14)

wt=lnP0t-0919 lnP3t-2250(15)

则最大化特征根对应的协整方程分别为(方程括号内数值为标准差,以下类同)

lnP0t=0908lnP1t+ 2283(16)

(0036) (0151)

lnP0t = 0857lnP2t+2570(17)

(0055) (0223)

lnP0t=0919 lnP3t +2250(18)

(0065) (0270)

从协整方程看出,国内原油期货与国外三个原油期货市场之间存在显著的长期的同向变动关系,变动的幅度差别不大(0908、0857、0919),国内与WTI原油市场的同向变动关系要稍弱于布伦特原油、阿曼原油的同向变动关系,国内与阿曼原油期货同向变动关系最强。

(四)国内外原油期货价格收益率ECM模型实证

由上述协整检验可知,国内外原油期货价格之间存在协整关系,因此,我们对国内原油期货价格收益率与布伦特原油、WTI原油、阿曼原油期货价格收益率相互之间建立误差修正模型,结果如表4所示。

根据上述误差修正方程计算,求解收益率序列的无条件数学期望,可以得到国内原油、布伦特原油、WTI原油、阿曼原油市场长期均衡原油期货价格收益率水平分别为

R0=0056%, R1=0013%, R2= -0002%, R3=0 001%

从计算结果来看,布伦特与国内原油期货长期价格收益率没有显著差异,国内原油期货市场与WTI原油及阿曼原油期货市场的长期期货价格收益率存在显著差异,国内原油期货市场长期价格收益率要强于国外三个原油期货市场;国内外原油期货价格收益率都受到长期均衡关系影响,其中修正项对INE及布伦特原油期货价格收益率是负的边际贡献;而修正项对WTI原油期货、阿曼原油期货价格收益率是正的边际贡献;在ECM模型中,由于滞后系数出现部分显著与不显著,说明国内INE与国外布伦特、WTI及阿曼原油期货价格收益率之间存在交互影响及短期波动之间的相互影响。因此,ECM模型表明,国内INE与国外布伦特、WTI及阿曼原油期货价格收益率之间虽然存在不同的短期波动模式,但是也存在长期的协整趋势。

六、国内外原油期货市场GARCH模型族实证

我们对国内外原油期货价格收益率采用GARCH类模型族进行实证分析,首先采用常用确定AR及MA过程阶数的偏自相关函数与自相关函数的方法来确定阶数,后面再根据绝对残差序列情况确定方差方程中两项的阶数(ARCH与 GARCH)。经过分析比较,最终确定国内原油期货价格收益率序列的均值方程为ARMA(22,22),方差方程为GARCH(1,1);布伦特原油、WTI原油、阿曼原油期货价格收益率序列的均值方程均为ARMA(17,17),方差方程为GARCH(1,1)(限于篇幅检验过程均省略备索)。我们分别估计国内外原油期货价格收益的GARCH-M模型、杠杆效应模型、溢出效应模型如下。

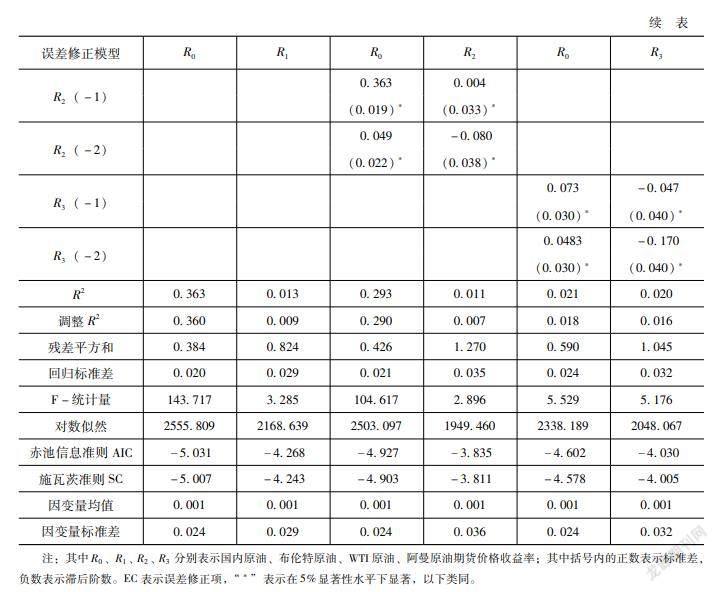

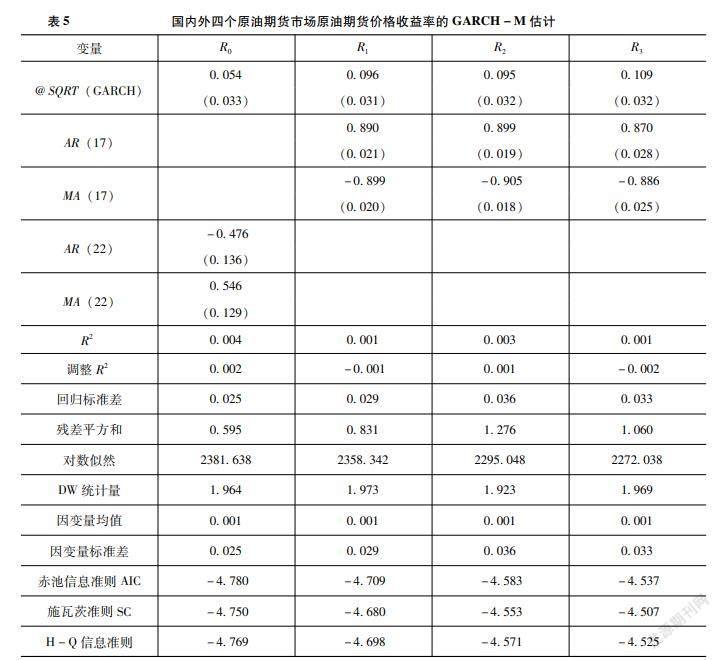

(一)国内外原油期货价格收益率GARCH-M模型估计

我们对国内原油、布伦特原油、WTI原油、阿曼原油期货价格收益率的GARCH(1,1)-M模型的均值模型具体估计如表5所示(括号内数值为标准差,以下类同)。

从以上估计结果可以看到,国内原油、布伦特原油、WTI原油、阿曼原油期货条件方差项GARCH的系数估计分别为0054、0096、0095、0109,国内原油期货价格收益率条件方说明:R0、R1、R2、R3分别代表国内原油、布伦特原油、WTI原油和阿曼原油期货的价格收益率,σ2t代表原油期貨价格收益率条件方差,t=0,1,2,3,以下类同。

差系数不显著,而国外布伦特原油、WTI原油、阿曼原油期货价格收益率条件方差系数均是显著的,这反映了国内外四个原油期货市场收益与风险的正相关关系,收益有正的风险溢价。四个市场均存在一定的风险奖励,波动性增加了当前的收益率,其中国内原油期货风险溢价最小,说明国外三个原油市场的投资者比国内投资者具有更强的风险偏好。国内原油期货推出后,经过不断优化市场运行,市场风险收益表现出与国际市场相同的正相关关系,市场逐步走向成熟。由于国内与国外三个原油期货市场之间收益的风险溢价存在差异,国内外原油期货存在理论上的套利机会,同时通过国外三个原油市场进行投资面临比国内更大的投资风险。

(二)国内外原油期货价格收益率TARCH模型估计

以下我们利用上述TARCH模型对国内原油、布伦特原油、WTI原油、阿曼原油期货市场杠杆效应进行模型实证估计,方差方程估计结果参见表6。

从上述估计结果中可以看出,哑变量前的系数为正值,分别为0050、0187、0200、0483。其中,国内原油期货市场杠杆效应小于布伦特原油、WTI原油、阿曼原油期货市场杠杆效应,说明国内原油期货市场存在的“杠杆效应”不够显著,市场利空消息的影响不能明显强于利多消息的影响,而国外布伦特原油、WTI原油、阿曼原油期货市场存在的“杠杆效应”显著,市场利空

消息的影响能明显强于利多消息的影响,其中阿曼市场的杠杆效应最显著。

因此,国外布伦特原油、WTI原油、阿曼原油期货市场期货价格波动具有“杠杆效应”,利空消息能比等量的利好消息产生更大的波动,当出现利好消息时,分别在国内原油、布伦特原油、WTI原油、阿曼原油期货价格带来0050倍、0187倍、0200倍、0483倍的冲击;当出现利空消息时,则分别带来0167(0117+0050)倍、0293(0106+0187)倍、0323(0123+0200)倍、0623(0140+0483)倍的冲击。国内原油市场原油期货价格波动杠杆效应弱,利空消息与利多消息对市场的冲击均弱于国外三个原油市场。

(三)国内外原油期货价格收益率EGARCH模型估计

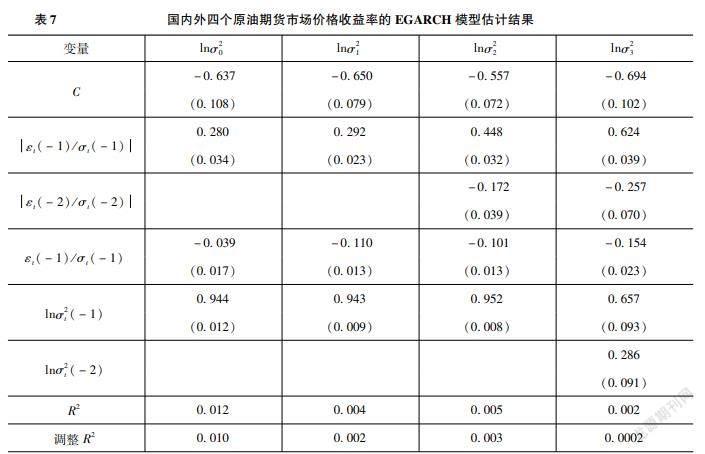

以下对国内原油、布伦特原油、WTI原油、阿曼原油期货市场原油期货价格收益率进行EGARCH模型估计,估计模型分别为EGARCH(1,1)、EGARCH(1,1)、EGARCH(2,1)、EGARCH(2,2),具体估计的方差方程结果如表7所示。

从以上估计结果可以看到,非对称项系数估计值均小于0,分别为-0039、-0110、-0101、-0154且均是显著的,说明了国内外原油期货市场中均存在非对称性及杠杆效应,其中国内原油期货市场的杠杆效应最弱,阿曼原油期货市场杠杆效应最强,模型估计结果与TARCH模型估计结果基本一致。以下分别作出国内外原油期货市场信息冲击反应曲线如图13至图16所示。

从上述图中可以看到市场消息对波动性的非对称性影响,显然,国内外市场的利空消息的影响均大于利多消息的影响,但是国外三个主要原油期货市场的利空消息影响比国内原油期货市场的利多消息影响程度要大,国内市场利多消息的影响与利空消息的影响基本接近。从国内外原油市场的消息影响程度的差距得到的启示是国外原油市场的风险要大于国内原油期货市场的风险,对投资者来说,如果按照正常的国内外原油期货比价关系进行套利,由于利多利空消息影响的程度在国内外不同,正常比价关系往往被扭曲,因此,跨市套利存在较大的风险。

(四)国内外原油期货价格收益率溢出效应模型估计

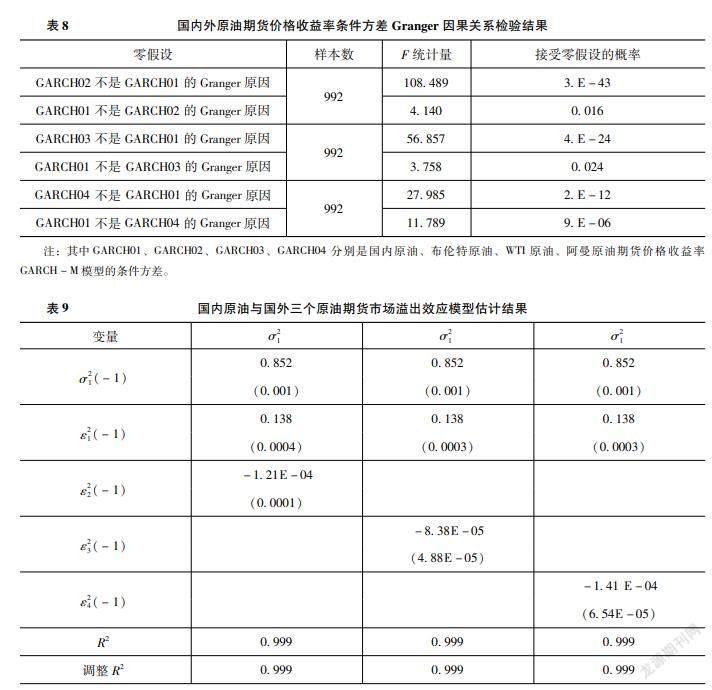

我们首先对国内外原油期货价格收益率GARCH-M模型的条件方差做Granger因果关系检验,滞后阶数选择4,检验结果如表8所示。

从上述Granger因果关系检验结果可以看到:在5%的显著性水平下,国内原油期货价格收益波动率与布伦特原油、WTI原油、阿曼原油期货价格收益波动率互为因果关系,布伦特原油及WTI原油期货价格收益波动率对国内原油价格收益波动率引导作用强于国内原油期货价格收益率波动对布伦特原油及WTI原油期货价格收益波动率的引导。这说明国内外原油期货市场的风险之间均具有较强的相互影响,而国内原油市场风险对阿曼原油市场的作用强于布伦特原油、WTI原油市场影响。因此,国内外原油期货价格风险传导具有非对称性。

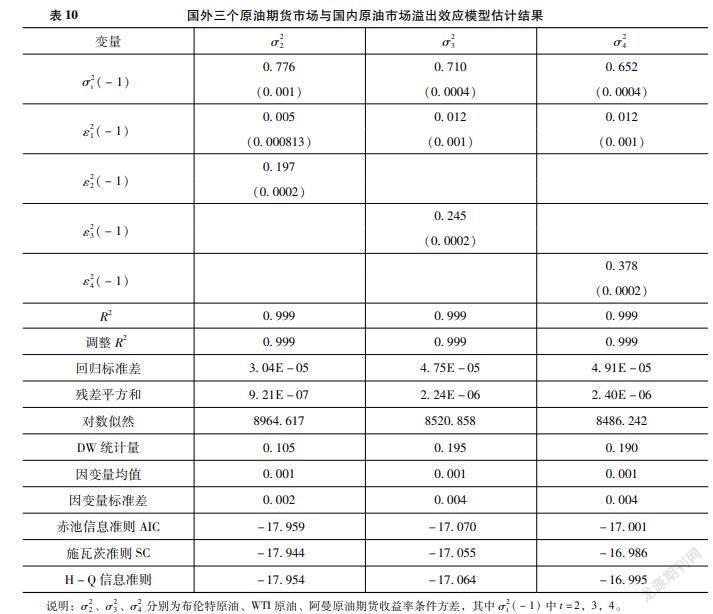

以下分别作出国内原油与布伦特原油、WTI原油、阿曼原油期货市场的溢出效应模型的具体估计如表9所示。

以下再作出布伦特原油、WTI原油、阿曼原油期货市场与国内原油期货市场的溢出效应模型的具体估计如表10所示。

上述条件方差模型显示,布伦特原油、WTI原油、阿曼原油期货价格收益率的前期绝对扰动对国内原油期货价格当期收益率波动存在负向影响,相比较而言,布伦特原油及阿曼原油期货价格收益率波动对国内原油期货价格收益率波动影响强于WTI原油;国内原油期货价格收益率的前期绝对扰动对布伦特原油、WTI原油、阿曼原油当期期货价格收益率波动存在正向影响,相比较而言,国内原油期货价格收益率波动对WTI原油及阿曼原油期货价格收益率波动影响大于布伦特原油。这说明国内外原油期货市场之间均存在溢出效应,国内原油期货市场对国外原油期货市场的溢出效应强于国外原油期货市场对国内原油期货市场。国内与国外原油市场的溢出效应的非对称性表明,国内外原油市场在波动性传导上存在相互的影响。以上说明,上海国际能源交易中心的原油期货交易虽然推出时间还比较短,但是其收益率水平和波动性在全球市场已经具有一定的示范作用,国内原油的国际定价能力及影响力有了进一步提升。

七、结论与建议

通过建立不同的模型,分析国内外原油市场之间关系及市场运行规律,得到诸多重要的结论,同时提出相关建议。

第一,我们发现国内原油期货价格与布伦特原油、WTI原油、阿曼原油期货价格之间存在双向的Granger因果关系及协整关系。国内原油期货价格对阿曼原油期货价格引导作用强于对布伦特原油期货价格、WTI原油期货价格引导作用;国内原油期货与国外三个原油期货市场之间存在显著的长期的同向变动关系,国内原油与阿曼原油市场的同向变动关系要强于布伦特原油、WTI原油的同向变动关系。这说明国内原油期货价格受国际原油期货价格影响较大,国内原油期货价格具有一定的定价能力,定价能力超过阿曼原油影响力,但是国际影响力弱于布伦特原油及WTI原油。

第二,通过建立的ECM模型显示,国内原油期货市场与布伦特原油期货市场的长期期货价格收益率几乎没有显著差异,与WTI及阿曼原油存在显著差异;国内原油期货市场长期价格收益率总体要强于国外三个原油期货市场。国内原油期货与国外三个原油市场的期货价格收益率存在交互影响,国内外原油期货价格收益率之间存在长期的协整趋势,但是它们的短期波动过程存在着相异的波动模式。

第三,国内外四个原油期货市场期货价格收益率序列存在一定的波动聚类与持续性,期货价格收益率和波动性之中存在较为明显的非线性与非对称性。GARCH-M模型估计结果显示,国内外四个原油期货市场收益与风险存在正相关关系,收益有正的风险溢价,其中国内原油期货风险溢价最小,说明四个市场上的投资者都有一定程度的风险偏好,国外原油市场投资者比国内原油市场投资者有更强的风险偏好。以上结果也说明国内原油期货推出后,经过不断优化市场运行,市场逐步走向成熟,市场风险收益表现出与国际市场相同的正相关关系;由于国内与国外三个原油期货市场之间收益的风险溢价存在差异,国内外原油期货存在理论上的套利机会,同时通过国外三个原油市场进行投资面临比国内更大的投资风险。

第四,通过杠杆效应检验可知:国内外四个原油期货市场在波动性的传导和影响上存在一定程度的非对称性。国内外四个原油期货市场均具有杠杆效应,利空消息能比等量的利好消息产生更大的波动,其中国外三个原油期货市场的杠杆效应比国内原油期货市场强,阿曼原油期货市场杠杆效应最强。四個市场的投资者在对待消息面的冲击的反应上具有基本相同的应变态度。

第五,通过市场消息曲线可知波动性存在非对称性影响,国内外市场的利空消息的影响均大于利多消息的影响,但是国外三个主要原油期货市场比国内原油期货市场影响程度要大,国内市场利多消息的影响与利空消息的影响基本比较接近。笔者认为国内原油期货市场投资行为的非对称性弱于国外三个市场的主要原因:原油期货作为国内第一个国际化期货品种,从推出以来交易所不断优化交易机制,加大市场风险的监控,不断培育机构投资者,原油市场运行相对稳健,因此表现出国内原油期货市场风险小于国外三个主要原油期货市场的风险,因此,跨市套利存在较大的风险。

第六,通过溢出效应模型检验可知:国内与国外三个原油期货市场之间均存在溢出效应,国内原油期货市场对国外原油期货市场的溢出效应强于国外原油期货市场对国内原油期货市场,国内与国外原油市场的溢出效应具有非对称性,国内外原油市场的波动性传导上存在相互强弱不同的影响。以上说明,上海国际能源交易中心的原油期货交易虽然推出时间还比较短,但是其收益率水平和波动性传导在全球市场已经具较强的影响力,国内原油的国际定价能力及影响力有了进一步提升。

总之,通过实证分析,我们知道国内外原油期货市场期货价格收益率和市场波动性存在着互动性。由于国内外市场之间存在长期的协整关系、杠杆效应、波动溢出效应及风险传导的非对称性,因此,国内外市场存在投机套利机会,由于国内外市场波动性传导的非对称性,通过国内外原油市场的投机套利可能会造成巨大的市场风险。为了促进期货市场的健康发展,推动期货市场的国际化建设,在《中华人民共和国期货和衍生品法》推出后,应该在法律框架下充分发挥“五位一体”的市场监管,尽可能减少市场风险;期货交易所应进一步丰富国际化期货投资品种,不断完善现有国际化期货品种的市场运行规则,不断提升国际化期货品种的国际定价影响力;在期货市场对外开放过程中,积极推动“走出去”与“引进来”,不断优化投资者结构,吸引更多国际投资者进入国内市场,促进我国期货市场健康、有序的发展。

参考文献

[1]HOTELLING H. The economics of exhaustible resources [J]. Journal of Political Economy, 1931, 39(4): 137-175.

[2]GRANGER C W J. Investigating causal relations by Econometric Models and Cross-Spectral Methods [J].Econometrica, 1969, 37 (3): 424-438.

[3]ENGLE R F. Autoregressive conditional heteroscedasticity with estimates of the variance of United Kingdom Inflation [J]. Econometrica, 1982, 50 (4):987-1007.

[4]ENGLE R F, GRANGER C W J. Co-integration and error correction representation estimation and testing [J]. Econometrica, 1987, 55 (2):251-276.

[5]THEODOSSIOU P, LEE U. Mean and volatility spillovers across major national stock markets: Further empirical evidence [J]. Journal of Financial Research, 1993, 16(4):337-350.

[6]MUKHERJEE K N, MISHRA R K. Information leadership and volatility spillover across the countries: A case of Indian and Other Asian equity markets[J]. Social Science Electronic Publishing, 2006.

[7]SKINTZI V D, REFENESAN. Volatility spillovers and dynamic correlation in European Bond markets[J]. Journal of International Financial Markets,Institutions and Money,2006, 16(1):23-40.

[8]CECCHETTI S R,CUMBY R E, FIGLEWSKIS. Estimation of the optimal futures hedge [J]. Review of Economics and Statistics, 1988, 70 (4): 623-630.

[9]BAILLIE R T, MYERS R J. Bivariate GARCH estimation of the optimal commodity futures hedge [J]. Journal of Applied Econometrics,1991, 6(2):109-124.

[10]MCKENZIE M D, MITCHELL H, BROOKS R D, et al. Power ARCH Modelling of commodity futures data on the London metal exchange [J]. The European Journal of Finance, Rout ledge, part of the Taylor & Francis et al Group, 2001, 7(1): 22-38.

[11]ALLEN D E, CRUICKSHANK S N. Empirical testing of the Samuelson Hypothesis: An application to futures markets in Australia, Singapore and the UK [J]. Working Paper, School of Finance and Business Economicss, 2002.

[12]AKIN R M. Maturity effects in futures markets: Evidence from eleven financial futures markets [EB/OL]. https://wwwdocincom/p-91336450html&endPro: true.

[13]XU X E, FUNG H G. Cross-markets linkages between U.S.and Japanese precious metals futures trading[J].Journal of International Financial Markets,Institutions and Money,2005,15(2):107-124.

[14]FAYYAD A, DALY K. The impact of oil price shocks on stock market returns: Comparing GCC countries with the UK and USA[J]. Emerging markets Review, 2011,12(1),61-78.

[15]JOUINI J, HARRATHI N. Revisiting the shock and volatility transmissions among GCC stock and oilmarkets: A further investigation[J]. Economic Modelling,2014(38):486-494.

[16]KHALIFA A A A, HAMMOUDEH S, OTRANTO E. Patterns of volatility transmissions within regime switching across GCC and global markets[J]. International Review of Economics and Finance,2014, 29(c):512-524.

[17]BALCILAR M, DEMIRER R, ULUSSEVER T. Does speculation in the oil market drive investor herding emerging stock markets? [J]. Energy Economics, 2017, 65(c):50-63.

[18]BARRERO J M, BLOOM N, WRIGHT I. Short and long run uncertainty[J]. NBER Working Papers 23676,2017.

[19]FANG S, EGAN P. Measuring contagion effects between crude oil and Chinese stock market sectors[J].Quarterly Review of Economics & Finance,2018, 68(c):31-38.

[20]BROADSTOCK D C, FILIS G. Oil price shocks and stock market returns: New evidence from the United States and China[J]. Journal of International Financial Markets Institutions & Money, 2014, 33(c):417-433.

[21]ZHU H, GUO Y, YOU W, et al. The heterogeneity dependence between crude oil price changes and industry stock market returns in China: Evidence from a quantile regression approach[J]. Energy Economics, 2016,55 (c):30-41.

[22]BRUNETTIC, GILBERT C L. Bivariate FIGARCH and fractional cointegration[J].Journal of Empirical Finance, 2000, 7(5):509-530.

[23]LIN S X, TAMVAKIS M N. Spillover effects in energy futures markets[J]. Energy Economics, Elsevier, 2001,23(1):43-56.

[24]BEKIROS S D, DIKS C G H. The Relationship between crude oil spot and futures prices: Cointegration, linear and nonlinear causality[J]. Energy Economics,2008,30(5): 2673-2685.

[25]KAUFMANN R K, PULLMAN B. Oil prices, speculation, and fundamentals: Interpreting causal relations among spot and futures prices[J]. Energy Economics, Elsevier, 2009, 31(4): 550-558.

[26]BOUBAKER H, RAZA S A. Wavelet analysis of mean and volatility spillovers between oil and BRICS Stock market[J]. Energy Economics,2017, 64 (c):105-117.

[27]于天娇. 国际石油价格波动对我国对外貿易的影响研究[D].哈尔滨: 哈尔滨商业大学,2015.

[28]田洪志.国际原油价格下跌的深层次因素研究——基于2008—2009年和2014—2015年两次国际油价下跌比较[J].价格理论与实践,2016(1):112-115.

[29]张志敏,周工. 货币政策对我国能源价格波动冲击效应研究[J]. 现代管理科学,2016(3):12-14.

[30]李建峰, 卢新生, 蒋伟. 货币政策、人民币汇率与国际原油市场关系的实证分析[J].统计与决策, 2018, 34(18): 154-157.

[31]贾晓亮. 基于时间序列关联网络模型的原油市场联动关系研究[D].北京:中国地质大学,2016.

[32]崔良媚. 基于VAR 模型对国际化背景下中国原油价格影响力研究[D]. 广州:暨南大学,2017.

[33]詹旭.国际原油价格波动的原因分析及对策建议[D].兰州:兰州财经大学,2016.

[34]张庆豪.商品金融化背景下对原油价格波动的影响因素研究[D].广州:广东财经大学,2016.

[35]張支南.金融市场因素对全球石油价格波动的影响研究[D].武汉:华中科技大学,2017.

[36]程方正. 石油价格预测方法研究[D].上海:华东理工大学,2018.

[37]马郑玮,张家玮,曹高航.国际原油期货价格波动及其影响因素研究[J].价格理论与实践,2019(4):87-91.

[38]董秀良,张屹山.国内外原油市场波动溢出效应的多元分析[J].中国软科学,2006(12):120-125,152.

[39]潘慧峰,张金水.国内外石油市场的极端风险溢出检验[J].中国管理科学,2007(3):25-30.

[40]姚小剑,扈文秀.国际金融市场与国际原油期货市场溢出效应实证检验——基于VAR-BEKK模型的分析[J].金融教育研究,2011,24(3):28-35.

[41]张大永,姬强. 中国原油期货动态风险溢出研究[J]. 中国管理科学,2018,26(11):42-49.

[42]王金成. 我国原油期货国际定价权研究[D]. 成都: 西南财经大学,2019.

[43]闻少博. 基于价差的原油市场基本面与原油价格传导关系研究[D].北京:中国地质大学,2019.

[44]曹剑涛.上海原油期货价格变动传导效应研究[J].价格理论与实践,2019(6):107-111.

[45]卜林,李晓艳,朱明皓. 上海原油期货的价格发现功能及其国际比较研究[J]. 国际贸易问题,2020(9):160-174.

[46]高辉,高天辰.国内原油期货推进了人民币国际化? ——基于2018—2021年月度数据的协整模型实证研究[J]. 中国证券期货,2022(1):23-43.

[47]JOHANSEN S. Statistical Analysis of Cointergration Vectors [J].Journal of Economic Dynamics and Control1, 1988, 12 (2-3): 231-254.

[48]ZAKOIAN J M. Threshold Heteroscedasticity Models[J]. Journal of Economic Dynamics and Control,1994(15): 931-955.

[49]GLOSTEN L R, JAGANNATHAN R, RUNKLE D E. On the Relation Between the Expected Value and the Volatility of the Nominal Excess Return on Stocks[J].Journal of Finance, 1993(48): 1779-1801.

[50]NELSON D B. Conditional Heteroscedasticity in Asset Returns: A New Approach[J]. Econometrica, 1991,59 (2):347-370.

[51]HAMAO Y, MASULIS R W, NG V. Correlations in Prices Changes and Volatility Across International Stock Markets [J]. Reviews of Financial Studies, 1990,3(2):281-307.

Research on the Asymmetry of Crude Oil Market Volatility and Risk Spillover Effects

—Empirical Evidence of Four Major Domestic and Foreign Crude Oil Futures Markets Based on Daily Data

GAO Hui GAO Tianchen

(1Shang Hai Futures Exchange,200122;2University of Sydney, Australia, NSW)

Abstract:Based on the daily data from 2018 to 2022, this paper uses Granger causality test, cointegration test, ECM model and several forms of GARCH model to conduct empirical research on the price correlation, volatility, asymmetry and risk spillover effects of Chinese crude oil, Brent crude oil, WTI crude oil and Oman crude oil futures in the three major foreign crude oil markets The study finds that there is a Granger causality and co-integration relationship between domestic and foreign crude oil futures prices, Domestic crude oil futures have a stronger international impact than Oman crude oil, weaker than Brent and WTI crude oil The ECM model established shows that there is an interactive influence on the domestic and foreign crude oil futures market, and there are different fluctuation patterns in the short-term volatility process The several GARCH models show that there is asymmetric and spillover effects and leverage effects among the fourth markets The leverage effect of all three foreign markets is greater than that of domestic, and the leverage effect of Oman crude oil futures market is strongest The impact of negative news in the three foreign markets is greater than that of the bullish news, which is greater than that of the domestic market There are risk spillover effects and volatility effects between the domestic and three foreign futures markets The domestic spillover effect on foreign crude oil is greater than the spillover effect from abroad to domestic crude oil The risks and speculations of the three foreign crude oil markets are greater than among the domestic ones This study shows that we may cause huge market risks through speculative arbitrage in domestic and foreign crude oil market, and the internationalization of domestic futures market needs more system and mechanism to support the construction

Keywords:Volatility;Co-integration;Leverage Effect;Spillover Effects;GARCH Model