政治关联、风险投资与企业创新

2022-01-21周霖徐晨李江涛

周霖 徐晨 李江涛

【关键词】 政治关联; 风险投资; 企业创新

【中图分类号】 F276 【文献标识码】 A 【文章编号】 1004-5937(2022)03-0062-09

进入新世纪以来,我国人口红利消失、边际劳动生产率下滑,为推动我国经济结构转型升级,国家提出“大众创业,万众创新”。作为一种重要的创新创业工具,风险投资能够发挥对具有高度成长性的新兴企业进行投前筛选、投后服务的作用[ 1 ]。我国自20世纪80年代引入风险投资后发展迅速。尤其在近十几年中,随着中国经济的快速发展和资本市场的逐步完善,无论是投资数量还是投资规模均有大幅度提升。不同于其他投资者,风险投资不仅为企业提供资金支持,而且经常参与企业的战略决策和日常经营管理,为企业发展贡献自己的力量。但是,风险投资更钟爱于哪种类型企业,现有文献研究较少。我国正处于转型经济阶段,相关法律法规的建设在不断完善中,政府对关键生产要素仍有相当大的配置权,而企业在发展过程中会遇到资源约束、合法产权无法得到根本保护等问题,为了降低生产经营中的不确定性,缓解自身的资源约束,减少与外界之间的交易成本,有效保护自己的合法产权,企业会主动与政府建立良好的关系。因此,风险投资机构的投资决策可能会受到政治关联这种非市场因素的影响。为此,识别风险投资机构投资决策的影响因素对中国风险投资的发展具有重要的理论意义和实践价值。

创新是一个国家发展的动力、进步的源泉。习近平主席明确指出中国科技发展方向是创新、创新、再创新。而政治关联可以帮助企业获得资金方面的支持[ 2 ]、政策上的优惠[ 3-4 ]、产权的有效保护[ 5 ]以及政府政策法规方面的信息,这些优势能有效缓解企业进行创新活动所面临的资源约束。因此,政治关联企业创新意愿可能更高。然而,當政治关联企业在引入风险投资后是否还会愿意进行创新活动呢?已有文献并未就此问题进行探讨。因此,基于社会效益视角,在研究企业政治关联对风险投资的影响后进一步考察了政治关联企业在引入风险投资后对其创新活动的影响。

基于创业板上市公司数据,本文首先研究了政治关联与企业创新和风险投资之间的关系,其次进一步分析了政治关联企业在引入风险投资后对其创新活动的影响。本文的研究贡献有以下几个方面:第一,丰富了政治关联对企业融资行为的研究。先前政治关联对企业融资行为研究的文献主要涉及债务融资。例如,政治关联企业更容易获得银行贷款[ 6-7 ]以及更容易进入债券发行市场。而对股权融资方面的文献较少,也只有政治关联企业更容易进入IPO市场[ 8 ]及更容易进行定向增发[ 9 ]。第二,拓展了风险投资影响因素研究。可能是由于数据方面的原因,国内的研究之前更多考察的是风险投资的经济后果。因此,本文很好地充实了已有研究结果。第三,有效结合了政治关联、风险投资和企业创新三个不同的研究领域。本文不仅详细分析了企业政治关联对技术创新和风险投资的影响,而且进一步分析了政治关联企业在引入风险投资后对其创新活动的影响。

一、理论分析与研究假设

根据相关统计,2016年我国CV/PE市场募集基金1 747亿美元,达到有史以来最高水平。尽管我国风险投资行业在规模上发展较快,但退出渠道较少[ 10 ]。《中国风险投资年鉴》显示,我国风险投资最常见的退出方式仍为股权转让。由于风险投资的逐利性,其更希望投资那些能够在资本市场上成功上市的企业[ 11 ]。但是,我国股票市场实行的依然是核准制(2020年8月24日起,创业板已实行注册制),在这种制度条件下,企业能否成功进入IPO市场发行股票要经过中国证监会的审核与批准,而且企业申请发行股票、创建股份公司等具体事项仍然需要当地人民政府或主管部门的批准。因此,能够真正成功上市的企业凤毛麟角。

在核准制下,担任主承销商的证券公司会向中国证监会推荐股票发行人的上市申请,中国证监会在接收申请文件后,会对申请文件是否合规进行初审,初审通过后的报告和文件再一并提交给股票发行审核委员会(简称发审委)。发审委委员根据法律法规对股票的发行申请进行严格审核后会通过投票方式进行表决,以决定其上市申请能否通过。因此,企业能否成功上市很大程度上由中国证监会决定。但是,现有研究表明,IPO过程中信息不对称问题严重,例如反馈机制不透明、初审意见不公开、IPO失败原因不公布等[ 12 ]。

而企业的政治关联行为可以有效缓解这方面的问题。第一,凭借其与政府良好的关系,政治关联企业可以更快、更早地获取有关政府政策法规方面的信息,因此可以更容易获取发审委审核环节的相关内部信息,从而可以未雨绸缪,采取积极应对策略,准备更符合发审委审核要求的申请材料,增加上市成功概率;第二,政治关联企业还可以通过与政府的良好关系影响发审委的审核决策,提高IPO成功概率。总而言之,核准制条件下,政治关联企业更容易通过证监会的审核进入IPO市场[ 8,13 ]。因此,可以认为政治关联企业更容易吸引风险投资。

综上所述,提出以下假设:

假设1:政治关联企业更容易吸引风险投资。

在我国,目前影响企业创新的因素主要有四个:第一,资源因素。企业创新需要耗费大量资源,而企业内部有限的资源将会影响其创新投入。因此,企业会向外部寻求资源支持,以保障创新活动的开展。例如,Lin等[ 14 ]研究表明企业外部资金的可获得性对其创新活动起积极作用。然而,我国正处于经济转型期,金融市场发展不成熟,企业很难依靠市场获取所需资源[ 15 ]。此外,政府控制着大量企业所需的资源,包括资金、土地、政策等,倾向于把资源配置给国有企业[ 16 ]。因此,我国民营企业经常面临严重的资金约束、资源约束、信息约束,从而制约了其创新活动的开展。第二,制度因素。良好的法律保障制度尤其是知识产权保障制度能够为企业的创新成果提供有力的法律保障,因而对其创新活动具有重要的推动作用[ 14 ]。我国的法律制度虽取得了长足的发展,但仍有一定的进步空间[ 17 ]。因此,企业的创新产品就存在被非法侵占的可能性,从而使企业进行创新活动的动机减弱。第三,政策因素。在经济转型的国家中,政府政策法规的保密性可能会增加企业创新活动的风险,从而会降低企业创新活动的动机。第四,风险因素。由于创新活动的不确定性和高风险性[ 18 ],企业往往要承担很大的创新失败风险,这种风险也会降低企业的创新动力。

对于这四个方面的约束,企业的政治关联行为可以进行有效缓解。第一,有政治关联的企业更容易获得银行贷款[ 6-7 ]、政府的财政补贴[ 3 ]以及税收方面的优惠[ 4 ]。因此,企业所需资源能够获得及时补充,从而促进企业的创新活动。第二,在法律法规仍有一定发展空间的情况下,政治关联可以作为一种替代性机制,有效保护企业的产权[ 5 ],从而解决企业的后顾之忧,使其专注于创新活动。第三,政治关联企业可以更快、更早地获取有关政府政策法规方面的信息,尤其是在新兴经济体中,政策法规多变,及早获取有关政府政策法规方面的信息可以给企业带来信息优势,有助于企业的创新活动。第四,政治关联可以降低企业内外部之间的信息不对称程度,使其更容易获得投资者的关注并带来更好的创新管理经验,从而更容易规避创新活动中面临的风险,增加创新活动成功的概率[ 19 ],降低企业对创新失败的忧虑,增加企业的创新动力。综上,政治关联企业更倾向于进行创新活动。

企业创新动力在引入风险投资后可能会发生变化。首先,风险投资不仅为企业提供了资金支持,而且为企业的战略决策、人员招聘、财务管理和市场营销等方面提供增值服务,从而减少企业创新活动失败的风险[ 20 ],激励企业进行产品创新与技术创新;其次,风险投资机构可以通过自身的网络关系为受资企业提供各种优质资源,从而降低企业进行创新活动的资源约束[ 21 ];最后,由于风险投资机构为受资企业提供了大量的增值服务,提升了企业绩效,因此他们可以向外部资本市场传递优质信号,从而对受资企业价值起到认证的作用[ 22 ],进而可以为受资企业吸引到更多投资者,并带来更好的创新管理經验。在增值效应的影响下,政治关联企业在引入风险投资后从事创新活动的行为有可能会增加。

企业在发展早期由于缺少可抵押资产和规范的财务记录,很难在证券市场融资,更难从商业银行贷款,因此风险投资成为其重要的融资渠道。风险投资给企业带来了充裕的资金,加强了企业内部监督治理,扩展了企业外部资源联系。然而,风险投资不仅对企业具有增值效应,而且对企业存在攫取效应,风险投资机构可以直接攫取企业的创新思想,将企业的创新资产低价出售到他的利益相关企业。为了规避这种状况,企业可能会放弃自身的创新设想,将主要精力转向不利于企业的创新活动中[ 23 ]。另外,从资源层面看,受到风投资助的企业需要在短时间内对风投机构给予绩效承诺,因此双方关注的焦点在于企业近期的绩效表现、规模扩张、市值增加,从而忽略企业的创新投入,尤其在资源有限的情况下更会如此[ 24 ]。

基于上述分析,提出以下对立假设:

假设2a:有政治关联的企业在引入风险投资后进行创新活动的行为会增加。

假设2b:有政治关联的企业在引入风险投资后进行创新活动的行为会下降。

二、研究设计

(一)样本和数据

本文基于2009—2019年793家创业板上市公司的数据,根据以下原则对样本进行剔除:(1)高管政治关联不明晰的样本以及主要变量缺失的样本;(2)金融及保险类上市公司样本;(3)ST、PT类上市公司样本。最终筛选出745家企业。高管政治关联数据来源于上市公司招股说明书,风险投资数据来源于CVSource投资数据库,企业创新数据、公司财务数据以及其他数据来源于国泰安数据库和Wind数据库。

(二)模型的构建

关于假设1,建立如下模型:

其中,VCback为虚拟变量,若企业在IPO时获得过风险投资,取值为1,否则为0。PC为政治关联变量,本文选取两个变量进行测量。第一个是虚拟变量,若企业高管目前或曾经是政府官员、人大代表或政协委员,取值为1,否则为0。第二个是赋值变量,政治关联对企业的影响随着关联强度的不同而不同,因此本文参照王庆文和吴世农[ 25 ]的研究方法,对企业高管成员曾任或现任的行政级别进行赋值,取其最高行政级别加总后得出综合分数,这个综合分数代表了企业政治关联的强度。同时,该模型还选取了一些控制变量,包括产品技术(HighTech)、企业绩效(ROE)、董事长素质(Education)、资产规模(Amount)、偿债能力(L_ratio)、企业成立时间(IPOAge)、地域(Area)、行业(Ind)以及年份(Year)等。

关于假设2,建立如下模型:

其中,R&D为企业的创新行为,以企业在上市当年的研发投入总额取自然对数进行衡量。PC包括政治关联的虚拟变量以及政治关联的赋值变量两个变量。VCback×PC分析了政治关联企业在引入风险投资后的创新行为。同时,该模型还选取了一些控制变量,包括资产负债率(Leverage)、资产收益率(ROA)、第一大股东持股比例(ShareRatio)、企业规模(Size)、产品技术(HighTech)、总资产增长率(Growth)、地域(Area)、行业(Ind)以及年份(Year)等。

(三)描述性统计分析

表1是对各变量进行的描述性统计分析。结果说明,有60%的企业在IPO时获得了风投支持,说明创业板上市的企业比较容易获得风险投资的青睐;有46.3%的企业有政治关联,说明政治因素在目前转型经济环境中仍起着重要作用;董事长的学历水平大多为本科以上,说明创业板企业的一把手素质是比较高的;高新技术企业大约占到样本总数的72.9%,说明创业板高科技企业较多;有60%的企业集中在东南沿海城市,说明东南沿海经济较为发达,国家需要对其他较落后地区投入更多的资源。其他数据方面,样本企业的平均成立时间为9.58年,平均负债率为17.823,平均总资产收益率为10.089。

三、实证结果与分析

(一)政治关联与风险投资

表2是对假设1的回归分析结果。其中,列(2)显示,政治关联虚拟变量PCDUM的系数为0.407,在1%的水平上显著,说明风险投资更青睐于有政治关联的企业。列(3)显示,政治关联强度变量PCSUM的系数为0.072,且在1%的水平上显著,说明由于政治关联行为可以缓解企业在IPO进程中的信息不对称问题,帮助其更容易通过证监会审核进入IPO市场,因此风险投资更青睐于有政治关联的企业且这种作用随着关联强度的上升而加强。因此本文的假设1得到了证实。

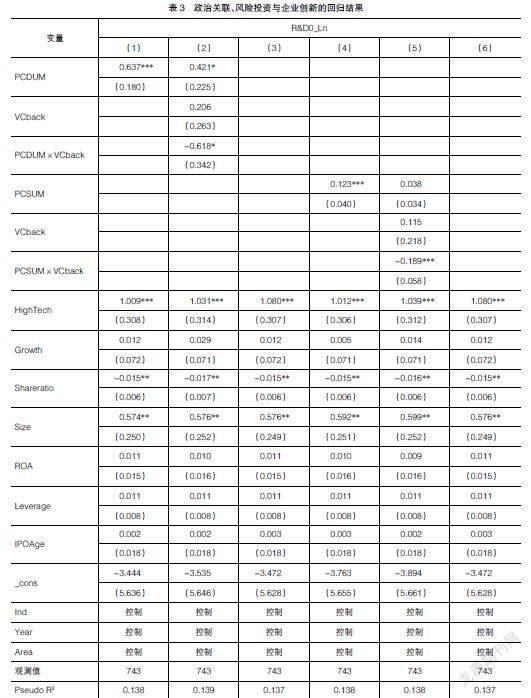

(二)风险投资介入后企业的创新活动

表3是对假设2的回归分析结果。表3的列(1)和列(4)显示,PC的回归系数分别为0.637和0.123,且均在1%的水平上顯著,因此可以得出有政治关联的企业更愿意进行创新活动的结论,假设2得到验证。表3的列(2)和列(5)在加入了VCback的交互项后,交互项PCDUM×VCback和PCSUM×VCback的系数均为负且通过了显著性检验,说明由于风投机构对企业的攫取效应影响要胜于对其增值效应作用,政治关联企业在引入风险投资后,其从事创新活动的行为会下降,因此假设2b得以证实。

四、进一步分析

随着中国经济的发展,很多外资背景的风险投资机构包括IDG、软银、红杉等逐步进入中国。由于外资背景的风险投资机构在投资经验、专业技能方面要高于内资背景的风险投资机构,因此他们能够给企业提供更好的增值服务[ 26 ]。同时,外资背景的风险投资机构通常拥有更广泛的网络关系[ 27 ],因此他们能够为受资企业提供各种优质资源,降低企业进行创新活动的资源约束[ 21 ]。如前文所述,在追求声誉作用的影响下,政治关联企业在引入风险投资后,其从事创新活动的行为有可能会下降。因此,由于两种效应抵消的结果,政治关联企业在引入外资背景的风险投资后,对其创新活动可能并无显著影响。表4展示的是政治关联强度、外资背景风险投资与企业创新的回归结果。可以看出,表4列(2)和列(5)中无论是PCDUM×VCforeign还是PCSUM×VCforeign均不显著,因此本文的假设得以验证。

五、稳健性检验

前文的回归模型将所拥政治关联的企业和没有政治关联的企业进行对比,这可能存在配对偏差。因此,为了避免由公司特质所引发的模型内生性问题可能会导致最终研究结论出现不同程度偏误的影响,本文进一步采用倾向得分匹配(Propensity Score Matching,PSM)的方法来分析企业政治关联对风险投资可能产生的影响。

本研究基于Logit模型的拟合值计算出相应的倾向得分值(PS值),并采用倾向得分匹配模型中最为常用的“最近邻1:1匹配”方法对实验组和控制组的PS值进行配对,具体检验结果如表5所示。结果表明,匹配后,变量t检验均无法拒绝处理组与对照组之间无显著差异的原假设。因此,最终的匹配结果通过了匹配平衡性检验,避免了直接对全部上市公司进行实证分析带来的偏误,使研究结果更具说服力。

根据倾向得分匹配方法完成匹配后,对回归模型重新进行了检验,具体检验结果如表6所示。结果表明,PCDUM和PCSUM的系数分别为0.414和0.056,且分别在1%和5%的水平上显著。以上结果说明通过PSM消除潜在的配对偏差带来的影响后,无论企业高管是否有政治关联还是其政治关联强度仍然对企业吸引风险投资有促进作用,回归结果有较强的稳健性。

政治关联企业在引入风险投资后可能对其创新活动的影响产生滞后效应,因此本文将因变量替换为企业上市一年后以及两年后的创新行为,同时将因变量替换为虚拟变量进行检验,即若企业在上市一年后以及两年后进行了研发投入活动,取值为1,否则为0,结论未发生根本变化。由于篇幅所限结果略。

六、结论与启示

本文基于创业板上市公司数据,研究了政治关联与企业创新和风险投资之间的关系,进一步分析了政治关联企业在引入风险投资后对其创新活动的影响。结论如下:(1)由于政治关联行为可以缓解企业在IPO进程中的信息不对称问题,帮助其更容易通过证监会审核进入IPO市场,因此风险投资对有政治关联的企业钟爱有加。(2)由于有政治关联的企业可以有效缓解企业创新所面临的资源约束、制度约束、政策约束以及风险约束,有政治关联的企业更愿意进行创新活动。(3)风险投资对政治关联和企业创新之间有着一定的调节效应,理论上这一调节效应受到风投机构对企业增值效应和攫取效应的共同影响,实证结果表明在政治关联企业中,风投机构对企业的攫取效应影响要胜于对其增值效应的作用,表现为政治关联企业在引入风险投资后,其从事创新活动的行为有所下降。(4)由于外资背景的风险投资机构有更广泛的网络关系并能为企业提供更好的增值服务,因此可以抵消追求声誉作用影响下对创新活动的负面影响。

提高企业自主创新能力是建设创新型国家的重中之重。本文结论为我国促进企业技术创新提供了如下政策启示:第一,与企业技术创新有关的政治资源,包括政府补助、税收等政策有待进一步完善,以政策实施的透明和公平减少企业政治关联寻租的可能性;第二,通过减少经济干预来规范和促进我国风险投资的发展,让风险投资能够真正发挥扶持、培育创新潜力企业的作用;第三,改善风险投资机构和受资企业的财务审核制度,充分发挥风险资本的认证监督作用,让风险投资变成一种创新的“催化剂”而非“抑制剂”。

本文的研究存在以下方面的局限:(1)研究样本较少,本文选取的是2009年10月到2019年12月745家创业板上市公司的数据,随着新三板市场的逐步开放和创业企业数量的逐年增长,未来的研究可以将这些样本考虑进来。(2)政治关联有显性和隐性之分。本研究所描述的是显性政治关联。隐性政治关联指的是企业高管与政府工作人员有着密切的联系,比如熟人、朋友和亲戚等。这种隐性政治关联的存在也会对风险投资和企业创新产生一定程度的影响。但是由于资源限制,我们无法明确界定隐性政治关联,因此后续研究可以进一步推进。(3)风险投资对企业创新的影响作用可能存在两面性,由于数据限制,本文无法证实这一推论的稳健性,之后的研究可以将这些因素考虑进来。

【参考文献】

[1] MACMILLAN I C,SIEGEL R,NARASIMHA P.Criteria used by venture capitalists to evaluate new venture proposals[J].Journal of Business Venturing,1985,1(1):119-128.

[2] HOUSTON J F,JIANG L,LIN C,et al.Political connections and the cost of bank loans[J]. Journal of Accounting Research,2012,52(1):193-243.

[3] TAHOUN A.The role of stock ownership by US members of congress on the market for political favors[J].Journal of Financial Economics,2014,111(1):86-110.

[4] FACCIO M.Differences between politically connected and non-connected firms:a cross country analysis[J].Financial Management,2010,39(3):905-928.

[5] 罗党论,唐清泉.中国民营上市公司制度环境与绩效问题研究[J].经济研究,2009(2):106-118.

[6] YANG D, LU Z, LUO D.Political connections, media monitoring and long-term loans[J].China Journal of Accounting Research,2014,7(3):165-177.

[7] 李维安,王鹏程,徐业坤.慈善捐赠、政治关联与债务融资:民营企业与政府的资源交换行为[J].南开管理评论,2015,18(1):4-14.

[8] LIU Q,TANG J,TIAN G G.Does political capital create value in the IPO market?Evidence from China[J].Journal of Corporate Finance,2013,23(4):395-413.

[9] 杨星,田高良,司毅,等.所有权性质、企业政治关联与定向增发:基于我国上市公司的实证分析[J].南开管理评论,2016,19(1):134-141.

[10] 陈工孟,俞欣,寇祥河.风险投资参与对中资企业首次公开发行折价的影响:不同证券市场的比较[J].经济研究,2011(5):74-85.

[11] HOCHBERG Y V,LJUNGQVIST A,YANG L U. Whom you know matters:venture capital networks and investment performance[J].Journal of Finance,2007,62(1):251-301.

[12] 李敏才,刘峰.社会资本、产权性质与上市资格[J].管理世界,2012(11):110-123.

[13] 于蔚,汪淼军,金祥荣.政治关联和融资约束:信息效应与资源效应[J].经济研究,2012(9):125-139.

[14] LIN C,LIN P,SONG F.Property rights protection and corporate R&D:evidence from China[J].Social Science Electronic Publishing,2010,93(1):49-62.

[15] LI H,MENG L,ZHANG J.Why do entrepreneurs enter politics?Evidence from China[J]. Economic Inquiry,2006,44(3):559-578.

[16] CULL R,XU L.Bureaucrats,state banks,and the efficiency of credit allocation:the experience of Chinese state-owned enterprises[J].Journal of Comparative Economics,2000(1):1-31.

[17] FRYE T,ZHURAVSKAYA E.Rackets,regulation and the rule of law[J].Journal of Law,Economics and Organization,2000,16(2):478-502.

[18] HOLMSTROM B.Agency costs and innovation[J].Journal of Economic Behavior & Organization,1989,12(3):305-327.

[19] NANDA R, RHODES-KROPF M.Investment cycles and startup innovation[J].Journal of Financial Economics,2013,110(2):403-418.

[20] HELLMANN T,PURI M.Venture capital and the professionalization of start-up firms:empirical evidence[J].Journal of Finance,2002,57(1):169-197.

[21] 馮慧群.风险投资是民营企业IPO的“救星”吗[J].财贸经济,2016,37(8):66-80.

[22] MEGGINSON W L,WEISS K A.Venture capitalist certification in initial public pfferings[J]. Journal of Finance,1991,46(3):879-903.

[23] 温军,冯根福.风险投资与企业创新:“增值”与“攫取”的权衡视角[J].经济研究,2018(2):185-199.

[24] 林晓,徐伟,杨凡.风险投资与创新的时空关系和相互作用研究[J].科研管理,2019,40(7):119-130.

[25] 王庆文,吴世农.政治关系对公司业绩的影响:基于中国上市公司政治影响力指数的研究[C].中国实证会计国际研讨会论文集,2008.

[26] 沈维涛,叶小杰,徐伟.风险投资在企业IPO中存在择时行为吗:基于我国中小板和创业板的实证研究[J].南开管理评论,2013,16(2):133-142.

[27] HSU D H.Venture capitalists and cooperative start-up commercialization strategy[J]. Management Science,2006,52(2):204-219.