投资者付费评级对融资成本的影响研究

2022-01-11陈恩婷陈凌云

文/陈恩婷 陈凌云

(东华大学管理学院)

一、研究背景

近年来,我国经济市场化不断深入,资本市场逐渐向多层次市场体系发展,在金融市场中的地位也愈发重要,我国的债券市场发展相对较晚,主流评级付费模式仍为“发行人付费模式”,即发行人若需发行债券,需要支付费用并雇佣评级机构对其进行评级,因此可能出现利益冲突问题,造成评级虚高、评级购买等现象。

2010年9月,国内首家由投资者付费采购评级的评级机构——中债资信评估有限责任公司(以下简称“中债资信”)正式成立,其采用不经评级对象配合、主动评级的方式进行评级,因此相比发行人付费模式可以很大程度上解决利益相关问题。

据此,本文站在投资者角度,研究投资者付费模式是否能够提供增量信息是有必要的,能够为信用评级行业提供理论和实践基础。

二、文献综述与研究假设

债券市场经过40余年的发展,在我国市场上发挥着举足轻重的作用。信用评级等级是衡量债券信用风险的重要因素,马铭(2018)以及陈超、郭志明(2018)均表示信用评级最主要的用途是确定债券发行的价格[1][2],葛鹤军(2014)表示对信用评级的研究意义重大,因为信用评级是衡量债券市场信用风险的重要因素,也是表示信用风险水平的重要指标,信用评级的等级调整通常揭示了企业信用风险的变动,进而影响企业融资成本[3]。

国内外学者大多数认为高质量、可靠的信用评级可以降低融资成本,反之则相反。Manfred和Volker(2001)提出信用评级的降低会导致市场过度反应,对投资者而言会获得负的回报率[4]。Peng(2002)发现,当标普基础评级发布后,市政债券利率下降了约4基点,表明信用评级具有公信力,可降低融资成本[5]。何平、金梦(2010)研究认为,信用评级对于我国债券市场的影响显著,评级机构所作信用评级的价值得到了债券投资者的认可,从而影响到债券的定价以及债券投资者的决策过程,并认为信用评级越高,债券发行成本越低,这表明信用评级在投资者眼中是影响债券定价的因素之一[6]。

由于评级机构存在评级选购以及评级迎合等现象,会降低信用评级的公信力,从而削弱评级信用评级对信用风险的解释能力。寇宗来等(2015)提出,在发行人付费模式下存在评级选购等行为,削弱了信用评级在市场上的公信力,没有真正起到市场配置的作用,对发债成本的解释能力明显下降,无法给投资者提供更多的信息[7]。屈广玉和梁柱(2016)发现,不同评级机构所做信用评级对信用利差存在差异,可能的原因是在评级机构扩大市场份额过程中存在评级购买现象,从而出示高估的信用评级而质量却在下降,对于债券利差并没有增量的解释作用[8]。

综上所述,信用评级能够揭示债券及发行人信用风险,有助于降低投融双方的信息不对称,降低融资成本。而不同付费模式可能对评级机构所作评级等级及质量产生重要影响,尤其是2008年美国次贷危机之后,国外研究认为发行人付费模式存在的利益冲突问题导致了市场上评级虚构、评级选购等不规范现象。

其他学者也研究发现,由于发行人付费模式存在利益冲突问题,其所作评级比投资人付费模式下的评级普遍更高。而中债资信与受评对象之间不存在利益关联,且其作为“再评级机构”不参与一级市场,因此获得信息的来源更广,作出的评级也更加客观公允。

在这种情况下,可以预期投资者付费评级机构所作评级会质量更高,更容易受到投资者的认可。寇宗来等(2015)认为,我国信用评级的可信度较低,降低融资成本的作用较弱。在其他机构评级饱受质疑的背景下,中债评级能够对其他评级结果进行检验,为投资者提供增量信息,从而影响到投资者对债券的定价。吴育辉等(2020)等认为,中债资信评级低于其他评级机构评级时,企业未来的违约风险更高,表明投资者付费评级质量更优。据此提出假设1.1:

H1.1:相比于发行人付费模式,投资者付费模式评级解释力更强。

Hsueh(1988)认为,拥有双评级可以给投资者带来增量信息,并且能发挥认证作用[9]。在发行人付费评级普遍虚高的情形下,对于同时收到双评级的企业而言,中债评级与其他评级之间的评级差异越大,越可能说明其他评级质量较差,中债资信评级质量较高,对债券违约风险的揭示能力更强,从而能够向投资者传递企业信用风险更高的增量信息,因此投资者要求的投资回报越高,会利用中债评级信息改变债券的定价,对于企业而言融资成本则越高。据此提出假设1.2:

H1.2:不同付费模式评级差异越大,融资成本越高。

三、研究设计

(一)样本选取

本文选取2011至2020年上市公司发行的公司债作为研究样本,这是因为相对于政府债券、企业债等,公司债的发行主体主要为上市公司,发行条件相对宽松,受干预较少,市场化程度更高,财务等相关数据也更容易获取。根据wind统计,中债资信的首条信用评级报告发表于2011年9月20日,首个受评企业四川成渝高速公路股份有限公司获得了AA的评级,因此本文选取自2011年起以10年为维度的样本,选取样本的针对性更强、覆盖面更准确。本文所采用的数据均来自wind数据库,论文采用STATA16进行数据处理。

(二)模型构建与变量定义

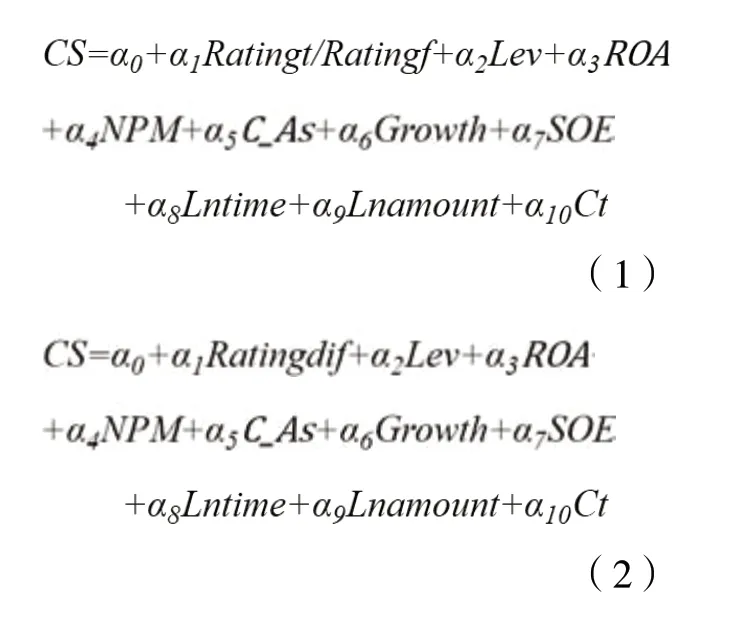

模型(1)及(2)是本文主要回归模型,变量定义如下:

被解释变量:企业融资成本CS,本文参考刘刚、李佳(2020)对债券融资成本的度量方式——信用利差[10],定义为到期收益率减去无风险利率,本文取债券发行利率作为到期收益率,使用中债国债到期收益率作为无风险收益率。

表1 变量定义表

解释变量:

1.评级付费模式差异(Ratingdif),用不同付费模式评级差异衡量,即发行人付费模式评级等级减去投资者付费模式评级等级的差。本文将信用评级共分成15等级,参照阮永峰(2019)赋值方法,由于(1)只有中债资信对于AAA+、AAA以及AAA-三等级在评级过程中有略微差异,因此将这三类评级统一归为一类,量化值为11;(2)由于在BB以下的评级说明企业整体经营状况恶化,因此将BB-等级以下分为一类,量化值为1。其余评级由评级高低量化逐级递减。

2.主体信用评级Rating

同时,为研究需要,本文对信用评级进行量化处理,通过观察统计,全样本信用评级共分成15等级,参照阮永峰(2019)赋值方法,由于(1)只有中债资信对于AAA+、AAA以及AAA-三等级在评级过程中有略微差异,因此将这三类评级统一归为一类,量化值为11;(2)由于在BB以下的评级说明企业整体经营状况恶化,因此将BB-等级以下分为一类,量化值为1,参考余洋(2020)对跟踪评级的处理[11],如果发行人当年获得多个评级,则取每家评级机构当年最后一次所作的评级作为评级结果。

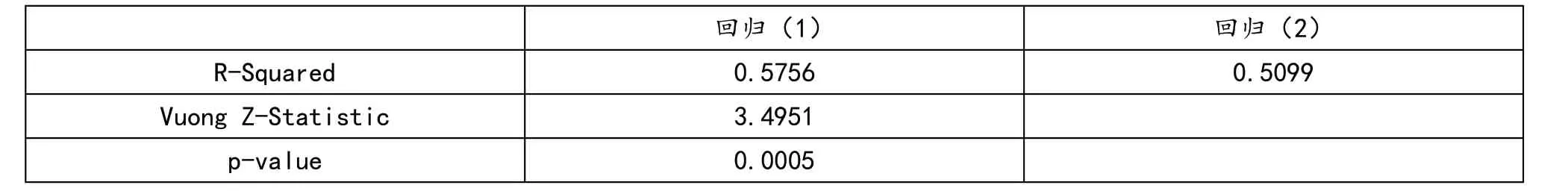

表4 vuong检验

控制变量:本文选取负债水平、总资产收益率、销售净利率、流动资产比率、营业收入增长率以及企业性质六个变量,在债券特征方面选取发行期限、发行规模以及债券性质三个变量。

三、实证结果与分析

(一)描述性统计

描述性统计如表2所示,对于债券发行利差而言,均值为1.977%,最大值为6.07%,最小值为-0.84%,中位数为1.53%,说明利差整体偏低,分布不是非常分散。对于评级付费差异而言,均值为2,意味着平均来看,投资者付费模式评级比发行人付费评级等级低两个等级,也说明普遍来看投资者付费模式评级更低。

表2 描述性统计结果

资产负债率方面,均值为65.47%,说明资产负债率普遍较高,总资产收益率均值为2.63%,普遍偏低,销售净利率平均值为10.15%,实践来看,接近一般的制造业水平,属于平均水平,流动资产比率为49.56%,说明总资产中平均有接近50%为流动资产,营业收入增长率均值为14.29%,表明样本企业成长能力以14.29%速度增长,从是否为国有企业来看,将近60%为国有企业,说明多数发债企业有国家为信用背书,而债券为城投债的比率较低。

(二)实证结果

按照模型1.1进行多元回归分析,实证结果如表3所示,回归(1)及回归(2)为评级付费模式差异对真实盈余管理和应计盈余管理的回归结果。结果显示,不同付费模式评级差异对企业下一年的真实盈余管理在1%上有显著影响且为正,系数为0.0203,而对应计盈余管理影响不显著。

表3 评级付费模式与盈余管理多元回归结果

首先,回归结果显示,评级差异对真实盈余管理有显著影响,但对应计盈余管理影响不显著,这可能是由于真实盈余管理手段更隐蔽,而应计盈余管理主要是通过改变会计估计和会计政策来调节酌量费用,在财报中比较明显,且真实盈余管理行为可以在任何时间进行,因此相比于应计盈余管理而言,当中债资信提供了评级意见更低的增量信息时,企业会倾向于真实盈余管理对盈利水平进行操纵。

其次,中债资信评级相较于发行人付费评级越低,真实盈余管理程度越高,这是由于投资者付费评级更低的增量信息揭示了企业可能拥有更高的信用风险,这会提高企业融资水平,同时由于中债资信是根据投资者需求对发行人进行评级,在进行评级前企业无法得知具体时间也不会与企业进行利益联系,因此企业有动力在下一年通过进行正向真实盈余管理来调增盈余,改善财务水平,以期后续获得更高的信用评级,投资者付费评级为发行人提供了增量信息,验证了本文假设。

按照模型1.2进行多元回归分析,实证结果如表5所示,回归(1)表示当以不同付费模式评级差异作为解释变量时,其对信用利差的影响在1%上显著且为正,系数为0.341,即不同付费模式评级差异越大,中债资信评级相较于发行人付费模式评级越低时,企业融资成本越高。

表5 评级付费模式与融资成本多元回归结果

这表明在发行人付费模式评级普遍虚高背景下,由于中债资信与发行企业没有直接利益往来,其作出的评级更加独立、客观、高质,相比于发行人付费评级,投资者付费评级能够为投资者提供债券信用风险的增量信息,而由于投资者更认可投资者付费模式评级,当投资者付费评级低于发行人付费评级时,代表债券的信用风险更高,投资者会利用此增量信息对债券进行定价,即站在投资者的角度要求的投资回报率越高,企业融资成本相应越高,投资者付费评级为投资者提供了增量信息,验证了假设1.2。

接着,对模型1.2按照评级付费模式差异是否大于0进行进一步回归分析,实证结果如表5所示,在376个样本中,绝大多数样本的投资者付费评级小于发行人付费评级,接着对评级付费模式差异进行分类并分别对信用利差进行回归后,可以看出,当不同付费模式评级差异大于0时,即投资者付费评级小于发行人付费评级时,对信用利差的影响在1%上显著且影响为正,系数为0.3732,而当不同付费模式评级差异小于等于0时,对信用利差的影响不显著。

四、研究结论

从投资者视角看,信用评级与企业融资成本呈负相关,且投资者付费模式评级解释力更强,但评级付费模式差异与融资成本呈正相关。这表明一方面,信用评级作为衡量企业信用风险的重要指标,评级越高,表明违约风险越低,企业融资成本越低,这与目前研究一致,其中,市场对于投资者付费的评级结果更为认同,即投资者付费模式评级相较于发行人付费模式评级的解释力更强,而另一方面,不同付费模式评级差异越大,即相对于发行人付费评级,中债资信的评级越低,企业融资成本越高,说明投资者利用了中债资信给出的增量评级信息对债券进行定价,即投资者付费评级提供了增量信息。

进一步研究发现,当中债资信评级大于等于发行人付费评级时,评级付费模式差异对融资成本影响不显著,当中债资信评级小于发行人付费评级时,与融资成本的关系正相关,这说明投资者对于中债资信给出“好”的增量信息不敏感,而对于“坏”的增量信息才有反应。