减税降费背景下的地方财政对策浅谈

2021-12-21卢海玲江西现代职业技术学院中专部

卢海玲 江西现代职业技术学院中专部

一、地方财政政策的现状

(一)税负的影响

政府在进行宏观调控的过程中,通过颁布相关的财政政策来使得其政策能够适应当地的减税降费的进一步实施,并在其中起到相应的作用,其中减税降费是关键性的一项政策,同时也是我国进入新常态以来党中央实施政策的重点。我国于2003年首次提出了减税的概念,并于2004年通过税改的方式拉开了减税降费的序幕。2016年我国正式提出并全面推行减税降费政策,其也成为了自1994年以来我国最大规模的一项制度性减税。尤其是在2017年至2019年之间,我国持续加大了减税降费力度,进一步缓解了纳税人压力,在稳定地方经济方面起到了至关重要的作用。

(二)减税降费对地方财政存在的制约

随着扩大企业所得税减免范围、降低增值税税率、增加个人所得税抵扣等政策的实施,地方财政收入的增长受到影响。同时,在民生保障、环境保护等方面支出不断增加的过程中,地方财政收支情况持续矛盾,对于地方的财政也存在着一定的制约。地方财政收入减少,使其在投资于相应的基础建设之时,在资金上会面临困境。在对于相应的财税体制进行相应的变革之时,需要很好的将中央与地方的财政进行进一步的权衡,这就进一步加大了地方财政的压力。减税降费背景下,各地财政收入减少,地方政府将承担更大的压力。

二、我国地方财政存在问题的原因

(一)政府方面

我国的政府地位占据主导地位,纵观全球各国中,实行市场经济的主要国家,除了我国之外,目前还没有一个五级结构的政府模式。法国和日本采用的是单一制,澳大利亚是联邦制、美国是典型的准三级结构政府和三级结构政府。这个和各个国家的国情是不可分割的,中国有四级四党政府,即省、市、县和镇。虽然中国宪法规定有五级政府,但按照这种结构,各级政府必须建立稳定的税基。在这种情况下,财政资源可以结合分税分级的框架进行配置。整个大环境下对于第1级的收入来源主要在于税制。在财务从属关系过度复杂的情况下,会影响地方财政资金的利用效率,同时不同财政次级之间可能会存在财政资金方面的博弈。从我国现有财政体制的建设情况来看,是以一级财政为依据来设计和建设的,如果不谈我国政府级次过多这一问题,还需要深入对一级财权、一级政权这些理论进行分析和探讨。

(二)财政政策的制约

在市场机制相对成熟的国家,能够制约财政政策效应的因素较少。中国当下正在逐步完善市场经济体制,面临特殊的国家发展态势,在落实财政政策的过程中明显与成熟的市场不相适应,在这个过程中西方发达国家的一些先进理论甚至无法发挥作用。中西方国家的税收制度以及其国策大不相同,在效仿西方国家的财政政策时会遇到诸多的困难,西方的国债政策适合其国家发展需求,促进投资。结合我国国情,推出相应政策时,产生的效果截然不同,并未在社会上产生投资挤出效应。

(三)地方财政体制不健全

我国进行分税制改革之后,中央财政对地方财政的调控力度进一步增强,同时还通过出口退税改革、不断地对财政体制进行相应的变革,适用市场需求,在这样的情况下,市级、县级政府将承担更多具体事务,进而导致地方财力份额出现了萎缩的情况。在相关政策实施过程中,还存在着很多不足、不合理的情况。在这样的情况下会影响部分地区的财源基础,存在严重的收入结构不合理的情况。比如地方仅发展单一产业来支撑财政收入,很容易受到自然环境、消费市场的影响,任何一个方面出现问题,势必会对地方财政收入造成严重影响。以我国乡镇地区为例,其实施的是划分税种、核定收支的管理模式,这种模式从一定程度上推动了我国乡镇财政的发展,但是在具体发展的过程中仍然存在一系列问题。尤其是在我国实行分税制改革之后,党中央进一步加大了对地方财政的控制力度,这就给下级财政带来了一定压力,因此我国还需要进一步健全地方财政体制,缓解地方财政上的各种压力。

三、减税降费背景下的地方财政对策

(一)完善地方财政的税收征管

在其大环境下将更多的注意力关注于地方财政的税收征管工作,是进一步增强地方财政收入的一种方式,可以增加地方财政收入占GDP的比重,不同程度上使得其税收收入在地方所占比重增加。因此各级税务机关需要在相关法律法规的规定下,尽可能的使得地方的税收征管得到完善保证其税收收入,以达到不征多收尽可能多的目的;同时,要杜绝企业所得税无利润预缴、增值税抵扣不抵的现象,避免以空转、非法转库、财政预提税等非法手段增加收入,避免突然征税的情况,通过完善的机制来保证税收质量。国家的税收部门做好协调工作,将其信息与资源共享,进而便于税收部门的信息获取,在很大程度上通过信息做出相应的政策调整。相关政府部门要通过完善的保障机制,使得税务部门能够在行使其相关职能之时有充足的资金做保障。相关财政部门在对地方的非税收收入要进行相应的管理,出台明确的制度使其有法可依,有法必依,尽可能的做到各种税收在其合法合理的收费项目之中杜绝乱收费情况,保证税收部门的公证度。

(二)减税降费的定价

站在地方财政的角度分析减税降费的定价,合理管控好地方的财政收入及相关体系,对预算编制进行规范。地方财政是地方开展各项实践活动的基础,因此地方财政预算还需要进一步与经济社会年度任务、计划有效结合起来,确保地方财政可以发挥出更高的效能。更大程度上完善中央对地方的财政监管。从我国目前的情况来看,在进行地方财政预算编制的过程中,通常未和地方经济社会的发展规划结合起来,在这样的情况下导致地方财政预算编制存在一定不合理现象,导致地方财政经常出现超支的情况。因此加强对地方财政的管理,将地方财政预算编制与经济社会规划结合起来,才可以提高财政预算编制的可操作性和可落实性。其次,需要进一步对地方财政预算编制进行规范,一方面地方财政预算编制应当与地方年度经济规划有效结合起来,预算编制过程中重点需要考虑地方财政的实际情况,确保地方财政实力与地方经济规划相匹配,进一步规避地方财政出现超支的情况。另一方面,地方财政预算编制必须遵守国家法律法规,针对预算编制中存在的一系列违法行为一定要严厉打击,进一步强化对地方财政预算的约束力度,尽可能的保证各种预算能够符合其地方财政的预算体系,有效发挥减税降费合理定价的作用。

(三)加强地方财政的纳税服务

加强地方财政的纳税服务,是帮助地方财政缓解减税降费政策压力的一种方式。本文认为开展纳税业务人才是关键。尤其是在信息化时代下,一系列与税收相关的工作,都主要是以人工操作的形式展开,这不但增大了税收征管的成本,还容易出现税收流失的情况。同时在地方财政受信息不对称的影响下,在向地方企业提供纳税服务的过程中,会增大税收流失机率,因此以信息化建设和人才培养的方式来提升地方财政的纳税服务是非常重要的。所以还需要在地方政府的领导下,加强地方财税部门的信息化建设力度,通过引进先进技术的方式,了解企业、个人所开展业务的实际情况,通过人才培养的方式提高纳税服务水平,进一步保证地方财政税收征管效果。

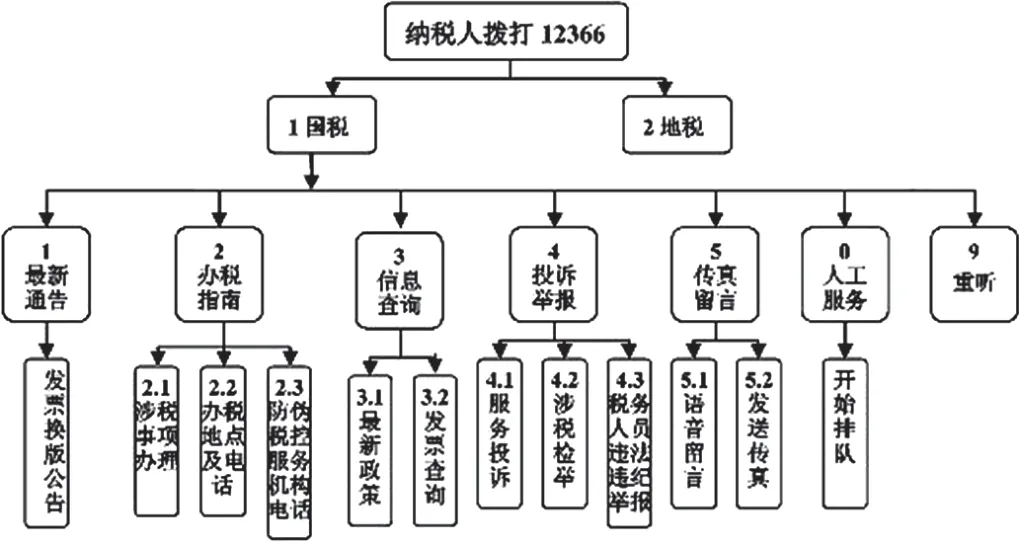

图1 纳税人电话服务模式

(四)加强政府的财政社会保障

在我国社会保障体系不断改革的过程中,我国已经成立了正式的社会保障、劳动保障部门,将原本分散在各大部门的劳动、社会保障职能进行了统一,这就对地方财政参与社会保障的统一管理创造了较为有利的条件,因此加强地方政府的财政社会保障,是顺应时代发展的一种趋势。政府部门全面参与财政社会保障的过程中,必须要加强社会保障体系的建设,通过立法保障的方式实现社会保障管理法治化,同时还应当积极参与社会保障制度的修订与整改工作,密切监督社会保障制度的实施与落实。

四、结语

综上所述,减税降费政策在其实施过程中会从不同程度上使得我国的地方财政收支受到不同程度的影响同时也是一大挑战。在作出相应政策改革之时,对地方财政进行调整,通过制度保障的方式才可以推动地方经济发展,以制度做保障,使得其相关部门能够很好地进一步落实减税降费政策,为我国地方财政可持续发展提供一层重要的保障。