风险投资、研发投入与技术市场发展

2021-12-01董思睿

董思睿

(兰州财经大学 统计学院,甘肃 兰州,730030)

中国从1985年开始初步探索风险投资,1999年中央发布一系列支持文件后风险投资得到迅速发展,如今已形成一定规模。2019年《中国风险投资年鉴》显示,2018年我国VC(风险投资)基金有1 931家,VC管理机构有869家,VC机构整体较上一年增长22%;VC机构管理资金规模达到9 179亿元,较上年增长3.5%,基金平均管理资本规模达到3.28亿元。与此同时,由2019年《科技统计年鉴》可发现,全国研发经费投入近2万亿元,较上一年增长11.8%;研发经费投入强度达2.19%,比上年提高0.04%。中国技术创新水平也得到极大提高,专利申请量达4 172 487件,较上一年增长1.24%;专利授权量达2 457 641件,较上一年增长5.97%。不断增加的研发投入与不断提高的技术创新水平推动我国技术市场蓬勃发展,2019年全国技术交易市场超过1 000家,技术交易额达2.24万亿元,较上一年增长26.57%,表明我国知识产权事业取得巨大进步,高新技术产业向高质量发展。

技术市场发展是中国创新驱动战略的重要举措之一,风险投资作为当代科技金融的重要因素能否推动企业之间技术转移、促进技术市场发展已引起学者的广泛关注。其中关于风险投资、研发投入以及技术市场发展三者之间的关系,现有文献主要集中在两个变量之间的研究,尚未对三者之间的相互作用作出考量,且风险投资对技术市场发展的促进作用只在金融要素对科技成果转化、科技金融与区域经济发展等研究方向中偶有提及。关于风险投资对研发投入的影响,许昊[1]等从微观层面研究发现,不同风险投资背景对企业研发投入有不同的影响,有外资背景的有效联合投资及风险投资经过早期进入和充分孵化可以增强企业研发投入;贺炎林[2]80等从中观层面研究发现,行业异质性导致面板数据中风险投资对研发投入不具有显著的促进作用,而其在截面数据中具有显著的促进作用;谈毅[3]等从宏观层面研究发现,不同类型的风险投资对研发投入总量均具有正向影响,但对不同类型机构研发投入的促进作用不同。关于研发投入与技术市场发展的关系,王进富[4]等研究发现技术市场发展程度对企业研发投入具有逐渐减弱的促进作用;张墨[5]36等研究发现虽然研发经费投入对技术市场发展的促进作用在专利等变量引入后不再显著,但研发人力投入对技术市场发展的促进作用始终显著。关于风险投资与技术市场发展的关系,黄微[6]18等认为风险投融资机制是一条重要的技术市场运行机制。此外,现有风险投资的研究多以企业为视角,从宏观视角研究风险投资对技术创新、技术转移影响的文献较少。因此,本文利用2005—2018年30个省市的面板数据建立中介效应模型,实证分析我国风险投资对技术市场发展的影响及研发投入的中介效应,并进一步探寻不同区域条件下影响效应的差异性,以期为地区发展风险投资、创新政策制定及发展技术市场提供理论依据及对策建议。

一、理论基础与研究假设

(一)风险投资与技术市场发展

风险投资是科创企业融资的重要渠道之一,在推动高新技术企业快速发展的同时也提高了地区知识产权创造能力,促进了地区科技成果转化和技术市场发展。风险投融资机制能够有效促使新技术成果商品化,为技术的研究、开发、试点以及推广提供资金支持,其的介入直接影响到技术市场中的供求机制。此外,风险投融资机制还会作用于技术经营机制,推动企业技术输出和技术吸纳的双向技术转移,帮助技术市场形成有效的供求机制,进而扩大地区技术贸易,推动技术市场不断发展。将中美技术市场风险投融资机制做对比,美国具备成熟的技术经营机制和风险投融资机制,风险投资公司被称为高科技发展的“推动器”,且政府重视科技成果转化和技术市场发展,采取降低税率、给予补助等多种措施加大风险投资对技术创新的促进作用;但在我国,资金支持体系较为脆弱,技术市场的风险投融资机制尚未成熟。因此探究我国风险投资是否促进技术市场发展是有必要的,且由于企业是技术市场输出与吸纳的双向主体,借鉴张亚萍[7]24等的研究方法,提出假设:

H1:从技术输出视角,风险投资对技术市场发展有促进作用;

H2:从技术吸纳视角,风险投资对技术市场发展有促进作用。

(二)风险投资影响技术市场发展的路径:研发投入

从风险投资影响技术市场发展的路径考虑,风险投资可以大幅增加科创企业的研发投入,进而促进技术市场发展。首先,风险投资对技术市场发展的促进作用体现在风险投资为企业等创新主体提供了巨大的资金支持,帮助其加大研发投入、加快技术开发、实现科技成果转化。研发投入在风险投资促进技术市场发展的过程中起到巨大作用,且内生经济增长理论认为研发投入作为一个国家内生创新努力的重要组成部分,是有效提升生产率的重要源泉,也是提高技术创新能力的关键。其次,科创企业初期的管理结构往往不够完善,会发生委托代理问题,企业管理层可能会规避风险高、周期长的技术创新项目,减少研发投入以追求私人利益最大化。风险投资的加入会给予企业较丰富的管理经验,并通过进驻董事会、派驻财务人员等对管理层进行有效考核和监督,有效减少管理层的自利行为,进而促进研发投入。而研发投入又极大地促进了地区技术转移,推动技术市场发展。研发经费投入、研发人力投入对技术市场活跃度具有不同的正向影响,在风险投资促进技术市场发展过程中起到重要作用[2]88。最后,风险投资在推动创新主体增强研发投入的同时也会提高企业技术创新能力,进而促进技术市场发展。增强研发投入的最直接目的是为促进科技研发、提高技术创新能力、获得高技术研发成果,当某一区域的创新能力占据优势时,其对于市场需求的满足能力也相对较高,相应地该区域在技术市场发展水平也较高[8]。综上,提出假设:

H3:在风险投资促进技术市场发展中,研发投入是重要中介变量。

(三)风险投资影响技术市场发展的区域差异性

首先,我国不同地区的风险投资具有较大差异。我国风险投资机构对制造业的投资偏好呈现出逐步转向北京、上海和广东等风险投资中心集聚的趋势,而对服务业的投资偏好则一直呈现出以风险投资中心为主的地理集聚性。在风险资本集聚程度高的地区,空间邻近效应促使风险资本投资本地区企业,并且风险投资中心的资本集聚具有更显著的促进作用[9]。其次,风险投资对研发投入与技术创新的促进作用也具有差异性。中国风险投资对于技术创新的促进效应存在区域差异性,北京、深圳、上海地区的风险投资对技术创新的带动效应较好,而其余地区则表现较差[10];在不同行业中,风险投资对企业研发投入的影响存在显著差异,在计算机通信和其它电子设备制造业等产业中,风险投资对企业研发投入具有促进作用,而在专用设备制造业、租赁和商务服务业中表现为负向作用[2]85。最后,我国技术市场发展同样具有较大差异性。从技术市场成交额以及技术转移机构分布来看,我国技术交易均呈现明显的集聚特征,东部地区的科技资源丰富、创新生态环境较好,技术市场发展情况和技术交易活跃程度明显领先于中西部地区[11]。

此外,东中西部地区所处的创新阶段不同。由2020年区域创新能力报告可看出,东部地区创新能力最强、中部次之、西部偏弱。基于中关村自主创新能力成熟度模型与吴锐[12]所建立的模型,依据研发投入规模和强度、研发产出数量和质量划分出5个区域创新发展阶段。通过进一步整理发现,我国东部地区正处于由自主创新推动的集群创新或优势创新阶段,如广东、北京等地已形成基于科技创新的产业集群并实现竞争区域优势,培育出有国际竞争力的跨国大公司引领其他区域创新发展;中部地区处于投资推动的离散创新阶段或初步创新推动的整合创新阶段,投资力度逐步加大,中部地区加快引进高新技术并进行二次开发、推广和应用,如安徽等地已开始组建产学研联盟并初步实现了产业化;西部地区中较多省份尚处于要素推动的初始创新阶段,技术创新能力较弱,仅四川、陕西的创新表现较好。综上,提出假设:

H4:风险投资对技术市场发展的影响存在区域异质性。

二、模型构建

(一)变量设计

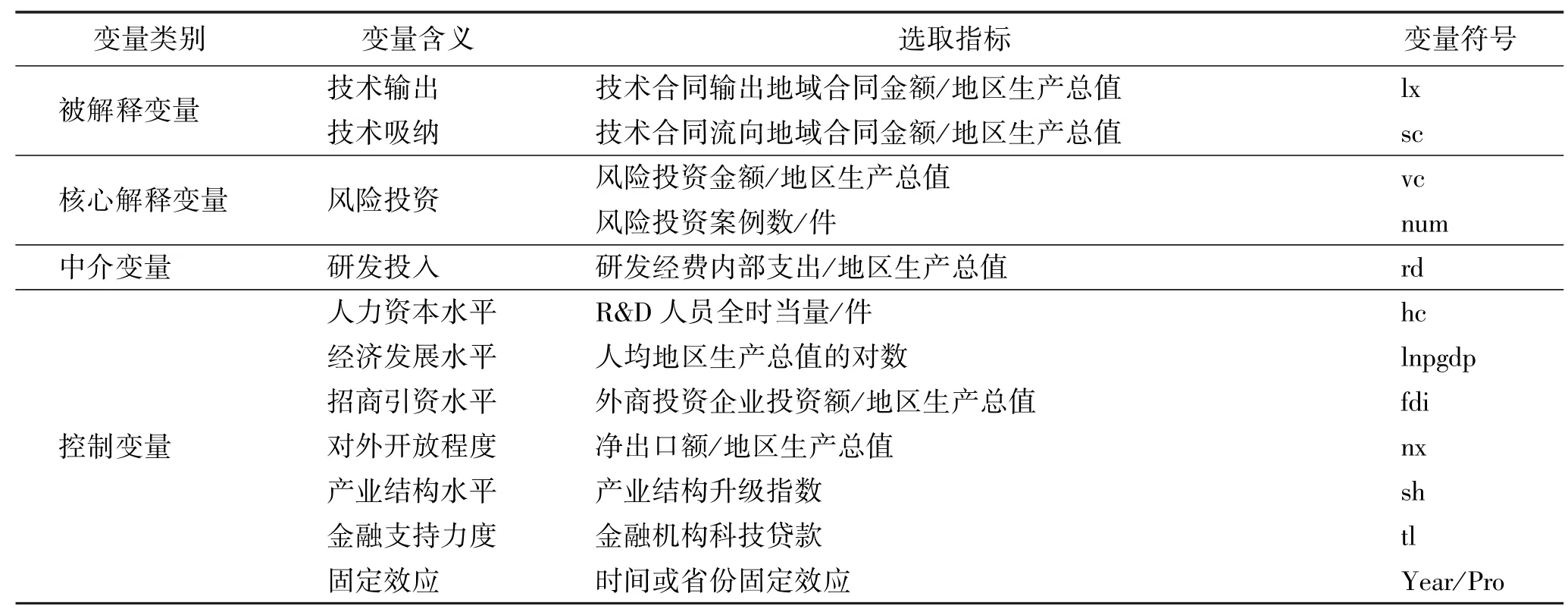

1.核心解释变量:风险投资。借鉴钱燕[13]等的做法,使用风险投资金额对风险投资进行度量,并用风险投资案例数进行稳健型检验。2.中介变量:研发投入。借鉴张墨[5]35等的做法,使用研发经费投入强度对研发投入进行度量。3.被解释变量:技术市场发展。借鉴张亚萍[7]30等的做法,使用技术合同输出地域合同金额、技术合同流向地域合同金额两个指标从技术输出与技术吸纳两个视角对技术市场发展进行度量。4.控制变量。参考相关文献,加入了影响风险投资和技术市场发展的控制变量,具体见表1。其中,产业结构升级指数的计算方法如下:

表1 相关变量Tab.1 Correlated variables

其中Si表示第i产业生产总值占地区生产总值的比重,sh的取值范围为[1,3],该指数能够反映该地区三次产业之间的升级状况。

(二)模型设定

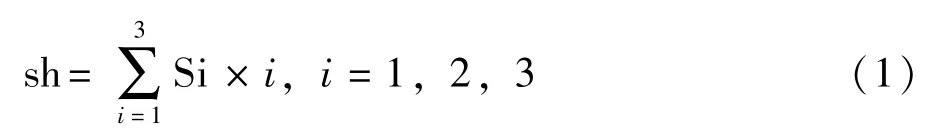

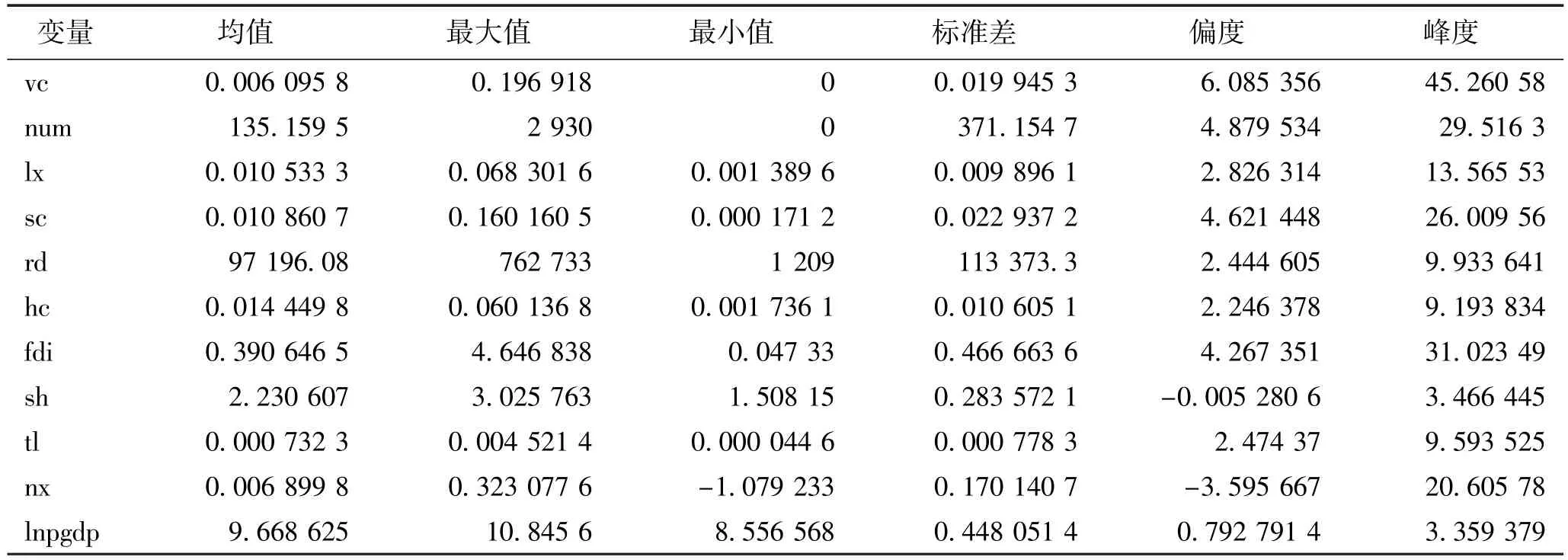

借鉴温忠麟[14]等的中介效应检验方法,构建如下递归模型:

在式(2)-(4)中,i表示地区,t表示年份;被解释变量为技术市场发展水平,用技术输出(sc)和技术吸纳(lx)表示;核心解释变量为风险投资,用风险投资金额(vc)表示,在稳健性检验中用风险投资案例数(num)表示;x为一组控制变量,包括R&D人员全时当量、人均地区生产总值、外商投资企业投资额、净出口、产业结构升级指数、金融机构科技贷款。

中介效应检验的具体步骤如下:第一,对式(2)进行回归,用风险投资系数是否显著来判别风险投资对技术市场发展总效应,系数显著则风险投资对技术市场发展总效应显著,反之亦然;第二,对式(3)(4)进行回归,以式(3)中风险投资的系数和式(4)中的研发投入的系数是否显著来验证间接效应,若两个系数均显著,则间接效应显著,反之亦然;第三,对式(4)中的风险投资系数进行检验,若投资系数显著,则直接效应显著,反之亦然;第四,比较间接效应和直接效应的符号,如果是同号,则属于中介效应,否则为遮掩效应。

(三)样本选择与数据来源

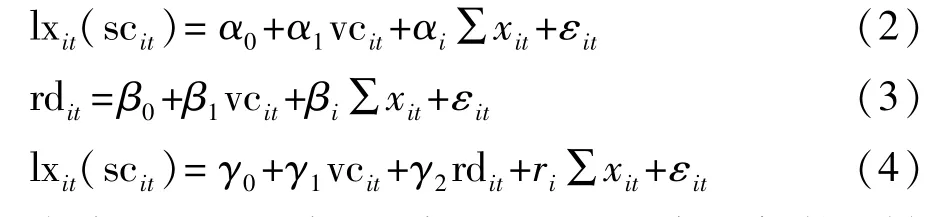

选择我国30个省份(不包括西藏、港澳台地区)为研究样本,研究区间为2005—2018年。各省份风险投资金额、风险投资案例数从中国PE/VC风险投资数据库中获得,技术合同流向地域合同金额、技术合同输出地域合同金额、研发经费内部支出、R&D人员全时当量从《中国科技统计年鉴》中获得,净出口额、地区生产总值、外商投资企业投资额从各省份《统计年鉴》中获得。所涉金额通过汇率等均换算到同一计量单位,实证部分使用Eviews软件进行。各变量的描述性统计结果见表2。

表2 描述性统计分析结果Tab.2 Descriptive statistical analysis results

三、实证结果与分析

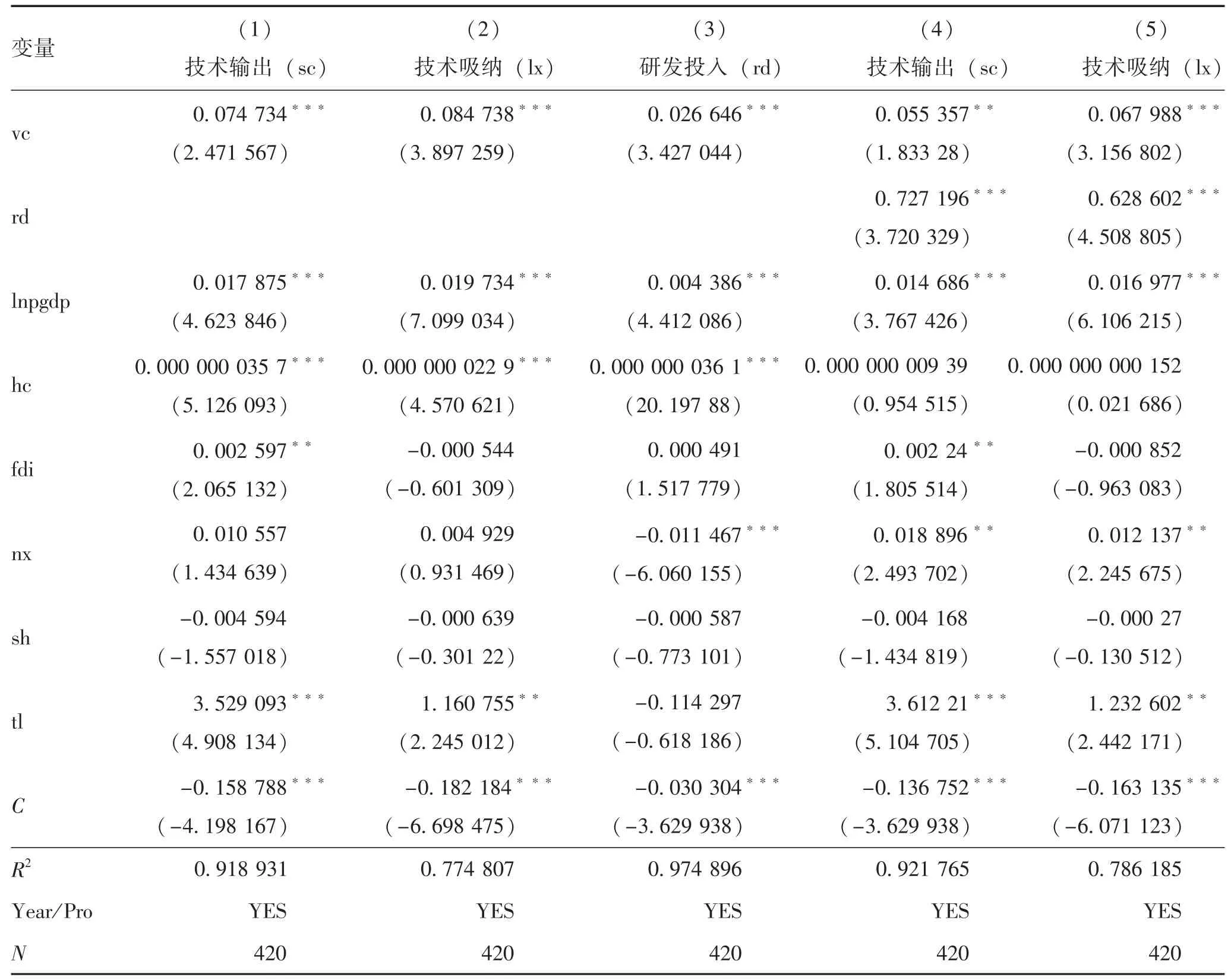

为了验证假设,表3中列(1)从技术输出视角,研究风险投资对技术市场发展的影响,可以检验假设1;列(2)从技术吸纳视角,研究风险投资对技术市场发展的影响,可以验证假设2;列(1)-(5)作为整体可以检验中介效应并验证假设3。为了验证假设4,表4中分别报告了东中西部地区的回归结果以检验区域异质性。在进行多元回归前,需要做F检验以及Hausman检验以确定采用固定效应模型、随机效应模型或是混合ols模型。

(一)风险投资与技术市场发展

就技术输出而言,在表3的(1)列中,风险投资对技术输出的回归系数为0.074 734,且在1%的水平上显著。从经济意义上看,在控制其他变量后,风险投资每增加1个单位,技术输出随之提高约0.075个单位。这表明,风险投资显著促进了中国不同地域的技术输出,推动当地科技成果转化,提高知识产权运用率,并促进技术的有效传播,验证了假设1。就技术吸纳而言,在列(2)中,风险投资对技术吸纳的回归系数为0.084 738,且在1%的水平上显著。意味着,在控制其他变量后,风险投资每增加1个单位,技术吸纳随之提高约0.085个单位。这表明,风险投资显著促进了中国不同地域的技术吸纳,其为科创企业注入资金并帮助企业购买需要交叉许可的专利,促使企业专注于核心专利的研发;此外,企业还可在外购专利的基础上进一步研发相关技术,减少时间成本,并提高企业技术创新能力,验证了假设2。

表3 实证结果Tab.3 Empirical results

(二)研发投入的中介效应检验

就技术输出而言,在表3的列(3)中,风险投资的回归系数为正,且在1%的统计水平上显著,说明风险投资有助于地区研发投入的增加。在列(4)中,研发投入和风险投资的系数均显著为正,表明间接效应和直接效应均为正向,且直接效应(0.055 357)小于列(1)中的总效应(0.074 734),说明在技术输出视角下,研发投入是风险投资促进技术市场发展的中介变量,风险投资可以推动企业增加研发投入,扩大技术产出,并卖出冗余技术专利促进科技成果转化以推动技术市场的发展。由此可部分验证假设3,风险投资在促进研发投入增加的同时也会促进企业技术输出,进而促进技术市场发展。就技术吸纳而言,在列(5)中,研发投入和风险投资的回归系数均显著为正,表明间接效应和直接效应均为正向,且直接效应(0.067 988)小于列(2)中的总效应(0.084 738),说明在技术吸纳视角下,研发投入是风险投资促进技术市场发展的中介变量,由此验证了假设3,风险投资在促进研发投入增加的同时也会促进企业技术吸纳,进而促进技术市场发展。

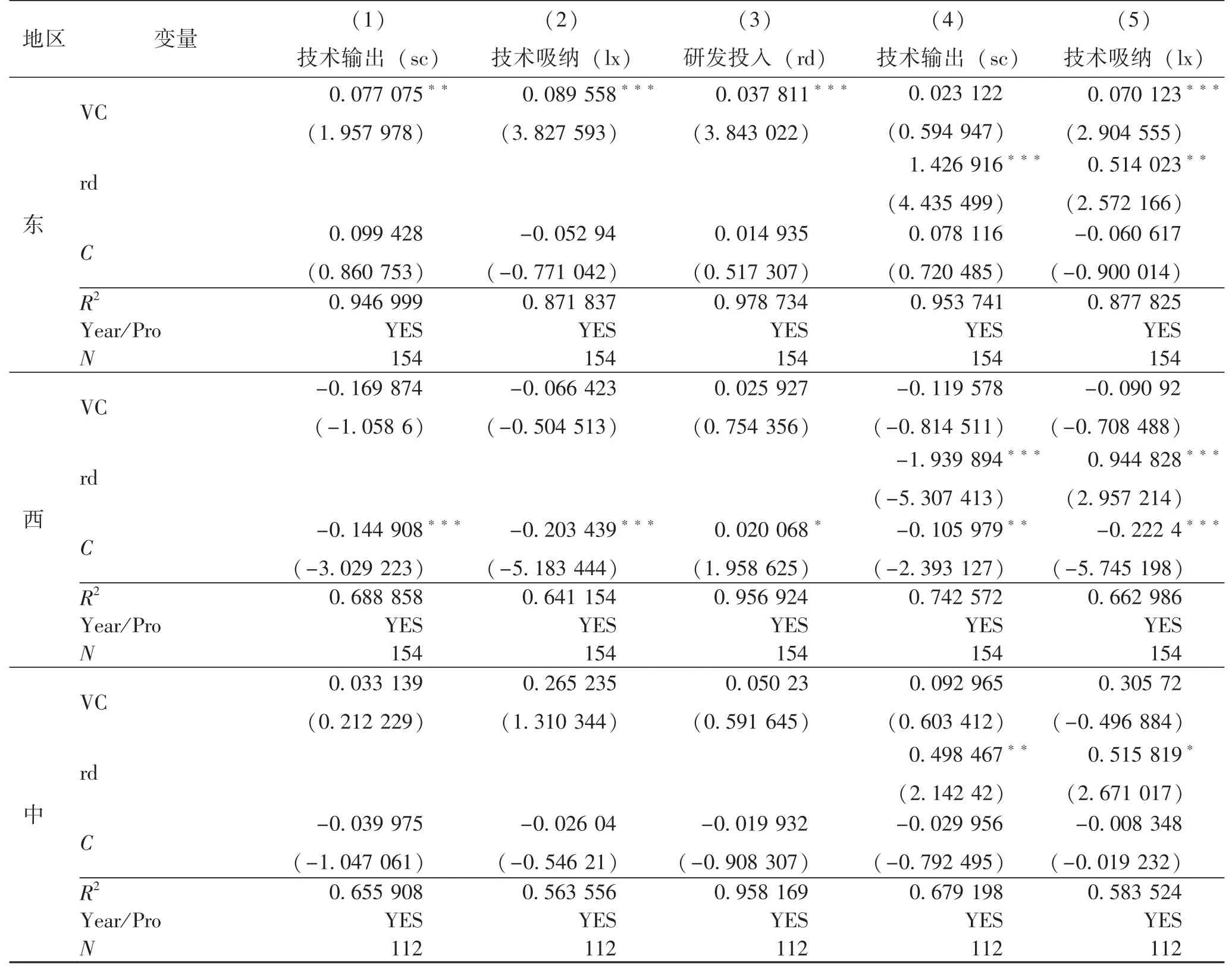

(三)地区异质性检验

将观测样本分为东、中、西部地区①,分别进行回归以检验不同地区风险投资对技术市场发展影响的差异。在东部地区,如表4的(1) (2)列所示,风险投资对技术输出与技术吸纳的相关系数均为正,且在1%的水平上显著,说明东部地区风险投资对技术市场发展仍有显著的积极影响。在列(3)中,风险投资的回归系数为正且在1%的统计水平上显著,说明随着风险投资的加大,研发投入进一步提高。在列(4)中,研发投入和风险投资的系数为正,但风险投资系数不显著。经检查发现,是风险投资与净出口有较强的多重共线性导致,将净出口从模型中去除,发现研发投入和风险投资的系数均显著为正,表明间接效应和直接效应均为正向,且直接效应(0.023 122)小于列(1)中的总效应(0.077 075),说明在技术输出视角下,研发投入在风险投资和技术市场发展之间起完全中介作用,风险投资与研发投入均会推动企业技术输出,促进技术市场发展。在列(5)中,研发投入和风险投资的系数均显著为正,表明间接效应和直接效应均为正向,且直接效应(0.070 123)小于列(2)中的总效应(0.089 558),说明在技术吸纳视角下,研发投入在风险投资和技术市场发展之间起完全中介作用,风险投资与研发投入均会推动企业技术吸纳,促进技术市场发展。该结论也符合东部地区风险投资水平与所处技术创新发展阶段。

表4 异质性检验Tab.4 Heterogeneity test

在中部地区,如表4的(1) (2)列所示,从技术输出与技术吸纳两个视角,风险投资对技术市场发展有正向影响,但并不显著。在列(3)中,研发投入的回归系数也为正,但不显著,说明风险投资对研发投入具有较大促进作用,但效率不足。这是因为中部地区正处于风险投资发展阶段,风险投资的介入能够推动企业加大研发力度,但尚未形成成熟的促进机制。在列(4) (5)中,风险投资的系数均不显著,但研发投入的系数均显著为正,说明中部地区风险投资对技术输出与技术吸纳均没有显著影响,其对研发投入的促进作用尚不足以推动企业进行技术转移、转让或吸纳其他地区的专利技术等。

在西部地区,如表4的列(1)(2)(4)(5)所示,风险投资系数均不显著,且列(3)中研发投入系数也不显著,说明西部地区风险投资对研发投入、技术输出与技术吸纳均没有影响。这可能是因为西部地区风险投资发展较弱、风险资金较为匮乏且资金支持体系尚不健全,不利于技术市场资金供给机制的发展,难以形成成熟的风险投融资机制。此外,西部地区所处的创新阶段较落后,现有知识产权水平较低,技术创新能力不足,风险投资的介入尚不能推动企业加大研发力度、扩大研发产出,企业尚不能成为技术输出或吸纳主体。综上所述,当以研发投入为中介变量时,风险投资对不同地区的技术市场发展有不同的影响,假设4得以验证。

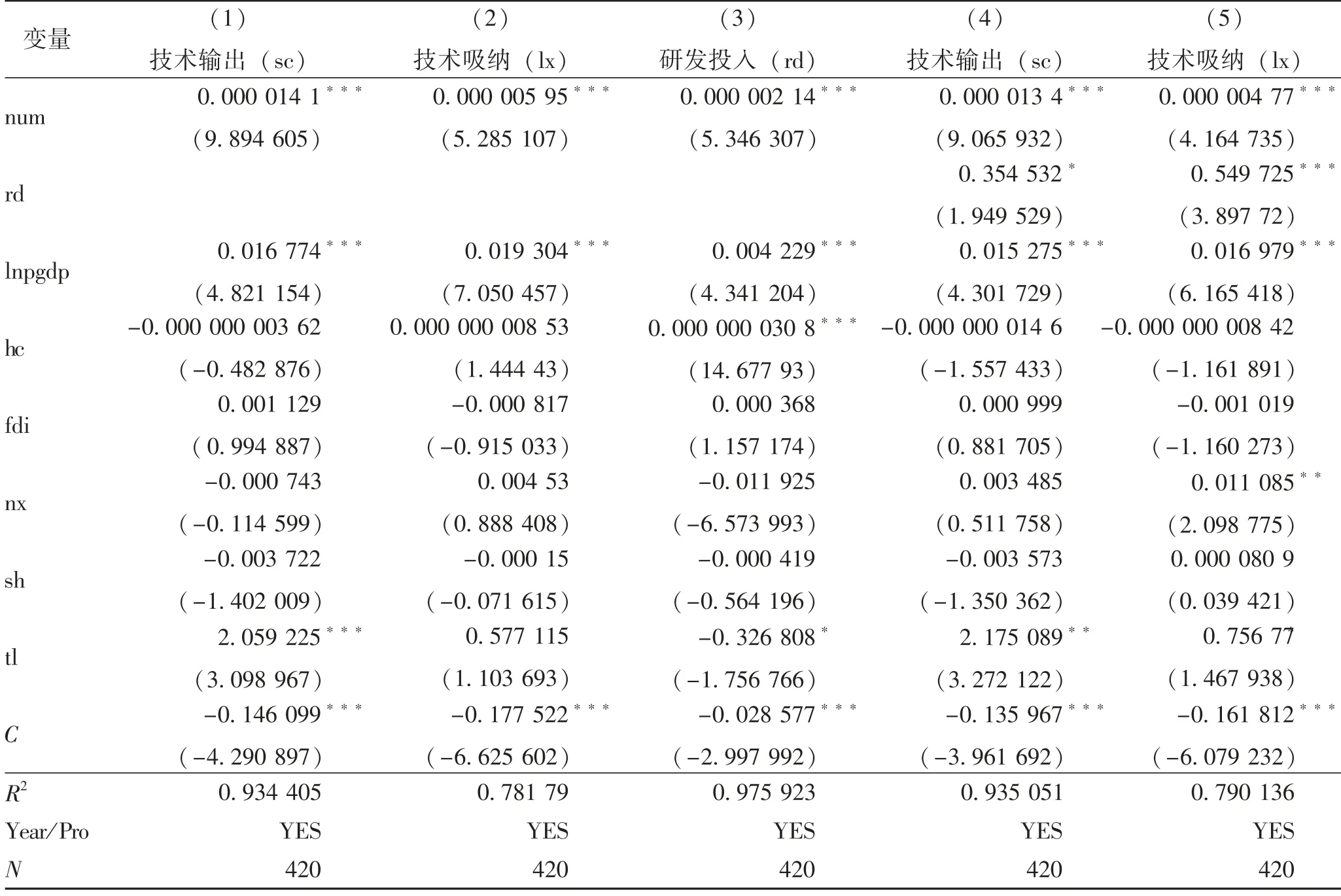

(四)稳健性检验

为保证研究结论的可靠性,应对可能存在的内生性问题,进行稳健性检验。使用风险投资案例数代替风险投资金额衡量风险投资。根据表5的(1)(2)列,风险投资与技术市场输出及技术市场流向之间的回归系数均在1%的水平上显著为正,表明风险投资有助于地区技术输出与吸纳的发展;由(3)-(5)列可知,研发投入在风险投资和技术市场发展之间起到中介作用。综上所述,表5的回归结果与表3保持一致。

表5 稳健性检验Tab.5 Robustness test

四、结论与对策建议

本文研究发现,从技术输出与技术吸纳两个视角,风险投资均显著推动了技术市场发展;研发投入在风险投资与技术输出及技术流向两个不同技术市场发展方向之间均起到中介作用;风险投资对技术市场发展的影响存在区域异质性,其中,东部地区的风险投资对技术市场发展的影响程度较大,且研发投入的中介效应明显。

风险投资与研发投入对技术市场发展具有重要意义。首先,政府应利用风险投资对技术市场发展的正向影响设立更多的创投引导基金,引导更多民营风险投资机构支持科创企业;政府还应针对风投基金或民营风险投资机构制定相应的激励政策,以此吸引更多社会风险资本,并将其用于加大企业研发投入、增强地区知识产权创造能力、助力技术市场发展。其次,风险投资应充分发挥引导各经济主体增加研发投入、提升创新能力的积极作用,带动企业加大研发投入、提高科技研发能力、助力科技成果转化,推动技术市场双向发展,释放市场活力。最后,由于风险投资对技术市场发展的影响存在区域异质性,应针对不同地区采取差异化措施。如西部地区应着眼于提高知识产权创造能力,大力推动并落实知识产权战略,加大政策倾斜力度,提升发明专利与实用新型专利的数量与质量;中部地区应加快风险投资发展步伐,建立风险投资集聚中心,加大风险投资对研发投入与技术市场的促进作用;东部地区应充分发挥风险投资集聚中心的作用,带动中西部地区风险投资与技术市场的发展。

注释:

①参考国家经济及地理划分的标准,东部地区包括北京、天津、河北、辽宁、上海、江苏、浙江、福建、山东、广东和海南,中部地区包括山西、吉林、黑龙江、安徽、江西、河南、湖北、湖南,西部地区包括四川、重庆、贵州、云南、西藏、陕西、甘肃、青海、宁夏、新疆、广西、内蒙古(不包括西藏、港澳台地区数据)。