调味品企业成长性分析

——以千禾味业为例

2021-11-19马昕瑜

马昕瑜

(兰州财经大学,兰州 730020)

1 企业概述

1.1 千禾味业公司概述

千禾味业,全称千禾味业食品股份有限公司,于1996 年成立于四川眉山,注册资金325 898.52 万元。公司早期的产品以焦糖色为主,主要用于生产老抽,客户是各大知名酱油企业。后逐步开始向焦糖色产业链下游扩张,独创了“千禾”牌零添加系列高端酱油。形成了以酱油、食醋、料酒为主的“千禾牌”调味品系列和以焦糖色为主的“恒泰”食品添加剂系列。千禾味业酿造工艺悠久,在四川和西南地区广负盛名,截至目前,千禾味业总计获得了21 项国家专利和省级科研成果鉴定。并于2016年在上海证券交易所主板上市。

1.2 市场现状概述

目前中国酱油市场主要分为三个阵营:一是以广东海天、加加、李锦记、千禾味业为代表的全国性品牌。这类产品销售区域广泛,覆盖全国多个省市,酱油的酿造工艺采用高盐稀态工艺,产品品质优良,且其品牌已形成较为完整的营销模式,市场成长性较好。二是以北京和天宽、广东致美斋等区域性酱油为代表的地产酱油,这类品牌在当地拥有较好的口碑,且受到地方政府支持,具有极强的地域垄断力。三是小规模工厂及家庭作坊,这类产品主要存在于农村、乡镇等地,自产自销,价格低廉,但通常酿造工艺相对落后,品质参差不齐,随着国家对食品安全的重视,市场监管日益严格,这类产品的生存空间越来越小。随着市场的日益饱和以及消费者对食品安全的重视,未来酱油这个品类的看点或许会聚焦在消费升级和竞争格局的变化趋势上。

2 财务分析

2.1 偿债能力分析

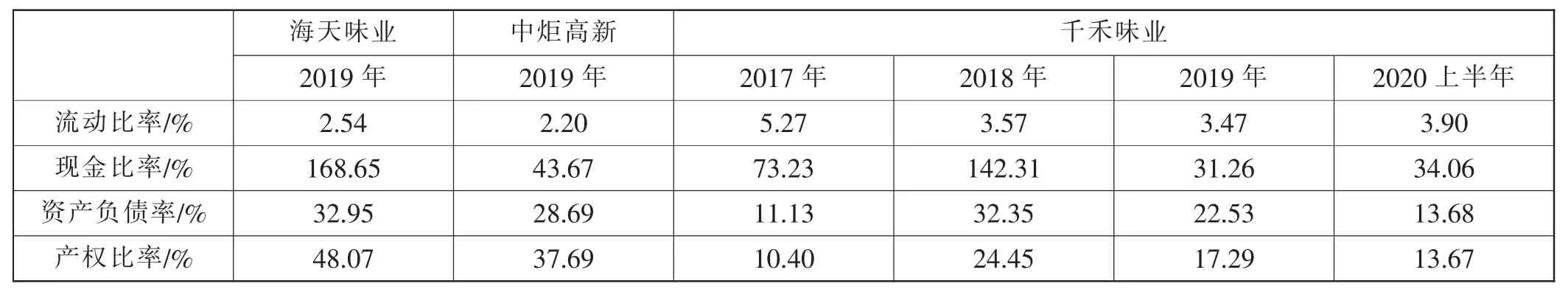

2.1.1 横向对比

就短期偿债能力而言,千禾味业的流动比率处于较高水平,可以看出千禾味业拥有较多的流动资金可以在短期债务到期以前变现偿还债务。现金比率在同行业中相对较低,但不至于无法偿付当前债务,相比海天味业反而更为合理地利用了企业流动资产,综合分析短期偿债指标可以看出千禾味业在同行业中短期能力相对较强。

表1 千和未业、海天味业、中炬高新资金情况

从长期偿债能力层面来看,在三家企业中千禾味业的资产负债率相对较低,说明企业长期偿债能力相对较高,但与之对应,千禾味业运用外部资金的能力相对较弱。从产权比率上来看,千禾味业长期偿债能力最强,自有资产占比较高,这可能受到企业家族式持股模式的影响。综合来看,千禾味业偿债能力总体较强。

2.1.2 纵向对比

从表中可以看出,千禾味业流动比率和速动比率波动情况相似,经过2015-2017 年的一定波动之后,于2018 年趋于平稳。现金比率从2016 年开始逐年上升,于2018 年达到极点,又于2019 年突然降低,可以看出,企业在2016 年、2017 年、2018年不注重资产利用率,白白增高了机会成本,2019 年转变战略,资产结构明显合理化。千禾味业2016 年通过IPO 募集4 亿元,因此2016-2017 年财务结构明显改善,资产负债率从2015年的35.44%下降至2016 年的13.27%。随后,公司资产负债率在2018 年升至32.35%,其主要原因是公司在2018 年增加了1亿元的短期信用贷款以及发行2.87 亿元的可转换债。

综上所述,千禾味业的短期偿债能力较为良好,流动资产整体较为稳定,长期偿债能力与同行业相比也处于上游,资产负债率和产权比率一直较低,虽有极强的长期偿债能力,但资产结构合理化有待重视,运用外部资金的能力有待提高。

表2 千禾味业、海天味业与中炬高新利润情况

2.2 盈利能力分析

2.2.1 横向对比

由于千禾味业本就是上游起家,而且主打高端品牌,所以毛利一直处于较高的水平,近些年不停增长,至今已经成为几家企业毛利最高的一个。但净利润与海天仍相距甚远。主要原因就在于高昂的销售费用,由于千禾味业是新品牌,且主要以西南地区为大本营,因此,千禾味业想要成为全国性品牌,加强销售是必不可少的。

较之同行业而言,千禾味业的净资产收益率在同行业中处于弱势,远低于23.28%的海天味业,说明企业运用自有资本的能力较弱,资金的收益能力较差,为股东创造利润的能力不足。千禾味业的成本费用利用率也比其他企业低,说明企业成本费用相对于收入而言过高,成本控制太差,运营费用过高,损耗过大,导致盈利能力偏低。总的来说,2019 年受到战略改变的影响,盈利能力整体有所下降,但这也是扩增产能、加大营销在所难免的。

2.2.2 纵向对比

从盈利性相关数据来看,净资产收益率和营业利润率2019 年同时下降,主要是2019 年扩增产能引起净资产的增加和加大营销引起的销售费用增加导致的。但2020 年上半年这两项指标又有所回升,在2020 年疫情影响全球经济下行的情况下,千禾味业整体盈利能力上行,说明2019 年扩增产能、加大营销的战略效果发挥,企业的盈利能力稳定提高。但就企业自身情况来看,总资产净利率和净资产收益率不尽如人意,资源配置不合理。此外,由于千禾味业面向的是高端用户,必须付出高昂的推广成本才能让消费者接受,这也是企业净利率较低的原因之一。

表3 千禾味业、海天味业、中炬高新营运数据

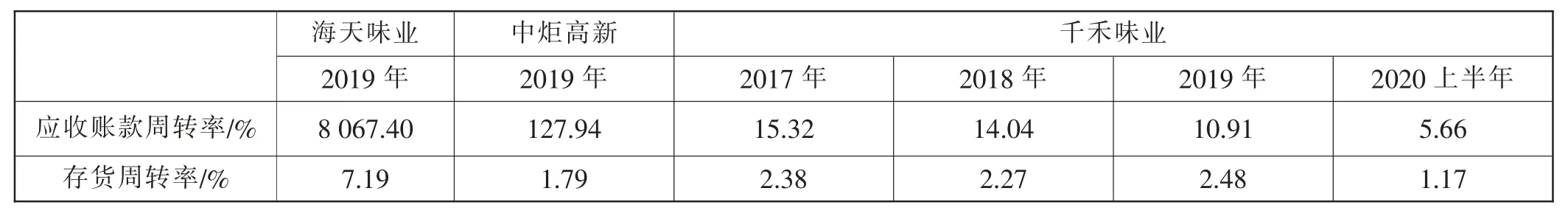

2.3 营运能力分析

2.3.1 横向对比

在品牌知名度方面,和海天一些全国知名品牌相比,千禾味业的实力要弱很多。这表现在运营方面千禾味业的应收账款周转率比相应的一些知名企业要低。做为后来者,千禾味业为了在全国布局,对经销商授予一定的信用期,应收账款周转天数较长,总体的现金循环周期维持在135 天左右。2014 年之前,海天味业和千禾味业的存货周转天数之间的差距还不是特别大,在60~90 天,之后由于海天采用全自动化生产,二者差异越来越大,至2019 年,海天味业的存货周转天数只有40 天,而千禾味业的存货周转天数高达160 天。

2.3.2 纵向对比

“千禾牌”酱油生产采用低温发酵工艺,生产周期长。随着生产规模的扩大,酱油在产品占比增加,存货周转天数较长,由2015 年的130 天上升至150 天左右,但对整体存货周转率的影响不是很大。2019 年,公司对企业放宽了信用,进行渠道的全国性布局。但通过会计分析中对应收账款的分析,可知公司的应收账款都是一年以内的,应收账款的回收相对比较理想,没有大面积无法回收的情况,2019 年,应收账款的增速大于营收增速。公司的信用放款对公司的现金流的影响不大。

表4 千禾味业、海天味业、中炬高新营业情况

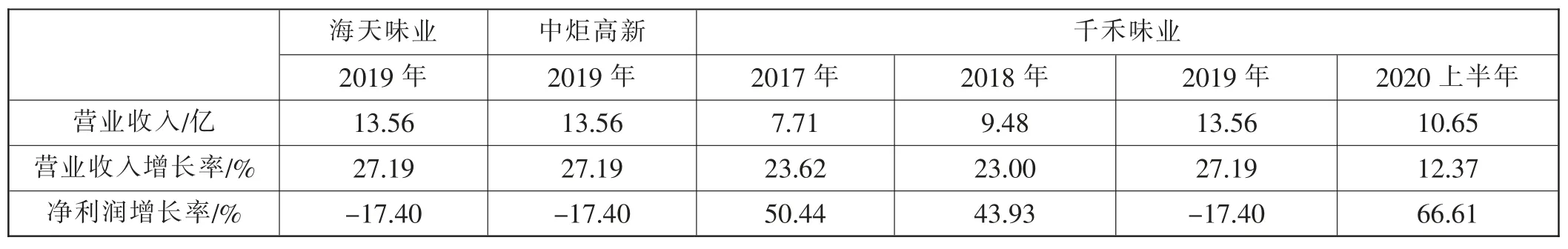

2.4 发展能力分析

2.4.1 横向对比

2019 年海天味业的营业收入高达198 亿元,而千禾味业的营业收入为13.56 亿元,海天2019 的营业收入约为千禾的15 倍。带来这一差距的主要原因有以下两点:一是因为二者销售渠道差异带来的市场规模差距。海天的销售渠道为餐饮∶商超∶流通(6∶3∶1)可见海天的酱油主要服务于餐饮饭店;而千禾味业主打高端产品,销售渠道餐饮∶商超(1∶9),即千禾酱油的主要渠道面向家庭消费者。2019 年我国的酱油市场整体规模大约在800 亿元,而高端酱油市场规模只有200 亿元左右。因此,千禾味业的品牌定位相比海天有明显的局限性。二是海天成立更早,市场发展更为成熟,海天的经销商数量超过4 000 家,而千禾味业仅100 家左右。

2.4.2 纵向对比

千禾味业在2016 年上市,经过几年的发展,营业收入从2015 年的6.24 亿元增加到2019 年的13.55 亿元,实现历史新高,最近5 年营业收入增速均在两位数以上。2016 年净利润首次突破1 亿元,2018 年的2.40 亿元为近五年最高。2018 的净利润增速亦达到近五年最高66.61%。净利润营业收入和净利润的增长超过行业平均增长速度,处于高速成长阶段。

3 千禾味业前景预测

千禾味业目前主要的产品有三大块:酱油、焦糖色以及食醋。从近年的趋势上来看,千禾味业产业结构其实是不断靠向调味品行业的。也就是说要把握公司的增长点就必须把眼光放在目前公司最大的业务——酱油这一块。

3.1 渠道扩张

目前调味品行业渠道的结构在餐饮端占比约为45%,高于家庭端的30%,且随着餐饮业的不断发展,餐饮端占比仍会提升。2017 年餐饮行业收入就达到了3.96 万亿元,在根据弗若斯特沙利文咨询公司的预测,预计到2022 年餐饮行业总规模将达到6.28 万亿元,所以从这点上来看,谁能在餐饮渠道上占据一定地位,谁就将会有稳定增长的态势。显然,结合当前各个公司的渠道分布来看,海天目前占主要优势,这得益于早期公司的耕植,而千禾味业以及中炬高新他们的渠道分布更适合家庭端的用户。根据行业渠道的特点来看,千禾味业似乎只能以商超为主,因为该渠道直接面向的是家庭居民。而这个渠道是需要靠公司的推广营销来占据市场的,其弊端就是该渠道易守难攻,容易受到新进入者的威胁。未来公司要想维持该现状并保持稳定的增长,就必须要保持一定的推广力度。

3.2 区域扩张

千禾味业虽然深耕西南市场多年,但与海天、李锦记这些全国性品牌短期来看还难以匹敌,在全国其他区域知名度较低,是典型的区域性品牌,这就给了千禾“走出去”的足够动力。据统计千禾味业西部区域销售占比过半,达53%,东部区域次之,占比达20%,除西部以外的其他区域未来扩张空间巨大。目前,千禾味业的区域扩张正在稳步进行,但区域扩张因为有一线大牌,所以扩张多少会遇到一些压力,因此千禾味业采用电商来避免这种碰撞,来减小区域扩张的限制,事实上根据电商数据,千禾味业在这一块正在持续发展,未来有望突破更大领域。

3.3 未来存在的风险

一是区域扩张不明显。因为千禾味业从时间上来讲,属于后来者。而以海天为首的一线公司,已经在渠道、规模、品牌商占据了绝对的优势,所以在扩张方面有一定的阻碍。

二是高端酱油竞争加剧。虽然千禾味业主打高端酱油,但是随着行业越来越趋于成熟,高端产品成为一大趋势,其他公司的竞争必将加剧。

三是差异化的产品不能满足消费者的需求。差异化也是未来整个酱油行业的发力点,消费者的需求越来越丰富,产品分类也越来越细化,所以公司能否在未来满足不同消费者的需求也值得关注。

4 发展建议

4.1 持续推进营销攻势

千禾味业前期已经投入大量销售费用,效果日益体现,有了一定的品牌效应,但目前的品牌效应具有一定的地域限制,加上千禾味业主打的高端产品不适应餐饮行业的需求,销售群体主要定位为家庭用户,销售渠道也具有一定局限性,因此有必要加大商超推广力度,增加销售渠道,缩小推广范围,更多地专注于家庭用户,同时加强广告宣传,将千禾味业与“家庭”紧密捆绑,进一步扩大零售范围,从而提升营业收入。

4.2 加强外部资金运用能力

基于千禾味业家族式股权特征,长期偿债能力在同行业中极强,但对外部资金的运用能力较弱,面对地推的营销模式需要大量资金支持,如果仅依靠自有资金会挤占研发投入等其他资金支持。当前的企业战略要求企业全方位提升,在提升营销能力、扩大市场份额的同时也必须加强对研发等方面的投入,因此企业有必要扩大资金流入渠道,加强外部资金吸收能力,促进企业能力综合发展。

4.3 优化生产工艺

通过对比千禾味业与海天味业、中炬高新之间的营运能力,发现千禾味业注重工艺品质的同时现代科技能力有所欠缺。虽然千禾味业是主打“零添加”的高品质产品,存货周转率与行业平均水平有所差距也在所难免,但通过分析发现千禾味业的存货周转天数与海天味业差距过大且明显不合理,面对千禾味业当前进攻全国的战略目标而言,必须调整生产工艺,缩小与行业龙头企业的差距,才有可能与之一搏。

5 研究结论

通过对千禾味业的财务分析可以看出企业销量良好,运用差异化战略推出“零添加”概念产品,与传统调味品形成了鲜明的对比。抓住行业中食品安全的痛点作为自己最大的卖点,聚焦消费者需求,打造明星产品,在高端市场具有极强的客户依赖性。与此同时,2019 年公司的职工薪酬超过行业平均水平4个百分点。极大地提升了公司的未来发展能力。

先款后货的收款政策对企业的财务绩效带来了积极影响,千禾味业的流动负债中预收款项主要是由于企业先款后货的模式占用大量下游资金带来的,企业主动积极的利用商业信用为企业进行融资,使公司拥有了充裕的现金流增加营运资金,提高了资金周转率,降低了企业的融资成本。