高管团队内部治理对审计费用的影响研究

2021-11-08陈彬谭嘉慧

陈彬 谭嘉慧

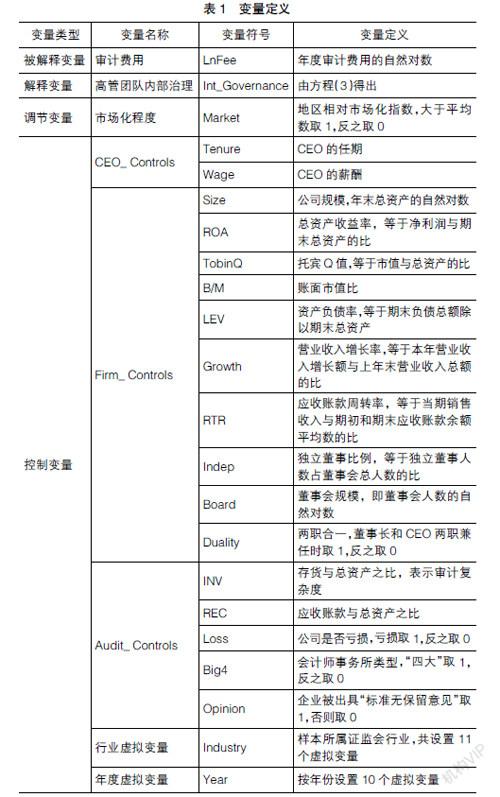

【关键词】 高管团队内部治理; 审计费用; 市场化程度

【中图分类号】 F239 【文献标识码】 A 【文章编号】 1004-5937(2021)22-0120-09

一、引言

公司治理的根本目的是对管理层的行为进行有效的监督与约束,使管理层做出的决策符合企业利益[ 1 ]。如果企业能够重视公司内部治理,管理层的短视行为能够被企业内部监督机制有效地规范与约束,那么就能够在一定程度上提高财务报告质量,降低重大错报风险和检查风险,从而减少审计投入成本,达到降低审计费用的效果[ 2 ]。

高管团队内部治理主要是指关键下属高管在企业营运过程中参与或制定影响公司的决策[ 3 ],这些关键下属往往是企业中最有能力参与并影响CEO决策的员工,也有足够强烈的动机牵制CEO牺牲公司长远利益的决策,约束CEO的盈余管理行为。我国企业的内部治理在不断完善,这将有利于降低企业的审计风险,使得审计费用下降,达到节约企业管理成本的效果。因此,本研究基于我国A股上市公司的数据,通过实证分析研究高管团队内部治理究竟能不能减少企业在审计上的花费,使企业整体管理成本降低。

本文的研究贡献主要有:第一,目前大多数文献仅假设CEO是财务报告的唯一决策者,只关注他们的行为而忽略了其他的高管团队成员,这种做法是片面的;另外一些研究主要关注不同治理机制对公司CEO行为与决策的影响。将高管团队作为一个整体来研究,单独关注非CEO关键下属的高管团队内部治理对公司决策影响的文献还是比较少的。由于公司治理是全体高管团队成员共同努力的结果,研究非CEO关键下属高管团队的内部治理对审计费用的影响,对充实企业内部治理的现有文献具有重要意义。第二,从高管团队内部治理视角来研究企业审计费用的文献还比较少见,因此本研究选择从更加新颖和细致的角度,研究高管团队内部治理会对企业的审计费用有何影响,拓展了高管团队内部治理对审计费用影响的研究视角。

二、文献综述与研究假设

(一)文献综述

1.审计费用相关研究

纵观已有文献,审计费用的研究历久弥新,相关文献非常丰富。审计费用反映了事务所在审计时所面临的风险(Simunic,1980),包括重大錯报风险和检查风险,而目前的研究普遍认为盈余管理程度反映了被审计单位所包含的审计风险[ 4-5 ]。根据保险理论,当被审计单位出现严重影响公司运营的事件时(如连年亏损或濒临破产),不仅上市公司本身面临着退市危险,而且对其进行审计的审计师及所在事务所的名誉也会受到严重损害,倘若被审计单位的行为给市场带来了极为恶劣的影响,那么事务所还需要承担连带的法律责任(如安然事件)。因此审计师在审计前都会先对被审计单位的风险进行考量,为正式审计时确定重要性水平提供证据(刘建民和杜慧燕,2016)。为了减少审计风险的发生,事务所会特别关注被审计单位的盈余管理行为(曹国华等,2014),随着盈余管理操纵风险的上升而投入更多审计资源以弥补审计成本(刘运国等,2006),审计收费也相应地提高了(Bedard and Johnstone,2004),即盈余管理与审计费用之间存在显著的正相关关系(刘运国等,2006;钱春杰和周中胜,2007)。

美国的学者研究发现,在SOX法案颁布后,审计风险明显降低,进而降低了审计收费(Mitra et al.,2017)。良好的公司内部治理能够有效抑制管理层操纵利润等财务舞弊行为,降低事务所面临的审计风险和费用(谭嘉黎和陈凤霞,2016)。如果被审计单位的审计风险水平较高,事务所就会增加审计师的工作量,收取更高的审计费用[ 6 ],以补偿被审计单位可能“转嫁”给事务所的风险溢价(Raghunandan and Rama,2006)。当一个地区市场化程度比较高的时候,该地区的公司治理水平也相对较高,更有利于高管团队的内部治理。当上市公司内部治理较好,对管理层的行为能够有效制衡时,审计师所面临的审计风险不高,识别盈余管理的职业能力显著弱化,审计费用也随之下降。

2.高管团队内部治理研究

高管团队内部治理成员主要包括CEO和其他非CEO高管,他们有强烈的动机抑制CEO损害企业长期发展以获得当前利益的行为[ 6 ],也有一定能力对CEO的某些决策(例如研发、产品生产决策等)产生直接影响(禹红霞等,2017)。因此,高管团队内部治理主要从关键下属高管的决策期限(即动机层面)和关键下属高管的薪酬(即能力层面)来衡量[ 7 ]。

关键下属可能比CEO更关心公司的长远利益,主要是因为:第一,我国的职业经理人市场不够完善,大多数企业的内部晋升比例较大,关键下属高管有强烈的动机竞争下任CEO候选人,不会为了眼前的利益而牺牲公司的长期利益[ 6 ];第二,当企业的业绩不佳时,关键下属高管的财富损失比CEO多,如果CEO在制定决策时损害了他们的利益,可能会导致下属消极怠工、企业业绩下降而影响CEO的福利,所以CEO往往会考虑关键下属高管的利益而尊重他们的意见[ 8 ];第三,关键下属高管的工作期限往往会比CEO更长,所以会更加关注企业的长期发展,对CEO的短视行为(如操控真实盈余)起到一定的约束作用[ 9 ],且关键下属高管在企业生产、研发等各个领域拥有更多的专业知识和能力,能够及时鉴别出CEO的盈余管理行为。

3.高管团队内部治理与财务报告质量研究

企业财务报告是企业管理层及其他会计信息使用者做决策时的重要依据,企业的财务报告质量向来是使用者所关注的。企业的盈余管理行为会导致事务所的审计风险上升,审计师为了保证被审计单位的财务报告质量,会更加关注企业的盈余管理行为,相应地提高审计成本。CEO进行盈余管理的现象普遍存在[ 10 ],CEO在组织中的权力和地位使其有能力对公司盈余进行操纵,以达到牟取私人利益和粉饰公司经营业绩的目的[ 11 ],我国许多上市公司的高管不实行终身制,因而他们不可避免地会出现短期行为。由于公司必须发布短期业绩报告向投资者汇报企业的经营业绩,且公司业绩与CEO的声誉、薪酬等紧密联系[ 12 ],为了达到盈余目标,他们往往会采用削减相关费用(如研发投入)和延迟新项目投资的方法来实施真实盈余管理[ 13 ],这种手段获得的业绩只是短期的,未来必定会损害企业的发展能力,降低企业的财务报告质量。信号传递理论认为,企业非CEO高管的声誉会被绩效下降和经营失败所影响,不利于他们在企业中的职业晋升和发展[ 5 ],所以他们有动机抑制CEO的短视行为[ 14 ],对管理层牺牲企业未来长远经济利益换取短期利益的行为进行相应的监督和控制,保证企业的长期发展[ 15 ]。公司内部治理不只是从上到下的实施,还包括本文所述高管团队内部治理自下而上的作用[ 16 ]。研究表明,高管团队内部治理确实能够有效监督CEO的决策与行为,降低信息的不对称性[ 17 ],抑制CEO的盈余管理活动[ 18 ]。