新个人所得税法的主要变化及纳税筹划分析

2021-11-08王一安台州市中心医院台州学院附属医院

王一安 台州市中心医院(台州学院附属医院)

引言

我国个人所得税法改革序幕的拉开是随着2018年8月修订《中华人民共和国个人所得税法》决定通过开始的。我国新个人所得税法的改革主要被分为两个阶段:第一阶段是2018年10月1日—12月31日,可以将该阶段界定为过渡期政策准备和实施准备阶段,第二阶段是2019年1月1日之后,可以将该阶段界定为全面实施阶段。在这两个阶段中,国务院、国家税务总结先后发布了《中华人民共和国所得税法实施条例》以及《个人所得税专项附加扣除操作办法(试行)》等相关政策法规。目前2020年的个人所得税正处于汇算清缴的尾声阶段,此时探讨纳税筹划能够结合汇算清缴工作更具有实践价值。

一、新个人所得税法的宏观意义分析

新个人所得税法的颁布实施从宏观来看,具有三方面的积极意义:一是引导我国的个人所得税更趋于体现税收的公平性,即在新个人所得税法下,将分类征收变革为综合与分类相结合的征收,从而有效调节了单一收入来源纳税人以及多元化纳税人之间的税负,有利于进一步体现税收的公平性;二是能够通过降低低、中收入人群的个人所得税税负而释放消费动力,从而推动我国内部消费的升级;三是实现了个人所得税与家庭负担和个人消费的有效结合,在合理调节低、中收入人群税负的同时,也在一定程度上为社会的和谐稳定创造了环境。

二、新个人所得税法与原个人所得税法相比发生的主要变化分析

宏观角度下,新个人所得税法的实施对社会发展具有多重积极意义,那么从微观视角来分析,与原来的个人所得税法相比,新个人所得税法的变化主要有哪些呢?具体分析如下:

一是纳税人身份认定标准的调整。原来的个人所得税法把“无住所但在境内居住满一年”作为居民纳税人,而在新个人所得税法下,将在中国境内有住所或者无住所但是累计居住满183天的个人均确定为居民纳税人,相比较而言,新个人所得税法下的标准更为严格,对于提高个税征收额有利。

二是将个人所得的形式由原来的11项调整为9项。在新个人所得税法下,不仅取消了“经国务院财政部门确定征税的其他所得项”,还把个体户的生产经营所得、企事业单位的承包经营以及承租经营所得调整为经营所得项。

三是个人所得税的税收征收方式由原来的分类征收变革为综合和分类相结合的所得税征收方式。在新个人所得税法下,9项个人所得形式中的工资薪金、稿酬、劳务所得、特许权使用费4项收入实行个人综合征税,其他5项适用分类征收,免税额由之前的每月3500元提高为每年6万元,充分体现综合和分类相结合的所得税征收方式的变革特征。

四是税率级距也有所调整。在新个人所得税法法,7级超额累进税率并未变化,只是扩大了3%、10%以及20%这三档税率的级距,缩小了25%税率的级距,30%、35%和45%与原来保持不变。税率级距的调整主要目的在于有效降低低收入人群的个人所得税税负。

五是在个人所得税体系中首次纳入了专项附加扣除项目。在新个税法中,首次将子女教育、赡养老人、继续教育、住房贷款利息以及租金、大病医疗六项专项附加扣除项作为个人的税前扣除项,专项附件扣除项目作为此次改革的亮点,同样在考虑个人消费以及家庭负担的同时,也进一步体现了个人所得税征收的公平程度。

六是把身份证号码作为纳税人身份的唯一识别码,有效完善了我国个人所得税的征收体系,税务局可以通过身份证号实现对纳税人收入的全口径统计进行综合汇算清缴,在提高征收效率的同时,也防止了个人偷税漏税行为的发生。

七是为个人所得税建立了全面的信息化系统。从2019年开始,个人所得税的相关项目,包括代扣代缴义务人、全年个人收入按月明细情况、已申报税金情况、多缴或者欠缴等情况都被纳入了个人所得税信息化系统,并且个人的汇算清缴、补缴税以及退税等都可以通过手机端的APP来实现,大幅提高了办税效率。

三、在新个人所得税法下的纳税筹划探讨

新个人所得税法所发生的新变化以及一些税收优惠政策的规定给个人也带来了一定的纳税筹划空间。从实务来看,这些筹划点主要集中在以下内容上。

(一)对一次性奖金税收优惠政策的应用筹划

为了推动新个人所得税法的顺利实施,国家特别提出了一些具有过渡性质的税收优惠政策,其中一次性奖金就是一个值得个人充分利用的税收优惠政策,关于一次性奖金的相关政策具体见财税〔2018〕164号文《关于个人所得税法修改后有关优惠政策衔接问题的通知》,2021年是一次性奖金税收优惠政策可利用的最后一年。对于一次性奖金税收优惠政策的使用,具体要把握三个点:一是计税规则,二是个人所得的分类,三是使用的税率。

在新个人所得税发下,对于收入只有工资薪金和年终奖构成的个人来说,对具有年终奖性质的一次性奖金可以有三种计算方法进行计算缴纳个人所得税:第一种是将一次性奖金全部并入综合所得计算缴纳个税;第二种是把综合纳税所得与一次性奖金分开选择适用各自的税率计算缴纳个人所得税;第三种是在进行一定的测算之后把一次性奖金分两次发放,一次计入综合所得,一次计入一次性奖金进行计税。通过实务对比可以发现,在三种方法下,个人缴纳的所得税额还是有较大差别的,运用得当可以为个人节约大额的税金。

(二)合理规避奖金收入雷区,防止因收入超过税率临界点而出现负增长

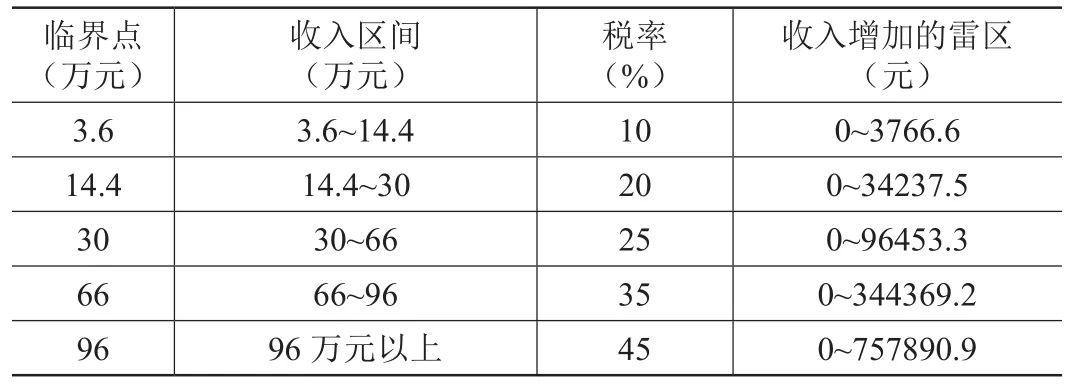

在实务中经常会出现一种特殊现象,即个人虽然多发了一部分奖金,但这部分奖金却正好造成个人收入突破了下一档税率的临界点而需要缴纳更多的个人所得税,增加的税金超过了多发的奖金,这就是所谓的收入雷区。根据新个人所得税法的税率,这些奖金收入雷区具体测算如表1:

表1 奖金收入增加雷区简表

在此以第一个临界点3.6万元为例加以说明,即在收入区间为3.6万元~14.4万元之间时,只有个人多发的奖金超过了3766.6元时才能带来个人收入的增加,否则将会造成个人收入负增长的特殊现象,不利于个人节税。

(三)关于专项附加扣除项目的一些简单筹划方法

在新个人所得税法下,专项附加扣除可以筹划的空间主要集中在专项附加的扣除金额可以在家庭成员之间进行分配这一点上。在一个家庭中,当夫妻二人的收入存在较大差距时,可考虑选择专项附加扣除方来合理减税,一般来说,把专项附加扣除项目全部由高收入者进行抵扣产生的节税效果要更好,倘若两个人的收入差距不是很大,则可以在统筹考虑和测算之后进行选择和分配,从而降低整个家庭的税负。

结语

本文以新个人所得税法为研究对象,结合原来的个人所得税法,分析和归纳了新个人所得税法发生的七个主要变化,然后结合这些变化,分别从一次性奖金税收政策的运用、奖金收入雷区以及专项附加扣除项目三个角度提出了一些实用的纳税筹划策略,希望能够对个人合法合规减税提供一些有价值的参考。