粮食安全背景下我国种粮大户金融支持研究

2021-10-22罗振军

罗振军

(中共绍兴市委党校 经济学教研室,浙江 绍兴 312000)

粮食安全是国家经济社会安全的重要保障,与满足人民美好生活、实现社会和谐发展、推进经济稳定运行等息息相关。粮食安全涉及到多个方面,既涉及到粮食需求者和消费方,又涉及到粮食的生产者和供给方;同时也与人民的食品安全紧密相连。尽管粮食安全涉及到众多领域,但粮食的生产者和供给方始终都是影响粮食安全的最基本和最重要的因素。习近平强调:“保障粮食安全是一个永恒的课题,任何时候都不能放松”。虽然国内的粮食供给会通过粮食外贸等方式得到一定程度的补充,但在我国现有的国情下,要想保障中国人饭碗里装的是自己生产的粮食,特别是当前受全球疫情的影响,势必会对我国的粮食安全造成一定负面压力,要想保障粮食安全,关键在于不断提升我国粮食的生产能力和供给能力。

种粮大户作为专业大户的一种,是新型农业经营主体的重要组成部分,承担着建设我国农业现代化、带动农民收入增加、稳定粮食生产及保证粮食安全的责任。然而,种粮大户发展粮食生产,不仅面临普通农户所面临的困难,而且由于经营规模大、生产周期长等特点,还要面临一些特殊的困难,如生产成本高、基础设施薄弱、自然风险大、粮食价格偏低、粮食销售难、资金短缺等困难。种粮大户要实现规模经营和集约化发展,离不开金融支持。

关于金融支持普通农户的研究。这类研究成果较为丰富,并且学者们从多角度探讨过金融支持普通农户的发展。信贷支持方面:贺莎莎从信贷需求角度研究信贷支持农户的发展,并提出相应政策建议[1];孔荣等、丁志国等从信贷渠道方面对信贷支持农户发展做过深入研究,认为正规金融和非正规金融为农户发展都提供了必要支持[2-3];童馨乐等、易小兰从信贷可获性方面系统研究信贷支持农户发展[4-5];周妮迪等[6]研究居民购买互联网金融的影响;王丽娜等[7]研究融资租赁业对农业发展的影响。对保险支持方面:陈华等从参保意愿[8],宁满秀等从支付意愿[9],宗国富等从保险对农户生产影响等方面探讨保险对农户发展的支持[10]。期货支持方面,徐欣等从农产品期货认知研究期货支持农户发展[11]。

关于金融支持新型农业经营主体的研究。关于这类研究成果并不丰富,学者们主要从两个方面展开,一是以新型农业经营主体整体为对象的金融支持研究,张贵年认为解决新型农业经营主体融资难问题,应通过不断创新金融产品和服务来解决[12]。江维国认为互联网金融是解决新型农业经营主体融资难问题的很好途径[13]。毛政等认为应完善金融市场服务和创新是解决新型农业经营主体融资难问题比较有效的途径[14]。刘婷婷认为通过加强金融服务质量和完善农村金融体系是解决新型农业经营主体融资困境有效办法[15]。王吉鹏等认为应减低融资成本、优化金融服务、完善担保体系、健全分担机制支持新型农业经营主体[16]。林乐芬等认为应提高新型农业经营主体自身规范性和管理水平,加快金融服务体系建设和优化融资环境[17]。

二是以单个新型农业经营主体为研究对象的金融支持研究,关于家庭农场,兰勇等认为现代金融体系不健全,应加强对家庭农场信贷、保险及期货方面的支持[18]。张朝华认为通过两权抵押方式能提高家庭农场贷款可得性[19]。林乐芬等认为应针对家庭农场特点设计个性的农地抵押产品,满足家庭农场的信贷需求[20]。严谷军认为应借鉴美国社区银行在解决小型农场的经验,挖掘社区银行的金融支持功效[21]。王洪生认为构建云融资模式是支持家庭农场需求的不错选择[22]。关于农民合作社,刘冬文提出要从合作社自身、政府和金融机构三个方面共同解决[23]。孙永珍认为应创新金融制度和金融产品,优化农村金融市场的制度环境[24]。庞金波等认为通过提升差异化竞争、优化路径依赖、增强动力驱动等机制方面的发挥[25]。关于种粮大户,宁国强等认为应建立信贷员联谊机制利于提高贷款成功率[26]。宁国强等认为,通过社会资本的不断积累来增加种粮大户的信贷供给[27]。罗振军等认为,设计个性化、多元化的金融产品满足种粮大户的金融需求[28]。罗振军等认为专门建立信贷管理和资信评级体系,利于提高借贷可得性[29]。罗振军等认为针对不同种粮大户应采取差异化的金融扶持政策[30]。

综上所述,目前学者们关于新型农业经营主体金融支持方面的研究不多,相对集中在信贷支持方面,极少数文献从全面金融角度探讨过金融支持研究,且并未涉及种粮大户;关于种粮大户金融支持的研究,主要集中在信贷支持方面,但缺乏系统性。同时,不同新型农业主体之间存在很大的差异,即使个别文献研究过其他新型农业经营主体的金融支持,但并不能完全解释种粮大户的金融需求和金融支持状态。因此有必要以种粮大户作为单个研究主体,全面了解种粮大户金融需求,掌握融资困境,分析现有金融支持不足,有针对性构建健全金融支持体系。

因此,本研究基于构建种粮大户金融支持体系的视角,在实际考证种粮大户现有金融需求新特征,分析当前农村金融服务体系的现有不足的基础上,以黑龙江省510 户种粮大户实际调查数据为样本,运用Heckman 两阶模型实际验证种粮大户金融支持的影响,进而提出相应政策建议。

一、种粮大户金融需求新特征

笔者利用2015年暑假期间对黑龙江省种粮大户进行实地调研,获取一手资料。本次调查采取抽样调查方式,根据黑龙江省各个地区的农业经济发展状况和粮食生产情况,选取了哈尔滨、佳木斯、双鸭山、绥化、黑河及农垦地区等地,再从各地选取典型的粮食生产基地和农场作为调研地,以生产经营规模100 亩及以上的种粮大户作为调研对象,总共发放问卷582 份,剔除一些数据残缺或不符合要求的样本,最终收回有效问卷510 份,有效率87.63%。在510 份有效样本中,有资金借贷需求的种粮大户391 户,占总样本的76.67%。

(一)金融需求额度大

对有借贷需求的样本进行统计,其中,贷款额度在0 ~5 万元的种粮大户有55 户,占比14.07%;贷款额度在5 ~10 万元的种粮大户有92 户,占比23.53%;贷款额度在10 ~20万元的种粮大户有140 户,占比35.81%;贷款额度在20 万元以上的种粮大户有104 户,占比26.59%。整个有借贷需求样本中,高额贷款需求占比为62.4%,说明近年来随着种粮大户经营规模的不断扩大,其借贷需求金额规模也不断增加。

(二)金融需求用途广

对有借贷需求的样本进行统计,其中,种粮大户用于农业生产的有259 户,占比为66.24%;用于加工的有53 户,占比为13.55%;用于消费的有25 户,占比为6.39%;用于仓储和晾晒的有47 户,占比为12.02%;用于其他的为7 户,占比为1.80%。从种粮大户贷款用途比例上看,贷款最主要用于农业生产,除此之外也催生出很多新的用途,其中以用于加工、仓储和晾晒的比重较高。

(三)金融需求层次高

在510 户种粮大户意愿调查的样本中,有信贷需求的种粮大户391 户,占比为76.67%;有保险需求的种粮大户50 户,占比为9.80%;有期货需求的种粮大户为8 个,占比为1.57%;有理财需求的种粮大户15 户,占比为2.94%;有电子支付需求的种粮大户为21 户,占比为2.94%;其他为5 户,占比为0.98%。从种粮大户金融需求层次看,尽管信贷需求仍然是其最大的需求种类,但是随着种粮大户生产经营的专业化、组织化及规模化程度的不断提升,保险、电子支付、金融租赁等金融需求也日益增加。

(四)金融需求方式新

对有借贷需求的样本进行统计,其中,贷款需求在1年及以下的种粮大户为76 户,占比为19.44%;贷款需求在1 ~3年的种粮大户为92 户,占比为23.53%;贷款需求在3 ~5年的种粮大户为119 户,占比为30.43%;贷款需求在5年以上的种粮大户为104 户,占比为26.60%。由此次调研结果可知,随着种粮大户数量增加及规模不断扩大,其金融需求方式与传统农户有了明显区别,已不局限于短期借贷需求,正由短期借贷需求向中长期借贷需求转化,并有扩大趋势。

二、当前金融支持难以匹配种粮大户金融新需求

(一)信贷支持难以匹配

一是金融产品和服务创新缓慢。黑龙江省农村正规金融机构发展滞后,为种粮大户提供金融产品与服务仍采用普通农户的经营模式;农村正规金融主体缺位,新兴农村金融机构发展缓慢。一些商业银行为了追求自身利益,纷纷从县域范围撤离营业网点并裁减从业人员,截止到2016年底,黑龙江省村镇银行仅有22 家,县域金融机构不断缩减。二是传统信贷准入门槛高。农村正规金融机构对贷款对象有严格要求,种粮大户的法律地位不明确,我国农业相关管理部门未对种粮大户的界定给出统一标准,也未做好信息统计工作,正规金融机构对贷款对象有明确的抵押担保要求,种粮大户自身符合条件抵押品不足,难以满足正规金融的抵押担保要求。三是贷款期限和贷款规模不合理。黑龙江省农村正规金融机构贷款期限并不合理,对小额信用贷款、联保贷款、抵押贷款等规定期限较短,一般都在1年以内。而种粮大户既有短期即时性融资需求,又有中长期建设性融资需求,而现有的金融服务与种粮大户的金融需求难以匹配。

(二)农业保险支持难以匹配

我国是世界自然灾害频发国。据陈洁研究证实,我国2008年种粮大户各类经济损失总计约为438 236 万元,其中,自然灾害损失高达 194 353 万元[31]。而当前黑龙江省农业分散风险转移机制仍然比较缺乏,阻碍了种粮大户发展。一是农业保险市场供给主体数量少,赔付率低。二是农业保险险种不足,巨灾风险机制缺乏。目前我国开展的农业保险险种比较少,承保险种仅有水稻、大豆、玉米、小麦、烟叶、花生、油菜等,黑龙江省开展的险种也不多;虽然黑龙江省2016年启动了农业财政巨灾指数保险试点,但尚未铺开。三是农业保险覆盖面较低、保险受益面狭窄。截止到2014年,黑龙江省农业保险的主要对象种植类业务的覆盖率仅为46.29%,其中有超过一半的种植类农作物处于无保障状态,一旦风险发生种粮大户将遭受巨大损失。

三、金融支持种粮大户的实证研究

(一)变量选取

1.因变量。因变量1 是有信贷需求的种粮大户是否申请贷款,申请贷款用1 来表示,没有贷款用0 来表示;因变量2 是种粮大户进行贷款申请,获得多少贷款,即种粮大户从正规金融机构实际获得贷款金额。

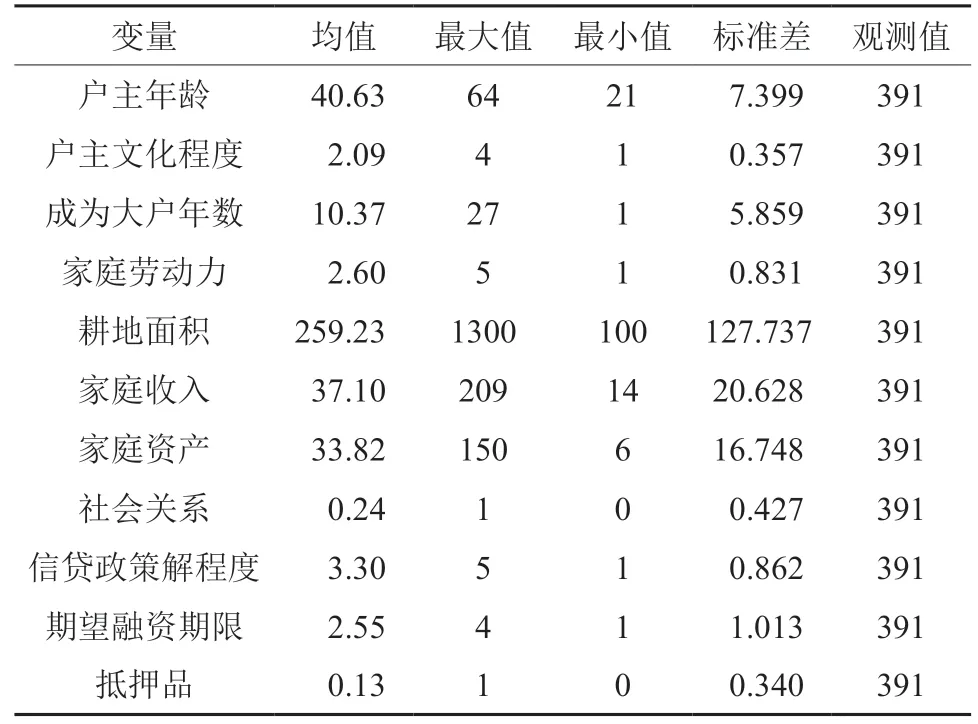

2.自变量。参照已有研究,并结合种粮大户自身特征,将影响种粮大户贷款申请及实际获得贷款额的影响因素归结为户主年龄、文化程度、成为大户年数、家庭劳动力、耕地面积、家庭收入、家庭资产、社会关系、信贷政策了解程度、期望融资期限、抵押品(表5)。

(二)模型设定

为了检验金融对种粮大户支持的影响,首先筛选出没有借贷需求的样本,以有借贷需求样本为基础,考察这部分样本中有借贷需求的种粮大户是否向正规金融机构提出贷款申请,继而在进行贷款申请时获得多少贷款,以此评价金融对种粮大户的支持。其实这是一个过程的两个阶段,第一阶段有借贷需求的种粮大户是否提出借贷申请,第二阶段申请贷款后获得多少贷款。由于数据中存在没有贷到款的零样本,如果使用一般最小二乘法,可能会出现样本选择的偏误,忽略是否贷及贷多少的决策差异,因此选择Heckman 两阶段样本选择模型能更好的解决此问题。

第一阶段用Probit 模型分析种粮大户是否向正规金融机构申请贷款的影响因素,具体形式 如下:

式中,Pi表示种粮大户的是否向正规金融机构申请贷款,如果申请Pi=1,否则Pi=0。Xi是影响种粮大户向正规金融机构申请贷款的因素,αi是变量系数,ui是随机误差项。

第二阶段考察的是对种粮大户获得贷款额的影响,利用调研数据,采用OLS 方法估计种粮大户获得贷款的影响因素,同时,引入λi(逆米尔斯比),纠正样本中的偏误问题,方程表示为:

式中,Yi表示种粮大户贷款量,Zi为影响种粮大户贷款量的相关因素,β、ω为对应解释变量系数,εi表示随机误差项。

(三)数据描述性分析

从表6 统计结果可以看出,种粮大户年龄多处于中年阶段,受教育程度并不高,规模种植的年数比较长,家庭劳动力数量不足,种植面积并不很大,总体收入不是很高,家庭资产价值并不是高,拥有社会关系的比较少,比较关注正规金融机构的贷款政策,融资期限相对比较长,绝大多数种粮大户存在抵押品不足的问题。变量具体统计情况见表6。

表6 变量的描述性统计†

(四)实证结果

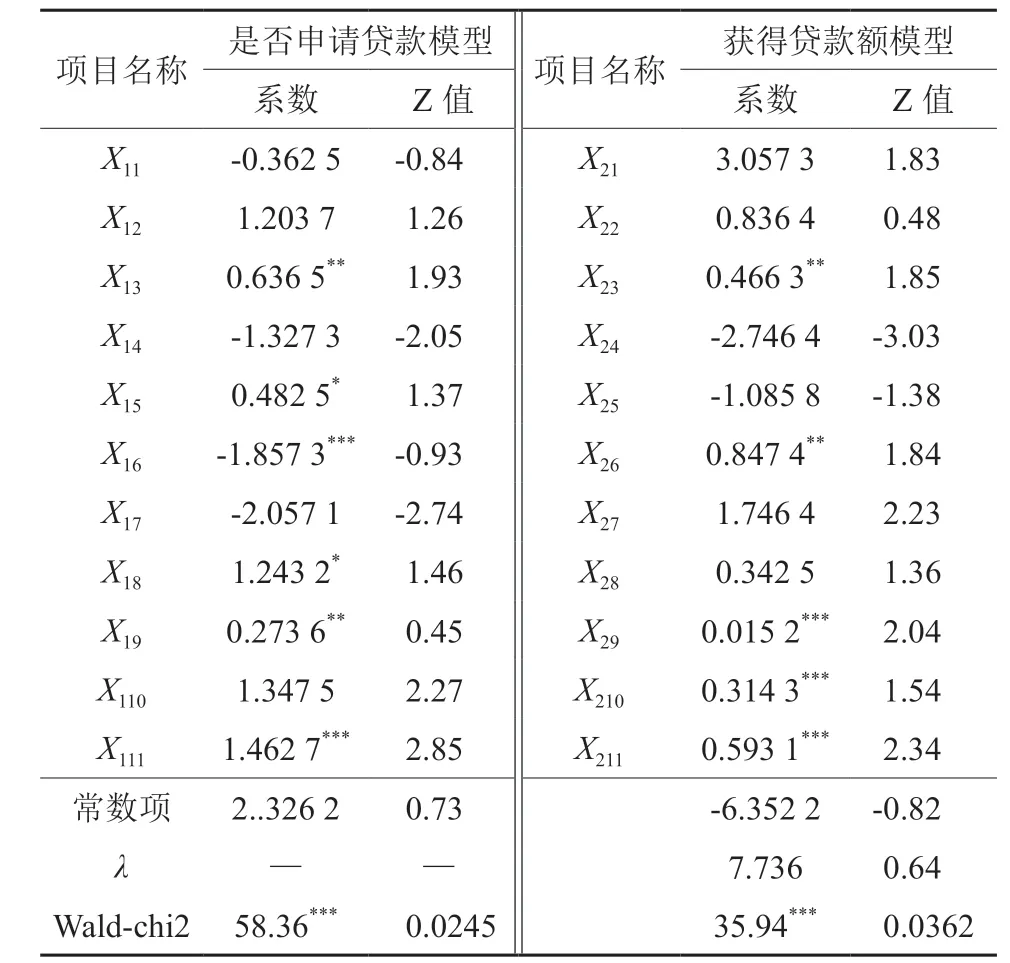

使用Stata12.0 软件对种粮大户的借贷行为进行Heckman 两阶段模型估计(表7),模型的Wald-chi2 检验的结果在1%的统计水平上显著,说明模型整体拟合效果良好。而且Heckman 两阶段模型λi(逆米尔斯比)的统计结果并不显著,说明模型不存在选择性偏误问题。

表7 Heckman 两阶段模型回归结果†

1.种粮大户是否申请贷款影响的实证分析

户主年龄的回归系数为负,该变量没有通过显著性检验,可能是由于种粮大户年龄越大其自身积累越多,或者考虑怕将来还不上贷款而担忧,故而没有进行贷款申请。

户主文化程度没有通过显著性检验,说明户主文化程度对大户申请贷款没有显著影响。可能的原因是,种粮大户之间的文化差异不大,或是文化程度稍高的大户没有把文化资源转换为投资的动力,进而缺乏贷款申请的冲动。

成为大户年数在5%的显著水平上通过检验,回归系数为正。说明成为大户年数对种粮大户贷款申请具有显著影响。也就是说成为大户年数越多,越希望申请贷款。可能是因为多年从事大户经营,积累增多,并有扩大再生产的欲望,希望通过外源性资金的注入,达到扩大再生产的目的。

家庭劳动力没有通过显著性检验,说明种粮大户的家庭劳动力对其贷款申请没有显著影响,但回归系数为负。虽然家庭劳动力并不能直接决定种粮大户的贷款申请,但是随着劳动力数量的增加,大户贷款申请的可能越小。

耕地面积在10%统计水平上通过显著检验,说明耕地面积对种粮大户贷款申请有显著影响。主要是因为随着种粮大户经营规模的扩大,其自身可能积累不足,要实现扩大再生产的目的,必须通过外源性借贷来解决,故而越希望申请贷款。

家庭收入在1%统计水平通过显著性检验,回归系数为负,说明种粮大户家庭收入越高,越不希望申请贷款,因为大户自身的收入能力就可以满足生产所需资金。

家庭资产回归系数为负,但未通过显著性检验。可能的原因是,种粮大户的家庭资产并不等于现金,或者变现能力差,资产多不意味着现金多,也可能要申请贷款,因而没有对贷款申请产生显著负向影响。

社会关系对种粮大户贷款申请影响为正,通过显著性检验。其实,人们总有这样的心理想法,有关系好办事,种粮大户也不例外,总想借助自己的社会关系,多去申请贷款,来获得更多的借贷资金。

信贷政策了解程度在5%统计水平上通过显著检验,回归系数为正。说明信贷政策了解程度对种粮大户贷款申请有显著影响。即信贷政策了解越深,越希望多申请贷款。

期望融资期限对种粮大户正规信贷可获性影响为正,但没有通过显著性检验。说明期望融资期限对种粮大户贷款申请没有显著影响。

抵押品在1%显著水平上通过检验,回归系数为正,说明抵押品对种粮大户贷款申请有显著影响。因为拥有抵押品的种粮大户对贷款获得更有信心,希望通过贷款申请获取生产所需的借贷资金。

2.种粮大户获得贷款影响的实证分析

户主年龄的回归系数为正,该变量没有通过显著性检验,可能是由于正规金融机构在为种粮大户提供贷款时,并没有把户主年龄作为重要因素考虑,而更多关注种粮大户的信誉状况、偿债能力、抵押品等因素。

户主文化程度没有通过显著性检验,说明户主文化程度对其正规金融借贷可获性没有显著影响。可能的原因是,虽然种粮大户的文化程度高低可能对其家庭的经营管理能力产生一定影响,但是否能将自己的知识转化为生产能力或创收能力尚属未知,存在很多不确定因素,因而,户主文化程度很难成为正规信贷获批的重要因素。

成为大户年数在5%的显著水平上通过检验,回归系数为正。说明成为大户年数对种粮大户正规信贷可获性具有显著影响。原因在于贷款人认为种植时间越长的种粮大户,其种植经验较丰富、自身财富积累较多、偿债能力较强、信誉程度较高,从而容易得到正规金融机构的信贷支持。

家庭劳动力没有通过显著性检验,说明种粮大户的家庭劳动力对其正规信贷可获性没有显著影响。可能的解释是,种粮大户的家庭劳动力只能间接体现家庭潜在收入能力,倘若劳动者生产积极性不高,很难将既有劳动力转化为收入能力,不能直接转化为偿还能力,因而家庭劳动力并不能成为影响种粮大户正规信贷可获性的主要因素。

耕地面积没有通过显著性检验,说明耕地面积对种粮大户正规信贷可获性影响不显著。可能的原因是,虽然大户的耕地面积较大,将来投入可能较高,但高投入意味着高风险,农业属于弱质性行业,生产经营既要面临自然风险,又要承担价格风险,存在很多的不确定性,故耕地面积并未成为大户正规借贷可获性的显著因素。

家庭收入在5%统计水平通过显著性检验,回归系数为正,说明种粮大户家庭收入越高,越容易获得正规金融机构的贷款。这符合一般的理解,收入越高的种粮大户其偿债能力越强,越被正规金融机构所认可,容易获得正规金融支持,贷款可获性也越高。

家庭资产回归系数为正,但未通过显著性检验。可能的解释是,虽然家庭资产价值越高意味着家庭财富积累越多,但农机具、农用物资等资产折旧、变现能力差,又不能作为合格抵押品,因而,家庭资产变量并不能成为正规信贷可得性的显著影响因素。

社会关系对种粮大户正规信贷可获性影响为正,但该变量没有通过显著性检验。相对来讲,拥有社会关系的种粮大户较容易获得正规金融机构贷款,可是在调研地拥有社会关系的种粮大户较少,更多种粮大户凭借自身信誉状况进行正规借贷,这可能是该变量未能通过显著检验的主要原因。

信贷政策了解程度在1%统计水平上通过显著检验,回归系数为正。说明信贷政策了解程度对种粮大户正规信贷可获性有显著影响,即信贷政策了解越深,正规信贷可获性越大。主要由于对信贷政策越了解的种粮大户,越清楚正规金融机构的贷款条件,不会盲目进行贷款申请,会根据自身条件选择合适时机申请正规金融机构贷款,故而较容易获得正规金融的支持。

期望融资期限对种粮大户正规信贷可获性影响为负,在1%统计水平上通过显著检验。说明期望融资期限对种粮大户正规融资可得性有显著影响,即期望融资期限越长,越难获得正规金融机构的贷款。这是因为正规金融机构认为融资期限长的种粮大户将面临很多不确定风险,进而增加还贷风险,从而会减少对融资期限长种粮大户的信贷支持,降低正规融资的可得性。

抵押品在1%显著水平上通过检验,回归系数为正。说明抵押品对种粮大户正规融资可得性有显著影响,即拥有抵押品的种粮大户容易获得正规金融的支持。主要是因为拥有抵押品的种粮大户,其还贷风险小,又符合正规金融的贷款条件,从而容易获得正规金融机构的贷款。

四、结论及政策建议

通过对调研样本统计分析表明,种粮大户金融需求新特征有四:金融需求额度大、金融需求用途广、金融需求层次高、金融需求方式新;金融支持不足表现为,信贷支持不到位、保险保障不到位、期货金融服务不到位等。实证分析表明,成为大户年数、耕地面积、家庭收入、社会关系、信贷政策了解程度、抵押品对大户贷款申请有显著影响;成为大户年数、家庭收入、信贷政策了解程度、期望融资期限、抵押品对金融机构的信贷支持有显著影响。基于以上研究结论,政策建议如下:

(一)构建种粮大户获取金融支持的基础条件

第一,国家要规范种粮大户发展。我国规模以上种植户越来越多,但对种粮大户内涵认定并没有形成统一标准,不同省份对种粮大户的认定标准各异,种粮大户发展缺乏规范性政策指引。第二,为种粮大户发展提供健全的社会化服务。国家有必要明确各职能部门责任分工,健全社会化服务体系,加强对种粮大户在生产技术、粮食价格信息、基础设施建设等服务方面的支持,而且要确保对种粮大户的社会服务落到实处。第三,加强种粮大户自身发展,为获得金融支持创造条件。政府应将种粮大户列为农村实用人才培养计划,可设立技术服务专项基金,加强对种粮大户在新品种、新技术及市场营销等方面的知识培训,不断完善种粮大户自身发展。

(二)加大金融机构对种粮大户支持力度

第一,建立多元化、良性竞争的农村金融供给主体。现代农业发展不能依靠个别金融机构(信用社)单打独斗,这无法实现金融有效供给,需要建立以政策性金融为基础,以农村信用社为主力,多种金融形式为补充的金融供给体系。第二,加强金融业务创新。根据种粮大户自身特点及需求特征,开展多样式的金融服务方案;对于资信好、实力强、收入高的种粮大户可适当增加授信额度;尽快落实土地经营权抵押贷款、林权抵押贷款、农房抵押贷款等新兴金融产品的信贷支持。第三,适当降低信贷门槛,放宽准入条件。引导涉农金融机构扩大贷款抵押物范围,开展银保合作,将涉农保险作为种粮大户的授信因素;可试点在田粮食抵押贷款、粮食仓单质押贷款、探索大型农机具按揭贷款等形式。