创业板上市公司“准高送转”动因及经济后果研究

——以美联新材为例

2021-09-26钱芳璐鲁银梭副教授博士浙江农林大学经济管理学院浙江杭州311300

钱芳璐 鲁银梭(副教授/博士)(浙江农林大学经济管理学院 浙江杭州 311300)

一、引言

2018年11月深交所发布《深圳证券交易所上市公司信息披露指引第1号——高比例送转股份》,建立上市公司送转股份与公司基本面相挂钩机制,规定“高送转”方案披露窗口期,同时细化分阶段减持计划的披露要求。新监管规定的实施极大地遏制了企业借“高送转”题材进行炒作,配合内幕交易、减持解限等损害中小投资者利益的违规行为。2020年报告期,创业板仅4家上市公司发布“高送转”预案。然而,部分企业为摆脱监管约束,选择“准高送转”分配预案,2020年度创业板共7家上市公司发布10送转9的送配预案,24家上市公司发布10送转8的分配预案,资本市场上擦边“高送转”红线现象层出不穷。

在“高送转”监管新规定对上市公司净利润复合增长率、每股收益等指标的约束下,仍能实施“高送转”的上市公司大多业绩表现优良。然而,在推出“准高送转”预案的上市公司中,不少企业存在送转比例与公司基本面不匹配的问题,甚至有部分企业出现业绩下滑但仍强推高比例送转的情况,这与上市公司高业绩增长采取高比例送转方式回馈投资者的初衷相违背。那么,上市公司“准高送转”行为的动因是什么?又会产生哪些经济后果?本文以创业板上市公司美联新材为例,对其2019年推出的每10股送转9股的分配预案进行分析,探究其背后的动因及产生的经济后果,旨在为上市公司、投资者及监管层提供建议。

二、案例分析

广东美联新材料股份有限公司(以下简称“美联新材”)于2017年在深交所创业板成功上市,主要从事高分子复合着色材料的研发、生产、销售和技术服务活动,主营产品包括色母粒、三聚氯氰等,所属行业类型为制造业中的橡胶与塑料制品业。2019年12月15日晚,美联新材公布了利润分配预案,以公司截至2019年12月31日总股本2.4亿股为基数,拟向全体股东每10股派发送红股3股,同时以资本公积金向全体股东每10股转增6股,合计向全体股东每10股送转9股。

(一)公司基本面分析。基于信号传递理论,高盈利高成长上市公司为了向投资者传递企业盈余稳定增长、具备发展潜力等正向信息,往往采取积极的股利政策缓解投资者逆向选择问题。因此,本文对美联新材送股能力、成长能力与盈利能力做出分析,探究公司基本面情况与送转预案是否匹配。

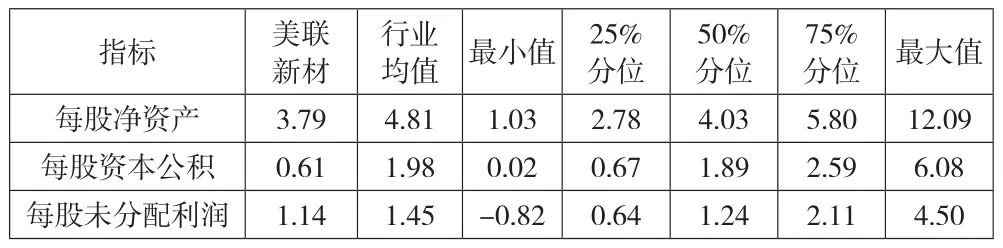

1.送转能力分析。2019年创业板“制造业——橡胶和塑料制品业”25家同行上市公司中,美联新材的送转比例位列第一。进一步对这25家上市公司进行指标横向对比分析,发现美联新材每股净资产与每股未分配利润均处于25%—50%分位之间,每股资本公积处于25%分位以下,说明美联新材股东拥有的每股资产价值较同行企业相比较低,同业竞争中美联新材未来分红与送转能力较弱。

表1 美联新材2019年送转能力指标分析

2.成长能力分析。2017—2019年,美联新材的营业总收入及净利润均保持逐年增长的趋势,企业具备较好的成长潜力。上市公司净利润实现了从2017年同比增长15.33%至2019年同比增长42.37%,然而其两年净利润复合增长率仅为28.5%。若是根据创业板高送转监管新规定中送转比例与公司业绩成长相匹配的要求,美联新材的成长能力仅能推出每10股送转2.8股的方案,与其每10股送转9股的预案相差甚远。

表2 美联新材2017—2019年成长能力指标分析

3.盈利能力分析。由表3可知,美联新材净资产收益率实现了三年稳步增长,总资产收益率及毛利率虽有所波动,但变动趋势较为稳定,数值分别在7.2%及21%左右浮动。在2019年美联新材成功并购营创三征(营口)精细化工有限公司(以下简称营创三征)后,实现了上市公司业绩大幅增长,除净利率指标外,其他指标数值均呈现上升趋势,盈利能力出现明显提升。这表明,美联新材“准高送转”预案的发布有较好的盈利能力支撑。

表3 美联新材2017—2019年盈利能力指标分析

(二)可能的动因分析。尽管美联新材的送转预案有较好的盈利能力支撑,但其送转能力与成长能力均与10送转9的“准高送转”预案不相匹配,高比例送转的背后可能另有原因。

1.传递公司经营利好消息。2019年3月27日,美联新材正式宣布控股营创三征,此次并购营创三征的资金来源于上市公司自有资金及贷款,对企业造成不小的财务压力。根据上市公司2019年三季报数据显示,美联新材在并购营创三征后偿债能力降低,财务风险增大,其资产负债率高达49.56%,有息负债较去年同期激增4.48亿元。然而,通过此次上下游并购交易,美联新材并入营创三征全部三聚氯氰业务,节约了材料购买及销售的成本,稳定关键原材料投入的质量,实现了上市公司业绩稳定增长。在2019年度,营创三征为美联新材提供48.23%的营业收入,37.75%的净利润及72.60%的经营活动现金流量,进一步强化了美联新材未来的发展潜力。

现金股利或股票股利的发布能够缓解公司管理层与外部投资者间的信息不对称,传递上市公司利好,强化投资者信心。美联新材在资金紧缺的情况下,2019年度现金分红为10派0.75,远小于历年派现力度,这表明公司将留存更多可分配资金用于未来发展。为回馈投资者,美联新材重送转、轻派现,在不违反证券市场关于“高送转”的规定下,利用10送3转6的“准高送转”方案向外部投资者传递公司利好信息,同时确保资金及时用于建设项目,进一步稳定企业发展。

2.拟为大股东限售股解禁减持谋利。大股东作为“高送转”政策的推动人,能够利用其控制权优势及信息优势对上市公司进行市值管理。为实现个人利益最大化,在限售股解禁前后,大股东有动机利用“高送转”股利政策推高股价从而择时进行减持获利。

在分红预案披露前,美联新材于2019年11月27日披露了段文勇先生(董事兼高管)因个人资金需求,计划于次日后的6个月内,以集中竞价交易或大宗交易方式等合法方式减持公司股份不超过82万股。与此同时,可以关注到美联新材发布送转预案的次月将迎来大股东大量限售股解禁(见表4),截至2020年1月4日,合计69.33%的大股东限售股将解禁。

表4 持股5%以上股东及董监高部分限售股解禁情况

创业板“高送转”新规定中明确指出,提议股东和控股股东及其一致行动人、董监高前三个月存在减持情形或者后三个月存在减持计划,或者在所持限售股限售期届满前后三个月内的,公司不得披露高送转方案。然而,美联新材每10股送转9股的利润分配预案距离构成“高送转”仅一步之遥,并不符合定义,故而送转行为也不受减持条件约束。

前有高管披露减持计划,后有股东迎来限售解禁,在此期间发布“准高送转”计划,不排除美联新材有通过高比例送转行为抬高股价,利用政策缺口为大股东输送利益的动机。

3.拟协助大股东股权质押获利。股权质押背景下,股价的波动会影响质押股权的价值,故而大股东有动机通过市值管理手段对股价进行引导及干预:质押前,为获得更多质押融资而引导抬升股价,质押后,为规避质押风险而采取手段稳定股价。“高送转”股利政策作为资本市场的非理性投资行为,对股价的提升一直有着显著的作用,可协助大股东股权质押获利。

根据美联新材控股股东股权质押公告显示,黄伟汕因自身资金需求,将其持股的18.93%股份于2019年12月23日质押给招商证券股份有限公司。而自美联新材“高送转”预案发布以来,上市公司股价已于12月15日(送转发布前日)的13.82元/股暴涨至12月23日(股权质押日)的23.27元/股。黄伟汕在“高送转”背景下择时进行股权质押,获得了更多融资。进一步分析美联新材在“高送转”预案发布前主要股东股权质押的情况(见表5),发现截至2019年12月15日,上市公司控股股东及持股5%以上股东股权质押现象较为突出。虽然美联新材在股东股权质押期间股价走势较为平缓,但若是受到宏观环境恶化、行业竞争加剧或是企业自身风险的影响,股价下跌所导致的质押风险便会日益凸显,而高送转对股价的抬升作用则能缓解这一风险。故而,在较高比例股权质押背景下,美联新材大股东有利用“高送转”股利政策抬升并平稳股价,以获得更多质押融资及规避质押风险的动机。

表5 美联新材控股股东及持股5%以上股东股权质押情况(截至“高送转”预案发布前)

(三)经济后果分析。作为2019年度沪深两市送转第一股,美联新材的利润分配预案迅速引发投资者热议,其10送转9的利润分配方案被不少投资者认为是打“高送转”擦边球。与此同时,深交所于美联新材发布利润分配预案的次日便火速下发关注函,要求公司详细说明该方案的合理性,与公司业绩是否相匹配,是否存在炒作股价等诸多问题。在广大媒体报道、投资者热议及深交所的关注下,美联新材发布了控股股东及大股东不减持公司股票的公告,承诺黄伟汕、张朝益、张盛业先生6个月内不通过集中竞价和大宗交易方式减持美联新材股票。

1.上市公司股价分析。自美联新材2019年12月15日晚公布高送转预案,公司股价于次日涨停,并连续收获五个“一字板”,实现了股价从2019年12月13日的13.82元/股急速攀升至2019年12月27日的25.85元/股。由此可见,“高送转”股利政策预案的发布短期内极大地提升了美联新材的股价(见图1)。

图1 美联新材送转预案发布后股价变动情况

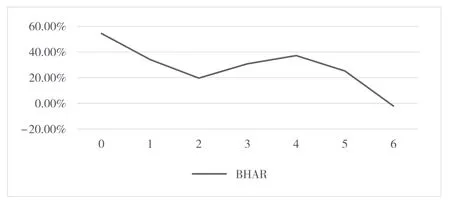

2.投资者反应分析。资本市场对美联新材股利政策预案发布的市场反应能更好地描述“准高送转”事件的经济后果,故而本文进一步采用事件研究法,以“高送转”预案首次披露日2019年12月15日为事件发生日,前后10个交易日共21天为事件窗口期,分析美联新材预案发布的短期市场反应。同时事件发生日起6个月时长为估计区间,分析该事件的长期市场反应。 由图2可知,美联新材在发布“准高送转”预案后超额收益率(AR值)明显提升,且累计超额收益率(CAR值)为正并呈现急速上升趋势,这表明“准高送转”预案为上市公司带来短期有效的超额收益,投资者的市场反应更加正面积极。由图3可知,美联新材长期超额收益率(BHAR值)在事件发生日后呈现逐月下降的趋势,且第6个月收益率为负值。这表明美联新材“准高送转”预案对上市公司长期绩效的提升无显著正向影响。

图2 美联新材短期市场反应

图3 美联新材长期市场反应

三、结论与建议

(一)结论。本文基于美联新材“准高送转”利润分配事件,对该上市公司基本面、送转动机及经济后果进行分析,进而得出以下结论:在上市公司可用资金短缺情况下,为回馈广大投资者,管理层可能采取缩减现金股利派现力度,提高送转比例的股利政策来传递上市公司利好消息。然而,擦边“高送转”政策红线且与公司基本面不相匹配的送转股利政策往往动机不纯:管理层可能会通过送转来引导抬升股价,拟配合大股东限售股解禁减持获利,亦或是在股价高位择时通过股权质押使大股东获得更多融资,满足个人资金需求。送转的价格幻觉效应使得非理性投资者纷纷投入,理性投资者也趁此投机获利,预案发布后往往带来股价的短期暴涨,上市公司从中获得超额收益,但长期来看,对上市公司绩效提升无显著正向作用。

(二)建议。在证监会严打上市公司借“高送转”噱头进行股价炒作的背景下,部分企业未达“高送转”新规定的业绩要求,便通过“准高送转”行为来引导股价抬升,规避政策监管,这种行为严重影响了证券市场的健康发展。故而本文从三个角度分别提出建议:(1)上市公司应理性运用高比例送转股利政策,充分考虑投资者需要,结合企业自身基本面情况及未来发展潜力,在良好业绩支撑的情况下利用送转政策提高投资者信心。同时,上市公司应加强内部控制,完善自查制度,优化股权结构,规避为配合大股东限售股解禁减持及股权质押而采取脱离公司基本面的送转政策。(2)投资者应树立长期投资理念,强化风险意识。高比例送转仅是股东权益的内部调整,对公司盈利能力无实质性影响。面对上市公司擦边“高送转”红线行为,甚至业绩下滑仍强推高比例送转,送转前后存在大股东限售股解禁减持或是较高比例股权质押的上市公司,投资者应当理性分析。(3)监管层可加强问询制度及惩处力度,对擦线“高送转”的上市公司加强关注,及时问询,同时对上市公司采取“准高送转”股利政策而严重损害中小投资者利益的行为加大惩处力度,进行公示,提高企业违规成本,维护证券市场秩序。