医药行业商誉减值风险防范研究

2021-08-16丁瑞国

摘 要:近年来,我国医药行业并购市场不断发展,频繁并购产生了高额商誉,随之而来出现了一系列的问题。其中的典型问题就是企业之间未能履行业绩承诺,导致收益与预期相背离,企业不得不对商誉进行减值处理。特别是《会计监管风险提示第8号——商誉减值》颁布后,上市公司进入商誉减值的测试季,高额商誉成为股票市场的“大地雷”。基于此,本文搜集了大量有关医药行业商誉减值的有关资料,并针对FX公司高溢价收购印度药企作为案例研究对象,对其并购过程进行评价,从商誉的初始计量和后续计量两方面評估其商誉减值风险。最后对广大上市公司和投资者提出建议:重视交易过程中被并购企业的资产价值博弈;完善商誉信息的披露制度;及时关注子公司业绩表现和业绩承诺完成情况。

关键词:商誉;商誉减值;风险控制;医药行业

本文索引:丁瑞国.医药行业商誉减值风险防范研究[J].中国商论,2021(13):-173.

中图分类号:F275.4 文献标识码:A 文章编号:2096-0298(2021)07(a)--03

近几年,许多医药企业积极选择外延式扩张战略,实现产业整合任务、完成转型升级目的,商誉作为溢价并购的产物,也随着并购市场的蓬勃发展水涨船高,但从2018年起不断涌现出上市公司持续披露商誉减值的负面消息,暴露出我国现行会计准则下对商誉的初始计量的弊端,商誉逐渐沦为并购双方达到自身目的的“调节器”。在种种因素的影响下,商誉减值风险成为整个市场都不得不认真面对的问题,防范商誉减值隐含的高风险已经迫在眉睫。新准则《会计监管风险提示第8号——商誉减值》颁布后,商誉减值的会计处理及信息披露、商誉减值事件的审计和商誉减值事件的会计处理方式发生了变化。因此,不少企业受到商誉减值的影响。如2018年上海医药计提6.32亿元商誉减值、福安药业计提6.07亿元商誉减值,2019年瑞康医药预计对 90 余个资产组计提商誉减值准备金额约22.4 亿元等。

2017年FX公司完成了对印度药企的并购,一举成为我国境外并购的典范,然后在其光芒背后也蕴藏着巨大的隐患:72亿元的并购为FX公司带来了31亿元的商誉,在医药行业商誉减值频繁的今天,值得各方的密切关注。基于此,本文选取FX公司并购印度药企案例作为研究对象,对其商誉减值风险从初始计量和后续计量两方面进行探讨,分析风险来源,以期为上市公司和投资者防范商誉减值风险提供启示。

1 FX公司并购印度药企案例介绍

1.1 主并购企业

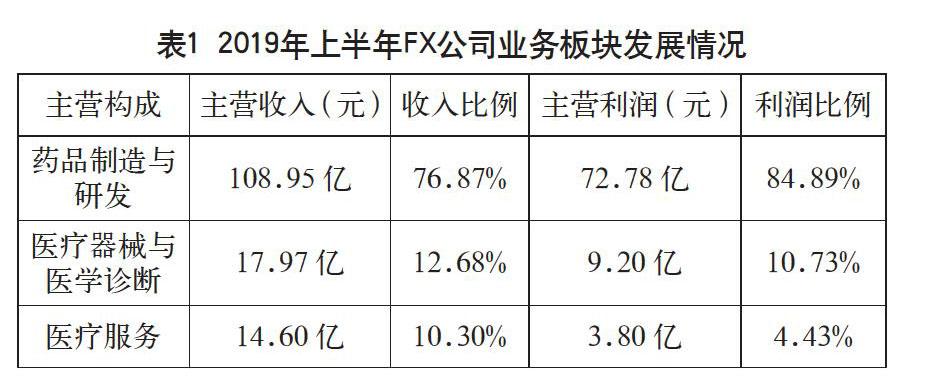

1994年,FX公司股份有限公司在上海创建,以“持续创新、乐享健康”作为公司理念;将促进人类健康作为使命;以药品制造与研发为核心,并以医疗服务为发展重点;医药零售格局以上海、北京为中心,面向全国发展;产业业务覆盖面广,药品研发、医疗器械生产、医药分销、医药零售、医学诊断、医疗服务等领域均有涉及(见表1)。1998年8月在上海证券交易所挂牌上市,在中国医药行业处于领先地位。

1.2 被并购企业

FX公司是1978年在印度海德拉巴成立的仿制药和注射剂研发的领军企业,其原研药及制剂研发的生产能力在印度名列前茅,该企业以肝素钠、依诺肝素注射液、罗溴铵注射液、重组胰岛素等作为核心产品,主要售向以美国、印度为主的国家,也是东南亚地区第一位获得美国食品药品监督管理局查核通过的注射剂药品生产制造企业。

1.3 并购动机

第一,占领新市场。FX公司与印度药企具有很强的互补性。并购后,FX公司可以利用印度的生产成本比较低及本公司的化学合成技术优势,进一步发展其全球布局,占据全球市场。

第二,促进战略协同发展。FX公司在美国拥有注射剂生产基地和完整研发技术,印度药企则可以通过美国食品与药品监督管理局帮助FX公司在中国加速审批,双方可以在各个市场实现战略协同。

1.4 并购过程

2016年,FX公司与印度药企股东签署了《股份转让协议》,协议内容为FX公司购其86.08%的股权,收购价格不超过12.61万美元。2017年,《股份转让协议》被重新修订,内容调整为收购其约74%的股权,收购价格不超过10.91亿美元并签订对赌协议,同年FX公司对印度药企采用EBITDA进行估值法,EBITDA倍数区间经测算后为16倍至20倍,再结合目标公司净现金流情况,最终以72亿元现金方式完成了对价收购印度药企的74%的股权的收购。

1.5 并购评价

通过收购印度药企,利用其FDA资源,FX公司成功打入了监管更加严格的美国医疗市场。从战略角度看,印度药企有着强大的生产能力和成熟规范的质控体系,印度药企更是拥有300人左右的专业注册团队和丰富的全球市场注册经验,在全球近90个国家有产品上市。以印度药企为平台,FX公司医药产品的全球注册速度有望大幅提升,实现公司单抗、EPO等产品出口,成为国内制剂出口领军企业。

从财务报表数据看,相较于2017年,FX公司营业收入和净利润在2018年分别实现了26.62%、39.92%的增长,印度药企也运营良好,受益于其核心产品增长,收购后,印度药企贡献了FX公司整体净资产的8%,占据了FX公司主营业务收入的10%和净利润16%,大大提高了FX公司的整体资产质量和盈利水平,同时也提高了FX公司海外资产占比和营业收入占比,国际化进程得到进一步加速。

2 FX公司并购印度药企商誉减值风险分析

2.1 初始计量风险

2.1.1 估值风险

FX公司收购印度药企时采用EBITDA法,结合目标公司净现金流情况,最终完成收购。本文根据印度药企披露的财务数据,重新采用P/E法、P/B法对公司价值进行重新估值(见表2)。

高估被并购企业价值将会使并购企业付出更多资产,增加财务压力,严重影响并购后企业的偿债能力,也不利于公司在股票市场的表现;低估被并购企业价值将会影响双方的谈判,偏离标的企业管理层期望值,导致并购失败。如果使用P/E法、P/B法,可以发现印度药企的估值在97亿元左右,远高于最终72亿元的并购价格,FX公司并购采用EBITDA法进行估值完成并购,用较低的价格完成了优质资产的收购。但是,EBITDA法却存在一定缺陷,会对投资者产生误导:一是由于EBITDA通常要远高于净利润,因此计算出来的估值倍数看上去比市盈率低很多,会让投资者误认为股价很便宜。二是由于计算EBITDA的基础是营业利润,如果公司使用一些会计手段调控业绩,会导致EBITDA不能正确反映公司的盈利状况,使得投资者忽略企业的业绩质量。三是由于该估值方法把对于医药行业长期资产是经营的必需品的折旧、摊销、期权费用等开支剔除在外,使它呈现的现金费用并不完全,导致了现金流量被夸大。

2.1.2 质量风险

本次并购的一个主要动因是印度药企的依诺肝素产品通过美国FDA审批所带来的绝大市场潜力和利润空间,但是近年医药行业监管不断升级,延长审批时间、降低审批通过率已是常态。特别是美国食品药品监督管理局对药品生产标准的控制越来越严格,这也表明它将对企业进行越来越多的定时和不定时检查。倘若印度药企公司在生产过程中存在问题,未能通过美国食品药品监督管理局检测,医药企业的质量问题随时都会成为“黑天鹅”,更重要的是,国内已经出现了依诺肝素同质产品,可能导致药品的市场份额和利润难达预期。如果印度药企日后出现质量风险,可能对FX公司的高商誉造成毁灭性的影响,这么大体量的收购若以失败告终,无疑是公司和股票市场承载不了的。

2.2 后續计量风险

2.2.1 分步收购股权利,调节投资收益

FX公司可以利用前后收购时点对标的公司估值的差异,调节投资收益。根据财务报表附注说明,FX公司于2017年10月完成对于印度药企74%股权收购后,同时规定了创始人股东在约定期内要求收购方受让剩余股份。2019年FX公司以4.7亿美元再次收购印度药企剩余22%股权,完成了前述选择权延续。而2018年印度药企的估值达到2129亿元人民币,相较前次收购1482亿元的估值增长近44%。转让完成后,FX公司将持有印度药企96.08%的股权,而此前收购印度药企所产生的39亿元的商誉,将会进一步增值约17.1亿元,对公司净利润产生巨大的调节作用。2019年FX公司投资收益35.65亿元,相较2018年增幅2.31倍,商誉增值形成的投资收益给利润产生了一定调节作用(见表3)。

2.2.2 会计准则变更风险

新会计准则发布后,倡导商誉减值转摊销的方式来处理当前商誉减值风险问题。前文提出商誉减值被上市企业管理层用来调整公司绩效,若这项提议真正落实,对上市公司的利润与并购生态会产生极大影响。参考以往我国的直线摊销法,将经济利润的消耗方式无法确定企业的摊销期定为20年以内。因此,本文利用案例企业的数据和预测数据运用系统摊销方法进行了模拟测试(见表4)。

一旦商誉后续计量转为采取摊销法计提商誉减值,不需要业绩不及预期的限制条件,每年都要扣除。通过模拟测算表很容易看得出来,商誉一经摊销,则极大影响当期利润,商誉摊销每年固定发生,固定影响每年业绩,10年摊销调整对于FX公司2020年预测净利润影响达24%,对FX公司净利润和公司股价将会产生严重影响。

3 上市公司及投资者防范风险的建议

3.1 上市公司

(1)重视交易谈判过程,将价值评估与博弈相结合。并购过程中,并购各方一般将重点放在并购公司价值评估上,忽视了议价过程。实际上,并购定价不等同于并购估值,并购企业之间应该注重并购定价的谈判博弈,应用多种定价估值模型和设置科学合理的价格区间,进行充分博弈,以便获取最优结果。

(2)完善与商誉相关的信息披露制度。目前多数上市公司信息披露仅停留在财务报表附注中,只有财务数据方面的信息,数据模糊,诸如预测未来现金流量、预测折现率、内涵报酬率等数据均未披露。因此,企业应主动完善商誉的信息披露制度,主动披露相关非财务信息,甚至可以适当披露与商誉相关的事项,从而让投资者辨别当年不进行减值的合理性,进一步控制商誉减值风险。

3.2 投资者

(1)及时关注子公司业绩表现。商誉减值风险受被收购方绩效的影响,在现行会计准则下,商誉减值准备的主要原因是被收购方的业绩下降。因此,为了维护自身合理利益,投资者也应及时关注子公司的业绩。

(2)进一步关注业绩承诺完成情况。2018年新规出台后,要求市公司进行商誉减值测试,不仅要求定期,也规定及时至少在每年年末进行减值测试,且不得以业绩承诺期间、业绩承诺补偿作为原因不进行测试。因此,投资者应关注企业业绩承诺的完成情况,合理保护个人利益,防范商誉减值风险。

综上,近年来市场上商誉“爆雷”事件频发,商誉减值的发生给广大投资者带来了风险和损失,扰乱了资本市场秩序。采用商誉减值测试的方法,不符合我国商誉减值风险积累的现状,因此,修改会计准则中关于商誉后续计量的规定应该早日提上议程。从长期角度看,只要收购的标的企业质量好,那么摊销法对公司业绩影响就会很小。那些通过关联交易,盲目收购兼并的行为,在这种会计准则下就不敢乱来。

参考文献

卢煜, 曲晓辉. 商誉减值的盈余管理动机——基于中国A股上市公司的经验证据[J]. 山西财经大学学报, 2016, 38(07):87-99.

罗芳. 我国企业并购中的商誉减值风险分析与应对[J]. 现代商业, 2016(23):161-162.

陈树民, 汪侨. 企业并购商誉确认计量存在的问题及建议[J]. 财务与会计, 2018(03):77.

张海燕, 李丹妮, 江婕. 关于上市公司商誉“爆雷”的一点思考[J]. 财务与会计, 2020(06):75-76.、

Research on the Risk Prevention of Goodwill Impairment in Pharmaceutical Industry

——Taking FX Company's Merger and Acquisition of Indian Pharmaceutical Enterprises as an Example

Qingdao University of Science and Technology DING Ruiguo

Abstract: In recent years, the M&A market in my country's pharmaceutical industry has continued to develop. Frequent mergers and acquisitions have produced high amounts of goodwill, and a series of problems have followed. One of the typical problems is that companies fail to fulfill their performance commitments, resulting in a deviation from expectations, and companies have to impair their goodwill. In particular, after the Accounting Supervision Risk Enhancement No.8 - Goodwill Impairment was issued, listed companies entered the test season for impairment of goodwill, and high amounts of goodwill became a "big mine" in the stock market. Based on this, this paper collects a large number of data about goodwill impairment in the pharmaceutical industry, and takes FX companys high premium acquisition of Indian pharmaceutical enterprises as the case study object to evaluate its merger and acquisition process, and evaluate its goodwill impairment risk from two aspects of the initial measurement and subsequent measurement of goodwill. Finally, it puts forward some suggestions for the majority of listed companies and investors: pay attention to the asset value game of the acquired enterprises in the transaction process; improve the disclosure system of goodwill information; timely note the performance and performance commitment of subsidiaries.

Keywords: goodwill; impairment of goodwill; risk control; pharmaceutical industry