从商品价格上涨到全面通胀:价格如何传导

2021-08-12张瑜杨轶婷编辑张美思

文/张瑜 杨轶婷 编辑/张美思

2021年以来,在巴西等资源国疫情严峻、制造国限产、发达国家推行量化宽松政策、全球贸易链条修复等因素的支撑下,大宗商品价格快速上涨。与此同时,通胀的结构性特征依然显著,上游原材料价格已在加速冲顶阶段,下游消费品价格才初步见底。当前,市场的关注点正从简单的商品价格高点转向通胀的持续度和涨价扩散度等问题。在上游原材料价格与工业生产者出厂价格指数(PPI)同比强势上涨,下游居民消费价格指数(CPI)同比则相对弱势的背景下,基于产业链上的价格传导是否依然成立?价格传导究竟依循怎样的顺序?以下是笔者的分析。

国内大宗商品价格上涨与全面通胀的传导形式

截至2021年4月,大宗商品价格涨幅显著。工业金属中,伦铜价格年初以来上涨33.1%至10313美元/吨,铁矿石价格上涨29.0%至1285元/吨,螺纹钢价格上涨26.5%至5545元/吨,纷纷创历史新高。化工产业链中,年初以来钛白粉价格上涨24.8%至20100元/吨,创2013年以来的历史最高。中国化工产品价格指数持续高于5000,年初以来上涨了22.4%。此外,中国木材价格指数目前仅次于2018年年初高点,纸浆期货价格指数年初以来上涨了24.1%。

与此同时,下游消费品价格在近期开始陆续出现涨价信号。地产后周期消费中,家电、家装、家具共同涨价。截至3月,多类家电价格同比上涨高达两位数。家装建材里陶瓷、五金、木材价格指数同比也相继翻正。软体家具龙头企业则纷纷提价5%—10%以对冲影响。一般消费品中,龙头品牌接棒提价。国际市场方面,4月,玛氏箭牌糖果、可口可乐、百威亚太相继宣布提价。国内市场方面,白酒品牌从去年11月纷纷提价,蒙牛与伊利自12月对旗下基础白奶提价3%—5%。服务价格中,旅游消费开始提价,尤其是酒店住宿,均价较2019年上涨19%。在此背景下,4月国内PPI同比攀高至6.8%;但CPI和核心CPI同比仅为0.9%和0.7%,虽然已经见底反弹,但依然较为弱势。

在当前形势下,基于产业链的价格传导是否依然成立呢?笔者认为,从大宗商品价格上涨与通胀之间的关系看,自上而下的产业链价格传导依然成立。

理论上,价格传导分为成本推动型和需求拉动型。根据成本推动型理论,价格通过生产链条,以产品成本的形式自上而下传导,即沿着“初级产品-中间产品-最终产品”的链条,PPI变化最终带动CPI变化。而根据需求拉动型理论,下游价格最先受到消费品需求的拉动,消费品需求的变化又进一步带动上游生产资料的需求,并拉动生产资料价格变化,CPI变化最终带动PPI变化。

从我国的实际情况看,笔者认为,由于价格指数编制原因,PPI→CPI并不是跟踪价格传导的最佳指标,PPI→核心CPI的路径则更为合理。PPI反映的是工业品第一次出售时的出厂价格变化,不包含税费及运费,而CPI统计范围不限于工业产出的消费品,还有农业直接产出的消费品,以及服务业产出的非商品类消费品。蔬菜、水果、畜肉等CPI食品项属于前者,家政服务、修理服务、邮寄快递等CPI服务项属于后者。其中,农产品,尤其是猪肉价格的大幅波动,是导致CPI走势一度明显偏离PPI的关键因素。2015年之后,我国的猪肉价格因为环保治理、非洲猪瘟等供给侧因素异常波动,直接导致PPI→CPI的涨跌出现分歧, 但PPI→核心CPI之间的传导则较为稳定。从数据上看,2015—2019年,PPI同比与CPI同比相关系数为-0.03,PPI同比与核心CPI同比相关系数为0.81。

进一步考察2000年以来的国内通胀周期,其基本上是沿着“PPI采掘同比→PPI原材料同比→PPI设备同比→PPI消费品同比→核心CPI同比上涨”的链条。但具体各行业涨价先后顺序和持续性,则依据当时的产能集中度和需求特征、需求抬升程度等情况有所不同。这也是各环节价格能够顺利沿产业链传导的前提。就上游生产资料(包括采掘、原材料、设备)价格而言,以房地产为代表的逆周期需求是主要影响因素,同时还应关注出口背后反映的全球经济和国际大宗商品价格的热度。对下游生活资料(包括各类消费品)的价格而言,居民资产负债表的修复,包括居民杠杆、薪资和就业都是其决定性的变量。

此轮价格上涨传导仍有待一般消费的实质性复苏

回顾此轮国内价格上涨的阶段性行情可以发现,PPI当前已处于上游价格同比加速冲高,下游价格同比初步反弹阶段;CPI则处于高端消费(大件耐用品、教育文娱)明确涨价,一般消费(一般用品、纺服、其他服务)初步止跌的阶段。从价格的传导过程看,笔者认为,受到疫情的阻碍,目前涨价传导尚缺少最后一环(居民一般消费价格上涨)。

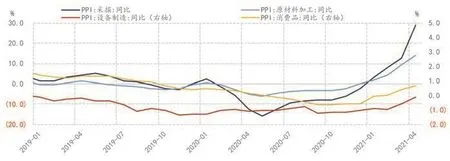

2020年5月, PPI采掘和原材料价格同比增速触底并呈V形反弹(见图1)。PPI设备同比亦同步触底,但反弹幅度较弱,主要是受到个别行业拖累,如交运设备、通信电子等。2020年9月前后,少部分高集中度的消费品行业,价格同比跟随上游原材料价格出现反弹。如PPI食品制造业、PPI饮料制造业以及家电价格。2020年年末至2021年年初,在海外明确开启补库,出口加速上行后,出口依赖型的家具、纺服价格同比止跌,部分龙头企业计划提价。此后,耐用品消费和高端服务价格开始反弹,譬如4月PPI耐用消费品环比涨幅创历史新高,家具用品CPI和教育文化CPI环比远超季节性。尚未出现明确提价的一般消费品和日常服务价格相对疲软。譬如4月CPI其他用品和服务、CPI服装两者的环比涨幅仍然低于季节性。

图1 2019年以来PPI板块指数的同比变化

此轮价格上涨的过程对应的正是需求修复的过程。2020年3月,政策积极加杠杆,促使基建和地产投资的逆周期需求抬头。2020年6—8月,我国出口增速见底翻正,对应的是海外批发商补库存。2020年11月,出口开始加速上行,对应的是海外制造业补库存。2021年3月,伴随着疫情形势的稳定,管控政策开始放松,服务消费解封,4月开始国内疫苗接种速度加快。目前尚未发生但后续可期待的,是内生性需求带来的下游一般消费的实质性复苏,这需要看到就业和居民收入真正地回到疫情前的水平。

与历史进行对比,当下或与2016年年底相似,即价格上涨接近半程,全产业链价格基本见底,但尚未有行业触及本轮涨价顶点,一般消费和服务价格尚未开始修复。对中上游企业而言,PPI生产资料同比仍在冲刺阶段;对下游企业而言,消费品价格基本实现触底反弹,但部分行业涨价仍局限在龙头企业,且多源自对原材料价格上涨的应对。

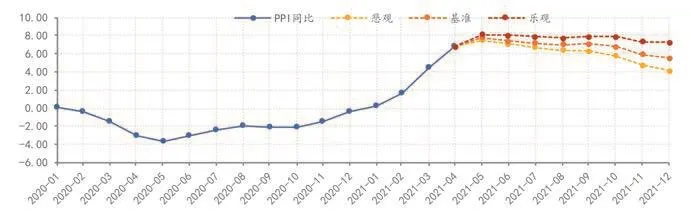

综上所述,从大宗商品价格上涨与通胀之间的关系看,当前国内自上而下的产业链价格传导依然成立,但受到疫情的阻碍,目前尚缺少最后一环,即居民一般消费价格上涨。笔者预计,在全球流动性持续超宽松,多国推行财政刺激政策,同时资源国疫情延续的背景下,全年PPI同比增速直到三季度末都会处于历史高位水平,全年中枢在6%左右(见图2)。与此同时,核心CPI同比增速将保持温和增长。伴随二季度服务消费的大幅回暖,同时生产资料价格传导将进一步反映到居民消费品中,核心CPI将大概率进入加速上行态势。预计全年核心CPI同比中枢为1%,至年底达1.5%以上,回到疫情前的水平。

图2 国内PPI同比全年趋势预测