英国国际收支恢复平衡有压力

2021-08-12邓志超董澄溪编辑孙艳芳

文/邓志超 董澄溪 编辑/孙艳芳

新冠肺炎疫情暴发前,英国长期呈现经常账户逆差、资本和金融账户顺差的整体平衡的国际收支格局。2020年,英国在“脱欧”过渡期影响、新冠肺炎疫情冲击以及疫情暴发后全球救助政策刺激等多重因素的综合作用下,经常账户逆差快速恶化,而金融交易账户顺差则明显扩张,且规模远超经常账户逆差,使得2020年英国国际收支呈现较大幅度的“顺差”。进入2021年,主要经济体疫情得到较好控制,经济步入复苏阶段,加之疫苗接种范围持续扩大,全球经济可能在下半年后进入整体性复苏,进而推动全球贸易和国际金融活动的复苏。与之形成对照,英国国际收支面临的压力和风险反而在增加。

疫情暴发前英国国际收支整体处于平衡状态

将资本与金融账户分拆为资本账户和金融交易账户可以发现,相较于经常账户和金融交易账户,英国的资本账户收支规模要小得多,对国际收支格局的影响不大,故在下文分析中,重点分析经常账户和金融交易账户的变化。

2000年至2019年年末全球新冠疫情爆发前,英国国际收支呈现出“经常账户长期逆差、金融交易账户长期顺差的整体基本平衡”格局(见图1)。在此期间,经常账户逆差与GDP之比平均为3.27%,金融交易账户顺差与GDP之比平均为3.50%;与此同时,经常账户逆差和金融交易账户顺差的绝对规模在不断攀升,波动幅度也在加大。

图1 英国国际收支格局(1987—2020年,单位:百万英镑)

根据经常账户逆差和金融交易账户顺差规模的增长速度,可以将疫情暴发前的英国国际收支格局变化细分为三个阶段:第一阶段,2000年年初至2005年二季度,国际收支整体平衡。其中经常账户逆差占GDP之比平均值为2.06%,金融交易账户顺差占比平均值为2.13%,但最高曾到7.17%,波动明显。第二阶段,2005年三季度至2011年二季度,经常账户逆差占GDP之比平均值上升至3.08%,金融交易账户顺差占GDP之比平均值也快速攀升为3.63%。此期间大量资本流入英国购买英国金融资产,见证了伦敦国际金融中心的快速发展。第三阶段,2011年三季度至2019年年末,经常账户逆差占GDP之比平均值猛增至4.18%,金融交易账户顺差占GDP之比平均值也上升为4.3%,但增幅显著低于经常账户,国际收支仍基本处于平衡状态。

疫情冲击下金融交易顺差超过经常账户逆差

2019年四季度疫情暴发前夕,全球普遍预计英国“脱欧”将正式通过,英国国际收支表现出一种“靴子落地”效应,即货物进口大幅放缓,由此产生了难得的微量贸易盈余,使得当季经常账户由逆转顺,与GDP之比从三季度的赤字3.21%转为盈余0.29%。与此同时,由于担心英国脱欧带来金融震荡,外资进入英国金融市场的交易量大减,流出增加,金融交易账户则由顺转逆,与GDP之比由三季度的盈余6.62%快速反转为赤字2%。然而,这一现象并没有形成趋势。

2020年1月31日,英国正式“脱欧”,进入了十一个月的“脱欧”过渡期,英欧贸易协议充满不确定性,“靴子”重新拾起。随后不久,新冠肺炎疫情席卷全球,英国于一季度末出现第一轮新冠肺炎确诊病例高潮,在二季度末疫情得到抑制;但三季度末疫情再次全面暴发,每日新增确诊病例屡创新高。疫情冲击下,英国首先采取了一系列限制经济活动措施,使得大量经济活动停滞;随后又推出财政货币等刺激政策,力图恢复经济循环。这使得英国国际收支在疫情发展的不同阶段受到了不同的影响。

疫情暴发初期,限制经济活动措施同时抑制了供给和需求,但作用机理和程度有所不同。生产停滞导致货物出口减弱,且在短期内难以恢复;但金融类服务出口受此影响较小。需求因为生活、防疫等需要存在较大刚性,在最初快速下降后,稳定在了一个固定水平上,使得进口先降后稳。而随着英国多轮刺激政策的实施,居民需求上升,英国进口又重新扩张。在两者的综合作用下,疫情期间英国经常账户逆差呈现出先缩小后扩大的形态。分季度看,2020年一至四季度,经常账户逆差与GDP之比分别为3.46%、2.99%、2.65%和4.83%。

另一方面,在疫情冲击下,全球各主要经济体为应对新冠肺炎疫情普遍采取了宽松货币政策,特别是美国采取的量化宽松和低利率货币政策,为全球注入了巨量的流动性。这些流动性首先进入金融市场,带来了金融交易的“繁荣”。伦敦作为国际金融中心,英国金融资产是全球流动性的主要投资标的,吸引了大量海外资本的追逐,从而使得英国金融交易账户顺差快速扩张。分季度看,2020年一至四季度,金融交易账户顺差与GDP之比分别为1.47%、4.96%、4.64%和7.12%。

整体看,2020年全年,英国经常账户逆差739.31亿英镑,金融交易账户顺差955.16亿英镑,国际收支出现较大幅度顺差格局。

货物贸易是经常账户逆差扩大的主因

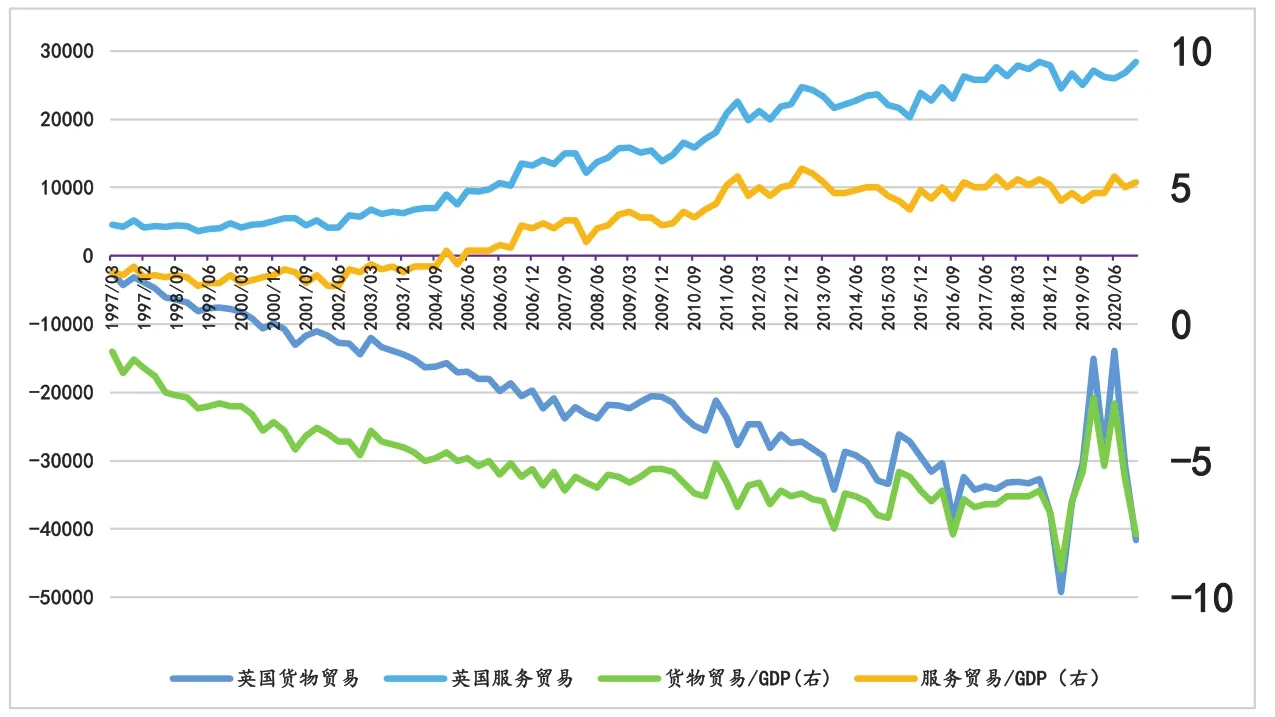

图2显示了英国货物贸易和服务贸易有两个特征:一是服务贸易长期顺差而货物贸易长期逆差;二是两者与GDP之比都在不断扩大。这可能是由于英国物质资源匮乏和其主导经济思想所致。英国各界普遍认为,英国为欧洲岛国,物质资源相对匮乏,货物出口不占优势;同时,英国历史悠久、金融业发达和劳动人口技能成熟,服务出口应该是其贸易优势和主导方向。从图2可以看出,疫情冲击对英国服务贸易影响不大,与其金融、教育等服务出口受疫情影响较小的特点相匹配,金融服务甚至在后期还受益于疫情带来的全球货币宽松。

注:正值表示顺差、负值表示逆差。图2 英国国际贸易细分项(单位:百万英镑,%)数据来源:英国统计局;植信投资研究院

相比之下,货物贸易出现较大波动是导致经常账户逆差扩大的主要原因。2020年一季度至二季度,英国货物贸易逆差占比迅速从5.2%缩小至2.9%,反应出疫情冲击下供给和需求都快速下降,但进口需求下降得更快,二季度货物出口环比下降10.5%,进口环比下降21.1%。三季度,受限于供给能力的缓慢恢复,货物出口环比增长0.7%,四季度恢复生产后环比增长7.75%;而在刺激政策发力下进口需求增长更加迅猛,三至四季度,环比分别增长19.9%和15.8%。进出口增速差的扩大,进一步拉大了货物贸易逆差。

疫情冲击下英国金融交易账户出现显著的结构变化

2020年全年,英国金融交易账户顺差幅度不断扩大。从结构上看,直接投资项和其他投资项是推动顺差的主要动力(见图3)。同时,英国相对发达的证券投资和金融衍生品却出现了逆差。分项来看,2020年直接投资项下的资金流入在各子账户间进行了轮换,从一、二季度的收益再投资转化为四季度的股权投资,说明疫情冲击下全球资金涌入英国购买英国资产;证券投资项由一季度的流入转为二至三季度的持续流出,总体为流出;金融衍生品正好相反,由一至三季度的流出转为四季度的流入,但总体为流出;其他投资项下则由逆差转为顺差。观察这些子账户之间的相互变化,一个合理的推断是,英国疫情暴发后,证券投资不确定性增大,资金流出,同时疫情使得英国股权资产价格下跌,在全球流动性宽松的背景下,英国股权资产吸引力上升,资金流入直接投资账户购买股权资产,同时流入其他投资账户中的货币项目,等待合适时机购买英国金融资产。

注:正值表示英国对外金融资产增加、资金流出,金融交易账户逆差;负值表示英国金融负债增加,资金流入,金融交易账户顺差。图3 英国金融交易账户细分项 (单位:百万英镑)数据来源:英国统计局;植信投资研究院

未来一个时期英国国际收支难以恢复平衡态势

英国国际收支可能持续面临两个难题,即经常账户可能持续逆差和金融交易账户带来金融的不稳定性。

2021年一季度,英国疫情逐步得到控制,同时疫苗接种提速对后续控制疫情起到了关键作用。一季度,英国贸易逆差缩小至11.71亿英镑,缩小幅度好于市场普遍预期的14.4亿英镑。这主要得益于英国对欧一季度货物出口同比增长8.6%。但这可能只是一个暂时现象。一方面,2021年年初,英国脱欧过渡期刚刚结束,各方面贸易规则的调整还未适应到位,未来随着贸易商逐渐适应新规则,英欧之间货物逆差可能再度扩大;另一方面,英欧协议尚未对金融等服务项目进出口做出相应的具体规定,未来英欧之间的服务贸易走向存在较大的不确定性,主要是对英国的服务贸易顺差不利。两项综合作用,可能会使英国经常账户继续保持逆差状态。另一方面,2021年年初至今,英镑对美元已经升值3.44%,对欧元则升值5.013%。英镑升值也会抑制英国出口增长,增加经常账户逆差的压力。

未来一个时期,英国金融交易账户是否能够保持大幅顺差,存在较大的不确定性。这种不确定性主要来自英国对外净投资收益率由正转负和英国外债积累程度较高。通过比较英国海外资产投资收益率和对外负债收益率之差可以发现,英国净对外投资收益率在2012年一季度由正转负,且近年来除2019年二季度外,一直处于负值区间。这说明,英国的对外投资收益已难以覆盖资金成本,资本和金融交易账户长期顺差背后很有可能已是“借新还旧”的危险局面。2020年年末,英国外债余额已经累积至7.29万亿英镑,数倍于2020年英国的GDP;同期,英国国际投资净头寸为负债6392亿英镑,占2020年GDP的30.26%,远超国际警戒线。考虑到英国的外债多以英镑计价,过度累积的外债转化成系统性金融风险的可能性较低,但净对外投资收益率趋势性下降和高外债,可能持续对英国的金融稳定产生不利影响,因此,不排除在某个时间段,金融交易账户由顺差跳转为逆差,从而导致一定程度的金融风险。