保险科技视角下寿险公司经营效率研究

2021-08-06高雪岩韩丹丹

高雪岩 韩丹丹

【摘 要】保险科技的大力发展为寿险公司的数字化转型提供了帮助,对承保、理赔、保全服务时效进行了改进。论文基于保险科技视角,选用DEA模型测算运营效率,并根据灰色关联度分析、Tobit回归测算保险科技发展程度对于效率提升的作用,针对测算结果提出建议和对策。

【Abstract】The vigorous development of insurance technology has helped the digital transformation of life insurance companies, and improved the time limit of underwriting, claim settlement and preservation services. Based on the perspective of insurance technology, this paper uses DEA model to measure operational efficiency, and measures the effect of insurance technology development degree on efficiency improvement according to grey correlation analysis and Tobit regression, and puts forward suggestions and countermeasures according to the measurement results.

【关键词】经营效率;寿险公司;保险科技

【Keywords】operational efficiency; life insurance company; insurance technology

【中图分类号】F842.6 【文献标志码】A 【文章編号】1673-1069(2021)05-0096-02

1 引言

伴随区块链、人工智能、大数据技术集中运用于保险产业的开发设计、渠道销售和运营管理,保险科技已经深入融合到传统险企与新兴互联网保险平台,在用户体验提升、辅助精准决策、场景产品发掘等方面发挥了重要作用。而中国互联网保险新增保单数量自2016年61.7亿单,增至2019年406.2亿单,保险业务发展进入大数据时代,我国数据量据预测在2025年将达到48.6ZB,是2018年的7倍左右。科技融投资方面,从全球来看,2019年保险科技融资65.9亿美元,国内同期保险科技行业融资达到39.76亿元。同年,保险机构的科技开发投入达到319亿元,预计2022年将达到534亿元。

针对我国寿险公司在IT硬件、科技投入、资金投入中是否取得经营效率的提升,本文参考国内外相关效率工具,基于保险公司经营多种类投入及产出的复杂性,选用非参数方法DEA方法,作为估算手段,探讨保险科技应用对公司经营效率的影响。本文从保险科技赋能角度,考虑保险企业经营特性,选用DEA方法测算近年保险企业的经营效率。

2 效率评价DEA方法数据处理及结果分析

2.1 指标选用

本文研究对象选用32家寿险公司,研究时期为2015-2018年,其业务相对分散,研究对象保费收入加总占据当年总保费的份额分别为75.83%、86.49%、85.92%、77.66%,选择样本可以代表寿险经营的总体情况。投入产出指标中,选用劳动力(手续费及佣金)、实物资本(业务及管理费用)、金融资本(实收资本与资本公积之和)为投入指标,将保费收入(损益表“保险业务收入”项)、赔付支出(损益表“赔付支出”项)、投资收益(损益表“投资收益”项)作为产出指标。

2.2 数据来源

样本寿险公司的指标数据来源于2015-2018年《中国保险年鉴》。

2.3 DEA模型输出结果分析

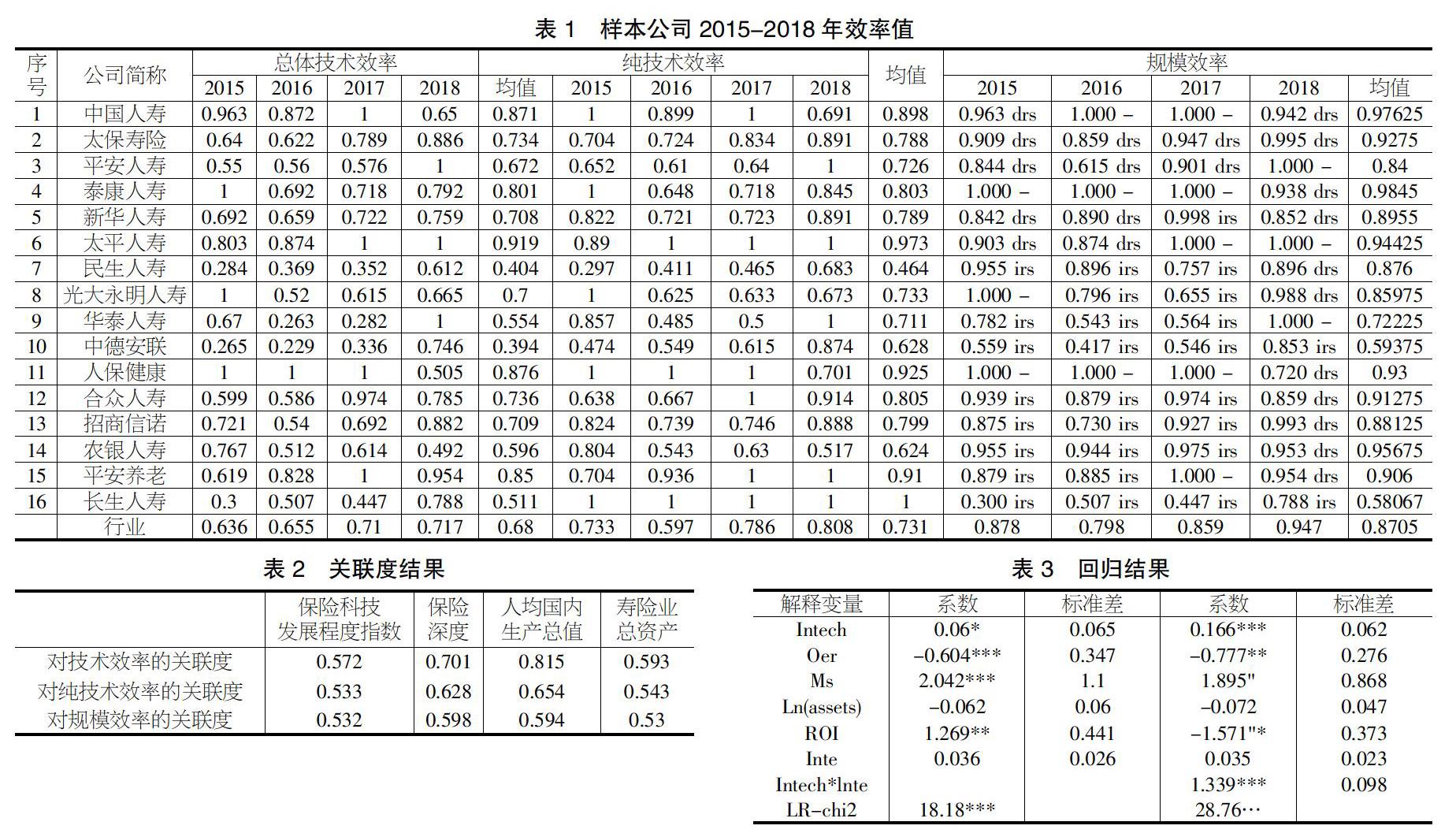

使用DEAP Version2.1工具得出研究样本公司的总体技术效率、纯技术效率与规模效率,输出结果如表1所示。

由表1分析可得,我国寿险公司总体技术效率不高,存在较大投入浪费;样本公司体现行业纯技术效率为0.731,在发展中于2016年效率值下滑后反弹并提升,在各公司数据均值中同样可见,各公司发展不均衡,如民生人寿、华夏人寿和百年人寿效率值与平均值差距较大。

3 灰色关联分析

3.1 指标选用及来源

变量选用测算得出的总体经营效率作为参考序列,将同时期的保险科技发展程度、保险深度、寿险业总资产、人均国内生产总值作为比较序列。其中,本文参考颜瑞云(2019)研究,将2015-2018年保险科技发展程度指数确定为386.82、507.95、625.3、644.11,其他数据来自国家统计局官网、中国保险行业协会。

3.2 关联度分析

使用SPSSAU工具,将原始数据作无量纲化处理,完成灰色关联分析,输出结果整理如表2所示。

从表2结果可见,保险科技发展程度指数对寿险行业经营效率关联度较高,达到0.53以上,其中,倒置科技发展程度之后与经营效率值的因果关系,计算两者之间关联度得到0.543、0.509、0.532,比对称结果(0572、0.533、0.532)更低,说明保险科技发展程度指标对于效率提升有促进作用。

4 Tobit回归分析

4.1 指标选用及来源

本文将纯技术效率值作为被解释变量,以保险科技发展程度Intech(作为虚拟变量,2017年取0,2018年及以后取1)、营业费用率Oer(手续费及佣金支出/保费收入)、市场占有率Ms(样本公司保费收入/行业保费收入总值)、公司规模Ln(assets)(样本公司总资产的自然对数)、投资收益率ROI(投资收益/保费收入)和互联网保费占比Inte(互联网业务收入/总保费收入)为解释变量,衡量寿险行业经营效率。

其中,互联网保费数据来源于《中国保险市场发展分析》《中国互联网保险行业发展报告》及其他公开资料整理得到,因2016年以前数据采集困难,调整以中国人寿、平安人寿、泰康人寿、太平人寿、新华人寿、国华人寿、工银安盛、建信人寿、平安养老、中意人寿、光大永明人寿、弘康人寿作为样本公司,继续完成Tobit回归。

4.2 回归结果分析

根据构建模型(其中β为待估系数,ε为误差项):

PTEit=β0+β1Intechit+β2Oerit+β3Msit+β4Ln(assets)it+β5ROIit+β6Inteit+εit (1)

PTEit=β0+β1Intechit+β2Oerit+β3Msit+β4Ln(assets)it+β5ROIit+β6Inteit+β7Intech×Inteit+εit (2)

使用STATA工具,对样本数据进行回归,输出结果整理如表3所示。

其中,***、**、*分别代表数据在1%、5%、10%水平下显著。

根据回归结果,模型(1)表示在10%的显著性水平,保险科技发展程度与公司效率正相关,即可以通过提升科技发展水平提高经营效率,在模型(2)中引入科技发展与互联网保费占比交互项,其通过1%显著性水平检验,表明保险科技在寿险业存在分配效果。

5 结论

第一,我国寿险行业总体技术效率不高,并且不同公司之间的纯技术效率差異较大,发展不均衡,也说明寿险行业在效率提升方面存在较大空间。第二,保险科技的融合发展对寿险公司的经营效率提升存在积极促进作用,其原因经分析可能是科技赋能会部分减少保险公司的人力成本支出并提升各环节运营效率,从而提高保险公司经营效率。第三,保险科技发展水平对寿险业产生分配效果,各公司对互联网渠道的建设巩固对业务战略布局存在重要作用。

【参考文献】

【1】吴伊侨.基于DEA的我国保险公司经营效率研究[D].广州:广东外语外贸大学,2020.

【2】殷悦.互联网背景下财产保险公司经营效率影响因素研究[D].杭州:浙江大学,2019.

【3】陈华,杜霞,王丽珍.全面风险管理对企业经营效率的影响——基于45家寿险公司的实证研究[J].保险研究,2019(02):3-15.

【4】孙蓉,奉唐文.保险公司经营农险的效率及其影响因素——基于SBM模型与DEA窗口分析法[J].保险研究,2016(01):43-53.

【5】白彩全,范婧雯,何宜庆,等.中国财产保险公司经营效率评价及影响因素:基于CCR-BCC和Malmquist的DEA-Tobit模型[J].数学的实践与认识,2015,45(13):18-30.

【6】高雪岩.保险科技视角下对保险产品线上购销风险管控的研究[J].中小企业管理与科技,2020(12):82-83.