数字普惠金融发展对产业结构升级的影响

2021-07-25葛和平张立

葛和平 张立

【摘要】近年来, 数字普惠金融的发展为产业结构升级提供了新思路。 基于北京大学数字普惠金融指数, 采用动态面板数据门槛模型, 研究数字普惠金融对产业结构升级的影响机制, 结果表明: 数字普惠金融与产业结构升级之间存在非线性关系; 数字普惠金融覆盖广度、使用深度、数字化程度均存在门槛效应; 各地区数字普惠金融的产业升级效应存在异质性, 其中中部地区的产业结构升级作用最显著。

【关键词】数字普惠金融;产业结构升级;门槛效应;非线性

【中图分类号】F830 【文献标识码】A 【文章编号】1004-0994(2021)09-0135-7

金融发展无疑是推动产业结构升级的重要因素。 与传统金融不同, 数字普惠金融致力于通过数字技术与金融业的融合, 将原本被传统金融排斥在外的群体重新纳入正规金融服务, 为社会各阶层提供价格合理、需求匹配的金融服务。 数字普惠金融利用“大数据+人工智能”等技术支持, 可以有效降低中小企业的融资成本, 改善企业的外部融资环境, 为企业提供更加便利、平等、完善的金融服务。 那么, 数字普惠金融发展到底会对产业结构调整产生什么样的影响?影响的机制是怎样的?这些都是值得深入思考的问题。

一、文献综述

(一)传统金融发展与产业结构升级

此类研究可分为促进论和抑制论两种观点: ①促进论认为, 金融发展可以促进资金在基础设施建设项目上的调配以及在资本市场的流动, 改善企业的外部融资环境, 促进技术创新, 推动地区基础设施行业发展, 从而带动产业结构升级[1,2] 。 史恩义、王娜[3] 通过研究我国中西部地区的金融发展与产业转移的关系发现, 我国中西部地区的金融发展在金融规模和金融结构的作用下对产业升级具有一定程度的促进作用。 ②抑制论认为, 金融发展的产业升级效应受金融结构的影响, 金融结构只有根据经济发展形势及时调整为最优结构才能促进产业结构升级[4] 。 如果金融发展实际上阻碍了实体经济的发展, 则会使金融发展与产业升级背道而驰[5] 。 同时, 金融空间特征化会使某地区的低端产业转移到周边地区, 从而阻碍该区域外的产业结构升级[6] 。

(二)数字普惠金融发展现状

我国学者对普惠金融发展的研究主要侧重于普惠金融区域差异及其影响因素等方面。 林春等[7] 通過基尼系数和DER指数等方法研究发现, 我国各地区间普惠金融发展差异呈下降趋势, 极化程度也有所改善, 但东、中、西部各地之间普惠金融发展的演进趋势存在明显的异质性。 沈丽、张好圆等[8] 运用Kernel密度估计和空间Markov链等方法研究发现, 我国普惠金融水平存在区域差异, 且整体上处于较低水平。 李建军等[9] 通过空间自相关分析理论与方法对我国普惠金融的总体和局部空间差异进行研究, 发现我国普惠金融水平整体上呈上升趋势, 但地区间出现明显的极化趋势。

(三)数字普惠金融发展对产业结构升级的影响

随着微信支付、阿里巴巴、京东等电商平台的兴起, 网上支付已经成为公众的重要支付手段, 互联网的广泛应用促进了我国数字普惠金融迅速发展[10] 。 国内外越来越多的学者开始关注数字普惠金融对经济社会发展的影响, 郭峰等[11] 从覆盖广度、使用深度、数字化程度三个维度, 构建了北京大学数字普惠金融指数, 为我国数字普惠金融的研究提供了较为权威的数据支持。 在此基础上, 唐文进、李爽等[12] 借鉴Hansen门槛模型, 对我国数字普惠金融发展与产业结构升级之间的关系进行研究, 发现我国东、中、西部地区的数字普惠金融发展均对产业结构升级产生了促进作用, 且两者之间呈非线性关系。 随着普惠金融的发展, 金融服务的覆盖广度不断扩大、资本市场上资金在各产业之间的配置效率也逐渐提升, 这有利于促进产业结构的优化升级[13] 。

基于上述文献可以发现, 已有研究大多采用静态面板数据的线性回归或门槛回归方法, 这类模型存在以下两点值得改进的地方: 第一, 这类模型没有考虑被解释变量与重要解释变量之间的内生性问题, 由此估计出来的参数可能是有偏的、不一致的。 第二, 这些模型仅考虑了斜率门槛效应, 而没有考虑截距门槛效应, 这样的估计结果也可能是有偏的[14] 。 因此, 本文尝试使用加入截距项门槛效应的动态面板门槛模型对数字普惠金融发展与产业结构升级之间的关系进行实证分析。

二、机理分析与模型构建

(一)数字普惠金融发展对产业结构升级影响的机理分析

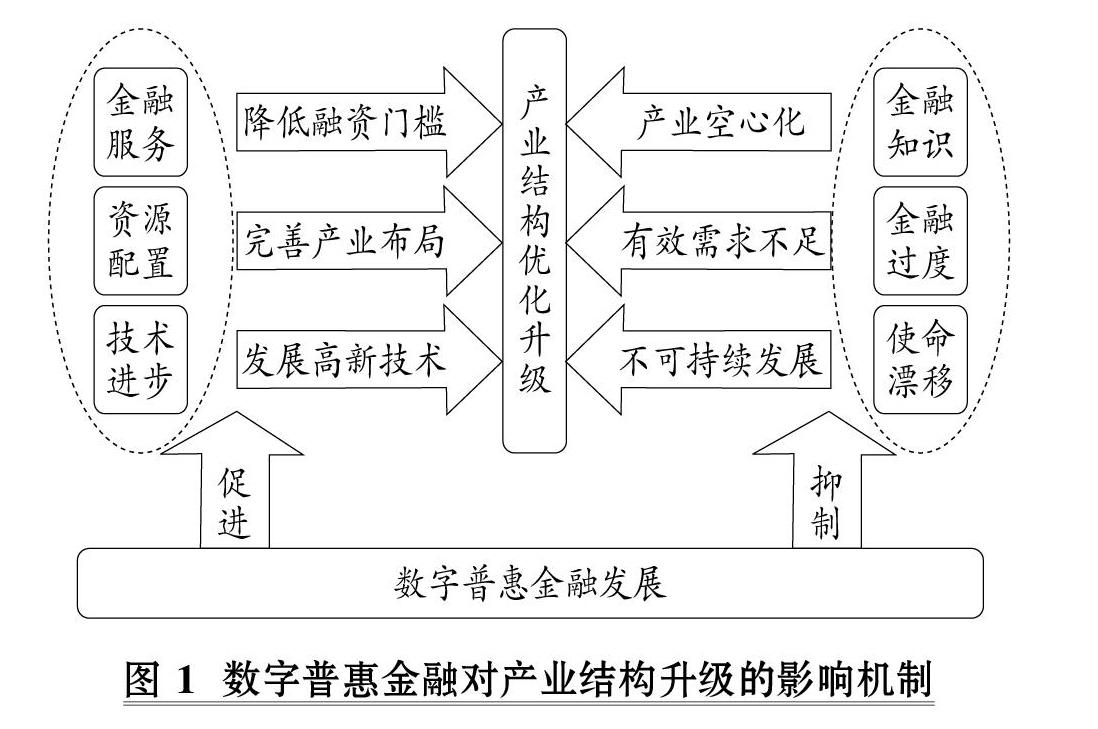

1. 促进机制。 第一, 金融科技的发展极大地丰富了传统普惠金融的产品种类, 也为个人金融需求者提供了更多的金融产品, 刺激了居民的金融需求, 而金融创新与消费需求的多样化可以进一步推动产业结构优化升级[15,16] 。 第二, 金融系统的发展通过资本形成信用扩张机制, 增加产业内的资本积累从而扩大产业规模, 在资本市场上, 由于资本导向机制的存在使得资本流向发生改变, 从而促进产业结构优化[17] 。 第三, 技术进步是促进产业结构升级的重要决定性因素[18] , 数字普惠金融的发展可以帮助高新技术企业更好地从资本市场上筹集到足够的资金, 高新技术企业获得创新项目所需资金后就可以促进技术革新, 从而推动产业升级。

2. 抑制机制。 第一, “金融过度”问题。 金融服务过度扩张, 金融业利润明显高于其他行业, 从而挤压其他行业的发展空间[19] 。 金融的过度投机会导致产业结构空心化, 从而不利于产业结构升级[20] 。 第二, 个体自身金融知识的匮乏容易导致有效需求的不足, 从而使金融服务的供给者与金融服务的需求者之间不能有效对接, 最终阻碍产业结构升级转型。 第三, 金融机构的“使命漂移”效应。 一些金融机构为追逐自身利润, 可能会存在一定程度上的“使命漂移”, 使政府政策预期与现实相背离, 这可能会在一定程度上对该地区的产业结构升级产生负面影响。

基于以上分析可知, 数字普惠金融对产业结构升级的影响可能是复杂的、非单一性的, 故本文假设数字普惠金融对产业结构升级的影响是非线性的。

(二)变量选取与数据说明

本文选取我国31个省份2011 ~ 2018年的年度面板数据进行分析, 大部分数据来源于各省份的统计年鉴、国家统计局、中经网、Wind数据库。 小部分缺失的数据采用已有数据的平均增长率由后向前反推计算所得的值近似替代。

1. 被解释变量: 产业结构升级指数(isy)。 本文借鉴徐敏等[21] 的做法, 构建产业结构升级指数来度量产业结构的升级。 计算方法如下:

isy= i×yi=1×y1+2×y2+3×y3

其中, yi表示第i产业的产值占GDP的比重。 isy的值越大说明该地区产业结构越高级。

2. 核心解释变量: 数字普惠金融指数(df i)及其各维度指数(df i1/df i2/df i3)。 本文采用北京大学数字金融研究中心发布的“北京大学出版社数字普惠金融指数”来衡量该地区的数字普惠金融发展水平。 其中, df i1、df i2、df i3分别代表数字普惠金融的覆盖广度、使用深度以及数字化程度。 为防止可能出现的异方差, 这里将各指数均除以100。

3. 控制变量。 由于影响产业结构的因素很多, 为了避免遗漏变量导致的内生性偏误, 本文选择外商直接投资、城鄉收入差距、政策制度、技术进步、经济发展水平、固定资产投资水平作为控制变量。 具体变量定义如表1所示。

(三)模型构建与估计方法

为探讨数字普惠金融与产业结构升级之间的关系是否存在非线性的数字普惠金融门槛效应, 考虑到当期产业结构水平往往受前期产业结构水平的影响, 从而导致内生性问题, 为此本文借鉴Kremer等[22] 构建动态面板数据门限模型的方法, 在控制变量中加入产业结构升级指数的滞后一期项(isyi,t-1), 以数字普惠金融发展水平及其子维度(df i,df i1,df i2,df i3)为门槛变量, 同时将其作为核心解释变量, 设定数字普惠金融与产业升级(isy)之间的动态面板数据门槛模型:

isyit=β0+β1df iitI(df i≤γ)+β2df iitI(df i>γ)+

?Xit+μit+eit (1)

其中: 下标i表示省份地区, 下标t代表年份; μit为31个省份的个体固定效应; eit为误差扰动项; I(·)为示性函数, 其值决定于门槛变量(df i)与门槛值(γ); 当df i≤γ时, I(·)的值为1, 否则I(·)的值为0。 X为控制变量, 包括外商直接投资、城乡收入差距、政策制度、技术进步、经济发展水平以及固定资产投资水平。 根据Bick的研究, 仅考虑斜率门槛效应, 而没有考虑截距项的门槛效应, 最终模型估计的结果可能是有偏的, 因此, 本文在模型(1)的基础上加入截距项的门槛效应。 其中δ表示当df i≤γ时的截距。

isyit=β0+α1isyi,t-1+β1df iitI(df iit≤γ)+

δI(df iit≤γ)+β2df iitI(df iit>δ)+?Xit+μit+eit (2)

由于动态面板数据门槛模型(2)中含有31个省份的个体固定效应(μit), 因此在估计之前需要先通过固定效应变换来消除固定效应。 本文借鉴Arellano和Bover[23] 提出的前向正交离差变换来消除固定效应。 该方法采用各变量在t期的观察值减去t期之后所有的观察值的平均值, 来解决固定效应变换后误差项存在的序列相关问题。 对模型(2)中的各变量进行前向正交离差变换后得到模型(3):

isyit*=β0+α1isyi,t-1+β1df iitI(df iit≤γ)+δI(df iit≤γ)+β2df iitI(df iit>γ)+?Xit+μit+eit (3)

模型(3)中变量的前向正交离差变换形式如下(以产业结构升级指数isy为例, 其他变量的变换形式也一样):

isyit*=[T-tT-t+1][isyit-[1T-t](isyi,t+1+…+

isyiT)],t=1,…,T-1 (4)

其中, eit*不存在序列相关且其方差具有单位矩阵的形式:

Var(ei)=σ2IT?Var(eit*)=σ2IT-1 (5)

至此, 本文就可以利用Cancer和Hansen[24] 提出的包含内生自变量的门槛模型程序来估计模型(3)中的参数。 具体而言, Cancer和Hansen提出的模型估计程序包含三个步骤: 第一步, 利用最小二乘法估计内生变量与工具变量的简化模型, 通过简化模型估计内生变量的预测值, 将预测值代入模型(3); 第二步, 估计模型(3)中的门槛值; 第三步, 基于门槛估计值([γ])和工具变量( ), 运用面板数据广义矩估计(GMM)分别估计斜率门槛系数和截距门槛系数。

三、实证分析

(一)内生性检验与处理

根据Hansen[25] 提出的分布理论, 门槛变量应为外生性变量。 由于本文将产业结构升级指数的滞后一期作为解释变量放入动态面板数据门槛模型中, 导致解释变量可能与随机干扰项产生内生性。 因此在对模型参数进行估计之前, 本文需要对各变量的内生性进行检验。 本文将从检验变量的内生性和处理变量的内生性两方面加以说明。

1. 检验动态面板数据门槛模型的内生性问题。 本文首先将产业结构升级指数作为被解释变量, 其他变量的滞后一期作为工具变量, 运用面板数据工具变量的两阶段最小二乘法对各变量逐一回归; 然后运用吴-豪斯曼F检验(Wu-Hausman F test)和杜宾-吴-豪斯曼卡方检验(Durbin-Wu-Hausman chi-sq test)检验各变量的内生性。 检验结果如表2所示。

2. 处理面板数据的内生性变量。 为了处理面板数据变量的内生性问题, 本文将内生性变量的当期值作为解释变量, 以各内生性变量的滞后一期值和其他影响该变量的变量作为解释变量, 运用面板数据OLS法进行估计和预测, 将各内生性变量的预测值替代原内生性变量代入动态面板门槛模型(3)中进行估计, 具体计算过程与内生性检验回归方法相同。

(二)全样本分析

处理完面板数据变量的内生性后, 本文在估計动态面板数据门槛效应模型(3)中选取经济发展水平滞后一期项(lnrgdpi,t-1)作为工具变量, 动态面板数据门槛效应模型的估计结果(表3)表明数字普惠金融发展与产业结构升级之间存在非线性的门槛效应。

1. 考察数字普惠金融的门槛效应。 从表3的Panel A可以发现, 从整体上看, 无论门槛变量设为数字普惠金融发展指数还是其子维度, 都既存在斜率门槛效应又存在截距门槛效应。 具体来看, 当门槛变量设为数字普惠金融指数时, 斜率门槛值(γ)的估计值为0.7587, 其95%的置信区间为[0.6853, 0.7629]; 截距门槛值(δ)的估计值为2.349, 且在1%的水平上显著。 当门槛变量设为数字普惠金融指数的子维度时, 斜率门槛值(γ)的估计值分别为1.6476、1.2321、1.0142。 可以看出, 虽然γ与δ的估计值略有变化, 但变化不大, 且均为正数。

2. 考察核心解释变量及其子维度对产业结构升级的影响。 从表3的Panel B可以看到, df i的系数在门槛前后系数分别为0.0388和0.0485, 且均在1%的水平上显著, 这说明整体上数字普惠金融对产业结构升级的促进作用呈现出由弱到强的非线性变化过程, 数字普惠金融的产业升级效应存在瓶颈。 观察其子维度在门槛值前后系数的变化可以发现: 当门槛变量设置为df i1时, 其系数在门槛前后符号由正转负, 且门槛值后的系数显著, 这说明数字普惠金融的覆盖广度在超过门槛值后对产业结构升级起抑制作用; 当门槛变量设置为df i2时, 其系数在门槛前后均为负数, 且均在1%的水平上显著, 但门槛后的数值有所上升, 这说明数字普惠金融使用深度对产业结构升级起到抑制作用, 但在门槛后抑制作用减弱; 当门槛变量设置为df i3时, 其系数在门槛前后符号由负转正, 且在门槛后显著, 这说明数字化程度对产业结构升级产生推动作用。

3. 考察其他变量对产业结构升级的影响。 从表3的Panel C的结果可以发现, 政策制度(pol)对产业结构升级的影响均为负数, 但除门槛变量设置为df i2时在10%的水平上显著外, 其他情况均不显著。 这说明目前政府的财政支出政策需要进一步调整, 以适应产业结构调整升级。 城乡收入差距(gap)的系数为负, 且除门槛变量设置为df i1和df i3时不显著外, 其他情况均显著, 这说明城乡收入差距抑制了产业结构升级。 如何缩小城乡收入差距成为当前推动产业结构升级亟待解决的问题。 表3中产业结构升级指数的滞后项、外商直接投资、技术进步、固定资产投资以及地区发展水平的系数均为正, 这与以往的研究结论一致。

(三)异质性分析

由于我国各地区经济发展不平衡, 因此各地区数字普惠金融发展水平对产业结构升级的影响可能存在异质性。 与前文的处理方式类似, 本文在对各地区动态面板数据门槛效应模型进行回归前, 对各变量的内生性做了相似的处理。 在使用处理过后的面板数据对模型(3)进行回归后发现, 各地区数字普惠金融发展及其子维度与产业结构升级之间均存在斜率门槛效应和截距门槛效应。 各地区数字普惠金融发展均对产业结构升级产生了显著促进作用。

表4列示了东部地区数字普惠金融及其子维度对产业结构升级的影响。 就东部地区来说, 数字普惠金融系数在门槛前后均为正且显著, 但数值在变小, 这说明东部地区的数字普惠金融发展对产业结构升级的促进作用可能存在边际递减效应。 从子维度来看, 数字普惠金融覆盖广度的系数在门槛值前后均为正数, 这说明数字普惠金融的覆盖广度对产业结构升级产生了促进作用。 数字普惠金融使用深度系数在门槛值前后均为负数且显著, 这说明数字普惠金融使用深度对产业结构升级产生了显著的抑制作用, 表明我国东部地区存在一定的“金融过度”问题, 即接受金融服务的数量超过了需求的数量, 金融体系的过度发展不仅不会对实体经济产生促进作用, 反而会抑制实体经济发展。 数字化程度的系数在门槛值前后由负转正, 且显著性由不显著转为显著, 这说明数字化程度对产业结构的影响由不显著的抑制作用转换为显著的促进作用。

表5列示了中部地区数字普惠金融及其子维度对产业结构升级的影响。 就中部地区来说, 数字普惠金融发展指数的系数在门槛前后均显著为正, 同时系数在增大, 这说明数字普惠金融发展对产业结构升级产生了显著的促进作用, 且作用效果越来越明显。 从子维度来看, 数字普惠金融的覆盖广度无疑是产业结构升级的积极影响因素。 数字普惠金融使用深度系数在门槛值前后符号由负转正, 且由不显著转为显著, 这说明中部地区接受金融服务的数量要低于金融服务的供给量, 数字普惠金融使用深度有待进一步提高以促进产业结构升级。 数字化程度对产业结构升级无明显的促进作用, 原因可能是对中部地区而言, 信息化与科技水平已经较高, 产业结构的合理化才是促进产业结构升级的路径。

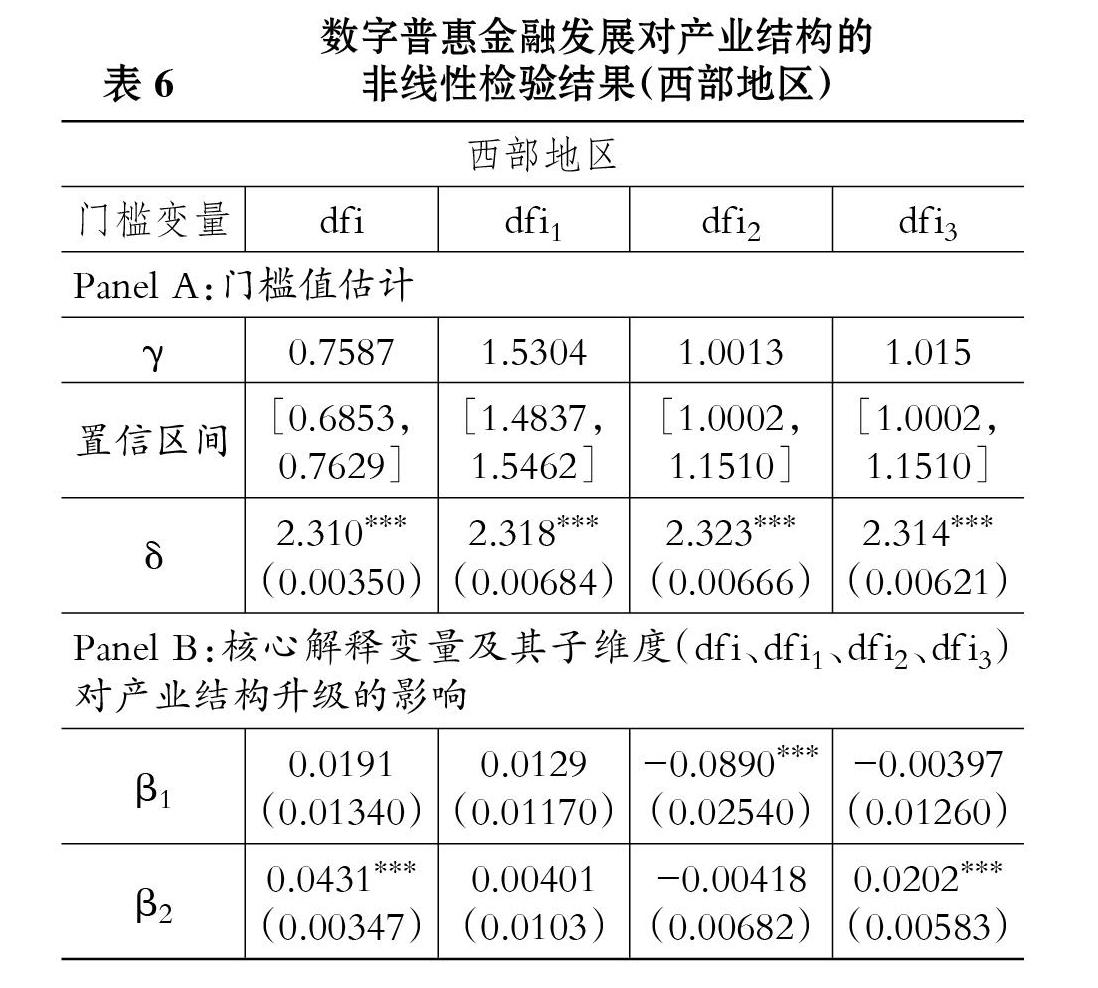

表6列示了西部地区数字普惠金融及其子维度对产业结构升级的影响。 就西部地区来说, 数字普惠金融发展指数的系数在门槛值前后由不显著转为显著, 且数值增大, 这说明西部地区的数字普惠金融发展对产业结构升级产生了促进作用。 从子维度来看, 数字普惠金融的覆盖广度对产业结构升级无明显的促进作用。 数字普惠金融使用深度系数在门槛值前后符号均为负, 但由显著转为不显著, 这说明在经济发展水平较为落后的西部地区, 金融服务的供给量有待提高。 数字化程度系数由负转正, 且由不显著转为显著, 这说明在西部地区, 信息化建设对产业结构升级有显著的促进作用。

(四)稳健性检验

本文通过替换核心变量的测算方式(df i→lndf i)来检验数字普惠金融发展与产业结构升级关系的稳健性。 从门槛值和核心解释变量的斜率门槛效应来看, 全国样本和各地区样本均存在斜率门槛效应和截距门槛效应, 斜率门槛值和截距门槛值的数值虽稍有改变, 但符号和显著性并没有改变。 从控制变量的系数来看, 各控制变量系数的显著性和符号并没有太大变化, 产业结构的滞后項和外商直接投资也都至少在10%的水平上显著为正, 其他控制变量系数也基本与前文一致。 因此本文的检验结果具有稳健性。

四、研究结论与政策建议

(一)研究结论

本文基于我国31个省份的面板数据, 以北京大学数字普惠金融指数及其子维度为门槛变量, 通过构建动态面板数据的门槛模型, 分析了我国数字普惠金融发展对产业结构升级的影响机制。 研究结果表明: 第一, 我国数字普惠金融发展与产业结构升级之间的关系存在门槛效应。 第二, 从子维度来看, 全国以及各地区的数字普惠金融覆盖广度对产业结构升级均产生了促进作用, 而数字普惠金融使用深度对产业结构升级产生了一定的负面效应, 这可能是因为我国存在一定的“金融过度”现象。 数字普惠金融的数字化程度对产业结构升级的作用由不显著转为显著, 这说明数字化建设能够有效降低金融交易的成本。 第三, 通过横向比较各地区数字普惠金融的产业结构升级效应可以发现, 与东部地区和中部地区相比, 西部地区数字普惠金融发展对产业结构升级的促进作用最为明显。

(二)政策建议

1. 因地制宜地完善我国数字普惠金融体系建设。 目前我国数字普惠金融的发展水平还较低, 但金融信息化、数字化建设进展迅速, 金融市场具有一定的后发优势, 具备实现对发达国家“弯道超车”的基础条件。 政府应该在保证监管到位的同时, 鼓励金融服务创新, 积极引导互联网借贷、股权众筹融资等融资模式, 为创新型企业和高附加值的行业领域量身定制金融政策, 拓宽企业的融资渠道。

2. 加快完善金融基础设施建设, 深化金融供给侧改革。 首先, 政府应该在产业形态较为落后的地区增加金融供给, 通过提升金融产品的覆盖广度与产品质量, 促进该地区的产业结构升级。 而产业形态已经较高的地区可以把产业结构升级的重点放在产业结构合理化上, 统筹三大产业的协调发展。 其次, 政府需要加快金融基础设施的建设步伐, 构建产融对接平台, 完善社会信用体系和支付体系建设, 进一步促进数字普惠金融与实体经济相互兼容。 最后, 政府需要警惕“金融过度”现象, 深化金融供给侧改革, 避免数字普惠金融成为产业结构升级的“双刃剑”。

3. 注重统筹区域数字普惠金融的协调发展。 从本文的实证结果来看, 我国数字普惠金融区域间、区域内部的发展差距仍然较大。 政府在发展数字普惠金融的过程中, 需要给予中西部地区更多的政策倾斜, 打破金融资源流动壁垒, 引导金融资源从发达地区向欠发达地区合理流动, 提升区域间数字普惠金融发展的合作水平, 强化区域间的金融交流, 促进区域间的优势互补, 使区域间形成良性的金融传导机制, 提高金融资源的利用效率。

【 主 要 参 考 文 献 】

[1] Pradhan R. P., Arvin M. B., Norman N. R.. The dynamics of information and communications technologies infrastructure, economic growth, and financial development: Evidence from Asian countries[ J].Technology in Society,2015(42):135 ~ 149.

[2] James R. Brown, Gustav Martinsson, Bruce C. Petersen. Do financing constraints matter for R&D?[ J].European Economic Review,2012(8):1512 ~ 1529.

[3] 史恩义,王娜.金融发展、产业转移与中西部产业升级[ J].南开经济研究,2018(6):3 ~ 19.

[4] 龚强,张一林,林毅夫.产业结构、风险特性与最优金融结构[ J].经济研究,2014(4):4 ~ 16.

[5] Nicola Gennaioli, Andrei Shleifer, Robert Vishny. Neglected risks, financial innovation, and financial fragility[ J].Journal of Financial Economics,2012(3):452 ~ 468.

[6] 何宜庆,吴铮波,吴涛.金融空间特征、技术创新能力与产业结构升级——以八大经济区为例[ J].经济经纬,2020(1):96 ~ 104.

[7] 林春,康宽,孙英杰.中国普惠金融的区域差异与极化趋势:2005 ~ 2016[ J].国际金融研究,2019(8):3 ~ 13.

[8] 沈丽,张好圆,李文君.中国普惠金融的区域差异及分布动态演进[ J].数量经济技术经济研究,2019(7):62 ~ 80.

[9] 李建军,卢盼盼.中国居民金融服务包容性测度与空间差异[ J].经济地理,2016(3):118 ~ 124.

[10] 宋晓玲,侯金辰.互联网使用状况能否提升普惠金融发展水平?——来自25个发达国家和40个发展中国家的经验证据[ J].管理世界,2017(1):172 ~ 173.

[11] 郭峰,王靖一,王芳等.测度中国数字普惠金融发展:指数编制与空间特征[ J].经济学(季刊),2020(4):1401 ~ 1418.

[12] 唐文进,李爽,陶云清.数字普惠金融发展与产业结构升级——来自283个城市的经验证据[ J].广东财经大学学报,2019(6):35 ~ 49.

[13] Bruhn M., Love I.. The real impact of improved access to finance: Evidence from Mexico[ J].The Journal of Finance,2014(3):1347 ~ 1376.

[14] Alexander Bick. Threshold effects of inflation on economic growth in developing countries[ J].Economics Letters,2010(2):126 ~ 129.

[15] 彭继增,方仙美.金融创新、消费需求与产业结构优化升级[ J].求索,2016(6):115 ~ 120.

[16] 易行健,周利.数字普惠金融发展是否显著影响了居民消费——来自中国家庭的微观证据[ J].金融研究,2018(11):47 ~ 67.

[17] 苏建军,徐璋勇.金融发展、产业结构升级与经济增长——理论与经验研究[ J].工业技术经济,2014(2):139 ~ 149.

[18] Ngai R. L., Pissarides A. C.. Structural change in a multisector model of growth[ J].American Economic Review,2007(1):429 ~ 443.

[19] 劉锡良,文书洋.中国存在过度金融化吗[ J].社会科学研究,2018(3):28 ~ 36.

[20] 张成思,张步昙.中国实业投资率下降之谜:经济金融化视角[ J].经济研究,2016(12):32 ~ 46.

[21] 徐敏,姜勇.中国产业结构升级能缩小城乡消费差距吗?[ J].数量经济技术经济研究,2015(3):3 ~ 21.

[22] Kremer S., Bick A., Nautz D.. Inflation and growth: New evidence from a dynamic panel threshold analysis[ J].Empirical Economics,2013(2):861 ~ 878.

[23] Arellano M., Bover O.. Another look at the instrumental variable estimation of error-components models[ J].CEP Discussion Papers,1990(1):29 ~ 51.

[24] Cancer M., Hansen B. E.. Instrumental variable estimation of a threshold model[ J].Econometric Theory,2004(5):813 ~ 843.

[25] Hansen B. E.. Threshold effects in non-dynamic panels: Estimation, testing, and inference[ J].Journal of Econometrics,1999(2):345 ~ 368.