论有限责任公司强制利润分配数额的确定

2021-07-21李鸣捷

李鸣捷

(武汉大学 法学院,武汉 430000)

一、问题的提出

利润分配是公司自治事项,若均采直接分红方式,则各股东“利益均沾”。但问题在于有限责任公司大股东常借“资本多数决”机制作出“不分红”决议,他们习惯于通过间接分红方式从公司攫取利润,却不情愿与小股东一起分红;于此情形,公司自治失灵,所谓自治机制完全沦为大股东压榨小股东的工具。对此,《最高人民法院关于适用〈中华人民共和国公司法〉若干问题的规定(四)》(以下简称《公司法解释(四)》)第15条但书明确:在大股东滥用权利,拒不分红致小股东利益受损时,小股东可提起强制利润分配之诉。(1)《公司法解释(四)》第15条规定:“股东未提交载明具体分配方案的股东会或者股东大会决议,请求公司分配利润的,人民法院应当驳回其诉讼请求,但违反法律规定滥用股东权利导致公司不分配利润,给其他股东造成损失的除外。”

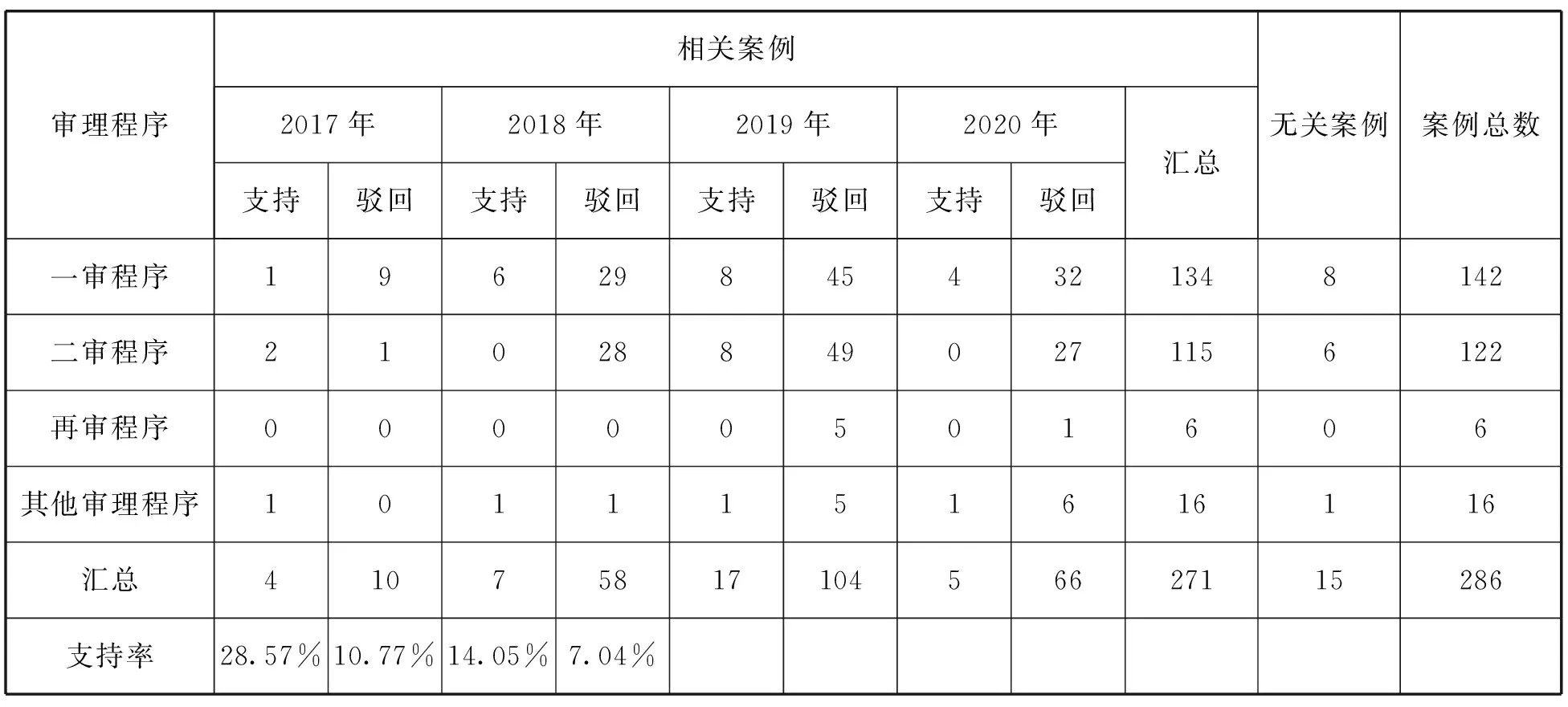

《公司法解释(四)》已颁行三年有余。那么,旨在保护小股东利益的《公司法解释(四)》第15条但书条款在实践中的适用状况如何?对此,笔者做了一项实证统计(见下表)(2)说明:(1)本文表中的主要数据均来自北大法宝网。(2)除表中最下一行数据表示比例外,其余各数据均表示案例数量。(3)北大法宝网司法案例部分提供高级检索模式。在“案由”栏目下选择“公司盈余分配纠纷”,在“全文”栏目下输入“但违反法律规定滥用股东权利导致公司不分配利润,给其他股东造成损失的除外”,匹配“精确”进行检索,可以检索到286个案例,其中包括15个无关案例。(4)表中所采集数据的截止时间为2020年12月31日。。由表中统计数据可知,我国利润分配请求权案件数量总体呈上升趋势,然而与之形成鲜明对照的是,法院支持强制利润分配的案件比例却始终处于较低水位,甚至在《公司法解释(四)》施行后,法院支持中小股东利润分配诉请的比例不增反降。

审理程序相关案例2017年2018年2019年2020年支持驳回支持驳回支持驳回支持驳回汇总无关案例案例总数一审程序196298454321348142二审程序210288490271156122再审程序00000501606其他审理程序1011151616116汇总4107581710456627115286支持率28.57%10.77%14.05%7.04%

问题究竟出在哪里?笔者检索了相关立法背景资料。在《公司法解释(四)》起草过程中,就是否规定强制利润分配之诉,各方存在严重分歧。法院系统内部的主要反对意见之一是:《公司法解释(四)》(征求意见稿)的相关规定不具实操性。法官欠缺商业知识,如何证明公司的可分配利润多少?如何确定具体的分配数额?司法解释仅作出原则性规定,实践中仍难操作。(3)参见杜万华主编:《最高人民法院公司法司法解释(四)的理解与适用》,人民法院出版社2017年版,第348页。这一顾虑在后续实践中屡次得到印证。(4)譬如,实践中有法院甚至因自身无法确定具体分配数额,进而认为“股东对公司盈余分配的具体金额负有举证责任”。参见福建省古田县人民法院(2017)闽0922民初1168号民事判决书。上述裁判说理显然有违《公司法解释(四)》第15条但书的立法精神。不过,这也恰恰反映出,法官在确定具体利润分配数额上有些“力不从心”,亟待相关实操性规则提供指引。可得出的一个初步结论是,“利润分配数额该如何确定”这一问题已然构成法院支持小股东诉请的一项制约因素;易言之,在不少案件中,“大股东欺压小股东”在实质上已成立,但法官苦于难以确定利润分配的具体数额,担心作出不妥裁判,两相权衡后反而更倾向于驳回原告诉请。

鉴于此,本文将研究一个问题,即有限责任公司强制利润分配数额该如何确定。(5)这里就“限题”做几点说明:首先,受篇幅所限,本文仅讨论有限责任公司;其次,本文讨论内容的发生时点为司法介入后,即司法介入公司分配的实体及程序要件均已成立;最后,本文不讨论“歧视性分配”案件,因为该类案件的处理较为简单,只需按照已获取股利股东的分配比例对其他股东进行补足即可,实践中并无争议。笔者拟立足于国内司法实践并借鉴国外立法经验对该问题进行探讨,以期对公司法修改背景下公司资本制度的完善有所助益。

二、强制利润分配数额确定规则的功能诠释

(一)动态功能:维护小股东分红权益的最后手段

公司法对关涉小股东利益保护规则的修改,在很大程度上是为了回应《世行营商报告》所暴露出的我国立法在“保护少数投资者”方面存在的不足。有学者认为,股利支付状况能够在一定程度上反映一国法律对少数投资者的保护水平。(6)譬如,其提出的“结果模型”揭示出:在有效的投资者保护制度下,小股东可通过行使法定权利,要求公司在符合条件时进行分配,以抑制大股东的“内部隧道行为”。See La Porta,et al,Agency Problems and Dividend Policies around the World,55 Journal of Finance 1,7-8(2000).他们认为,对于大多数公司而言,其代理成本问题主要源自控股股东对小股东的掠夺。(7)See La Porta,et al,Corporate Ownership around the World,54 Journal of Finance 471,471-517(1999).根据“股利利益侵占假说”,股权集中时,大股东有意愿且有能力借助股利分配侵占小股东利益(8)A.Shleifer & R.W.Vishny,A Survey of Corporate Governance.52 Journal of Finance 737,758(1997).,尤其在闭锁公司,小股东常遭受大股东的压制(oppression),限制股利分配是其典型表现。(9)See Arthur R Pinto & Douglas M Branson.Understanding Corporate Law,Matthew Bender & Company lnc,1999,p.75.

为救济小股东的分红权,举措大致有两类:一类是在法律中规定一定比例的强制性股利分配,如拉美的部分国家(10)譬如,巴西、哥伦比亚、厄瓜多尔等国均规定上市公司的股利支付率需不低于50%。See La Porta,et al,Law and Finance,Journal of Political Economy 1113,1130-1131(1998).;另一类是优先尊重公司自治,同时保留司法介入公司分配的可能,如根据《德国股份法》第254条可知,若公司的股利支付率低于4%,则股东有权请求撤销相关决议。在美国司法实践中,长期以来强制利润分配之诉通常作为保护小股东分红权益的衡平法救济(11)See Charles R.T.O‘Kelley & Robert B.Thompson,Corporations and Other Business Associations,5th,Aspen Publishers,2006,p.434.,法院的介入是谦抑的。法院一般认为,宣布股息是“自由裁量的,在董事会的业务判断范围内”之事项,除非董事会存在滥用裁量权(an abuse of discretion)的行径,法院通常会拒绝作出分配股息的裁判。(12)See Douglas K.Moll & Shareholder Oppression & Dividend Policy in the Close Corporation,60 Washington & Lee Law Review 841,862(2003).譬如,在Gay v.Gays’ Super Markets,Inc.案中,法院认为,要是司法干预合法,需证明董事会拒绝分配利润的决定构成欺诈、恶意或者滥用裁量权。See Gay v.Gays’ Super Markets,Inc.,343 A.2d.577(Me 1977).质言之,司法介入公司分配是维护小股东分红权的最后手段。相较而言,笔者倾向于支持后一种方案。因为利润分配毕竟是商业行为,分配方案应当由具备专业知识的董事基于商业判断,因时因地审慎制定。而前一种方案虽形式上保护了所有股东的分红权,但是过于刚性,可能有损公司的长远利益。(13)正如学者所述,对于强制性分红制度,应当正确认识监管机关的行政干预手段在公司股利分配政策中起到的引导作用。不能一味鼓吹强制公司现金分红,将行政监管行为变成对公司自主决策行为的粗暴干预,反而会对公司治理产生负面影响。参见朱芸阳、王保树:《上市公司现金分红制度的自治与强制——以股利代理成本理论为逻辑基础》,载《现代法学》2013年第2期,第166页。事实上,公司在业务、规模上的多样性与法律上整齐划一的标准间存在天然冲突,这就使得任何一种固定的强制股利支付率都是人为臆断的数字,缺乏普遍适用性。

(二)静态功能:引导当事人有效谈判

1.司法介入公司分配后仍应尊重公司自治

司法介入公司利润分配后,根据《公司法解释(五)》第5条第1款(14)《公司法解释(五)》第5条第1款规定:“人民法院审理涉及有限责任公司股东重大分歧案件时,应当注重调解。”可知,若案涉纠纷系股东重大分歧案件,应优先考虑适用调解程序,此无疑义。对于非股东重大分歧案件,笔者认为,法院仍宜优先考虑调解,因为调解以追求合意为目标,具有弱对抗性、非公开性以及纠纷解决方案的多样性与灵活性等特点,更有利于纠纷化解与当事人间和谐关系的重建与恢复(15)参见张卫平:《民事诉讼法学》,法律出版社2019年版,第191页。如在山西省某法院审理的一个案件中,法院通过休庭调解,促成双方涣然冰释,大股东同意分配。参见山西省河津市人民法院(2017)晋0882民初512号民事判决书。,契合有限责任公司人合性的特征。当然,在调解程序因故无法进行时,法院宜判决公司在规定期限内作出分红决议(16)我国实践中已出现司法介入公司分配后,不迳行判决具体利润分配的数额,而是判决公司在规定期间内作出就是否进行利润分配、如何分配作出股东会决议的先例。参见山东省商河县人民法院(2019)鲁0126民初2534号民事判决书。;若公司在规定期限内仍未作出适当决议,法院方可通过判决直接确定分配数额。原因有三:首先,公司自治在很大程度上得以恢复。司法介入后,就公司利润分配决议的作出而言,“资本多数决”机制在很大程度上退隐,控股股东与中小股东的关系由原先的“单方压制”变为现在的“势均力敌”,公司自治“复活”。其次,利润分配牵涉诸多商业判断,分配数额多寡可能均有各自的正当缘由:如“多分”可能是为了降低自由现金流的代理成本(17)如根据Jensen提出的“自由现金流量假说”可知,公司留存的过多现金流量将会成为管理层“腐败的温床”,股利支付率的提升能够减少可供管理层支配的自由现金流,从而降低代理成本。See Michael C.Jensen,Agency Costs of Free Cash Flow,Corporate Finance,and Takeovers,76 American Economic Review 323,323-329(1986).;“少分”可能是出于为实施发展战略而选择内源融资以降低融资成本的考量。既然公司自治不再失灵,那么相关事项应交由公司自己解决。最后,闭锁公司欠缺公开资本市场的定价,其净资产公允价值很难准确估定,因而作为股东权益之一的利润分配,其应然数额的确定亦非易事。由于此情形下关涉企业真实价值的信息呈碎片化,分布于不同利益相关者(大股东、小股东、经营者)之手,因此唯有借助充分、有效的谈判才能使得这些信息“无缝拼接”,形成一幅关于企业真实价值的完整图景。

2.基于公司自治的谈判可能陷入困境

就利润分配数额这一谈判事项而言,不同阶层的利益诉求具有异质性。具体来说,小股东因固有的投资分红需求,其无疑希望“多分”;大股东因握有公司主要资源,其可借助非分红形式从公司获益,故对利润分配数额漠不关心,相较于小股东而言倾向于“少分”;经营者作为负责公司经营决策的“管家”,其通常希望股东权益更多地以留存收益形式存在,如是,经营者就能够掌控更多的可支配自由现金流,以便图利自身。除上述直接参与谈判的当事人之外,利润分配数额之多寡亦关涉公司利益与外部债权人利益。对于公司而言,利润分配数额愈多,一方面会减少公司自身的留存现金,可能影响公司持续发展;但另一方面,根据信号传递理论,这能够向外部市场传递“公司不差钱”的积极信号,增强外部潜在投资者对公司的投资信心,利好公司未来的再融资。因此,从公司立场看,对于利润分配数额多寡的意愿不能一概而论,需要因时因地具体分析。至于外部债权人,其因到期收回本息之需,自然希望公司利润“少分”。

基于上述分析可知,在就利润分配数额这一谈判事项上,公司内部各阶层的偏好存在明显的异质性,加之“公司社会责任理论”下,公司内部决策也需顾及外部利益相关者(如债权人)的利益,这就导致尽管司法介入公司分配后,小股东因有法院干预而在实质上不再受大股东“资本多数决”的压制,但是各阶层利益诉求的明显差异,使得他们的协商意愿与谈判能力处于不均衡状态,进而可能导致谈判陷入困境。

3.纾困之道:引导当事人有效谈判的精巧机制

上文述及,司法介入公司分配后当事人间的被动谈判并不等于有效谈判,容易陷入困境,从而产生损人不利己的后果。因此,仍然需要有引导谈判行为向均衡结果发展的机制,“投票和表决是由能够产生均衡结果的精巧程序控制的。”(18)[冰岛]思拉恩·埃格特森:《经济行为与制度》,吴经邦等译,商务印书馆2004年版,第66页。在利润分配语境中,引导当事人投票和表决达致均衡的精巧程序就是强制分配数额确定规则。

强制分配数额确定规则并非意思自治的对立面,相反,它恰恰是当事人充分谈判结果的模拟;申言之,该规则的确立并非鼓吹司法干预公司分配时的恣意,相反,其强调通过合理的规则设计平衡各阶层的利益,协调当事人间的议价能力,促进各方有效谈判,最终使得该规则的适用实际处于“引而不发”的状态,从而最大限度地维护公司自治。

三、强制利润分配数额的确定进路

(一)可供分配利润的来源

《公司法》第166条以“当年税后利润”为起点,经过补亏、提取公积金后,形成可分配利润。照此,强制利润分配场合,可供分配利润的来源似应是公司税后利润无疑。但笔者认为,以税后利润作为分配来源仍欠妥当。更可取的方案是,以公司经审计资产负债表上的“留存收益”作为分配依据,并兼顾存量现金流。

一方面,税后利润是增量概念,与公司“久不分红”、盈余存量堆积的情况并不匹配。诚如前文所述,由《公司法》第166条可知,利润分配的原点是“当年税后利润”,这就意味着,税后利润在很大程度上仅具增量属性。这种理解在公司亏损场合不会出现问题,但在强制利润分配情境下,公司的财务状况通常是极为优渥的(19)如在“河南思维自动化设备有限公司与胡克盈余分配纠纷案”中,注册资本仅为300万元的公司竟然累积了1亿元的未分配利润,另有资本公积约3500万元,盈余公积6300多万元,财务状况极为优渥。参见最高人民法院(2006)民二终字第110号民事判决书。,如果此时仍仅以当期税后利润作为分配依据,不免会极大地限缩小股东可主张的利润分配数额。相形之下,以资产负债表上的留存收益作为分配来源更为可取,留存收益包括盈余公积和未分配利润,前者从企业当期净利润(20)严格意义上讲,税后利润与净利润是两个不同的概念。因为我国企业所得税的会计核算采资产负债表债务法,财务会计与税务会计相分离。这就导致我国企业在计算当期应交所得税时,需要对利润表上记载的利润总额进行纳税调整,调整成税法规定的应纳税所得额后,方可作为企业所得税的计税基础。参见周华:《法律制度与会计规则——关于会计理论的反思》,中国人民大学出版社2016年版,第44页。由于本文讨论之主题与税法无涉,故为说理简便,对于税后利润与净利润不作严格区分。中提取,后者由当期净利润扣除弥补亏损、提取公积金部分结转得来。与税后利润相比,留存收益是一个静态的存量概念,且其在资产负债表上列报,一目了然。由于经审计的财务报表具有公信力,故法官可径直以经审计资产负债表上“留存收益”科目记载数额作为利润分配的总括来源,简便易行。值得一提的是,已有法院注意到在确定利润分配来源时,仅借助利润表是不够的,尚需结合资产负债表上相关科目(主要是“留存收益”)的记载情况一并考虑。(21)如在广西高院审理的一个再审申请裁定中,被申请人主张在案涉期间其无可分配利润,并提交了相关经审计的资产负债表、利润表加以证明。再审申请人认为资产负债表与被申请人是否存在可分配利润无涉,不足为证;对于再审申请人的观点,法院予以驳回。参见广西壮族自治区高级人民法院(2019)桂民申5952号民事裁定书。

另一方面,利润分配支付的是现金,而公司有税后利润不代表其存在可供分配的现金,若仅以留存收益作为分红依据,可能导致“庞氏分红”。根据《企业会计准则—基本准则》第9条(22)《企业会计准则——基本准则》第9条规定:“企业应当以权责发生制为基础进行会计确认、计量和报告。”可知,企业会计核算以权责发生制为基础,而净利润是基于权责发生制对收入、费用(含所得税费用)配比后的差额,其计量过程充斥着会计估计判断与各利益相关方的博弈,故净利润不是关于可供分配利润的事实,而只是主要利益相关方达成共识的一种“意见”。(23)参见谢德仁:《企业分红能力之理论研究》,《会计研究》2013年第2期,第31页。质言之,净利润的产生并不必然意味着现金流入。(24)譬如,公司持有的交易性金融资产(如股票)于期末发生增值,其利润表上会确认“公允价值变动收益”,这会增加公司当期净利润。但是,只要公司未出售该金融资产以获取资本利得,就不会产生相应的现金流入。从司法实践角度看,我国实践中已出现被告公司经审计财务报表的账面上存在未分配利润,但因大部分资金及应收利息未能如期收回,导致公司因缺乏现金流而无法分红的情况。(25)如福建省福州市中级人民法院(2018)闽01民终4296号民事判决书;上海市金山区人民法院(2019)沪0116民初10784号民事判决书。关于“利润分配时需考虑公司现金流状况”这一问题,我国实践中已有法院开始关注,并在其判决说理部分有所反映。(26)如我国司法实践中有法院认为:“根据某会计师事务所出具的《专项审计报告》,被告公司未分配利润约1.7亿元,其中货币资金约6800万元,被告公司完全具备分红条件,…不存在现金流的问题。”参见浙江省杭州市中级人民法院(2018)浙01民初763号民事判决书。又如有法院认为:“(即便公司留存收益为正,)由于大部分资产为应收账款,不能据此认定公司存在可分配利润。”参见吉林省长春市中级人民法院(2019)吉01民终5024号民事判决书。

(二)确定利润分配数额的参考区间:公司、股东与债权人间的利益衡平

如前所述,司法介入公司分配后,小股东因有法院干预而在事实上能够与大股东“分庭抗礼”,关涉利润分配事项之谈判可得进行。然而,不同阶层的利益诉求与分配偏好迥异,这就可能引致谈判破裂。此情况下,强制分配数额确定规则所蕴含的静态功能应当发挥重要作用;申言之,通过合理设计强制分配数额上下限的确定规则,为谈判所涉利益相关者锁定风险,使得参与谈判的各方能够预见,即使谈判“谈崩了”,其利益也不会因此而减损至自己无法容忍的地步。正是基于这种预期,各利益相关方才会毫无顾虑地积极投身谈判,分享、交换自身所掌握的“碎片信息”,在谈判过程中各抒己见、充分博弈,利润分配的“最佳数额”由此产生。是故,在确定利润分配数额这件事情上,法院仅扮演旁观者而非裁判者的角色(27)美国著名政治经济学家布坎南曾这样描述法院角色的应有定位:“一个博弈游戏的外部观察者不能通过直接操作的方式来改善处境。相反地,他应该着眼于改变规则后的情形与观察到的解决方案,为他自己对于博弈游戏的评估提供信息。”参见[美]詹姆斯·布坎南:《制度契约与自由——政治经济学家的视角》,王金良译,中国社会科学出版社2013年版,第183页。这就意味着,在确定利润分配数额这件事情上,法官展现于外的同样应当是观察者而非参与者的形象,司法裁判不能代替当事人间的博弈。,公司自治获得了最大程度的尊重。

需要说明的是,作为利益相关方之一的债权人并不直接参与谈判,而是由公司代其“发声”。因为公司对债权人负担合同法上的诚信义务,债权人通常会在贷款合同中约定针对公司的限制性条款,一旦公司违约,其可宣告债务的加速到期。(28)See William W.Bratton,Corporate Debt Relationships:Legal Theory in a Time of Restructuring,Duke L.J.92,108(1989).当然,在强制利润分配之诉中,作为顾及债权人利益而实际参与谈判的主体是公司董事。因为债务融资系公司的经营事项,而董事负责公司的经营管理,对公司负担受信义务。董事在谈判中须顾及债权人利益,这在某种程度上是董事对公司受信义务的自然延伸。(29)比较法上通说观点认为,当公司欠缺偿付能力(如破产)时,董事对债权人负担受信义务。See E.Norman Veasey & Christine T.Di Guglielmo,What Happened in Delaware Corporate Lawand Governance from 1992-2004-A Retrospective on Some Key Developments,153 U.Pa.L.Rev.1399,1431 (2005).亦有激进观点认为,董事在任何时候均对债权人负有受信义务,董事需向债权人确保公司事务得到妥善管理,以免因管理不当损及其利益。See [1987] 1All ER 114,118;Andrew Keay & Hao Zhang,Incomplete Contracts,Contingent Fiduciaries and a Director’s Duty to Creditors,32 MELB.U.L.REV.141,148 (2008).后文的论述将表明,从衡平债权人利益角度,应对强制利润分配数额设置相应上限,其目的正是避免公司因过度分配陷入财务困境,进而损及债权人利益。

规则设计层面,公司利润分配涉及公司股东利益与债权人利益、公司当前利益与长远利益的平衡。(30)云南省昆明市中级人民法院(2018)云01民终4683号民事判决书。在确定盈余分配数额时,要保护弱势小股东的利益,也要注意保护公司外部关系中债权人等的利益。(31)参见最高人民法院(2016)最高法民终528号民事判决书。质言之,利润分配数额参考区间的划定,应当着眼于公司、股东与债权人间的利益衡平。

1.利润分配数额下限的参考基准

之所以需要确定利润分配数额的下限,主要是为了平衡股东与债权人间的利益。有学者认为,以一年期银行定期贷款利率作为计算最低分配额的基准较为合适。(32)参见梁上上:《论股东强制盈余分配请求权——兼评“河南思维自动化设备有限公司与胡克盈余分配纠纷案”》,载《现代法学》2015年第2期,第79页。该观点值得商榷,最低分配额的计算基准应当首先考虑该企业已发行长期债券的税后债务资本成本,其次考虑多年期银行定期税后贷款利率。理由有二:一方面,权益资本成本通常采税后口径,因此,在以其他投资收益率作为参考时亦应考虑所得税的影响;另一方面,由于就同一公司而言,股东的投资风险高于债权人,故其要求的必要报酬率亦高于债权人,即权益资本成本高于税后债务资本成本。因此,根据债券收益率风险调整模型(33)债券收益率风险调整模型是计算权益资本成本的一种方法,具体公式为:rs=rdt+RPc,其中rdt指税后债务资本成本,RPc指权益风险溢价。参见中国注册会计师协会:《财务成本管理》,中国财政经济出版社2018年版,第119页。可知,应当以该公司已发行长期债券的税后债务资本成本为基准,在此基础之上确定利润分配数额的下限。“以一年期银行定期贷款利率为基准”的问题在于:第一,银行与目标公司毕竟是不同主体,银行贷款的对象是众多企业及个人,而非特定的目标公司,故以银行贷款利率作为参考基准欠缺可比性,这种方案只能作为备选而非优选;第二,在目标公司未发行长期债券,不得不退而求其次,以银行贷款利率作为参考时,应以多年期而非一年期贷款利率为基准。因为股权投资是长期投资,作为匹配对应,银行贷款利率亦应选取多年期的类型。

2.利润分配数额上限的参考基准

(1)债权人利益的保护:资本维持原则

公司资本制度层面,就保护债权人利益的制度设计而言,主要存在两种进路:一是资本维持原则,二是清偿能力测试。前者以资本作为约束标准,强调“无盈利不分红”;后者则摒弃资本这一概念,完全以公司的清偿能力作为约束依据。这两种做法在域外均有较为成熟的立法例。(34)就资本维持原则而言,譬如特拉华州公司法、纽约州公司法采“资产负债表溢余标准”,分配来源是资产负债表中净资产超过资本的部分。就清偿能力测试而言,譬如RMBCA采“双重清偿能力标准”。清偿能力测试包含两项子测试:一是资产负债表测试,即分配后资产不得低于负债;二是偿付能力测试,即分配后公司仍然能够清偿到期债务。我国公司法未明文规定采上述何种进路,但从既有的制度设计看,现行《公司法》采资本维持原则。(35)如《公司法》第35条(禁止抽逃出资)、第142条(股份回购)、第166条(利润分配)。适值公司法修改之际,就资本维持原则与清偿能力测试的取舍这一问题,学界莫衷一是。笔者倾向于支持继续保留资本维持原则。理由如下:首先,清偿能力测试具有成本高昂的固有缺陷,且其通常有赖于董事会的商业判断,这与我国公司法素来因循的“股东中心主义”的立法倾向并不贴合。(36)参见刘燕、王秋豪:《公司资本流出与债权人利益保护——法律路径与选择》,载《财经法学》2020年第6期,第11页。其次,资本维持原则能够起到保护债权人利益的作用。在域外文献中,公司资本通常被称为“缓冲垫”(cushion),其作用是用来吸收公司暂时的亏损,确保公司能够正常营运,不致沦为破产。(37)之所以认为公司资本能够暂时地吸收亏损,是因为从财务会计角度看,所有者权益项下通常有四个科目:股本、资本公积、盈余公积和未分配利润。公司亏损意味着盈余公积+未分配利润之和为负数,假设资本公积也视为资本的话,那么如果股本+资本公积之和大于公司亏损,那么公司目前净资产就是正数,也就意味着目前资可抵债,不致沦为破产,也就保护了债权人的利益。再次,资本维持原则可以作为一种激励机制,所谓“有恒产者有恒心”。一般而言,公司资本越单薄,股东及其代理人投资往往倾向于高风险;反之,公司资本越充足时,股东及其代理人投资往往趋于理性。最后,资本维持原则是法人人格独立的内在要求。股东出资后,出资财产归公司所有,公司财产独立,其人格方能独立。

在明确我国未来公司法中,公司资本层面的债权人保护机制仍然采资本维持原则后,接下来需要讨论的问题是:如何据此确定强制利润分配数额的上限。笔者认为,应当严格秉持资本维持原则中“资本与利润二分”的理念,分配时不得侵蚀公司资本。但问题是,何为公司资本?毕竟利润分配数额的确定属定量范畴,定性判断对此不足适用。笔者认为,可将法学上的“公司资本”解读为会计学上的“公司资本类科目”,从而将“是否侵蚀公司资本”的判断转化为“是否侵蚀公司资本类科目”的认定。这样做的原因及优势在于:法律与会计系分别从不同层面对同一经济活动进行描述或记录,但从本质上看二者是相贯通的;并且,会计核算侧重定量,引入“资本类科目”这一概念后,就能够从定量角度对利润分配数额的上限划定清晰的标准。

那么何为公司的资本类科目呢?通常而言,有限责任公司所有者权益项下的科目主要为:实收资本、资本公积、盈余公积与未分配利润。实收资本指公司营业执照中所载明的注册资本,其资本属性自不待论。盈余公积自当年税后利润中提取,其与未分配利润皆属利润类科目亦无争议。难点在于对资本公积属性的判定。笔者认为,资本公积应归入资本类科目,理由有三:

首先,从核算对象上看,资本公积项下的二级明细科目主要为“股本溢价”和“其他资本公积”。前者指公司发行股票所得价款中超出股本的溢价部分,系股东的资本性投入;后者主要用于核算两类情形:其一,权益结算股份支付中,公司在等待期内为股权激励对象预提的供其日后行权时用以抵减其认股款的金额。其二,长期股权投资权益法核算期间,被投资单位除净损益、其他综合收益和利润分配外的所有者权益变动,投资单位按持股比例计算应享有的份额。(38)参见中国注册会计师协会:《会计》,中国财政经济出版社2016年版,第187页。上述“其他资本公积”所核算的两类情形中,第一类系预提认股款,其构成股权激励对象未来行权时资本性投入的一部分;第二类系投资单位因权益法核算而记录的所有者权益账面增长,并无真实的现金流入,故将其归入资本类科目更为适当。

其次,从功能定位上看,资本公积承载着维持资本的重要功能。“不得折价发行规则”要求公司股权筹资金额不得低于所发行股票的面值,从而为债权人提供保护其利益的“安全边际”(39)Edward H.Warren,Safeguarding the Creditors of Corporations,36 Harv.L.Rev.509,532 (1922-1923).。而无面值股的出现使得上述功能急剧削弱,“股本”账户的意义逐步消解,批评者讽刺取消面值后“股东不再承担有限责任而是无需承担责任”(40)James C.Bonbright,Dangers of Shares without Par Value,24 Colum.L.Rev.449,464 (1924).。为解决上述问题,会计上专设“资本公积——股本溢价”账户,用以记录股东作为出资缴付但未计入“股本”账户的部分,并主张对该账户参照“股本”账户管理,资本应等于发行无面值股实际收到的股金。(41)D.T.Krauss,Maintenance of a Corporation’s Capital,9 Tenn.L.Rev.215,217 (1931).此后,这项会计实务作为符合法定资本制宗旨的商业惯例得以延续。(42)参见[美]阿道夫·A.伯利、加德纳·C.米恩斯:《现代公司与私有财产》,甘华鸣等译,商务印书馆2007年版,第178页。

最后,从法律解释角度看,将资本公积解释为公司资本系依据法律的意义脉络所作之阐释。上下文脉络的功能之一是促成法律规定之间事理上的一致性,此为体系解释之目的。(43)参见[德]卡尔·拉伦茨:《法学方法论》,陈爱娥译,商务印书馆2003年版,第207页。根据《公司法》第168条第1款但书之表述,将资本公积解释为公司资本实为维护意义脉络一致的应有之义。(44)《公司法》第168条第1款但书规定:“资本公积不得用于弥补公司的亏损。”此无疑昭示资本公积与利润分配“绝缘”。原因在于,若允许资本公积补亏,同时未规定其补亏顺序劣后于留存收益,则意味着公司在亏损年度能够借助资本公积将本应用于补亏的当期净利润释放出来,用于股利分配,资本公积补亏实际上起到了变相分配利润的作用。参见刘燕:《新〈公司法〉的资本公积补亏禁令评析》,载《中国法学》2006年第6期,第151页。实践中已有法院言及上述原因。参见(2017)川0802民初24号民事判决书。

当然,除资本类科目外,利润类科目所记载内容也并非均可用于分配。根据《公司法》第166条第1款可知,公司应当提取税后利润的10%作为法定公积金,当法定公积金达致公司注册资本50%时可不再提取。因此,从保护债权人利益角度,强制利润分配数额上限的基准之一为:所有者权益-实收资本-资本公积-法定盈余公积。

(2)公司持续经营利益的保护

公司作为独立的市场主体,其自身有着持续经营发展的需要。在确定强制利润分配数额时,公司的持续经营发展利益亦是不可忽视的考虑因素。从体系上看,在确定强制利润分配数额时顾及公司持续经营发展利益,契合《民法典》第206条第3款“保障一切市场主体的平等法律地位和发展权利”之精神。从比较法角度看,美国司法实践中,关涉分配时考虑公司经营发展利益的著名案件是Ford案(45)See Dodge v.Ford Motor Co.,204 Mich.459,170 N.W.668(1919).与ThoughtWorks案(46)See SV Inv.Partners,LLC v.ThoughtWorks,Inc.,7A.3d 973(Del.Ch.2010).:Ford案中,法官认为公司为新投资的铸铁厂项目留存后续建设资金是必需的,这部分资金应豁免分配;而ThoughtWorks案中,特拉华州法院认为用于赎回PE投资者的优先股的“合法可用之资金”的范围,须受制于资本维持原则与公司持续经营的双重限制。德国学理亦认为,利润分配的界限之一是:根据一个理智的商人的判断,可以保证在未来一段时间内公司经济及财务上的生存能力与抗风险能力,以及抓住必要机遇谋求进一步发展的能力。(47)参见[德]托马斯·莱赛尔等:《德国资合公司法(下)》,高旭军等译,上海人民出版社2019年版,第735-736页。因此,强制利润分配数额上限的基准之二为保障公司持续经营发展的资金所需。具体来说,笔者认为应当考虑以下两个方面:

第一,公司所处生命周期。根据企业生命周期理论,处于不同生命周期的企业,其公司战略、经营风险、财务状况迥异。这就要求法院根据公司所处阶段,具体判断其留存收益是否为公司持续经营所必需。一般来说,处于初创期与成长期的公司,其对自由现金流的需求要远远大于处于成熟期与衰退期的公司。在前两阶段,公司累积利润作为内源融资之储备是较为合理且符合公司长远利益的,而一旦公司步入成熟期,其通常采收割战略,此时公司的资金需求减少,反而能于每个会计年度收获充沛的现金流入;于此阶段,若公司持续盈利多年,却仍然保持零股利政策就必须受到质疑。(48)参见龚博:《治理视域下上市公司股利分配法律制度研究》,载《法学评论》2019年第2期,第167页。

第二,财务比率。现代财务理论发展出众多用以分析企业财务状况的财务比率,如偿债能力比率、营运能力比率、盈利能力比率、市价比率等等,这些财务比率分别从不同角度对企业财务状况健康与否加以衡量。因此,从保障公司持续经营发展利益角度出发,确定强制利润分配数额的上限时,法院亦应结合上述财务比率作出具体判断。譬如就偿债能力指标而言,短期偿债能力指标中,流动比率的基准值通常是2,速动比率的基准值通常是1;长期偿债能力指标中,资产负债率的基准值通常是50%。(49)参见中国注册会计师协会:《财务成本管理》,中国财政经济出版社2019年版,第36、39页。当然,这里提出的基准值仅仅是一个参考,尚需根据企业的实际经营状况作出具体判断。

结语

司法介入公司分配后,小股东因有法院干预而在事实上不再受大股东压迫,关涉利润分配事项之谈判可得进行。但有限责任公司具有封闭性,其利润分配数额的确定在很大程度上面临“市场不知价”的困境。因此,唯有通过充分的谈判与博弈,才能使得上述信息“无缝拼接”,形成一幅关于企业真实价值的完整图景。此际,法院的角色应当是旁观引导者,而非直接裁判者。

强制分配数额确定规则具有动态功能与静态功能两方面,后者通过规则本身“精巧的设计”,发挥“引而不发”的作用。此过程中,“最佳”的利润分配数额可得产生。在设计强制分配数额确定规则时,应置重于公司、股东、债权人间利益的平衡,并以该理念为根基设计利润分配数额的上限与下限,从而引导当事人有效谈判。