浅析移动支付便民工程如何促进银行业零售业务发展

2021-06-02刘异王蛟

刘异 王蛟

根据支付产业供给侧结构性改革的需要和金融回归本源的要求,为重塑银行业在支付服务市场尤其是零售市场上的主体地位,从2017年底开始至今,中国人民银行组织中国银联、商业银行在全国范围内持续开展移动支付便民工程(以下简称“便民工程”)。一方面,便民工程促进支付市场健康安全有序发展,增强金融服务实体经济,特别是在2020年应对新冠肺炎疫情下的复工复产、提振经济、促进消费等方面发挥了重要作用;另一方面,“云闪付”App成为整合银行转账、委托理财、信用卡消费等诸多银行业零售业务的重要载体。便民工程打造的是以“云闪付”App和各银行App协同发展、聚焦民生服务场景建设为核心的数字化经济与服务,在内容、范围、技术等方面为银行零售业务提供了更多资源和选择。合理利用资源,将便民工程建设成果融入零售业务发展,为银行业提供了新的思路和路径。

四川省便民工程建设成效

虽然便民工程受2020年新冠肺炎疫情的不利影响,但四川省坚定不移地推动“云闪付”App发展、受理环境建设、重点场景拓展、县域农村市场发展等工作。经过前后三年多的努力,四川省构建起以“云闪付”App和十大民生场景为主的移动支付体系,满足了人民群众日益增长的支付需求,为银行业零售业务发展奠定了物质基础。

“云闪付”App广泛吸纳用户、全面扩容功能。“云闪付”App用户从无到有、快速增长。截至2020年末,四川省“云闪付”App注册用户达2102万户,超过全省常住人口比例的25%。“云闪付”App月均活跃用户接近400万户。

“云闪付”App不仅实现了与银行App共享引流协同发展,也丰富了银行零售业务内容。除全国性商业银行外,在全省地方性银行中,11家银行在“云闪付”App上线“一键绑卡”功能,4家银行上线“云闪付分行小程序”,3家银行上线“信用卡账单分期”和“信用卡在线申卡”功能;“云闪付”App开通了“申请信用卡”“借款”“活期+”“公用缴费”“社保医保”“税款缴纳”等800多项可纳入银行零售业务范畴的个人支付类应用。

银行业移动支付活动商户规模稳步扩大。一方面,大力拓展城市、农村地区的小微商户,另一方面,聚焦公共交通、医疗教育等十大民生场景建设,为银行零售业务储备了广覆盖、多业态、多层次的商业合作伙伴。截至2020年末,四川省支持银联手机闪付、二维码支付的活动商户达77.4万户,其中县域及农村移动支付活动商户13.5万户。在交通领域,全省有19个市州、114个县域支持“云闪付”乘车;在教育领域,全省85所高校、45所中职近300个学生食堂支持“云闪付”支付;在医疗领域,全省29家医院收费窗口或自助缴费终端支持“云闪付”付费,16家医院就医全流程接入“云闪付”;在公用事业缴费领域,全省21个市州169个水电气等公用事业缴费接入“云闪付”。

四川省便民工程对银行零售业务的影响

便民工程是银行业联合开展的一项基于卡基支付向以手机为主要载体的移动支付整体迁移工程,涵盖了银行原有的零售业务。同时,人工智能、区块链、云计算等新型技术融入便民工程中,衍生形成新的零售业务品种,如虚拟信用卡、分期付款、信贷交易撮合等业务。便民工程不仅打破传统零售业务生态圈,也将逐步形成新环境下的生态圈。

“云闪付”App用户推广策略为银行零售业务沉淀了优质的潜在客户群体。为突破互联网企业形成的“双寡头垄断”,“云闪付”App推广采取“用户拓展+场景建设+宣传营销”多措联动策略。2019年5月,成都公交地铁率先在全国上线“‘云闪付’乘车码”扫码过闸和地铁公交(BRT)“一码通用”。为拓展“云闪付”App用户,扩大场景应用影响,四川省同步开展了“一分钱乘地铁”活动。据统计分析,活动期间迅速推动了成都金融城、春熙路等经济活跃区域的“上班族”成为“云闪付”App用户。当年仅成都地铁一项场景就收获了超过30万用户。

便民工程重塑银商关系,为银行零售业务内容创新与发展提供了便利条件。中国银联联合商业银行通过为品牌企业、重点场景、行业大商户等提供技术改造、费用分摊、营销宣传、收银员培训等支持或服务,优化和改善了商户受理环境,增强了银行与商户的互动和信任。四川省支持移动支付的商户包括大型互联网企业(京东、美团)、全国性零售企业(王府井百货、茂业百货),地方性零售企业(成都红旗超市、乐山三八超市、达州世纪隆超市)、外资企业(伊藤洋华堂、7-11超市)、行业大商户(成都地铁、华西医院、四川农业大学、置信精典汽车销售商等)。便民工程巩固和发展了銀商关系,为银行零售业务内容创新与发展提供了便利条件。

便民工程为银行零售业务发展带来机遇与挑战。便民工程向四川省银行业提供了一个公共、开放的资源平台,以及展业的新机遇。同时,由于信息透明化,客户拥有更多自主选择权,使银行机构之间竞争加大,选择合适的商业模式,筛选优质客户,提供有竞争力的业务品种是商业银行面临的主要挑战。

对四川银行零售业务发展的思考

零售业务是银行业主营业务之一,由于四川省各银行经营规模、机构性质、服务对象以及科技能力的差异,造成各行发展不均衡。便民工程与银行卡联网通用工程相似,重点解决跨银行资源共享共用的问题,银行可以跨越自身零售发展的屏障,在更大范围内扩展业务空间。合理利用资源,将便民工程建设成果融入零售业务发展,为银行业提供了新的思路和路径。

继续做大做强便民工程“蛋糕”,为银行零售业务升级转型提供发展空间。除继续大力推动“云闪付”App发展、受理环境建设、重点场景拓展、县域农村市场发展外,结合银行零售业务内容和范围,对便民工程延伸扩展。针对“无卡化”“非接触式支付”等需求,银行机构可设计开发相适应的负债类产品。如银行继续深挖“银联无界卡”的市场潜力;针对消费升级、风控趋严等要求,银行可延伸拓展移动支付的上游和下游。上游即流量入口,下游即支持流量的应用、场景和用户。如以购房者为流量入口,可将市场延伸至建材、装修、电器等关联行业或场景,除提供移动支付外,银行可提供装修、家电消费品、新装修大件(如地暖、新风安装)等系列贷款类产品,发展为多元资产类产品。

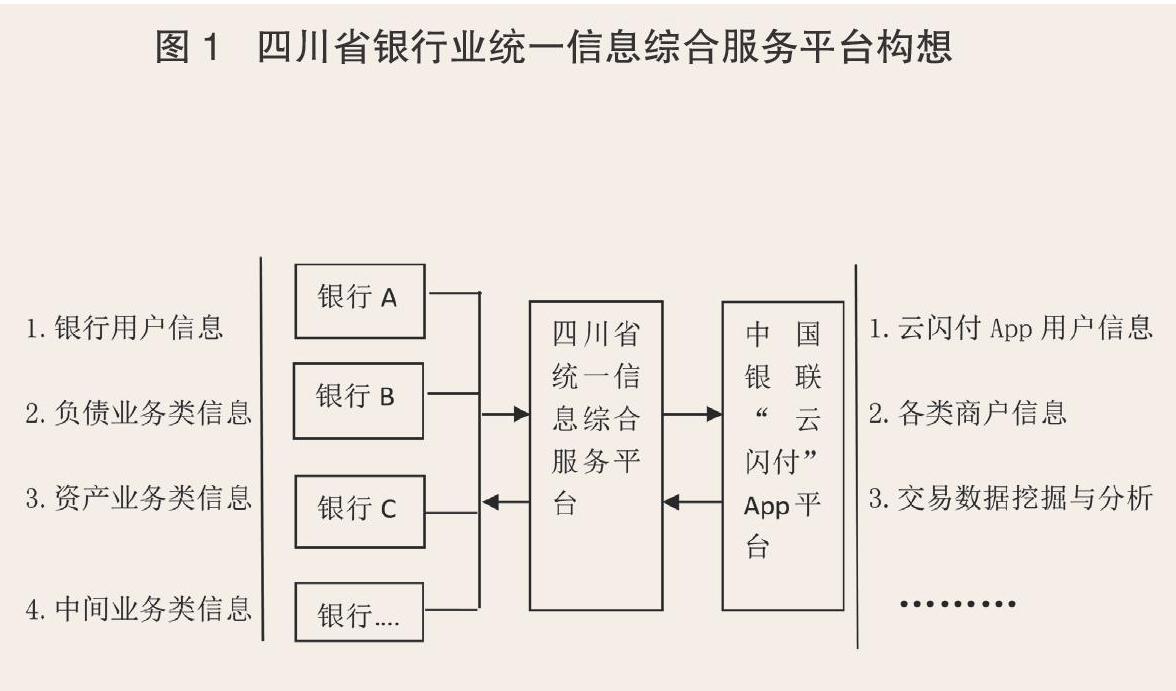

条件成熟时,四川省可考虑建设银行业统一的信息综合服务平台,以满足日益增长的零售业务需求。基于卡基支付,中国银联和银行开展了广泛的合作,但合作存在以下不足:一是专注于支付业务的中国银联,与多元业务布局的银行之间,业务诉求不完全统一;二是银联向银行输出数据,但少有银行向银联输入关联数据,两种机构数据没有深度匹配加工,各自存在“信息孤岛”的问题;三是银行需求零散,造成银联提供的数据碎片化、非智能化和非连续性。基于此,若条件成熟时,四川省可考虑在银联卡支付系统和银行零售业务系统之间搭建中间平台,建设全省银行业统一的信息综合服务系统,实现银行自由提取、处理、分析数据,最大程度地满足业务发展需求(图1)。

合理使用移动支付各类营销工具,以互联网思维,快速、准确获取零售业务目标客户。银联开发创新了多款营销工具(随机立减、单品营销、任务式营销、积分兑换等)策应便民工程发展。银行业可结合零售业务的诉求,合理运用营销工具,在考虑效度(初效和累效)平衡点基础上开展适合的营销活动,快速、准确获取目标客户群体。假设银行在成都地区选择“IT行业年轻妈妈”作为潜在目标客户,则可开展定向活动来筛选和锁定客户群体(图2)。

整合盘活便民工程资源,加快跨行业跨场景的融合与创新,拓宽银行零售业务的边界。一方面,银行业继续整合盘活资源;另一方面,银行业可借用新型信息技术和分析方法,挖掘跨行业跨场景资源的内在联系,寻找契合点,撮合设计新品种,从而拓展银行零售业务的边界。仍以“IT行业年轻妈妈”为例探讨零售业务创新(表1)。

刘异供职于中国人民银行成都分行支付处

王蛟供职于中国银联四川分公司市场部

责任编辑:葛辛晶