德冠新材资金链紧张借钱分红研发投入不足 营收增长乏力

2021-05-31周月明

周月明

近日,主要从事功能薄膜、功能母料的研发、生产与销售的广东德冠薄膜新材料股份有限公司(简称“德冠新材”)首发申请获科创板上市委审核通过。作为一家冲刺科创板的新兴产业的公司,《红周刊》记者发现,德冠新材的研发投入与同业公司相比并不出色,资金链也非常紧张,而若梳理其实际经营情况,可看到其中仍存在着不少隐忧。

资金“捉襟见肘”报告期内分红每年都有

招股说明书披露,在报告期内(2017年至2019年),公司每年都进行一定金额的分红,分别达到1200万元、900万元和1500万元,占当年归母净利润的27%、29%和27%。一般来说,“慷慨”的现金分红往往意味着公司拥有较为充裕的资金,可若查看德冠新材的经营情况,可发现其完全不符合“资金充裕”类型。

截至2020年上半年,德冠新材的短期借款已经高达9161万元,而在现金分红的几年,其短期借款更高,2017年至2020年上半年分别达到了2.23亿元、1.87亿元、1.31亿元和9161万元,短期借款占负债比例的63.46%、56.22%、53.33%和51.04%。此外,公司在招股书中也表示,“报告期内各期末,公司流动负债占负债总额比例分别为96.71%、96.65%、94.33%和93.26%,非流动负债占负债总额比例分别为3.29%、3.35%、5.67%和6.74%,非流动负债占比提升。公司负债以短期借款、应付票据和应付账款为主,报告期末,前述三项之和占负债总额的比例为89.38%、89.91%、85.24%和79.32%。”

一边是短期借款高企,另一边则是公司的货币资金的不宽裕。报告期内,公司的货币资金仅分别为3072万元、4024万元、2451万元和3303万元,完全不能覆盖当期的短期借款。

此外,在分红期的2017年至2019年,公司资产负债率也都在可比公司平均值之上。据招股说明书,2017年至2019年可比公司资产负债率平均值分别为40%、38%和32%,而同期德冠新材资产负债率却分别达到52%、50%和38%,有两年甚至高出平均值10个百分点以上。

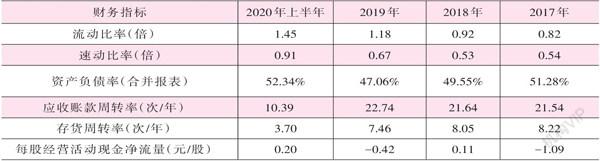

与此同时,反映企业短期偿债能力的流动比率也明显比同行业公司要低,2017年至2020年上半年,德冠新材的流动比率分别为0.82、0.92、1.18、1.45,不仅远低安全边线2,且较同行业可比公司平均值的2.24、2.21、2.23、2.21差距很大。流动比率的过低反映出公司的短期偿债能力是偏弱的,这显然对企业经营是不利的。

同样,经营现金流情况也反映出公司的资金链是比较紧张的,2017年至2020年上半年,经营活动产生的现金流量净额分别为-1.08亿元、1131万元、-4166万元和2033万元,其中有两年不仅没有给公司“造血”,反而出现了大量流出现象。

总之,多方面数据均显示出德冠新材在报告期内存在明显资金压力,导致经营方面更多地是靠大量借款来维持,使得2017年至2019年的利息费用支出就分别达到了827万元、878万元和645万元,占同期归母净利润的18%、29%和12%。如此情况反映出,大量借款带来的利息支出已经侵蚀公司不少利润了。

对于资金链紧张的问题,公司在招股书中称,截至报告期期末,公司部分货币资金、应收票据、固定资产、土地使用权已用于公司的借款抵押和开

具银行承兑汇票抵押,该部分抵押的账面价值共约2.8亿元,其中抵押的应收票据账面价值占全部应收票据账面价值的37.20%;抵押的土地使用权面积占发行人拥有的土地使用权总面积的100%;抵押的房产面积占发行人拥有的房产总面积的98.30%。“如果公司资金安排或使用不当,资金周转出现困难,未能在合同规定的期限内归还贷款,银行将可能采取强制措施对上述资产进行处置,从而对公司正常生产经营造成不利影响,进而将导致公司出现偿债能力不足和流动性的风险。”

可就在如此资金紧张的情况下,德冠新材却年年不忘上千万元现金分红,也就是说公司一边大量抵押各种资产借钱去维持经营,另一边又将借来的钱进行分红,如此做法实在让人很难理解的。那么,公司为什么不将用于分红的资金进行企业生产,反而选择高利息借贷去维持经营呢?如此做法的背后又有怎样的难隐之隐?

冲刺科创板,研发投入明显偏低

作为一家拟在科创板上市的企业,研发投入指标是非常关键的,可相较公司热衷分红的态度,其研发投入的积极性明显要弱很多,研发投入情况与同业公司相比明显不足。

招股说明书披露,德冠新材的研发费用率长年低于可比公司平均水平。2017年至2020年上半年,同业可比公司平均研发费用率分别为3.83%、3.82%、4.43%和4.47%,呈逐年上升趋势,而德冠新材同期的研发投入占比却分别为3.28%、3.28%、3.25%和3.3%,不仅没有追赶上平均研发投入,反而差距越拉越大,而且研发费用率也基本没有增长过。

而除了研发费用投入偏低外,与同行业公司相比,德冠新材的专利数量还远小于可比公司的。以可比公司斯迪克为例,截至2019年年末,斯迪克拥有专利669项,其中发明专利190项,而德冠新材截至目前仅获得专利授权30项。

很显然,从数据对比来看,德冠新材目前的研发投入占比和专利数量情况,对于一家拟冲刺科创板、以研发创新作为直接竞争力的公司来说是远远偏低的。

在牺牲毛利率情况下,营业收入增速出现下滑

除了上述问题外,德冠新材目前的發展情况已显现出公司竞争力不足的问题。

招股说明书披露,2017年至2020年上半年,德冠新材的营收分别为9.46亿元、10.07亿元、10.58亿元和4.74亿元,其中2018年和2019年的营收仅同比增长了6.45%和5.05%,增速有一定幅度下滑。同期,同业可比公司国风塑业同期营收增长5.21%、10.24%,永新股份16.13%、11.47%,斯迪克4.38%、6.47%。仅从这一组数据对比来看,除了永新股份之外,其他公司的营收增速都是在上升且超过德冠新材的。而值得一提的,增速出现下滑的永新股份的营收增速是要远远超过德冠新材的。