A股市值结构性裂变资金加速流向核心资产

2021-05-31刘增禄

刘增禄

·编者按·

近期,“市值管理”是投资者谈论最多的话题,而监管层也提出了“零容忍”表述。那么,资本市场上哪些品种才是真正的市值管理呢?

统计数据分析,近几年以来,绩优蓝筹或核心资产已经成为市场投资的主流,市场资金已从炒题材概念逐步投入到价值投资怀抱,多项数据均证明投资围绕核心资产展开远比投机更为安全,大量资金涌入到市场20%公司之中,特别是头部的200位具有持续成长性公司中,约有80%的公司正被市场逐步边缘化。此外,机构的调研数据也显示出这种倾向,300亿以下市值的公司基本不受关注,股票池也很少配置。

市场人士表示,“如今的增量资金基本来自公募和外资,大资金很少会去关注小公司,毕竟大部分市值在50亿元以下的个股,每天的交易额只有一两千万,对产品的净值影响极小,所以从交易属性看,小公司的机会很小。”

近日,“叶飞事件”刷爆金融圈,“市值管理”成为资本市场上讨论热度最高的话题。对此,证监会也在第一时间做出表态,将坚决贯彻落实“零容忍”工作方针,依法从严从快从重打击包括恶性操纵市场、内幕交易等在内的各类重大违规行为,持续净化市场生态。

其实,自2016年被定义为A股市场的价值投资元年以来,A股市场上市公司的市值情况已经发生结构性裂变,大资金不断向少数头部优质公司集中,而缺乏成长性的中小市值公司越来越难吸引到机构资金的关注,上市公司市值两极分化的剪刀差持续扩大。在资本市场中,“伪市值管理”现象虽然在近些年一直层出不穷,部分公司市值上涨也一度惊人,但在基本面不达标和投资人的不认可下,最终还是落个一地鸡毛。

4.9%的公司占A股总市值的50%资金加速流入,核心资产市值权重逐年提升

[2016年初时,占比7.29%的公司总市值占全市场市值的比重还为38.87%,而到了2021年初时,占比4.9%的公司合计总市值已占全市场总市值的51.03%。]

统计数据显示,在剔除银行和“两桶油”后,A股市场总市值已从2016年初的44.93万亿元提升到如今的79.09万亿元,在5年多时间内,市场总市值规模几近翻倍,尤其是2020年以来,A股总市值扩张速度明显加速,最新市值规模较2020年初时已经增加了26.37万亿元。

虽然这一过程中有新股不断上市的影响,但若从平均总市值变化来看,则整体上还是呈现出先抑后扬的趋势:2016年初,全部A股的平均市值为171.07亿元,其后3年数值持续萎缩,至2020年后重新步入上扬通道,以目前最新的数据统计,A股平均市值重心已升至185.22亿元。若进一步考虑到上市新股通常年内市值相对偏小原因,则市场平均市值重心提升幅度很可能会高于表面数据。

图1 2016年以来历年A股全部公司总市值演变趋势

图2 2016年以来A股全部公司总市值平均值演变趋势

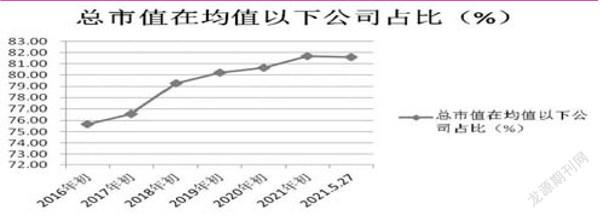

在市值均值整体呈现先抑后扬的趋势下,可发现个股市值在平均值之上的公司比重在近5年中是逐年缩小的。数据显示,2016年初时,市场中剔除银行、“两桶油”后的公司家数为2743家,当时市值超过171.07亿元平均值的公司家数为668家,占比24.35%,而到了2021年初时,同样在剔除银行、“两桶油”后的公司家数已达到4080家,而市值在184.43亿元平均值之上的公司则有747家,占比縮减到18.31%,这一情况说明市场资金正向家数越来越少的均值之上公司集中。即使是今年春节后机构抱团股出现了明显调整,市值也有一定幅度下调,而小市值公司也走出一波集体性修复行情,但从整体来看,均值之上公司占比继续减少的趋势并未有明显改变,这说明资金仍未从大市值公司中大面积撤离。

表1 2016年以来历年总市值在均值以上和以下的公司比重

图3 总市值在均值以上的公司家数占比变动趋势

图4 总市值在均值以下的公司家数占比变动趋势

值得注意的是,尽管市值在均值之上的公司数量占比逐年降低,但他们的整体市值占全市场总市值的比重却是在不断提升中。以每年年初总市值排名前200位的公司为统计标的,可发现在2016年初时,前200家大市值公司的总市值为18.24万亿元,占市场整体总市值38.87%,到了市场大跌的2018年,这一比重反而进一步提升到40%,今年年初,这一占比更是达到了51.3%,合计市值高达38.6万亿元。此外,若结合200家公司这几年占A股上市公司家数比例,可发现在2016年初时,占比7.29%的公司总市值占全市场市值的比重还为38.87%,而到了2021年初时,占比4.9%的公司合计总市值已占全市场总市值的51.03%。这组数据进一步说明,市场资金正越来越加速向核心资产集中。