散户,并非盈利意义上的赢家

2021-04-21敖瑾

敖瑾

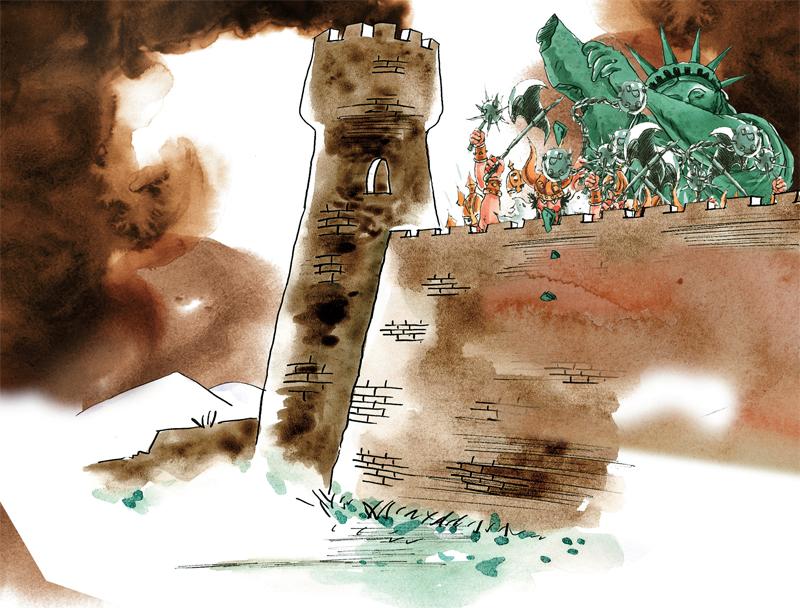

今年1月,Reddit平台WallStreetBets社区的散户投资者,抱团逼空大手笔做空游戏驿站股票的对冲基金,这场散户和大投资机构的“史诗级”对抗,聚集了全世界范围的热烈关注。

在华尔街,个人投资者常常被嘲讽是“愚蠢的资金”,注定会被专业的股票分析师和交易员“割韭菜”。但在这场主要围绕游戏驿站股票的对抗中,游戏驿站的股价在1月份拉升了超过1600%,WallStreetBets论坛上的不少股民,尝到了一夜暴富的甜头。而做空游戏驿站的两大对冲基金Melvin、香橼,则成为巨亏的一方。

南都周刊记者在1月末采访了多位亲身投入这场史诗级多空对战的来自美国、英国和中国的投资者,跟他们探讨做出投资决定的原因,和对这场“运动”的看法,以及他们觉得散户真能赢吗?

游戏开始

本身是证券行业从业者的张林在去年11月买入了游戏驿站的股票。这个投资决定完全出于他自己的价值判断。当时,一直以来作为电子游戏硬件实体零售商的游戏驿站,提出了更激进的线上化转型,而由于新冠疫情导致人们宅家不出门的原因,张林发现,它的线上订单量出现明显上涨。他觉得游戏驿站的股价可能被低估,于是决定在每股18美元时买入。

今年1月中下旬,当游戏驿站股价涨到50美元时,张林决定平仓,他觉得这时的游戏驿站“估值也算是修复够了,不能再涨了,风险太高。”但他没想到,当他再次关注游戏驿站时,它的股价已经涨到了每股300美元。

张林认为这个价格已经和估值、概念完全脱钩,出于好奇便上网搜索了一下。搜索结果把他带到了WallStreetBets论坛,当时论坛里已聚集了300万用户。张林发现,论坛里的各路散户“正在疯狂地集合做盘”。

WallStreetBets(以下简称WSB)是社交平台Reddit里成千上万论坛中的其中一个,后者在2019年完成了D轮融资,由腾讯领投。

生活在美国东海岸的电子工程师Malcolm,关注这个论坛已经有一年多。他觉得WSB是一个“很有意思”的社区,活跃的用户都喜欢自嘲自损。在这里,用户会分享他们的投资收益,有些赚了可能有上百万,但也有一些可能是亏了这么多。“WSB作为一个论坛,不管你是赚了还是亏了,都会以一种带着善意的批评方式接纳你。”

而最近几周,WSB上的帖子几乎全部都跟游戏驿站有关。事实上,在张林关注到游戏驿站时,WSB上的很多投资者,也已经发现了游戏驿站的投资价值,到去年11月,游戏驿站已经成为了WSB论坛里最热门的股票之一。

散户投资者对游戏驿站的投资热情开始于企业家Ryan Cohen的出现。Ryan Cohen是线上宠物用品供应商Chewy公司的创始人,Chewy的股票也受到散户的追捧。Cohen在去年通过旗下的投资公司买入了游戏驿站的股票,并加入了游戏驿站的董事会。游戏驿站的股价由此在去年夏天启动了一波上涨行情。

当散户投资者觉得,这家股价一直低位徘徊的公司未来可能迎来更大幅度增长,并通过Robinhood等线上券商平台积极买入的同时,华尔街的对冲基金们却认为这是一个极佳的做空机会。

它们不相信游戏驿站能通过大规模线上化重振旗鼓,所以认为公司的股票价值将继续下跌。根据金融分析公司S3 Partners的统计,截至1月22日,游戏驿站流通股的做空率达到了140%。

做空,简单来说可以这么理解:当投资者认为某只股票未来价格会下跌,就花一点费率从其他投资者处借来一些股票,然后转手卖掉。等接下来股票价格真的下滑了,再用更低的价格把股票买回来,然后还给原来的投资者,最后赚取这当中产生的差价。

这是一个风险非常大的操作,因为如果这只股票的价格没有下跌,而是上涨,做空的对冲基金面临的损失是无上限的,因为股价上涨是没有限制的。对冲基金将被迫以高价把股票买回来还给原来的投资者,然后退出这场做空交易。

而对于被大手笔做空的个股来说,一旦它的股价出现上涨,做空的对冲基金就要在行情已经往上走的情况下,再大笔买入股票以回补,那么这就会导致股价更大幅度的上涨,出现轧空现象。

游戏驿站股票在1月的几周就经历了这一切。

Malcolm认为,一开始WSB上的一批散户买入游戏驿站仅仅是出于自己的价值判断。“WSB上的一些投资者,一直以来都有不太负责任的投资行为,他们愿意在自己负担得起的情况下冒一些投资风险。”Malcolm指的或许是在WSB论坛上已经被“封神”了的投资者DFV。

从2019年11月开始,DFV就开始重仓游戏驿站,在此后的一年多时间里,美国经济遭遇了新冠疫情的重创,美股经历了几次熔断,游戏驿站本身还一直存在着经营不善等问题,但DFV始终没有减持游戏驿站。

在Malcolm看来,是对冲基金激进的做空行为,最终导致了现在游戏驿站股价走势对它们自己的反噬。“它们公开的做空比率,等于向散户宣传,轧空的情况迟早会发生,而在论坛上晒从投资游戏驿站获得的收益的帖子,会进一步刺激更多散户买入游戏驿站,股价被推得更高。WSB也会在这轮火热的行情里获得更多来自外界的关注,吸引更多散户加入到这场对游戏驿站的投资当中。”

1月25日,游戏驿站股价震荡飙升至每股150美元,涨幅高达130%。

1月27日,特斯拉CEO埃隆·马斯克(Elon Musk)在推特上发帖表示对游戏驿站股价和WSB论坛的关注,游戏驿站股价进一步暴涨至每股345美元。

反击“被收割”

剑桥大学王后学院院长、安联首席经济顾问Mohamed A. El-Erian ,1月31日撰文分析了这次游戏驿站事件发生的几个原因。他認为,最直接的催化剂是散户投资者发现了轧空发生的机会,同时,信息平台、数据、简易化工具以及交易软件合力推动的“金融民主化”,以及中小投资者长久以来对被美联储以及大金融机构联合“收割”的不满,也助推了这次事件的发生。

在WSB论坛上,随处可见散户投资者们对大机构的强烈不满。近一个月WSB论坛上最火的一个帖子,是一封针对对冲基金Melvin资本和美国媒体CNBC的公开信。

信中,这名散户斥责以Melvin 资本为代表的华尔街机构,称它们在2008年金融危机中给数以百万的普通民众制造了莫大的苦难,却没有受到任何惩罚,反而得到救助,如今又公然非法做空游戏驿站这样的个股,没有从危机中吸取丝毫教训。该散户还指责CNBC这样的主流媒体收受大企业的赞助,为他们发声,将散户热炒的游戏驿站等个股妖魔化。

这名散户还呼吁,希望美国婴儿潮一代的人理解,现在遭散户攻击的华尔街机构正是当年金融危机期间让他们子孙受苦的元凶,散户现在就是在把握一生难得一次的机会惩罚这些机构。

Malcolm也向南都周刊记者表达了类似的想法。“当比普通人资金实力雄厚很多的市场主体,开始以‘为了你们好的名义擅自为普通人做决定,那么普通投资者必定会做出反击。”

Malcolm大概一周前决定买入游戏驿站的股票,目前他持仓121股,但他不愿意透露自己买入的价格是多少。但相比运动式地通过投资对抗大机构,他更在乎的是在这场绝佳的投资机会里赚到钱。

“我不是那些在每股30、50美元时候买入的早期投资者,我也不奢望自己能像论坛里其他晒收益的散户一样赚上个几百万。我只是想在轧空发生时赚上一点。”在Malcome看来,真正的轧空到目前为止还没有发生,“如果轧空已经发生,上周四和周五,券商就不会绝望地限制交易,这是我的判断。”

他已经开始期待赚到钱之后的生活。“如果能最终从游戏驿站的投资里赚到钱,我们会利用这笔横财,做点小生意,以此保障我们家庭未来的财务安全。”Malcome觉得自己的家庭比其他很多散户或者美国人都要富足,“但我们也有我们的挣扎。”他的妻子患上了精神退化性疾病,很难再坚持正常的8小时工作。

英国伦敦的散户投资者Nick也是最近两周才开始买入游戏驿站的股票。“我在1月22日投了1万美元,但到1月25日就卖出了,當时不知道后面它的价格会走得那么高。”对于自己做出投资决定的原因,Nick向南都周刊记者表示,既是为了赚钱,也是为对抗对冲基金。“我在25日卖出的时候赚了1万美元,后来我用这1万美元又买入了游戏驿站的股票。最早决定买入是冲着收益去的,但第二次就纯粹是为了惩罚这些机构。”

对于在相对低位买入游戏驿站的散户来说,获得投资收益和惩罚机构是两个可以并行的目标。而对于在高位买入的钟楠来说,他的投资决定就完全是为了支持散户抱团发起的对抗华尔街机构的“运动”。

钟楠是东北人,现居纽约,经营着自己的生意。他在1月25日游戏驿站股价出现第一次暴涨时关注了WSB论坛,两天后,他决定加入这场“游戏”。他以大概每股300美元的价格买入了游戏驿站,投资总额是9000多美元。他觉得自己投的这点钱大概率是打水漂了,但他并不在意。在WSB一个帖子的评论区,他写道:“拿着从上海带来的钱在游戏驿站烧掉。我们是来支持西方投资者打赢这场对抗的。”

对抗巨头的故事激起了全世界散户投资者的共鸣,除了有像Nick、钟楠一样的国际投资者,选择加入到游戏驿站抗争中,也有国际上的散户投资者选择了“比葫芦画瓢”。

上周六,一群颇具影响力的韩国散户投资者发起了一场名为K-streetbets的运动,效仿WallStreetBets论坛上的散户投资者,并誓言要争取将韩国股市的卖空禁令永久化。

散户真的能赢吗?

两大对冲基金在这场对抗中遭受了巨大的损失。金融时报的报道称,Melvin 资本1月亏损了53%,公司资产缩水了45亿美元。1月27日,Melvin 资本宣布平仓对GME的空头头寸。香橼的亏损目前未知,但1月29日,这个美国知名的做空机构宣布放弃20多年的老本行,不再发布做空报告,专注于针对个人投资者的个人做多机会。

两个大空头平仓退出,然而,金融分析机构S3的统计数据显示,空头头寸总体而言并没有减少。S3预测分析董事总经理Ihor Dusaniwsky表示:“我一直听到市场上面说游戏驿站的空头已经平仓,但数据显示,净空头的总股数并没有什么大变动。此外,还有新的空头在不断加入。”

而在做多的一方中,有市场分析认为,可能不仅仅只有散户,机构和大户也参与其中。参议员Elizabeth Warren在1月下旬接受媒体采访时表示,很多人乐于把GME股价最近的异动描述成,一群好斗的散户投资者对抗一个庞大的对冲基金帝国的股市,但现在无法完全确定这是不是真的。“你确定不是两边都有富人吗?没有对冲基金站在抬高GME股价的人一边吗?”

知名做空机构浑水创始人兼CEO Carson Block称,游戏驿站股价的抛物线走势,不太像WSB上散户所为,更像对冲基金针对其他对冲基金的轧空行为。

如果这种情况存在,那么目前来看,多头的胜利最终能否落到散户的口袋还是未知之数。

一位不愿具名的证券行业分析师在1月底接受南都周刊记者采访时表示,“游戏驿站本身的经营和盈利情况决定了,未来它的股价一定会大幅下跌,现在就是谁先在高位跑路谁就是赢家。大空头已经撤走,一批盲目的多头就要比拼谁跑得快了。”他表示,像现在这种情况,在A股其实也并不少见。“比如那些股吧里的大V,背后一堆金主,绝大多数小散不具备分析能力,只要大V随便说几句,然后股价涨了,他们就信以为真,然后疯狂抢高买入。这时,大V背后的金主就从容高位跑路,最后剩下一地鸡毛给这些小散们。散户很可能还是最后的输家。”

但钟楠认为,散户是这场对抗中的最终赢家,只是不是盈利意义上的赢家。“部分散户最后不可避免会亏钱,但至少他们在这次的对抗中获得了更多的投资相关的专业知识,这对他们以后做出投资决定也是有帮助的,至少对我来说是这样。”

钟楠认为更重要的意义还在于,这次对抗,将让监管对目前存在结构性问题的资本市场采取整顿措施,“目前美国的资本市场设计,就是让大多数散户投资者亏钱的,但幸好越来越多人意识到了这一点,他们正在积极发声,促使监管层让一些操纵市场的公司和金融机构接受惩罚。”

显然,美国一些政客也已经看到了这一点。“这次在GME交易中受挫的对冲基金、私募股权公司以及投资大户,多年来都把股市当成他们的私人赌场,但在赌局中付出代价的却是其他的市场主体,”参议员Elizabeth Warren在一次新闻发言中表示,“SEC和其他金融监管部门早就应该觉醒,做好它们的监管工作。”

(文中张林、钟楠为化名)