美日境内离岸市场发展经验研究

2021-03-02刘旭尚昕昕编辑章蔓菁

文/刘旭 尚昕昕 编辑/章蔓菁

从全球范围看,上世纪80年代美国和日本先后以纽约和东京为中心,建立了境内本币离岸市场,对推动境内金融市场充分开放和本币跨境使用,发挥了一定的作用。我国可借鉴两国的经验并吸取其教训,在有效防控风险的前提下逐步完善境内本币离岸市场的建设。

美日境内本币离岸市场的建立背景

美元严重外流促使美国基于IBF建立境内美元离岸市场

20世纪60年代,在布雷顿森林体系下,美元与黄金挂钩,导致国际市场对美元需求大幅上升。同时为促进国内经济发展,美国实施金融干预政策:执行“Q条例”维持国内低利率;征收利息平衡税,限制美元外流;出台《自愿限制对外贷款指导方针》,限制美国金融机构对外贷款;颁布《国外直接投资规则》,控制美国对外直接投资。上述措施促进了美国金融机构通过设立海外分支机构的方式,为非居民提供美元服务。美元外流压力始终存在。1977年,美联储针对本国银行海外分行贷款的准备金率由4%降至1%,促使美国银行将境内的美元存贷款业务向海外分行转移,进一步助推了美元外流。期间,欧洲美元市场迅速发展,欧洲美元存款从1957年的15亿美元跃升至1980年的1300亿美元,增长超80倍。

在此背景下,为吸引美元回流,1981年美联储批准美国本土各类存款机构和外国银行在美分行建立国际银行设施(International Banking Facilities,IBF),允许这些机构在美国境内开展国际存贷款业务,并提供优惠措施以吸引美元资金回流。其主要优惠政策包括免除存款准备金、存款保险和利息预提税,以及解除借款的利率上限约束等。此外,美国各州政府也针对辖区内IBF推出减免地方税政策。上述政策优惠降低了IBF美元业务成本,在美国境内的银行能够为非居民提供与欧洲美元存款相类似的优惠利息,使IBF有效吸引了美国金融机构将欧洲美元业务转回境内开展,境外美元得以回流境内。美国IBF的建立,推动形成了一个美国境内使用美元本币交易的离岸金融市场,改变了此前全球离岸金融业务以外币为主的特征。

金融开放内在需求与美国施压双重背景催生境内日元离岸市场

从内部因素看,日本经济飞速发展产生了金融开放的内在需求。二战后,日本大力发展工业和制造业,国际贸易规模攀升。1955年至1973年,日本GDP年均增速约10%。日本经济高速发展产生了对外开放需求。1980年12月,日本颁布实施新《外汇法》,经常项目基本实现可兑换。1984年5月,废除远期外汇交易实需原则,资本项目也基本实现可兑换。日元也逐步走向国际化。为进一步推动日元国际化,日本政府推动发展离岸金融市场。1984年5月,日本大藏省制定出台《金融自由化与日元国际化的现状与展望》,正式提出推动日元国际化的战略目标,该战略主要包括三个方面:金融自由化、欧洲日元交易自由化、设立东京离岸金融市场。

从外部因素看,美日贸易失衡加剧导致美国施压,成为日本金融开放的外部压力。随着日本经济的飞速发展,日美贸易顺差增长迅速。1972年至1985年,日本对美国的贸易顺差从49亿美元上升至近500亿美元(约占美1985年贸易逆差的三分之一)。随着贸易失衡加剧,美国开始施压日本开放金融市场,满足境外投资者投资和交易要求。1985年9月,美、英、法、德、日本签订了“广场协议”,随后日元快速升值,1985年至1988年,日元汇率从240左右持续升值至120左右。随后境外投资者的日元需求上升,迫切需要开放日本金融市场,满足境外投资者持有和投资日元资产的需求。

在内外部因素的共同推动下,1986年,日本仿照美国IBF建立了东京离岸金融市场(Japan Offshore Market,JOM)。JOM为内外分离型离岸账户体系。日本政府允许指定银行在境内设立特别国际金融账户,专门处理离岸业务,给予离岸账户存款准备金优惠和税收优惠,并与境内账户严格隔离。同时,还设置了必要的限制措施,如限制离岸交易主体范围,只有获批的银行才能在东京离岸市场从事离岸业务;限制离岸与境内账户之间的资金流动额度;限制离岸资金的筹集和使用,只允许获批银行从境外非居民和其他离岸账户吸收存款,并需要满足一定的条件,且不允许发行大额存单等。

美日境内离岸市场的发展成效评估

IBF在美国金融市场开放进程中发挥了重要的基础设施作用

首先,IBF吸引非居民在美国境内开展金融业务,一定程度上促进了美国金融市场的对外开放。IBF便利了美国金融机构为非居民提供存贷款等金融服务,且IBF在法定准备金方面享有与欧洲美元相同的待遇,可为外国存款账户提供与欧洲美元存款类似的优惠利息。这增强了美国金融机构在全球的竞争力和地位,美国银行非居民业务得以蓬勃发展,美国银行对外总资产大幅上升。1984年,美国审计署的报告显示,IBF建立后,美国银行对外总资产占全球银行对外总资产的比重从1981年的15%上升至1983年6月的23%。

其次,IBF业务增强了纽约作为国际金融中心在全球的竞争力。自IBF建立后,其业务主要集中在纽约,纽约成为了真正意义上的、可以为全球客户提供全面金融服务的国际金融中心。虽然其他城市也经营IBF业务,但纽约始终占据绝对主导地位。据美联储的统计,截至1987年12月末,美国共有543家IBF,主要分布在24个州和华盛顿特区,其中纽约州有254家IBF,在IBF总资产中的占比超过75%。截至2020年12月末,纽约州、加利福尼亚州和俄亥俄州的IBF业务量占全美总量的96.5%,其中纽约州占比83.2%、加利福尼亚州占比12.9%、俄亥俄州占比0.4%。境内美元离岸业务主要集中在纽约,IBF在一定程度上增强了纽约作为国际金融中心在全球的竞争力。

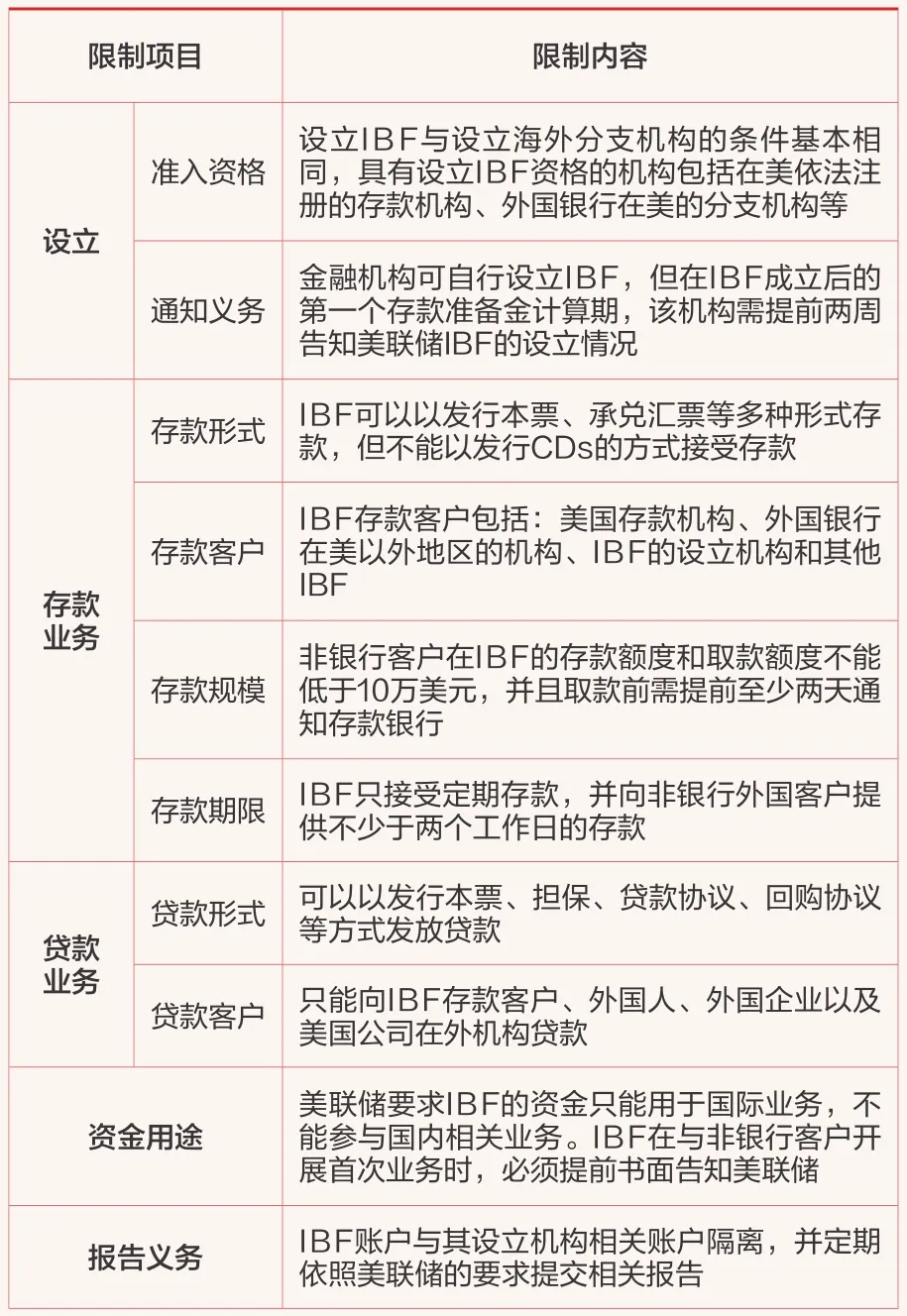

最后,IBF严格的账户分离制度有效隔离了风险传导。IBF的资产负债账户用于金融机构记载在美国境内开展的国际银行业务以及与此有关的收支状况。根据美联储的要求,IBF账户与美国境内账户必须严格分离,具有“外来外用”的特征,存放在IBF账户内的美元视同境外美元。IBF虽在美国境内,但此部分美元严格与境内资金相隔离,既实现了吸引境外美元资金回流、逐步扩大金融市场开放的政策目标,也有效防范了美元跨境资金流动风险(见附表)。

国际银行设施(IBF)的制度设计

JOM的建立一定程度上推动了日本金融开放,但未能实现其最初的政策目标

一方面,JOM的建立一定程度上推动了日本金融开放。日本依托JOM建立了境内日元离岸市场,为非居民提供了日元的存贷款等金融交易,为日元回流、便利境外投资者持有日元资产提供了渠道,也为“走出去”的日本企业提供了便利与支持。同时,为非居民提供金融服务,也有助于日本金融机构快速融入国际市场。据日本央行的统计,JOM建立后,日本离岸市场资产规模从1986年的89亿美元扩大至1995年的668亿美元,年均增长率达25%左右。从资产币种看,1986年至1995年,日本离岸市场日元资产占比从21%提高至68%,而外币资产则从79%下降至32%。

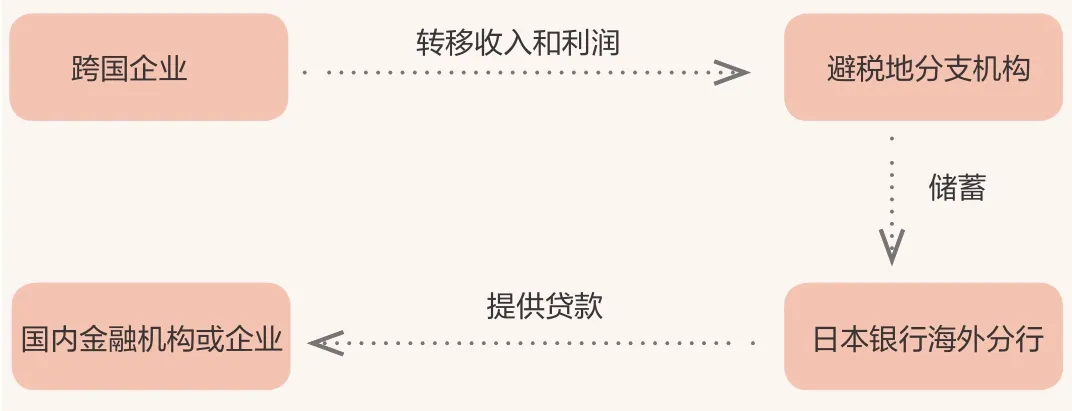

另一方面,过快金融自由化引发资金跨境套利,使JOM未能实现其设立之初的政策目标。日本对JOM实施较为严格的离在岸隔离监管,但同时在国内大幅放松外汇业务、资本交易、外商直接投资等领域的管制。激进的金融自由化政策创造了资金绕开金融监管的渠道,使JOM内外分离制度的有效性大大降低。一种通过JOM实施跨境套利的典型做法是,日本金融机构先将在JOM筹集的资金集中于其设在新加坡或中国香港的分行,境外分行再将这些资金以日元形式放贷给日本境内的企业,从而实现离岸资金绕道进入境内在岸市场(见图1)。亚洲金融危机爆发后,这一“再贷款”操作从中国香港转向了国际避税天堂,日本境内的一些跨国公司在国际避税地虚设经营机构,通过收入或利润转移等形式,将资金和财产转移至国际避税地。然后,跨国公司再将离岸资金以储蓄的形式存进日本的银行的海外分行,由海外分行将资金贷给日本国内金融机构和企业(见图2)。这样,跨国企业通过在离岸、在岸市场之间的资金转移实现了国际避税和资金回流。

图1 离岸资金从海外绕道回流境内

图2 跨国企业借道离岸市场实现国际避税和资金回流

上述做法使得日本境内账户和离岸账户的隔离制度形同虚设,大量日元通过日本的银行在离岸市场与在岸市场之间大进大出。并且,这些流入国内的资金并未进入实体经济,服务生产型企业,而是大量投向境内金融市场和房地产市场,在金融体系内空转,加速了金融中介的脱实向需,助推了股票和房地产市场形成资产价格泡沫。此外,由于JOM并未实际支撑“走出去”的日资企业在国际市场中使用日元,JOM也并未起到加速推进日元国际化进程的作用。

对我国境内本币离岸市场建设的启示

一是进一步推动上海国际金融中心建设,逐步推动形成境内人民币离岸市场,畅通人民币回流渠道。在风险可控条件下实现人民币资本项目可兑换,需要流动性充裕、产品丰富、功能强大、对境外投资者有吸引力的人民币金融市场。中国香港作为离岸人民币交易中心,在推动人民币国际化进程中发挥了重要作用。而随着我国金融市场的不断开放,在当前发展阶段,可借鉴美国IBF发展模式逐步推动形成境内人民币离岸市场,进一步扩大持有人民币的非居民的投资渠道,增强人民币持有和使用意愿。同时,从IBF发展经验看,其业务主要集中在国际金融中心——纽约,这在一定程度上反映了国际金融中心对本币离岸业务的潜在需求。就我国而言,根据英国智库Z/Yen集团发布的全球金融中心指数(GFCI),上海已经在2020年9月和2021年3月连续两次GFCI排名中位列全球金融中心第三位。上海国际金融中心已初步建成,金融基础设施及金融市场发展较为完善,已经具备了发展人民币离岸市场的基本客观条件。上海可因地制宜、发挥自身优势,建设人民币离岸市场,进而发展成为面向全球、连接境外与境内的离岸中心枢纽,合理引导资金流向,促进各离岸市场与在岸市场资金期限结构的优势互补和良性竞争。

二是境内人民币离岸市场建设要严格实施离岸与在岸隔离制度。美国IBF严格与在岸账户隔离,有效隔离了离岸与在岸市场之间的风险传染,在推进美国金融市场开放进程中发挥了重要作用。而日本失败的教训就是金融自由化进程推进过快,使日本政府未能有效隔离离岸与在岸资金的跨境流动风险。因此,在发展人民币离岸市场过程中,应借鉴美国IBF的经验,吸取日本失败的教训,坚持离岸与在岸隔离原则,为我国金融开放提供缓冲,缩小资金跨境套利空间,防范流动性冲击与跨境资金大进大出的风险,有序实现金融市场开放。

三是发展人民币离岸市场要与资本项目开放和人民币跨境使用相配合。日本资金跨境套利情形的出现,一定程度上与日本在美国施压下过早、过快实现金融自由化密切相关。人民币离岸市场是推动人民币跨境使用与金融开放的重要基础设施,其发展要与资本项目开放和人民币跨境使用相配合审慎推进,不可一蹴而就。

四是建设境内人民币离岸市场,要服务好境外市场主体和“走出去”的中资企业两类主体。建设境内人民币离岸市场,一方面,要服务于境外投资者,提供更多的人民币交易产品,提高境外市场主体持有和使用人民币的意愿。另一方面,也要积极布局服务于“走出去”的中资企业,服务实体经济发展,以市场主体的实际需求作为资本跨境之“锚”,提高实体企业资金跨境使用的效率。