推动我国金融基础设施高质量发展的建议

2021-03-01陈宁

陈 宁

(国务院发展研究中心 金融研究所,北京 100010)

金融基础设施是金融体系运作的基础,也是本国金融水平的体现,因此各国政府均十分重视金融基础设施建设。近年来,我国金融基础设施建设获得了长足进步,但仍不能满足现代化金融机构与创新金融市场建设的需要。

一、推动金融基础设施高质量发展的必要性

金融基础设施在国际上并没有统一定义(1)参见报告:Financial Infrastructure-Building Access Through Transparent and Stable Financial Systems。。从我国金融运行、发展和监管的实际看,金融基础设施主要由金融资产登记托管系统、清算结算系统(包括开展集中清算业务的中央对手方)、交易设施(交易所)、交易报告库、重要支付系统、基础征信系统等六类设施及其运营机构组成(2)根据2019年通过的《统筹监管金融基础设施工作方案》而定。。

(一)促进金融体系高效运转

高质量的金融基础设施能够提高金融市场和金融体系的运转效率。通过对各类交易信息快速而精准的记录和存储,方便金融市场最大化其价值发现功能,提高资源配置效率。提高金融基础设施质量能增加金融市场深度、效率和可及性,提高金融服务实体经济的效能和质量[1]。

(二)维持金融体系稳健运行

高质量的金融基础设施既可降低信息不对称,减少交易违约发生的可能,更可提高金融系统抗风险和抗冲击能力,特别是具有系统重要性的金融基础设施正常有效运行对持续性金融稳定至关重要。例如,交易平台、支付体系和结算系统等共同协调运作可降低交易中的风险;反之,会因设施老旧、系统不协调等“故障”而使市场运转出现中断,导致金融系统不稳定。

(三)协助金融领域改革发展

金融基础设施作为金融体系运转的“基层”,其发展与金融体系未来演化直接相关。金融产品不断创新需要以金融基础设施为依托,并运用区块链、云计算和大数据等新技术手段,从内生性市场逻辑和外生性政策关联来看,与通过转型升级而不断创新的金融体系相对接。金融基础设施质量体现了金融领域各主体间创新竞争的结果,从而在更长期、更大范围内为金融体系改革带来影响。

二、我国金融基础设施高质量发展的短板——国际比较视角

我国金融基础设施经过多年发展,已基本涵盖主要设施类别。在支付系统建设、交易所建设和征信系统建设等硬件方面已取得较大进展。但是,还存在市场分割、单笔交易量不大、中央对手方较多且支持的交易系统和交易货币有限、交易数据不集中、交易所较多和征信机构覆盖面小等特点和问题。

(一)支付系统:稳步发展,单笔交易额较少

近年来,全球支付市场稳步发展。根据国际清算银行(BIS)数据,2018年我国在交易额排名中位居第二,美国位居第一(见表1)。交易量排名我国居首位,美国第二(见表2)。从增速看,当年我国支付系统处理的交易额增速约为16.5%,在交易额排名前十的国家中增速仅次于荷兰的20.06%。与美国相比,我国支付系统处理的交易量较大,但单笔交易额较少。

表1 2018年主要国家或地区支付系统处理交易额

表2 2018年主要国家或地区支付系统处理交易量

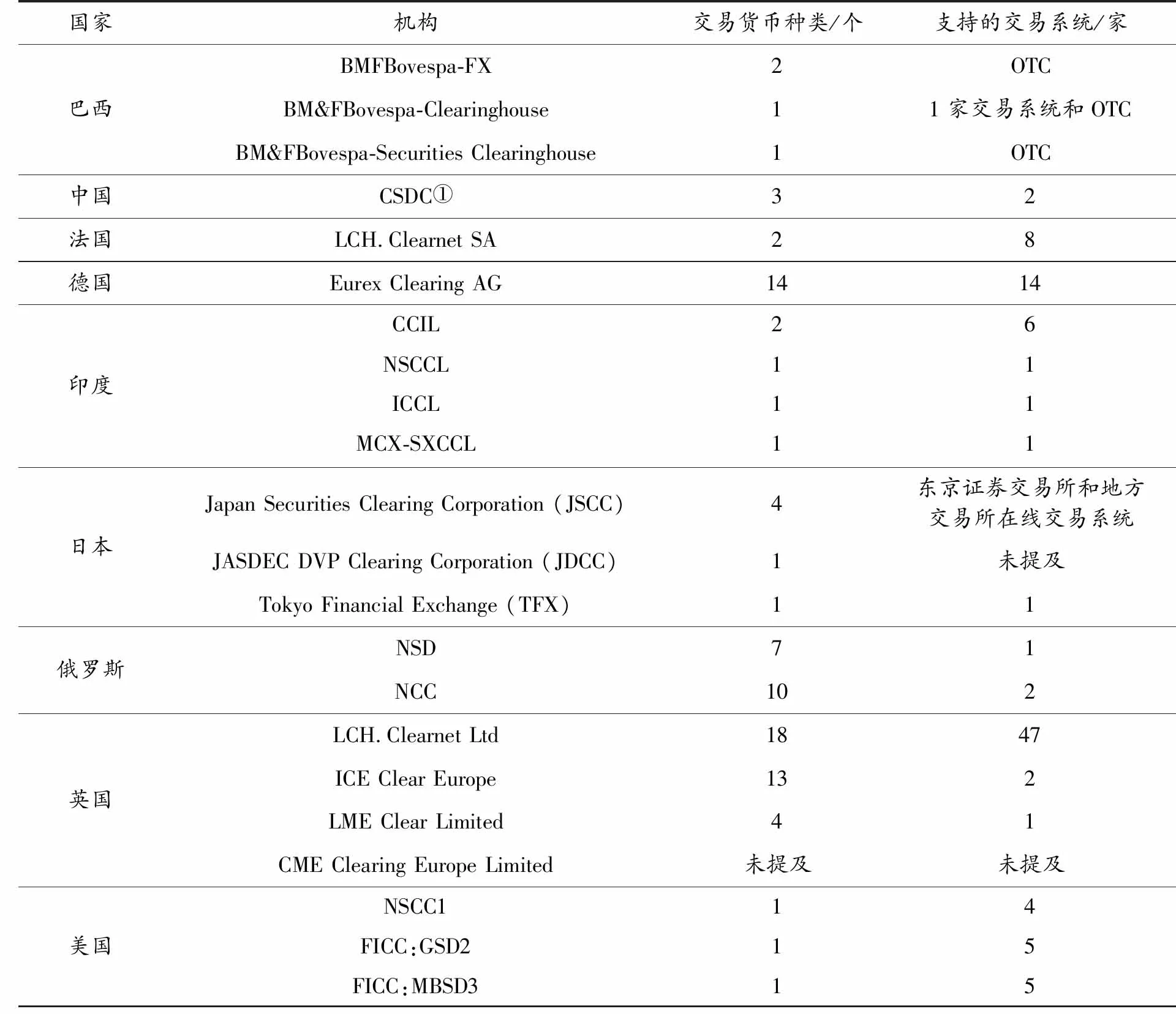

(二)中央对手方:金融产品覆盖较全面,但支持的交易系统和交易货币与欧美存在差距

根据BIS统计,多数金融产品有中央对手方(见表3)。从主要国家对交易系统和交易货币的支持来看,英国的中央对手方支持了数量庞大的交易系统,覆盖了较全的交易货币。德国、印度和俄罗斯的中央对手方也支持区内多数交易系统。

表3 部分国家中央对手方情况

我国中央对手方主要指中国证券清算系统、上海清算所清算系统和期货交易所清算系统。2019年初,中国金融期货交易所、上海期货交易所、郑州商品交易所和大连商品交易所获得证监会作为合格中央对手方的批复。目前,我国中央对手方支持的金融产品范围不断拓展(3)基本覆盖了股票、债券、回购、利率衍生品、汇率衍生品、信用衍生品和大宗商品衍生品等。。但是,我国中央对手方存在分散、单个中央对手方支持系统和交易货币有限的问题。

(三)中央证券托管机构和证券结算系统(4) 许多国家的中央证券托管机构和证券结算系统是一个机构,承担了两方的职能,本文主要讨论的是中央证券托管机构。:托管交割指示量居前,托管机构相对较多

根据BIS统计的托管机构托管交割指示量和交割额排名,英国和美国单笔交割额较大(见表4和表5)。同时,超半数国家的托管机构可托管国际证券。此外,多数国家托管机构有统一集中的趋势。

表4 2018年主要国家托管机构交割额

表5 2018年主要国家托管机构交割指示量

我国的特点是托管交割指示量排名首位,但单笔交割金额较小。我国托管机构可以托管债券、股票和存款,尚无法托管国际证券。我国中央证券托管机构主要以中国证券登记结算有限公司、中央国债登记结算有限公司和银行间市场清算所股份有限公司为主,数量多于美国和欧洲。

(四)交易数据库:缺少作为交易数据库的专门机构

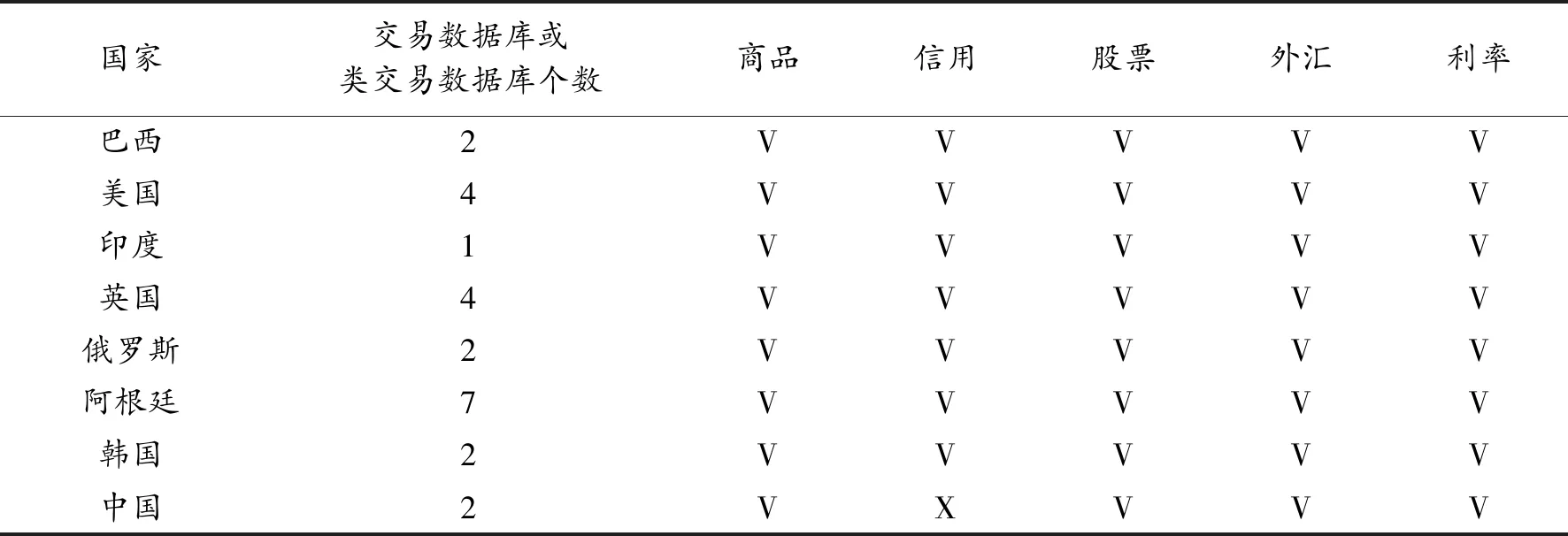

交易数据库多应用于场外衍生品市场,主要由各国政府部门发起和完善。根据金融稳定委员会(FSB)数据,多数国家交易数据库为两个以上,基本覆盖股权、商品、利率、信用和外汇等衍生品(见表6)。

表6 FSB监管下部分国家已授权且正在运营的交易数据库

我国并没有专门作为交易数据库的实体[2],仅有类交易数据库,交易数据分布在各金融子市场和监管机构中。2020年,中国人民银行等多个部门着手研究推动建立集中的金融市场交易数据库。

(五)交易所:交易所众多且交易频繁,但交易额和交易量排名不高

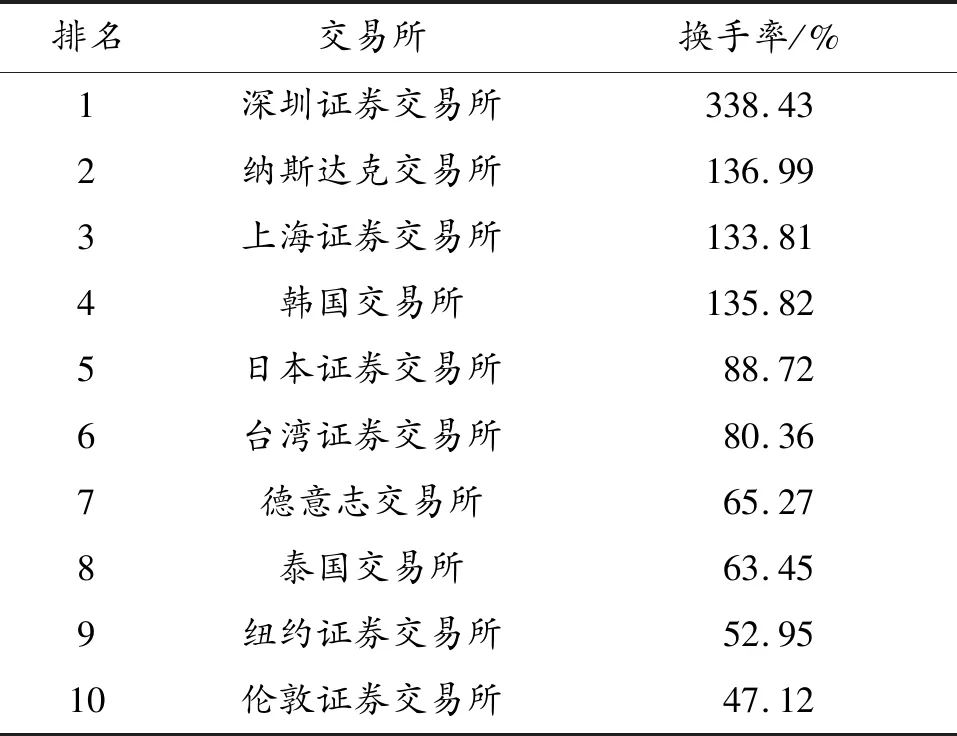

从全球主要交易所上市公司数量排名看,排前两位的交易所拥有超过3 000家上市公司,我国深圳证券交易所(简称深交所)和上海证券交易所(简称上交所)分列第六位和第八位(见表7)。按市值排名,前两位的交易所市值超10万亿美元(见表8)。上交所和深交所分列第四位和第八位。在换手率排名上,深交所和上交所排名第一位和第三位(见表9)。可见,与其他国家交易所相比,上交所和深交所的上市公司数量和市值与世界前两位有一定差距,但交易更频繁。除两个主要交易所外,我国拥有期货交易所、产权交易所、保险交易所和票据交易所等各类交易所,然而这些交易所的交易量在全球占比并不高。

表7 2019年全球主要交易所上市公司数

表8 2019年全球主要交易所上市公司市值

表9 2019年全球主要交易所换手率

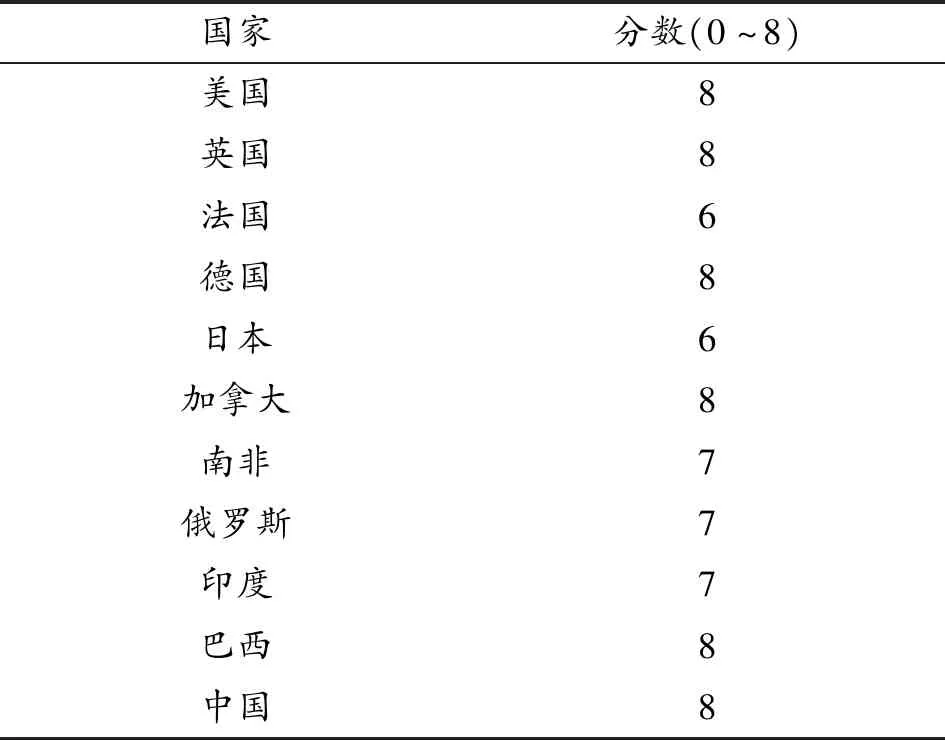

(六)征信行业:信用信息深度评分较高,私人征信机构覆盖面较小

根据世界银行数据,各国征信系统能够提供的信用信息深度不一,但差别不大,多数经济体均能提供较全面的信用信息。我国信用深度评分为最高等级(见表10)。

表10 主要国家信用信息深度

此外,全球主要国家信用信息覆盖面从高收入国家向低收入国家递减,私人征信机构全球覆盖面整体高于公共征信系统。我国主要是公共征信系统发挥作用,私人征信覆盖面较小。

三、推动我国金融基础设施高质量发展的政策建议

(一)完善金融基础设施的法律体系和监管体系

推动我国金融基础设施高质量发展,法律和监管规则的制定和完善处于首要地位[3]。一方面,针对金融基础设施专门单独立法。欧美等发达经济体不断完善金融基础设施立法,特别是瑞士2016年开始实施《金融市场基础设施法》,这是世界上首部关于金融市场基础设施的立法。目前,我国尚没有针对金融基础设施的综合性法律。因此,建议整合各主管部门的零散规定,制定统一的法律法规,细化相关准则。

另一方面,继续统筹协调监管[4]。金融市场基础设施监管涉及部门众多,部门协调十分关键。从国际上看,央行主要牵头制定金融基础设施的整体监督标准,并直接监管部分金融基础设施机构。金融市场其他主管部门依据金融市场监管准则实施监管,银行监管部门就金融基础设施机构的审慎性进行监督。对我国来说,除了明确“一行两会”各自的监管职责,国务院金融稳定发展委员会统筹协调涉及金融基础设施改革发展的相关工作,地方金融管理局监督地方金融基础设施的部分微观工作。通过不同层级不同地区的部门间协调配合,共同搭建金融基础设施监管体系。

(二)充分发挥各类金融基础设施功能

一是继续推动支付系统建设,尤其是在全球范围的覆盖面。我国支付系统处理的交易额近年来稳步增长,但仍与美国有较大差距。未来应不断推动支付结算系统建设,支持我国支付行业“走出去”。二是强化中央对手方作用,使其能够支持区域内更多数量的交易系统,覆盖更全的交易货币,在风险防范方面发挥更大作用。三是继续推进交易数据库建设,建立专门的机构作为交易数据库,并针对不同类别产品分别建立交易数据库,扩充信用衍生品交易数据。四是促进私人征信机构发展,使其成为公共征信系统的重要补充。我国私人征信机构存在信息保护不到位和评分标准不统一等问题,建议通过完善法规制度、强化信息安全、提高行业自律等方式促进其发展。

(三)促进金融基础设施整合联通

国际上部分关键金融基础设施存在一体化趋势。一方面,登记与托管一体化趋势明显[5]。美国托管机构从1975年的7个减少至2018年的2个,欧洲多数国家仅有单一中央托管机构。我国目前有3家中央证券存管机构,多于美国和欧洲,建议进一步集中提高中央存托管集中度。另一方面,交易所存在一体化和集团化的趋势。全球许多国家目前只有一个交易所集团或仅有一个交易所集团占主导地位。多数交易所经历了本国、邻国和全球范围整合3个层次。我国交易所数量众多,建议加快实现分类集中统一。总之,建议加快上述金融基础设施的整合集中和信息联通,特别是与其他国家在中央对手方和国际支付机制方面的联通。这对提高我国金融发展的国际影响力和市场竞争力,具有重要的战略意义和现实迫切性。

(四)充分利用金融科技方面的优势

金融科技的发展能够极大地推动金融基础设施发展。一方面,各交易所通过电子交易系统的创新升级以应对传统交易所竞争;另一方面,金融科技可改变征信行业获取数据的方式,增加其数据分析和应用能力,特别是在身份验证和反欺诈服务等方面发挥作用。我国在金融科技领域的发展居全球前列,应充分利用这些优势,通过技术推动金融基础设施的高质量发展。