苹果公司“双层爱尔兰”避税模式分析

2021-01-19陈国辉孙文致

陈国辉,孙文致

(广西大学国际学院,南宁530004)

一、引言

苹果公司作为一家富可敌国的科技行业龙头公司,其跨国业务遍布全球。其经济活动扩大到世界范围,自然就会涉及国际税收问题。2013 年上半年,美国参议院就曾指出苹果公司利用各国税法差异以及转让定价等手段,在2009—2012 年内规避了对440 亿美元的境外收入进行纳税,且其在欧洲仅缴纳了不超过2%的企业所得税。自此,苹果公司的“双层爱尔兰”(Double Irish)模式的国际避税策略开始为公众所知。其变种“爱尔兰荷兰三明治”(Double Irish With A Dutch Sandwich)也为谷歌、微软等跨国公司所运用。苹果早在上世纪80 年代就已经部署下了其避税格局,即“双层爱尔兰(DoubleIrish)”避税策略,该模式主要框架是设立两个在爱尔兰的子公司,分别作为中介国际许可公司或中介贸易公司,利用各国税法差异以及内部交易进行避税。

这些避税手段的本质就是利用各种税收协定以及税法差异,将利润转移到低税国,规避所得税、预提税等税负,并将利润长期留在低税国,实现税负最小化。虽然爱尔兰迫于欧盟与美国的压力,于2015 年对双层爱尔兰的漏洞进行修补,原先设立的企业仅能存续至2020 年,意味着今后这种避税策略将不再适用。但“双层爱尔兰”策略依旧是十分值得学习的国际避税案例。

二、苹果海外关联公司内部交易以及避税策略分析

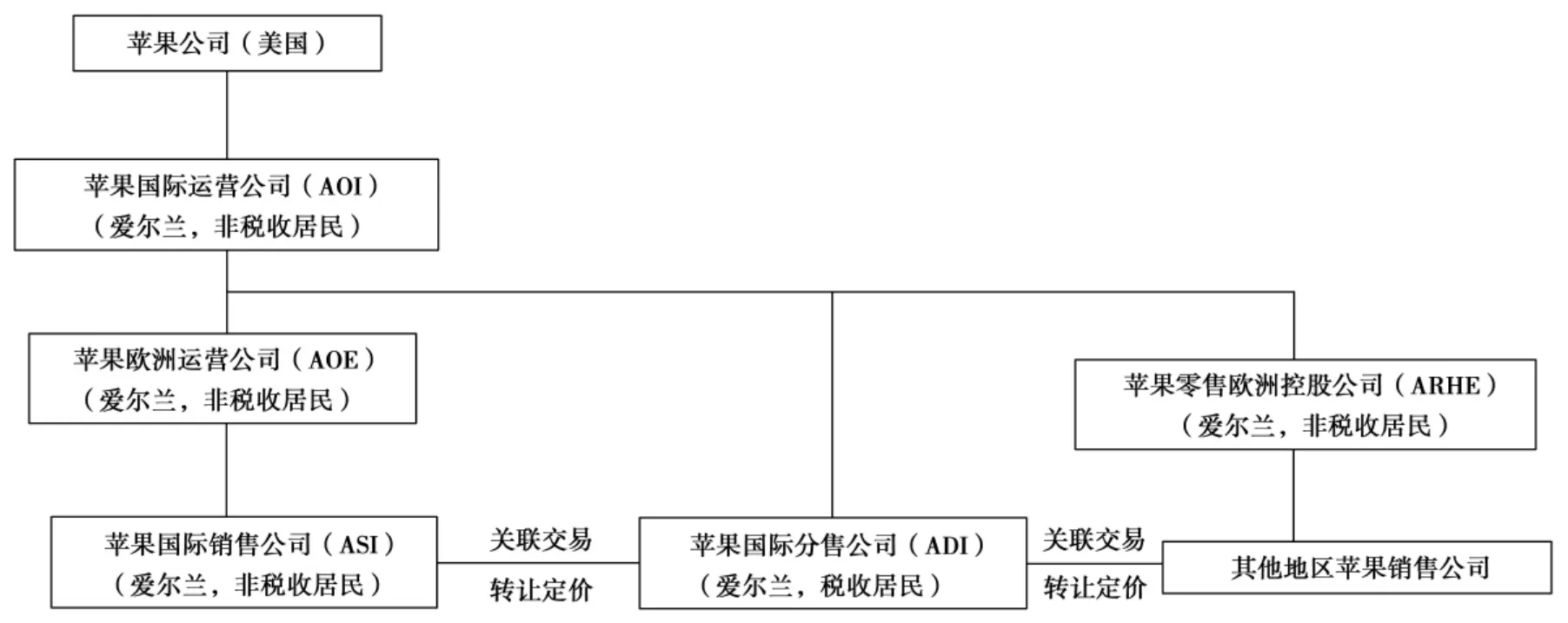

(一)苹果国际运营公司AOI

苹果国际运营公司AOI 是苹果公司为实现避税策略所设立的第一家公司,位于爱尔兰,其实际管理机构在美国(注:在查阅资料过程中,笔者发现部分文献认为AOE 公司的注册地在爱尔兰,部分认为在荷兰。还有观点认为AOE 的实际管理机构在英属维京群岛。为此特地查阅美国参议院委员会听证会报告报告原文(pg40),证实当时 AOI、AOE、ASI 均为注册地在爱尔兰的子公司,且实际管理机构均位于美国),在爱尔兰没有任何实体。选择爱尔兰是因为爱尔兰是欧盟各国中企业所得税最低的国家,仅为12.5%,且其税收政策较为宽松。AOI 也是苹果在欧洲各关联公司的母公司。但其实AOI 只是一个空壳公司,不从事生产或销售,其主要目的就是作为AOE、ADI 等的控股公司,并存放利润。

根据爱尔兰税法(TAC97),爱尔兰据管理和控制的中心机构所在地来判断其是否是爱尔兰居民法人,所以即使AOI 是在爱尔兰创办的,但其管理控制机构均设置在美国,依照当时的法律(根据2015 年执行的爱尔兰税法TCA97 第23A 节规定:如果一家公司在爱尔兰注册成立,但受另一个国家的管理和控制,且该国依据公司的注册成立地确定公司的居民身份,那么该公司将被视为爱尔兰的居民。新规则之下不再存在“避免居民身份”避税居民,新规自2015 年1 月1 日起施行,新旧规则过渡期截至2020 年12 月31 日。),不属于爱尔兰的居民法人;而美国则以注册地来判断是否是居民法人,AOI 亦非注册于美国。综上,AOI 来源于爱尔兰境外的收入都将免税。据2013 年美国参议院听证会报告披露,AOI 在2009-2012 年间从各子公司收取了约300 亿美元的股息,且这些年间从未被征税。

(二)苹果国际销售公司ASI

与AOI 类似的,ASI 也是美国和爱尔兰的非居民。母公司与其子公司苹果国际销售公司ASI 和苹果欧洲运营公司AOE 签订关于研发活动的成本分摊协议。AOE 与ASI 虽然都与母公司签订了成本分摊协议,但扮演的角色并不相同。AOE 仅爱尔兰生产组装某些特殊产品,以及提供些许服务给其他子公司,取得的收入与市场份额均较少,故后文着重将着重分析于ASI 公司。

图1 苹果公司海外运营框架

按照协议,ASI 需要向母公司支付一定比例的研发费用,以此享有母公司无形资产的使用权,获得在美洲地区以外通过无形资产获得经济利益的权利并承担研发过程中各种不确定因素带来的风险。由于ASI 承担利润的同时也承担了风险,母公司可以合情合理地将大额利润向其转移。但其实往往研发活动是打着合作的名头,实则母公司全权负责。就本例而言,美国的母公司约承担95%的研发活动。

与此呼应的还有成本与利润的不合理分配,从2009 年起的4 年时间里到 2012 年,ASI 向母公司支付了大约50 亿美元份额的研发成本,期间共获得了740 亿美元的利润。而母公司根据成本分担协议支付了40 亿美元,美洲地区的销售利润为380 亿美元。对于ASI 来说,其获得了所付成本14.8 倍的利润,而母公司仅获得9.5 倍的利润。成本分摊协议的实行成功地将大量的利润留存在爱尔兰子公司。

ASI 公司在避税框架中的作用是作为委托方与第三方非关联的合约制造商(如富士康、三星等)签约。ASI 低价从合约制造商购入,按高价将产品销售给关联公司ADI,ADI 再按市场价格向各国分销公司售出。这些均仅为产品的合同所有权转移,产品本身并不经过这一系列周转,而是直接从合约制造商处发往各国零售公司(丁家辉,2015)。ADI 是爱尔兰税收居民,可以享受欧盟成员享有的低税率优惠,但其仍需要就净利润交税。所以在这个过程中ADI 仅获得常规回报,主要的利润都聚集在ASI。欧盟认为,2004-2014 年间 ASI 总共获得了 1 108 亿欧元的销售利润,如果以爱尔兰所得税税率12.5%来算,其规避掉的税额高达140 亿欧元。

虽然这些巨额的“无国属收益”成功堆积在了爱尔兰子公司,但母公司毕竟还在美国,苹果公司还需要规避美国的“受控外国公司”CFC 条款,该条款规定某些类型的海外收入须缴纳美国所得税,即使这些收入没有带回美国。

(三)苹果通过打勾规则从多方面规避了CFC条款

1.关联公司实体方面。打钩规则允许纳税人对其外国受控公司的组织形式进行选择,可以选择为独立公司或无形实体。如果选择了无形实体,则美国法律将其视为纳税人的分公司,无独立法人实体。而CFC 条款针对的是独立实体之间的利润转移与囤积, 苹果公司只要将AOI 的子公司均勾选为无形实体,这样一来它们之间的内部交易和转让定价都不再被认定为母公司的F 分部所得,就可以规避CFC 规则。

2.利用“制造活动例外”的规定。如果受控外国公司本身从事如产品加工等制造活动,为产品增加了使用价值,那么则可以豁免CFC 条款的规定。因为打钩规则的存在,AOE、ASI、ADI 等均视为与 AOI 一体,在美国方面看来AOI 既参与了无形资产的研发,又赚取了收入,属于积极所得,可以规避CFC 规则。

此外,每年的股息分红再向上汇总到AOI,并留在AOI。爱尔兰税法规定,如果获得股息的公司是爱尔兰公司或符合母子公司指令的非爱尔兰公司(持股比例为5%以上),则可以享受豁免股息预提税。所以无论是从ADI 到AOI 还是ASI 到AOI,均免除了分红的预提税。通过以上步骤,苹果公司最终达到了使巨额利润留在低税国爱尔兰的目的。

三、总结

(一)充分利用各国税务差异

苹果公司利用美国与爱尔兰税法对居民法人的认定规则不同,将其子公司注册在爱尔兰,子公司的管理机构设置在美国,形成了双重非税居民。使AOI、AOE、ASI 三家子公司规避了向应向美国缴纳的所得税,与应向爱尔兰缴纳的大部分所得税。又利用爱尔兰居民法人享有与欧盟各国贸易的优惠税率,设立属于爱尔兰居民法人的子公司ADI 负责分销,在向母公司支付股息时也利用其公司框架结构避免了爱尔兰的股息预提税。

(二)利用成本分摊协议将利润转移至海外

ASI 通过与母公司签订成本分摊协议,获得了母公司无形资产的使用权并可以以此获取超额利润。成本分摊协议同时使ASI 承担了一定的经济风险,这使其可以合理的获得巨额利润。再者,成本分摊协议使母公司保留了知识产权的法律上的所有权,保护了母公司对无形资产的实质控制权利,避免了技术外溢的损失。其次,成本分摊协议名义上是共同研发共同享有成果的,各自所出份额不仅不会被征税,而且被允许税前抵扣。如果以特许权使用费的名义进行授权,收到特许权使用费的一方则需要纳税。

(三)利用打勾规则规避CFC 条款

通过利用打勾规则将AOE、ADI、ASI 等公司“无形实体”化,在美国税法看来,该些公司等同于AOI 的分公司,只看到AOI 的存在。这样以来,AOI的收入从以前的仅收取股息的消极收入,变为了由生产、加工后从消费者中取得的积极收入。进而规避美国CFC 条款,因其适用对象为“独立实体”,且对制造活动有豁免。

(四)集团内部转移定价实现利润转移

通过集团内部的转让定价,低进高出使得ASI获得大量利润,再通过高价进市价出,使得爱尔兰的居民法人ADI 利润微薄,从而减轻了ADI 应在爱尔兰缴纳的公司所得税。

(五)延期纳税避税

利润分配之所以到AOI 就停止,是因为一旦分回给母公司就需要缴纳美国的所得税。所以苹果公司一直不愿意把境外利润输送回美国,如果一直不分配股息也不卖出股份,就相当于延期纳税,时间越长应纳税款的现值也就越少。这期间AOI 和ASI共帮助苹果积累和持有1370 亿美元的现金,这也就是为什么那么多跨国公司手中持有巨额的货币资金的原因。

四、启示

(一)企业角度的分析与启示

虽然“双层爱尔兰”这一经典避税策略即将成为过去式,但是只要国际贸易还存在,国际税收问题也将一直存在。据悉苹果公司已于2015 年初重组其海外公司架构,将ASI、AOI 迁移到英国皇家属地泽西岛注册,并成为泽西岛的税务居民,而AOE则由原先的“双边非居民”身份转变为爱尔兰的税收居民。

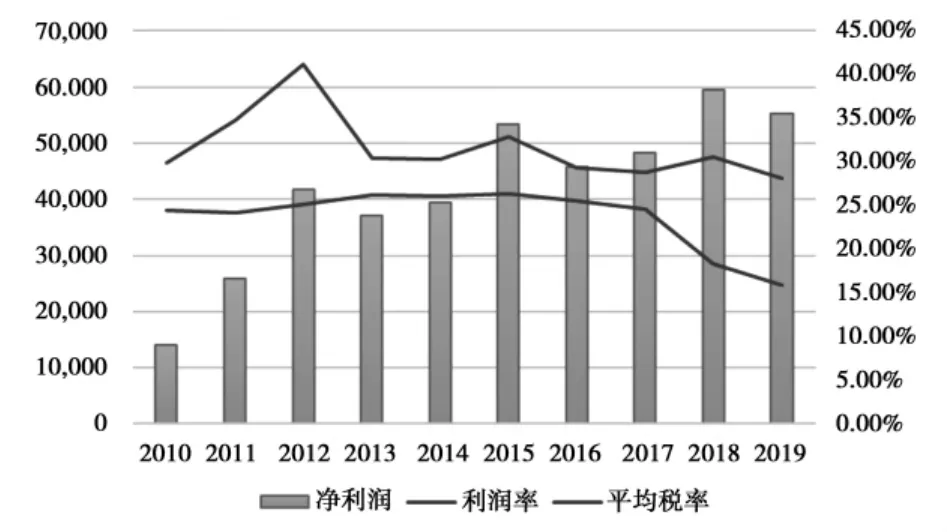

图2 苹果公司近十年利润与平均税率

由上图可见,2015 年至今苹果公司的净利润总体呈上升趋势,但平均税率却一直下降,2019 年不足16%。对比其2010-2012 年的情况,近几年不仅利润增加而且所缴纳税率进一步下降,可以看出苹果依旧在运用避税策略。可见苹果公司找到了替代方案以应对爱尔兰政府对漏洞的修复,不仅实现了平滑的过渡,且当前的策略避税效果比“双层爱尔兰”更有效。

国际避税问题是一个中性话题,因为其是在法律框架下进行的操作,属于在灰色空间中游走,但并不违法。追求利润的最大化是每个跨国公司的目标,它们执行国际避税策略无可厚非。另一方面,这些不断出现的避税策略也促进了各国法律法规的完善。

(二)政府角度的分析与启示

根据经济合作与发展组织(OECD)2015 年的保守估计,跨国公司的避税策略每年给世界各国政府造成的税收损失高达2400 亿美元。国际避税策略虽然侵蚀了各国税基,减少了财政收入。但是就本例而言,美国政府和爱尔兰政府双方都没有完全反对苹果避税。

根据爱尔兰2018 年统计数据,爱尔兰营业税收入由80%由美国企业支付,这些企业提供了爱尔兰25%的劳动岗位,带去了3340 亿欧元的投资。这些好处更为诱人,所以爱尔兰更多的是欢迎这些跨国公司的到来,并为其提供优惠税率。关闭“双层爱尔兰”通道有害于这爱尔兰这些方面的利益,所以爱尔兰政府显得极不情愿。对于美国政府来说,其打勾条例完美的规避了CFC 条款,延续至今也未被修改亦表现了其“睁一只眼闭一只眼”的态度,这样做有利于助推美跨国公司的全球扩张,且美国政府知道这些利润早晚会汇回美国。

所以政府层面如果真的要避免国际避税的产生,最主要的还是应该完善企业适用原则,避免“双边非居民”的存在。二是要提高透明度,加强同各国的反避税合作与交流,避免信息不对称。三是要完善税法漏洞,给予各条款更严谨详细的适用范围,避免被企业钻空子。