收入差距扩大下完善我国个人所得税制的思考

——基于广西数据的分析

2021-01-07陆昀琪

陆昀琪

一、选题背景与研究意义

随着社会主义市场经济的逐步完善,居民收入水平差距在不断的扩大。由《中国统计年鉴》中的数据可知,城镇居民的人均可支配收入从1994 年的3496.2 元变化到了2019 年的42359 元,而农村居民的人均收入水平从1994 年的1211 元变化到了2019 年的16021 元。社会如果一直处于居民收入水平差距较大的状态,不仅在经济方面会引发问题,更会成为社会稳定发展的隐患。一直以来,国内外学者对于个人所得税再次收入分配功能的研究持续不断,国外比较典型的有亚当· 斯密提出了要素分配理论、弗里德曼发现了负所得税理论;国内的有胡鞍钢(2002)、高嵩(2008)为代表的用个人所得税对收入差距的调整作用理论研究。均认为通过税收调控收入分配不均的事实,国外的研究采取了洛伦兹曲线、基尼系数、MT 指数、K 指数等经济分析指标,而我国的分析研究侧重于实证分析。

二、对广西城镇居民收入的定量和定性分析

个人所得税对收入调节作用因地域不同而不同。本文以广西壮族自治区为例,主要因为它是典型的西部省份,省内居民收入水平差异较小,整体经济发展动力稍显不足,一般而言,城镇居民的收入来源主要是工资薪金。

从统计局公布的数据来看,自2009 年起,广西的城镇居民实现可支配收入,属工资收入维持在55% 以上,工资性收入是其收入的主要来源。2018年广西城镇居民支配人均收入32436 元,对于城镇居民而言,工资薪金人均达到了18084 元;经营性收入人均达到了5595 元;财产性收入和转移性收入人均分别达到了2890 元和5868 元。2015-2019年广西壮族自治区税收收入呈波浪式起伏,2015-2018 年个人所得税税收收入逐年递增,从2015 年的86.9 亿元提升2018 年的152.06 亿元,累计增幅74.98%。2019 年全区个人所得税收入96.41 亿元,比2018 年减收55.65 亿元,下降57.2%。可见,新个人所得税税制改革确实降低了居民的负担,但对于个税在缩小收入差距方面的作用仍需要进行进一步测算。

(一)用相关指数对广西定量分析

研究税收制度是衡量税收收入分配实施重要手段之一,为了使得数据更加可靠科学、普遍实用,本文不仅利用了基尼系数来评估居民收入分配水平差异,并采取了MT 和K 指数来进一步衡量个人所得税的累进性。下面简要说明相关数据指标:

1. 基尼系数

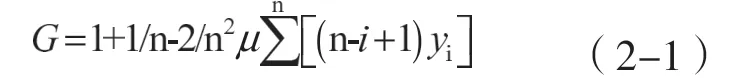

在计算MT 和α 指数时,采用Sen 所确定的方式来测量广西城镇居民基尼系数:

μ 代表全部样本的人均收入水平,n 代表样本数量。排在第i 位的个体收入用yi 表示。

2.MT 指数和α 指数

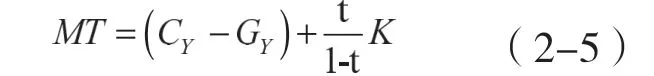

MusgiaveandThan 于1948 年提出的MT 指数能够有效科学的计算收入再分配差异水平:

Gx,Gy 分别对应上税前的基尼系数和上税后的基尼系数。若MT >0 时,这表明征收个人所得税有利于缩小居民收入水平差异;当MT <0 时,表明税收在逆向调节中起作用,会加剧收入不平等。

在MT 指数的基础之上,建立α 指数:

α 指数的值越大,个体税制的再分配效果越强,缩小居民收入分配差距的效果越显著。

3.K 指数

Kakwini 提出利用微观数据进行衡量K 指数:

Ct 是根据税前收入分类的税率集中率,是由洛伦兹曲线和按从小到大排列的税收构成的绝对平均曲线所围成的面积。进步指数K 反映了税收的累进度。如果k 大于0,则个税是累进的,高收入群体要负担更多的税;若是K 小于0 时,征收个人所得税不利于维护社会公平,低收入者承受着较为沉重的税收负担。当K 等于0 时,按比例征税,每个人税负相同。累进性可以用于衡量不同收入群体税负的相对差异。

通过构造MT 指数和K 指数之间的关系,可以计算出各个税种的水平和垂直公平性:

CY 是基于税前收入排名的税后收入集中度,t是平均税率,即个人税额与总收入的比率。

Cy-Gy 主要是从纵向来考察社会公平与否,主要方法是利用税前收入的排名和税后收入的排名的对比。税收的公平性主要是指拥有某种收入水平的人群承担着相同水平的税收。当Cy=Gy 时,税收的变化不会导致纳税人的收入顺序发生变化,与纵向公平原则吻合。若是Cy <Gy 时,则说明税收与纵向公平原则不吻合。当其他因素没有改变时,横向公平原则被打破后,MT 的相对价值将减弱,同时也说明税收调节居民收入水平差异的作用将减小。

该指数由累进性和平均税率确定。即说明高收入人群也承担着较高的税收。从主要形式来看,渐进指标的符号代表纵向公平的方向。当K>0 时,纵向公平效应可以减少累进税率。当K 值越大时,居民收入水平的差距将会变大,也就是说,税收对于居民收入水平的调节作用将会增强。同理可知,在累进税率不变的条件下,提高平均税率T 和MT,会使得个人所得税的调节作用增强。而在平均税率T 变小的情况下,税收的再分配作用非常弱。

(二)数据核算结果及结论

通过运用基尼系数,MT 指数,平均有效税率t和累进k 指数等数据指标分析,从表2-1 中可以看出,税前基尼系数从2003 年的0.2668 增加到2019年的0.3452,税后基尼系数从2004 年的0.2666 增加到2019 年的0.348,这说明了广西居民税前收入水平的差距在逐年扩大。现阶段的最高MT 值不超过0.0009,这表明个税对收入产生的结果的调整非常有限,远低于其他国家。

根据岳希明教授对MT 指数的分解,表明经过几次税制改革,我国个人所得税的平均税率t 并没有太大变化,其值显然很低,远低于其他国家。例如,在1970 年,美国和澳大利亚的平均税率分别为13.73%和14.45%。因此可以认为单纯提高免征额和扩大税率级距对个税的收入再分配效果并无显著影响,费用扣除标准和累进税率的变化也会影响个人所得税的收入分配效应。主要表现为:

第一,总体来看我国个人所得税比重不高。2000 年至2015 年我国个税收入占比在6%至6.9%之间。2018 年新个人所得税政策的实行以来,税收比重不到9%。而发达国家的个人所得税的占比一般在百分之三十至百分之四十之间。说明我国目前的征税范围与经济发展的状态不是特别相符。此外,我国的经济市场包罗万象,有很多的新型行业而且出现了很多衍生金融产品,居民的收入形式也多种多样,不是所有的行业都涉及到个人所得税的征收,所以导致个人所得税没有被完全体现,影响纳税公平。

表2 -1 2000-2019 年个人所得税收入分配效应表

第二,平均税率偏低也是导致个人所得税制度再分配效应有限的原因。平均税率t 下降的负向效应超过了累进指数k 拔高的正向效应。对于工薪性收入和经营性收入而言,超额累进制是个人所得税累进程度较低的主要原因;而对于财产性收入,比例税率的拉动税收增加。如果税制设计一味提高累进程度,而不提高平均税率水平,纵向公平得不到提升,对整体的平均税率的波动不大。

第三,费用扣除标准有待完善。新实行的个人所得税法将基本扣除标准上升到每个月五千元后,使税收的范围太小,未达到用个人所得税调节收入分配的目的。而且扣除标准越高," 累退性" 效应越明显。扣除额的不断增加将为高收入人群带来更大的税收优惠,对于低收入和中等收入人群享受的减税幅度相对较小,违背了调节收入分配的初衷。此外,费用扣除标准的进一步提高意味着在总税收里面个人所得税的占比又有所下降。这会造成间接税还会提高,这不符合提高直接税比重的总体方向。

第四,税收征管技术水平较低。纳税申报和代扣代缴为我国的个人所得税主要征收方式,而申报制度不完整、纳税人申报意识不强、高收入群体管理机制不完善等因素对税收征管提出挑战。

三、完善我国个人所得税制度的思考

综上所述,以往个人所得税税制改革中,每次改革都采取大幅提高免税额的措施,侧重于改进累进性,忽略了平均税率,对于税收的纵向公平影响有限。因此,笔者认为今后个人所得税税制改革的方向是适当降低累进程度,提高平均税率,具体建议如下。

(一)提高平均税率,优化累进税率结构

国际上普遍的税率设计是四至五级,而我国目前的综合所得税率级次已达七级。过多的税率级次设计使得征管难度增加,造成制度设计成本浪费。同时在级距设计前窄后宽的特点,对低收入者的收入增长过于敏感,税率级次累进速度快;而对高收入者的累进程度相对缓慢,与个税缩小收入差距的目标不符。因此建议在条件成熟时可降低最高边际税率。边际税率过高会导致高收入群体抵触纳税,增加税收征收和管理的难度。

除此之外,不同类型的所得税负不一致。综合所得中的收入项目多以工资薪金所得和劳动报酬所得为主,对于非综合所得则多是资本性收入,报酬结构多元的人群往往属于较高的社会阶层,出于公平考虑,应当承担更重的税负,但前者的最高边际税率为45%,远高于后者的比例税率20%,这样的差异使得报酬结构单一的人群反而承担更重的税负,极大抑制了人民劳动创造收入的积极性,造成内心的不平衡,甚至引起社会的不良反应。

(二)进一步扩大综合征税的范围

我国目前采用正列举法作为确定个人所得税范围的方法,使得在现实中存在大量的隐性税收无法征收。相较于工资性收入,高收入群体更依赖于财产性收入和资本性收入。根据王小鲁对全国城镇居民收支情况的调查,我国统计收入的遗漏(隐性收入)有四分之三发生在占城镇居民家庭10% 的高收入家庭。而这部分收入目前仍按比例税率征收,这不利于收入分配差距的调整。因此建议采用负列举的方式扩大个人所得税的征税范围。换句话说,列出免征所得税的项目,只要不属于免征范围内的收入,都应纳入综合征税的范围。

除此之外,应扩大税收来源以与时俱进。经过多次改革,我国的个人所得税法的适用范围已大大扩大,但仍跟不上当前的经济发展,许多行业不在个人所得税的征收范围之内。因此,应根据当前情况进一步扩大征收范围,并增加新的应纳税所得额。例如,金融业、实物收益等。我国将个人所得税改革为分类综合所得税制后,也应适度修改原有的税率征收方式,累进税率与比例税率结合使用。

(三)完善费用扣除的方式

当前的扣除方法忽略了不同家庭的不同经济负担,并且没有考虑到不同地区之间的不同消费水平。因此,不同的家庭结构要缴纳相同的税,因此不符合该税的垂直资本原则。一方面,笔者认为,可以为家庭制定扣除重要支出之后的税收标准,并且可以对家庭成员的所有收入进行全面征税。分析不同家庭的收入和支出结构,以确保家庭收入和税收负担相适应。从而缩小了生活水平的差距,使家庭的税收负担与其实际承担税款的能力相匹配,并确保了税收的公平性。另一方面,还需要充分考虑到不同区域之间的经济发展差距,可以允许各地区在一定范围内制定适应区域经济发展水平的费用扣除标准,平衡不同地区纳税人的实际税负。

(四)建立与新税制相适应的征管体系

目前我国由于公民纳税意识普遍较弱,自行申报方式形同虚设。过去我国在加强税源监控方面已经采取了完善个人征信系统、建立统一的企业数据库、建立个人存款账户实名制等措施。不过,这些措施的实际效果并不太明显,究其原因,还是因为我国居民收入获得的方式多样,而且隐蔽而复杂。因此建议税务稽查部门进一步完善相关措施,增强个人所得税的征收和管理。

具体来说,我们可以依靠银行储蓄账户的实名制来鼓励大家减少使用现金,特别是管控好财产转让和房屋租赁过程中对现金交易的使用,以加强税收管理。同时,可以考虑建立个人所得税登记核查制度,加强自然人的纳税意识。一方面要求高收入群体自行申报纳税,另一方面对偷税漏税的个人予以记录和处罚。◆