论综合资本成本计算中权数的确定

2020-12-08杨健兰

杨健兰

资本成本的计算是财务管理中的重要内容,其计算结果是否准确,将直接影响到企业筹资决策的正确性和投资项目评价的合理性。资本成本可以分为个别资本成本和综合资本成本,由于综合资本成本可以按加权平均方法计算,所以综合资本成本也称为加权平均资本成本。

那么,计算综合资本成本时,应该以什么为权数呢?见诸于国内各不同版本的财务管理教材,给出的答案均千篇一律。我们以发行量最大、影响面最广的财务管理教材——全国会计专业技术资格考试辅导教材中的阐述为例,该教材认为“平均资本成本率的计算,存在着权数价值的选择问题,即各项个别资本按什么权数来确定资本比重。通常,可供选择的价值形式有账面价值、市场价值、目标价值等。”(财政部会计资格评价中心.财务管理[M].北京:经济科学出版社.2019:121)。其实,这样的说法并不正确。

一、权数的含义及分类

作为统计学中的一个基本概念,权数通常被定义为是变量数列中各组标志值出现的次数。权数,顾名思义就是一个能起到权衡轻重作用的数字,其权衡轻重的作用就是体现在各组单位数占总体单位数的比重大小上。由于权数资料的来源不同,权数可分为主观权数和客观权数。所谓主观权数,是以人们对现象(指标、事物)的主观判断来确定的权数,是人为赋予的。比如,当我们根据过去的销售量来预测未来的销售量时,考虑到离预测期越近对预测值影响越大的原因,我们可以将过去4年的实际销售量由远至近分别乘以1、2、3、4,求和后再除以(1+2+3+4)得到,这时的1、2、3、4就是主观权数。所谓客观权数,是根据现象之间的内在联系来确定的权数,它是客观存在的,不能人为篡改。比如,某产品分两个型号,各型号的销售额分别为1 000万元和3 000万元,销售毛利分别为500万元和900万元,则各型号的销售毛利率分别为50%和30%。由于各型号的销售规模不同,所以在计算该产品的综合销售毛利率时,就需要对各型号的销售毛利率进行加权,这时的权数自然而然就是销售额,因销售毛利率是销售毛利与销售额之比,销售额反映了它与销售毛利率之间的内在联系。这样得到的该产品综合毛利率=50%×(1 000/4 000)+30%×(3 000/4 000)=35%。这里,以销售额作为权数具有客观性和唯一性,这时的权数不需要主观选择,也不能被其他指标所替代。

二、资本成本的含义及计算方法

资本成本是指企业为筹集和使用资本所付出的代价。它既可以用绝对数来表示,也可以用相对数来反映。为了便于各不同方式取得的金额大小不一、时间长短不同的资本成本的对比,人们更多地是将资本成本换算成同一时间长度——年,并用相对数来衡量其指标值的高低(用相对数表示的资本成本也叫资本成本率)。这时,资本成本的计算公式为:年资本成本(率)=(年资本使用费/筹资净额)×100%。我们姑且把该公式称之为资本成本计算的基本方法。无论是个别资本成本还是综合资本成本,均可按该基本方法计算。

综合资本成本是相对于整个企业而言的资本成本。与个别资本成本(与某一筹资方式相对应的资本成本)的不同点在于,综合资本成本是企业各种不同筹资方式的资本成本的综合。显然,对综合资本成本产生影响的主要因素是个别资本成本,即企业的综合资本成本一定比各不同筹资方式下个别资本成本的最小值要大,同时又一定比各不同筹资方式下个别资本成本的最大值要小。由于各种不同筹资方式所筹集的资本额不同,所以综合资本成本不能根据个别资本成本采用简单平均的方法来计算。某筹资方式筹集的资本额大,则该方式下的个别资本成本对综合资本成本的影响就大;某筹资方式筹集的资本额小,则该方式下的个别资本成本对综合资本成本的影响就小。为此,我们也可以采用加权平均的方法,也就是以各筹资方式的筹资额在筹资总额中所占的比重为权数对各筹资方式下的个别资本成本进行加权,得到综合资本成本,即综合资本成本=∑(各筹资方式的资本成本×各该方式的筹资额/筹资总额)。这里,各该方式的筹资额就是“各组标志值出现的次数”,各该方式的筹资额/筹资总额就是“各组单位数占总体单位数的比重”。因为筹资额揭示了它与资本成本间的内在联系,所以筹资额就是计算综合资本成本时的客观权数,并且是计算综合资本成本的唯一客观权数。如同计算综合销售毛利率必须以销售额为权数一样,这时的权数也不存在主观选择的问题,只需要找到它确定它便可。

可见,财务管理教材中给我们的答案是错误的。道理很简单,因为账面价值、市场价值、目标价值不一定是企业的筹资额,或者说,账面价值、市场价值、目标价值不能揭示其与资本成本间的内在联系,筹资额也不会随着账面价值、市场价值、目标价值的变动而变动。

三、举例说明

假设万达公司共筹集资金1 000万元,其中银行借款400万元,借款利率6.67%;企业债券150万元,债券利率8%;发行普通股200万股,每股发行价2.25元。假设企业所得税税率25%,普通股每年分配现金股利每股0.2025元,普通股市价8元,采用各方式筹资时均不考虑筹资费用(资料来源:根据2019年全国会计专业技术资格考试辅导教材中的【例5-10】作必要的补充而来)。

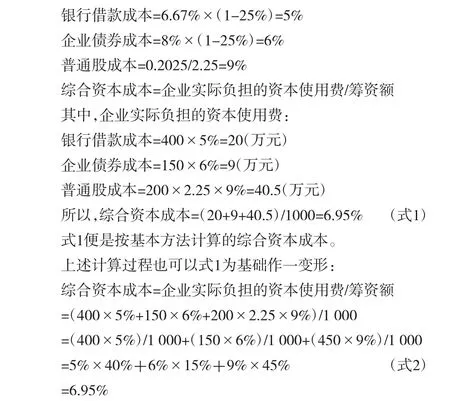

则,个别资本成本:

式2就是采用加权平均方法计算的综合资本成本。

可见,采用加权平均的计算方法是由基本方法演变而来的,它只是基本方法的一种变形,它们的原理是相同的,所以计算结果也一定相同,本例中均为6.95%。两种方法下的计算结果可以相互印证。同时,在由式1到式2的演变过程中也告诉我们,若要采用式2的加权平均方法计算综合资本成本,必须以筹资额为权数,否则,就无法得到式2的计算公式。

由于普通股筹资额不会因普通股市价的变化而变化,所以就决定了普通股资本成本以及企业综合资本成本也不会因普通股市价的变化而变化。本例中,只要普通股每年仍然分配现金股利每股0.2025元,无论普通股市价是当时的发行价2.25元,还是目前的8元,或者是未来的多少元,其筹资额始终是450万元,其个别资本成本始终是9%,与之对应,企业的综合资本成本始终是6.95%。

而教材中以市场价值为权数,得到的计算结果为:

5%×(400/2150)+6%×(150/2150)+9%×(1600/2150)=8.05%

教材中将8.05%称为是综合资本成本,这显然是错误的,因为1 600万元是普通股的市价,而不是企业发行普通股筹集到的资本。普通股市价与普通股成本之间没有直接关系。所以8.05%不伦不类,其实它啥也不是。也正因为8.05%不是企业的综合资本成本,所以与按基本方法计算的结果6.95%也就对不上。

四、结论

通过以上分析,我们得出结论:影响综合资本成本的因素有二,一是个别资本成本,二是各方式下的筹资额。若采用加权平均方法来计算综合资本成本,不能以账面价值、市场价值、目标价值为权数,而必须以而且只能以筹资额为权数,因为只有筹资额才能客观反映它与资本成本之间的内在联系。具体而言,若要计算过去的综合资本成本,就要依据过去的个别资本成本与过去的筹资额;若要计算现在的综合资本成本,就要依据现在的个别资本成本与现在的筹资额。同理,若要计算未来的综合资本成本,依据的就是未来的个别资本成本与未来的筹资额。