国际热钱对我国股市波动影响的实证分析

2020-12-08刘雅庆朱家明

高 赫 刘雅庆 朱家明

一、文献综述

热钱又称游资,其目的在于用尽量少的时间以钱生钱,是只为追求高回报而在市场上迅速流动的短期投机性资金。2011年10月我国新增外汇占款近四年来首度出现负增长,海外热钱大量撤离中国,对中国经济造成了不同程度的影响。目前,国内学者对于热钱流动的研究多以对区域金融经济的影响为主。如张振邦与谢顺成提出热钱已在国内股票市场产生了令人担忧的泡沫。史芳芳和任小勋提出,2015年以来,热钱是否推动了中国股市的波动,加剧了市场低迷,这是一个极具争议的问题。

同时,由于目前关于热钱与股票波动的相关研究大多基于相同频率的数据,如月度数据。然而,包含丰富的市场波动信息的股票日收益率对外部冲击更为敏感,但在实证研究中被忽略。因此,不同于以上研究,为将月度的热钱数据包含在日度的波动模型中,本文采用了基于固定窗口和滚动窗口估计的GARCH-MIDAS模型,其优势在于不仅可以检验热钱的长期影响,还可以避免可能出现的市场结构性断裂。

二、模型构建

本文为探究宏观经济变量对股票波动性的长期影响,利用Engle等在混合数据采样(MIDAS) 模型的基础上提出的GARCH-MIDAS模型,将股票波动分为短期波动和长期波动两部分,从而对低频宏观变量与股票市场波动之间的关系进行估计观测。模型的构建步骤如下。

首先构建潜在资产收益指数:

上式中ri,t第t个月第i天的对数收益率,d i,t第t个月第i天的对数股息(红利),Ei,t是同时给定信息的条件期望,ρ是贴现因子,Δ是一阶差分。由于意外冲击会导致时变,而这种变化,受强度和乘数的影响,而强度和乘数取决于宏观经济环境。因此,等式(1)可以改写成如下形式:

等式(7)中Xt-k是宏观变量在第t天的k阶滞后,K为最大滞后值。

三、数据来源

本文将中国每月的热钱流量计算公式设定为:

热钱=国家的外汇储备增加量-外商直接投资金额-贸易顺差金额

上海证券交易所综合指数(SSEC)是衡量中国股市整体表现的常用指标,HM表示热钱流量的对数增长率,SHM和SHD分别表示SSEC指数的月度对数增长率和日度对数增长率。同时,本文选取了2003年2月至2019年1月的数据样本,涵盖了16年的月数据和日数据。

四、热钱对中国股票市场波动影响

估计GARCH-MIDAS模型,一般有两种估计方法:固定窗口和滚动窗口。这两种方法不同之处在于,滚动窗口估计设置了股票市场每个时期都在变化的长期波动率,而固定窗口估计在周度/月度/季度/年度(本研究为一个月度数据)内固定了长期波动率。

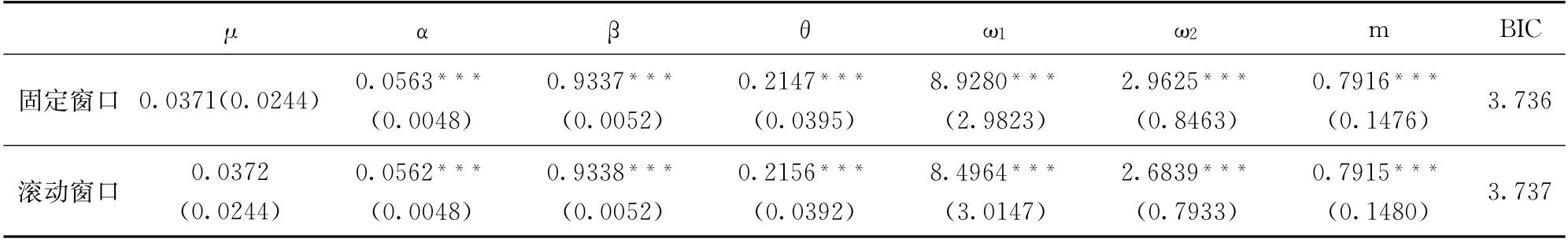

因此,本文基于热钱流动的GARCH-MIDAS模型,研究了热钱月增长率对SSEC日收益率长期波动的影响,并同时使用固定窗和滚动窗估计法,结果如下页表1所示。

表1中,除了系数μ外,模型中所有参数都是显著的,这意味着模型的混合数据采样与数据的吻合程度很好。所有的β参数都接近于1,在1%的水平下显著,说明在日度SSEC收益中波动率具有更高的持续性。

参数θ表明月度热钱对上证综指长期波动的影响。θ的估计系数从0.2147变化到0.2156,都在1%显著性水平下,揭示热钱的增长率对中国股市的长期波动有着显著的正向影响。然而,估计结果只能说明热钱对上证综指波动的静态影响。因此,下页图1展示了2003年2月至2019年1月每日的上证综指的总体波动和在GARCH-MIDAS模型下长期波动率随时间演变的过程。

从图1可以看出,虽然热钱引发的长期波动总体上与总波动一致,但热钱对总波动的贡献是时变的。首先,在2008年次贷危机期间,总波动性和长期波动性均大幅上升。上证综指日度收益的总波动率几乎可以用热钱流动的长期波动率来解释,说明中国热钱的流入和流出是中国股市在此期间波动的主要决定因素。其次,在2015年6月至2016年1月中国股市的崩盘期间,上证综指总波动率再次快速上升,但长期波动率并没有相应上升,甚至没有下降的趋势。这一发现与2008年的次贷危机大不相同。其中一个原因是,在此次股市崩盘期间,中国证监会在2015年6月之前通过的为过热的股市降温的规章制度,导致了中国股市的巨大波动。这些规定包括降低证券保证金交易的杠杆率,引入熔断机制,以及在股指期货交易中实行公开利率限制。最后,在2010年欧洲债务危机期间,总波动率或长期波动率都没有大幅上升。这些结果表明,中国股市的波动,并不总是由国际投机资本或国内事件决定的。在不同时期,影响中国股市波动的因素可能存在显著的差异性。

表1 热钱的GARCH-MIDAS模型在SSEC上的估计结果

图1 总体波动与长期波动率估计

五、结论

本文选取2003年2月至2019年1月的数据样本,运用GARCH-MIDAS模型研究了国际热钱对中国股市波动的影响。实证结果表明,热钱对中国股市的长期波动具有显著的正向影响,两者之间的关系是时变的。同时,本文进一步分析了2008年次贷危机、2010年欧洲债务危机、2015年中国股票市场崩盘等特殊时期,热钱对中国股市影响的不同类型。研究结果表明,中国股市的巨大波动并不总是由国际资本流动引发的。

目前,我国证券市场对国际资本流动的监控仍较为严格。但由于2015年的中国股市崩盘与2020年初的美国股市接连熔断,国际与国内经济政治环境的巨大变化,导致投资者的损失巨大,因此建议我国政府应该关注交易规则的进一步系统性改革和股票市场的有效监管,设置适当的杠杆比率以及证券保证金交易,增加合格境外机构投资者(QFII)的配额,在现货和衍生品市场之间建立可能的“防火墙”,实行更加透明的监管规则,增强市场参与者的信心。