沪港通前后股市系统性金融风险变化研究

2020-12-07张左敏暘

张左敏暘

摘要:2014年11月17日,我国正式启动沪港通。沪港通的开通对我国资本市场无疑起到了重大推动作用,更加促进了资本之间的流动,当然,给投资者带来机遇的同时也放大了风险。本文旨在探讨沪港通启动前后风险特征的变化以及可能来源,为风险管理决策提供借鉴。

关键词:沪港通 系统性 风险变化

一、引言

自滬港通成立以来,我国的资本市场流动性进一步加强,投资者有更广阔的领域选择分散化投资品种。沪港通成立之前,两市分割,港市与沪市之间差异颇大,无论在政策法规,还是投资者主体上,又或者是文化上都呈现出差异。这也就导致了两市之间呈现的波动性不同。在市场分割的时候,已有不少学者发现即便是存在市场分割,依然存在着股市联动效应,不论是单个国家,还是国家与国家之间。本文采取分位数回归的CoVaR方法对沪港通前后风险溢出水平进行对比,将风险价值法纳入考虑框架,以弥补现有文献单纯从GARCH族模型讨论波动效应的不足。并在此基础上考察前后变动的合理经济解释并给投资者提出积极建议。

二、文献综述

现有文献对金融市场之间的波动性探讨颇多,无论是股市与股市之间,还是债市与股市之间,或者是货币市场,债市与股市三者的联动都有所涉及。在此讨论框架下,也有各式各样的假说,主要包括交易成本假说、交易限制假说、市场信息假说、杠杆假说等。

(一)国外文献

Hendershott(1967)研究发现欧洲美元利率的调整跟随美国国债调整,速度慢,但反之却不是这样。

Kaen and Hachey(1983)研究发现在取消资本管制后美国和英国各自国内的货币对欧洲货币市场利率有单向引导关系。

Bremnes等(2001)研究了1990年11月至1997年4月期间德国马克,挪威克朗以及美元长短期利率发现美国利率对德国和挪威利率的影响显著强于德国和挪威对美国利率的影响。

Christiansen(2003)通过经典GARCH模型发现美国债券市场和整个欧洲债券市场对单个欧洲债券市场具有波动溢出效应。

Albuquerque等(2006)运用OLS研究拉美地区股市对欧洲区域股市的变化反应,从1988年1月至1994年12月,墨西哥股市收益率显著受到美国股市影响,但反过来却没有这个表现。

(二)国内文献

洪永淼等(2004)运用核函数估计方法检验风险-Granger因果关系,结果表明1995年2月1日至2003年4月4日期间,A股与B股之间存在着强烈波动溢出效应,B股的下跌走势可以用来预测A股的下跌走势。并且A股与H股,B股与H股之间也存在着溢出效应。

刘金全和崔畅(2002)利用协整模型分析发现,沪深股指之间存在长期的协整关系,两市之间联系非常紧密。

陈守东等(2003)运用Granger因果检验及GARCH-M模型研究中国沪市与深市发现,两市之间存在收益率相关且存在非对称波动溢出效应。

鲁旭和赵迎迎(2012)利用三元VAR-GJR-GARCH-DCC模型探究沪深港三市的联动关系,发现沪深港三个市场具有联动效应,直接或间接引导对方,沪深股市对港市的新息冲击做出类似的反应,并且它们与港市的动态关联性具有趋同性。

张昭等(2014)以及周福和谢珊霞(2015)都采用格兰杰因果关系检验研究港市与沪市之间的关系,但是研究结论不一,既有发现沪港通前联动性比沪港通后联动性强也有发现相反的结论。鉴于时间采样等不同,得出不同的结论也在乎情理。

孙寅浩和黄文凡(2015)认为沪港通政策的实施不仅促进了A-H股溢价率的收敛并且降低了两地市场分割程度,而且在一定程度上增强了两地股市间的联动。

吴旭(2015)运用BEEK-GARCH模型发现上海股市和沪港通都存在杠杆效应且沪市和沪港通之间存在波动溢出效应,但波动溢出为单向。

许从宝等(2016)采用基于自然随机试验的双重差分模型对沪港通前后的波动效应进行研究发现在初开沪港通之时,沪市波动性加剧,港市波动溢出效应明显,但是随着时间推移,效应减弱。

以上学者在研究市场联动的时候,多数采用的方法均是Granger因果检验到Garch族模型的使用,本质上没有脱离波动率作为度量风险标准的框架。但是众所周知,以波动率度量风险存在一定的偏差,尽管方差度量波动性可以为我们提供一定信息,但是在面对风险时,往往更关注的只是尾部可能损失的大小。风险溢出效应将整个金融系统看做一个整体,一个市场的变动会导致另一个市场联动,在风险上即表现为危机的传染。在传统VaR的框架下,Adian和Brunnermeier(2008)提出了CoVaR方法将金融机构或其他金融市场陷入危机时的风险纳入整体进行研究,采用分位数回归。因此,本文采取CoVaR方法对沪港通前后两市风险溢出关系进行对比研究。

三、理论基础

在过去的理论发展中,存在基于“有效市场假说”的基本面经济传染解释,但已经发现有很多现象并不是“理性人”可以解释的,并且以基本面为依据的理论基本考察的是国家与国家之间的关系,与本文主题不符。

除此之外,还存在着金融危机传染理论。即一种说明危机在国际或区域范围内传导的理论,其他国家或地区的危机增加了另一国出现危机的概率的理论。在股市方面,也就是一个市场的风险不仅影响自身,还会通过某种渠道传导至其他股市,造成风险的溢出,加剧整体系统性风险。包括:信息约束下的投资者羊群效应,资产组合分散下的自实现危机传染和注意力配置效应。但是后两个理论基本假设都有两个国家基本面独立,在沪港通研究中不符合现实。因此,本文认为合理的理论基础是信息约束下的投资者羊群效应理论。基于投资者情绪,在信息约束之下,在金融市场存在不完全信息或信息不对称的情况下,基于理性预期的不同信息拥有者在金融市场遭遇不利冲击时,有可能同时朝着同一方向调整其持有的各类资产组合,导致资本市场上投资者的羊群效应行为,并在不同市场间产生溢出效应,从而造成危机传染。在沪市中存在大量散户,也即所谓噪声交易者,他们的存在使得投资者羊群效应行为是合理考虑。

四、分位数回归与模型简述

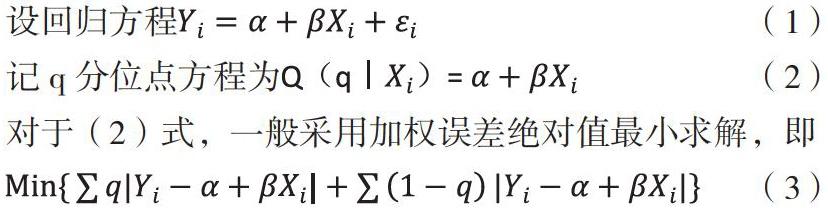

CoVaR方法的本质是分位数回归,根据上述两位学者的定义CoVaR是测度当一个金融机构或另一个市场总体处于不利情况时,其余金融机构或其余市场所面临的风险,是一个条件在险价值的概念,但是又区别于传统CVaR,即关于金融机构自身的条件风险价值。

传统OLS估计对样本的分布做了比较强的假设,比如变量要服从正态分布,如果不是这样,得出来的参数估计不具备较为良好的统计性质,进而模型的意义也会大为下降。而分位数估计的优势就在于无需这样强的假设,考察因变量各个分位点的回归可以给我们带来更多普通OLS均值回归所无法带来的信息。

以上便是分位数回归的基本思想,天然对应于所要研究的问题,即风险价值。通过考虑不同的分位数值,我们便可以得到关于样本分位数信息的不同结果,在样本难以满足OLS古典假设的时候,且对于分布尾部感兴趣的话,是一个有用的工具。VaR本身是一个分为数值,而CoVaR其实也是一个分位数值,只是在他人VaR给定的条件下的估计值,可以较好地反映这种相关关系。而不是像传统VaR或CVaR仅仅考虑自身的在险价值。金融风险的传染效应已经在几次金融危机中得到证实,因此这样的考虑在市场下行的过程中尤为重要。根据以上的思想,参考谢福座①建模如下:

五、数据与实证

沪港通正式开启时间为2014年11月17日,也经考察其余学者对此时间点的一致性,本文也选取这一天作为分割点,分别考察前后各两年时间的沪港两市。鉴于美国在2012年12月12日启动量化宽松,考虑到这样的突变影响,选取时间点从这一天之后进行,待市场反应完毕,故不是完整的两年时间。两个市场的代表也以上证指数与恒生指数作为代表进行分析,且取对数收益率。

2014年11月17日之前,基本统计描述表明,上海证券市场(以上证指数为代表)和香港股票市场(以恒生指数为代表)收益率序列偏离了正态分布对应的0和3,且J-B检验的概率值为0.000,因此两个序列均不服从正态分布,具有尖峰后尾特征,因此用分位数回归方法进行分析较为适合。

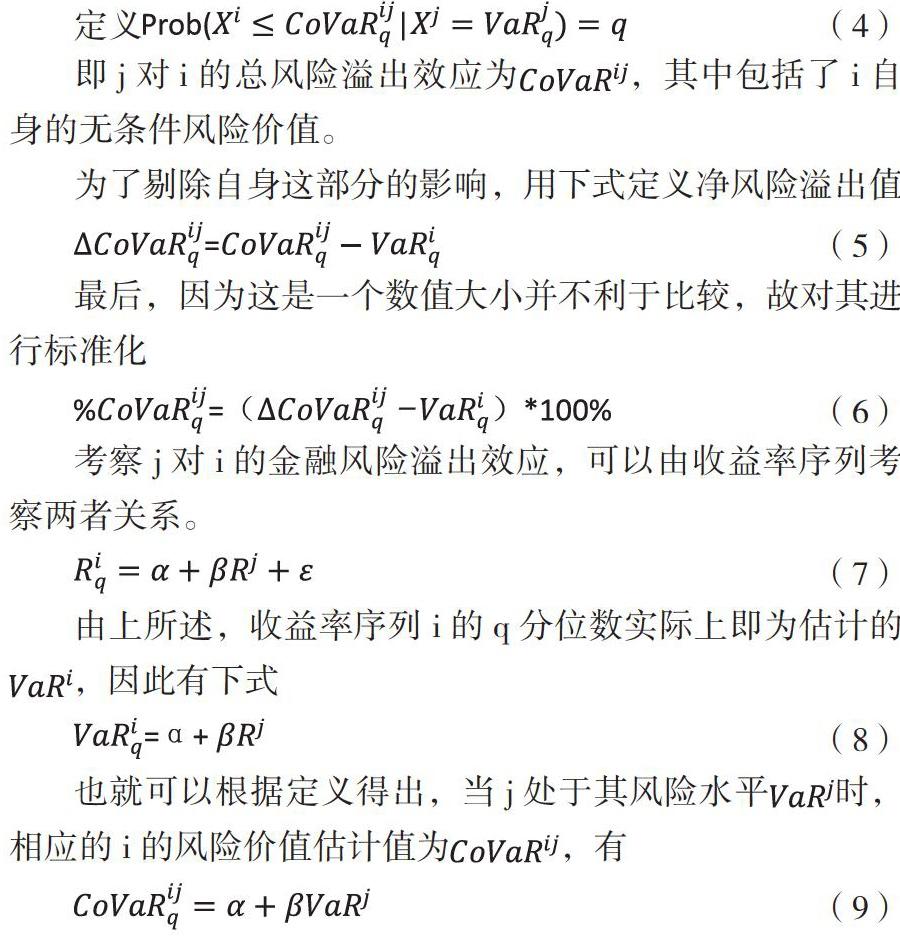

首先,本文考察了香港股票市场对上海股票市场的风险溢出效应,取q=0.05,即求置信度为0.95时的风险溢出效应。建立如式(7)的上海证券市场(以上证指数为代表)和香港股票市场(以恒生指数为代表)收益率的分位数回归方程,利用式(3)的方法求出对应的参数估计值为:,最终q分位数回归方程表达式为:

上式中括号内为T统计量,由于本质上是置信度0.95下的条件风险价值,故可将方程改写为如下形式:

按同样方法,考察了上海股票市场对香港股票市场的风险溢出效应,取q=0.05,即求置信度为0.95时的风险溢出效应。利用式(3)的方法求出对应的参数估计值为:=(1.117855),=(0.5968365),最终q分位数回归方程表达式为:

由于本质上是置信度0.95下的条件风险价值,故可以将方程改写为如下形式:

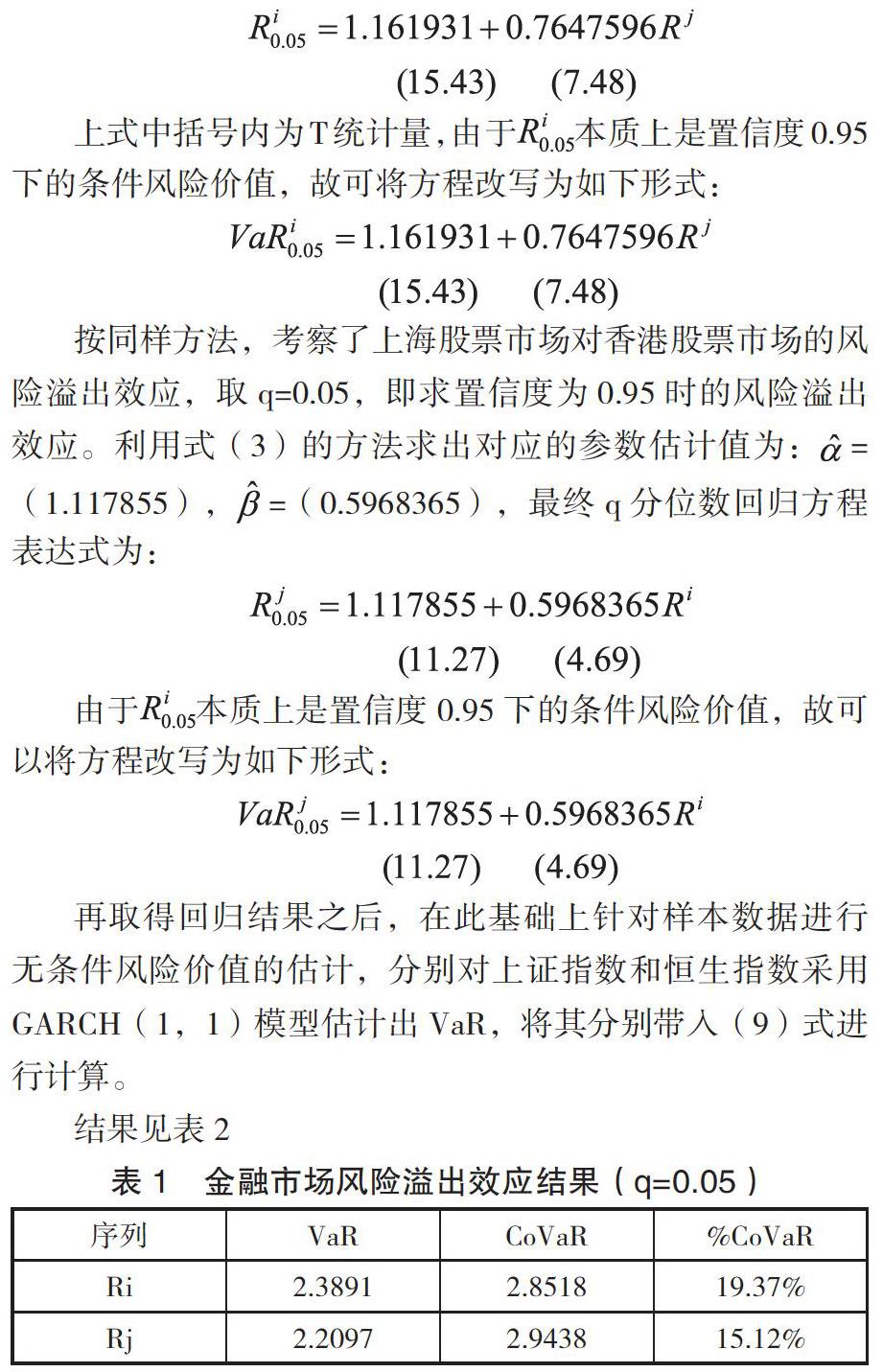

再取得回归结果之后,在此基础上针对样本数据进行无条件风险价值的估计,分别对上证指数和恒生指数采用GARCH(1,1)模型估计出VaR,将其分别带入(9)式进行计算。

结果见表2

通过对参数估计值的T检验统计量进行分析后发现,上海股票市场与香港股票市场之间的风险溢出效应均是显著的。具体地,在香港股票市场对上海股票市场风险溢出效应上,由于风险溢出强度%CoVaR为19.37%且为正号,说明香港股票市场对上海股票市场产生了风险正溢出效应,会显著提高上海股票市场的风险;同样地,上海股票市场对香港股票市场风险的溢出效应强度%CoVaR为15.12%且为正号,说明上海股票市场对香港股票市场同样产生了风险正溢出效应,会显著提高香港股票市场的风险。

为了反映不同置信度水平下风险溢出效应的变化情况,对q取不同值分别进行分位数回归,以0.005为单位,按照之前的分析方法计算了q由0.01变化到0.05对应的%CoVaR,结果见图1所示。

结果显示,当q由0.01变化到0.05时,香港股票市场对上海股票市场的风险溢出%CoVaR全为正值,且呈现逐步递减的趋势,同样地,上海股票市场对香港股票市场风险溢出%CoVaR也全为正值,且后者要小于前者。这表明,越是靠近收益率的左尾(q越小),兩市场之间的风险溢出效应强度越大,因此应密切关注极端风险的溢出效应。

2014年11月18日之后,基本统计描述表明,上海证券市场(以上证指数为代表)和香港股票市场(以恒生指数为代表)收益率序列偏离了正态分布对应的0和3,且J-B检验的概率值为0.000,因此两个序列均不服从正态分布,具有尖峰后尾特征,因此用分位数回归方法进行分析较为适合。

利用式(3)的方法求出对应的参数估计值为:=(2.446883),=(1.211148),最终q分位数回归方程表达式为:

由于本质上是置信度0.95下的条件风险价值,故可以将方程改写为如下形式:

同样地,考察上海股票市场对香港股票市场的风险溢出效应时,估计结果如下:

改写成:

同样地,考察分位数从0.01到0.05的变化,结果见图2。

同样,通过对参数估计值的T检验统计量进行分析后发现,上海股票市场与香港股票市场之间的风险溢出效应均是显著的。但是从结果中发现,除了风险溢出效应的增强外,还出现了反转现象。从结果来看,在沪港通之前,总体来说,港市对沪市的溢出效应更大,但在之后,沪市对港市有了更强的风险溢出效应,不过依然从分位数0.01到0.05风险溢出呈现递减状态。

六、分析与结论

本文考察了沪港通前后上海股市与香港股市之间的风险溢出效应,采用CoVaR方法进行分位数回归研究市场之间的风险相关性。实证结果显示沪港通前后两个市场之间的风险溢出效应均有所增强,更为值得注意的是,在沪港通之后上海市场对香港市场的风险溢出效应大于香港股市对上海股市的溢出效应。本文认为对此的分析十分重要,从中才能给出有意义的结论与建议。

经济贸易往来:中国与香港之间的贸易关系涉及各行各业,自香港回归以后,两地的经贸关系不断发展,内地人去往香港购物旅游极大促进了香港的经济发展,自从2003年签订合作协议之后,双方的进出口贸易总额在2014年已经超过4000亿美元。②内地的经济与香港经济一体化程度不断提高,两地在基本面上的共同繁荣已经得到了证明。股市作为国民经济的晴雨表,对反映基本面十分迅速,一方产生风险也会影响到另一方。

金融资本:香港作为世界重要的金融交易中心,证券市场高度发达,内地市场与香港市场存在着密不可分的联系。越来越多的内地企业纷纷在香港上市,包括房地产,金融等大型龙头企业,在沪市与港市同时上市的企业也不在少数,尽管两地存在着价差,但是依然呈现相似的走势,如果市场遭受冲击,风险溢出不容小视。

交易制度:上海股市交易时间为上午9点15至下午15点,而香港股市为早上9点至下午16点,港股开市早而收市晚。存在这样的时间差,投资者便具备了参考系,可以参考港市的走势去推测沪市的走势。也就说明双方均具备风险溢出的可能性。

上述三个角度可以帮助解释沪港通前后风险溢出程度的变化。在沪港通前,内地资金是受到限制而少有资金可以流入港市,对港市的溢出效应有限,但不是不存在。同时由于交易制度的差异,投资者可能参考港市的开盘与收盘,从而影响对沪市的走势,因此在沪港通之前发现是港市对沪市有着更强的溢出效应。但是在沪港通之后,双方风险溢出效应不仅放大,还发生了沪市对港市更强的溢出效应。本文认为可以用投资者非理性解释更为合理。在内地资金可以流入港市之后,内地投资者的情绪不仅仅在沪市得到释放,同时也会在港市上得到释放。内地投资者存在大量散户,而散户通常被认为是非理性的噪声交易者,拥有着极高的换手率。在2015年股灾前的繁荣就可以看出,内地投资者不乏“普通人”一类的投资者,还存在各式各样卖方炒股的投资者存在,这类群体可以认为是高度不理性的,给市场带来了极大的风险。举例来说,在沪港通之前,恒大地产拥有的足球队连年夺冠,在2013年還首夺亚冠,但是已在香港上市的恒大集团股票却未见明显波动,而在沪港通之后的2015年恒大再次夺得亚冠之时,股价发生了明显的跳跃,在那段时间并未有真正影响该地产公司公告等实质性事件,在排除了一切理性的因素之后,还发现在夺冠后的第一个星期一,恒大地产从沪市进入的资金占了当年总交易额的三分之二,说明沪港通之后,存在大量非理性的情绪化投资者影响了港市。也与金融传染理论提出的非理性情绪投资者影响相符合。因此,研究才能发现在沪港通之后,沪市对港市的风险溢出更大了。在2015年7月6日到7月8日,在沪市大跌之际,港市仅一天跌幅达到30%,完成了沪市三周的跌幅。7月6日,恒指盘中跌幅1314点,所有股票平均跌幅达12%,许多小盘股暴跌30%以上。当日大跌已经将4月以来的“港A股”涨幅全部抹平。上交所各类投资者交易额占比见表5 。

值得注意的是沪港通对交易资金确实有限制,账户限额为50万元,事实上已经排除了较多资金额较少的投资者。据统计,在沪市散户中能够达到投资限额的只有10%。也就是说这一部分散户是资金实力较强的散户,但遗憾的是无法得知这部分人来源的组成,毕竟上述的“普通人”确实也拥有着不菲的资金实力。就“2015股灾”期间,港股换手率得到了显著性提升,从0.1%-0.4%的区间跳跃至0.9%。

根据上述事实可以说明在市场下行之际,沪港两市风险溢出增强,两市联动导致系统性风险被放大。且根据实证结果,当市场两市越处于左尾时,互相影响的强度更大。

总之,沪港通之后比沪港通之前两市之间的相关性更强,互相的风险溢出更大,从而系统性风险被放大了,这也对投资者和监管机构敲响了警钟。

个人内地投资者在进行投资的时候还是应该加强专业知识学习,转变“追涨杀跌”等非理性的投资模式,这也是我国大量散户存在导致市场非有效的重要原因之一。在目前仅可能存在百分之十的散户的情况下,市场的风险溢出已经在统计上得到了检验,但是资本市场的放开是迟早的,这些限制的消除尽管没有那么快,在未来为了资本市场广度的发展,取消这类限制也是势在必行。那么,到那时,系统性风险还会不会进一步被放大呢?按照目前的情况来看,是完全可能的。对于机构投资者来说,在进行投资分散管理的过程当中,应该密切注意经济形势的变化以及两市的尾部相关性。由上文也可以看出在0.01分位数时风险最大,必须特别注意防范经济下行时期的风险传染,从研究结论来看,系统性风险增强了。尽管传统上认为机构投资者相对于个人投资者更加理性,但在市场极度恐慌时,机构投资者也未必做得更好,也可能起到推波助澜的帮凶。在股灾之际,少数证券公司违法向做空机构提供融资融券业务,也起到了市场下行的推手作用。

对于监管机构来说,坚持资本开放是应该而且应该持续贯彻下去,但是要循序渐进逐步放开,就像现在沪港通拥有的50万资金限额就是一个比较好的策略,如果放开快,恐怕由非理性造成的金融风险会比现在测度到的还要大。要尽快完善各种配套制度,尤其是在突发情况下两市的应对策略,如果一方发生了突发事件,而另一方由于恐惧而造成的非理性恐慌带来的金融“多米诺骨牌效应”造成的损失是十分重大的,因此应该尽快完善应急措施,例如在突发情况下的熔断机制等。

市场系统性风险的破坏性可以在一夜之间改变投资人命运,把握市场之间的风险溢出,对潜在系统性风险有着正确的认识和评估才能更好地在资本市场中保全自身,低估风险结果不容乐观。

注释:

①基于CoVaR方法的金融风险溢出效应研究。

②数据来源:商务部。

参考文献:

[1]Adrian,Brunnermeier(September 2008). “CoVaR”,Federal Reserve Bank of New York Staff Reports no.348.

[2]Adrian,Brunnermeier(August 2009).“CoVaR” working paper,Federal Reserve Bank of New York and Princeton University.

[3]Hoyoon Jang and Wonsik Sul.The Asian Financial Crisis and the Co-movement of Asian Stock Markets[J].Journal of Asian Economics,2002(13).

[4]RA Connolly and FA Wang.Economic News and Stock Market Linkages: Evidence from the U.S,U.K,and Japan.Proceedings of the Second Joint Central Bank Research Conference on Risk Management and Systemic Risk,1998.

[5]Cheol S.Eun and Sangdal Shim.International Transmission of Stock Market Movements[J].The Journal of Financial and Quantitative Analysis,1989.

[6]Jimmy E.Hiliard.The relationship between Equity Indices on World Exchanges[J].Journal of Finance,1979.

[7]鄭联盛.关注沪港通的风险[J].中国金融 2014(9).

[8]章莉.中国证券市场风险度量及风险传导研究-基于分位数回归方法[D].浙江工商大学,2014.

[9]谭志国,蔡乙萍.分位数回归在风险管理中的应用[J].统计与决策 2006(17).

[10]李雨芹.分位数回归与风险度量及应用[D].吉林大学,2009.

[11]彭志刚.沪港通的“通”与“不通”[J].经济视野,2014(12).

[12]刘荣茂,刘恒昕.沪港通对沪市市场有效性的影响[J].经济与管理研究,2015(8).

[13]张兵、范致镇,李心丹.中美股市市场的联动性研究[J].经济研究,2010(11).

[14]韩非,肖辉.中美股市间的联动性分析[J].金融研究,2005(11).

[15]史代敏.沪深股指波动的协整性研究[J].数量经济技术研究,2002(9).

作者单位:广西外国语学院