高管风险偏好对并购绩效的影响

2020-11-28周莎

周莎

[摘 要] 文章在高阶理论和行为经济学管家理论基础上,收集了2014-2016年中小板和创业板上市公司的并购样本为研究数据,探究高管风险偏好与并购绩效的关系,发现高管风险偏好对并购绩效具有正向作用,即越偏好风险的高管在风险认知和管理的基础上,越能够有效地抓住并购机会,整合并购资源,发挥协同效应和规模效应,提高并购绩效。

[关键词] 高管风险偏好;高阶理论;并购绩效

doi : 10 . 3969 / j . issn . 1673 - 0194 . 2020. 19. 008

[中圖分类号] F275 [文献标识码] A [文章编号] 1673 - 0194(2020)19- 0018- 05

0 引 言

并购重组是企业整合资源、洗牌重组、实现结构调整和产业转型的重要策略。高管是企业决策的主体,其特征会对公司并购行为及绩效产生重大影响,关于高管特征与并购绩效当前主要有两类观点:一类基于传统的委托代理理论,认为高管从个人利益和机会主义出发,倾向于实施并购以获得更高的薪酬,以维护职业地位;另一类基于行为经济学理论和高阶理论,高阶理论认为高管特征(年龄、性别、教育背景、政治关联等)会影响公司并购决策,行为经济学理论认为高管羊群效应、过度自信等会影响公司并购行为和并购绩效。本文收集了2014-2016年中小板和创业板上市公司并购样本为研究基础,依据高阶理论和行为经济学理论,研究高管风险偏好与并购绩效的关系。

1 理论分析与研究假设

1.1 高阶理论

Hambrick&Mason(1984)批判了主流战略理论缺陷,创新性地提出了高阶理论(Upper Echelons Theory),将TMT特征、企业经营决策和绩效整合在一起,在人的有限理性前提下,在研究模型中纳入高管的特征、战略决策和组织绩效,强调管理者认知模式和组织绩效会受到人口统计学特征的影响。管理者行为决策是管理者个性的函数,管理者对相关信息的理解由其价值观和认知基础决定,企业高层管理者的风险倾向、阅历、价值观等个人特征影响他们对商业环境分析的判断和对企业经营决策的选择。不同的风险偏好意味着高管对风险决策的不同角度关注不同。在一定程度上,它们在环境诊断、战略选择等环节上主导着信息交流。

1.2 行为经济学管家理论

心理学研究成果为行为经济学所借鉴,行为经济学重视高管行为决策与其非理性的心理特征间的关系。管理者在决策时往往表现出“损失规避”而不是“风险规避”,即他们自己的风险感知、风险管理能力和其他个人特征决定了他们的风险偏好。管理者的行为决策在“潜在利益”和“潜在损失”之间进行权衡。

1.3 高管风险偏好与并购绩效

(1)高管风险偏好

风险偏好是指决策者对风险的心理态度。这是决策学和行为经济学中的一个重要基本假定,即大家对风险的态度存在明显的差异,通常把决策者面对风险态度的类型分为三种:风险规避、风险偏好和风险中性。

(2)并购绩效

并购绩效是指并购活动实施后,竞买方将并购标的纳入整合后,并购目标和效率实现的情况。分析并购绩效可以评估并购对国民经济结构调整升级、市场资源整合和资源配置的影响,还可以用来分析并购对资本市场的影响以及资本市场对并购的影响。

(3)高管风险偏好与并购绩效的关系

高管风险偏好是高管内在心理素质和外部环境综合作用的产物,是长期经验学习和竞争选择的结果,本文认为偏好风险的高管不仅仅表现为风险倾向,也表现为较好的风险认知能力,他们往往能够获取大量有效信息以降低信息不对称程度,在理性解读风险的基础上,抓住有利投资机会,在并购谈判中目标明确、思路清晰,降低并购中的风险溢价,优化配置并购资源,有效发挥并购的经营协同和财务协同效应,通过规模经济降低成本,提升企业并购业绩。根据资本资产定价模型,风险和收益正相关,风险小则收益少,风险大则收益多。这个层面看,企业管理层只有实施有一定风险但能提升企业价值的并购,才能获得更加可观的报酬。

依据学习理论,长期经营培养了高管的风险偏好,在一定程度上反映其具有较高的风险感知、接受和管理水平,另外高偏好风险的高管能够在以往的风险投资中获得经验纠正风险偏好产生的认知错误,精准地评估并购可以创造的价值,提高并购绩效。基于以上分析,提出假设1:

H1:高管风险偏好对并购绩效具有正向作用,即越偏好风险的高管实施并购的绩效越好。

2 研究设计

2.1 样本确定与数据来源

本文收集2014-2016年中小板和创业板上市公司并购样本为研究基础。由于文章衡量并购绩效的标准是并购前后绩效的变化值,所以研究涉及2013-2017年期间的财务数据和公司信息。以首次公告日在2014-2016年的中小板和创业板并购事件为初始样本,作以下筛选:①并购完成日在2016年12月31日之前;②若一家公司在一年内发生一次以上的并购事件,那么选择首次公告日最早的并购事件;③交易标的是股权;④并购类型是资产收购;⑤剔除在2013年至2017年期间出现ST和*ST的上市公司;⑥为提高研究的准确性,选择并购价格在5亿以上的并购事件;⑦剔除并购方是金融类的上市公司;⑧剔除相关财务数据不完整的公司。利用EXCEL筛选出了133起并购案例。本文的财务数据、股权结构数据、首次公告日和完成公告日来自国泰安CSMAR数据库。本文数据采用Eviews8.0进行统计分析。

2.2 变量设计

(1)并购绩效指标

本文借鉴Cai、Sevilir和魏炜等的研究,采用并购方总资产收益率变化值(ΔROA)衡量并购绩效。ΔROA(2,-1)表示并购方公司的第二年的ROA与前一年的ROA之差,如果结果大于0,则说明并购绩效为正。

(2)高管风险偏好MRP

度量高管风险偏好的主要方式有运用绝对风险厌恶系数DARA(Decreasing Absolute Risk Aversion)和相对风险厌恶系数DRRA(Dcreasing Relative Risk Aversion)、量表法、运用影响高管风险偏好的因素以及自定义变量。DARA和DRRA系数能够较简单清晰地对风险偏好加以度量,但是存在两方面的局限性:一方面没有能够将经济环境和人口特征等因素纳入影响高管风险偏好的考虑范围,另一方面风险厌恶和风险中性的这种划分部分学者认为并不成立;量表通常与调查问卷配合使用,是一种通过在假设情况下评估主观问题并分配评估结果来确定研究对象的测量水平的方法,国际上常用Risk-taking(风险测度)量表测定风险偏好水平,使用风险测度量表的过程中并不容易取得与高管自身偏好相关的信息,通常会考虑替代样本;风险偏好的主要影响因素为个人特点,包括性别、年龄、知识水平、社会经历、资产、生活水平等,可以建立综合指标度量;自定义变量的常见指标包括“个人的风险资产占总资产比重的波动性”,“企业的风险资产与非风险资产的比重”和“财务杠杆”等,这种方法操作性强,数据收集和处理相对容易,基于数据的可获得性,考虑到并购事项和人为计量差异的影响,本文高管风险偏好程度的度量指标MRP选用自定义变量风险性资产占总资产比重,MRP越大表明高管越偏好风险。

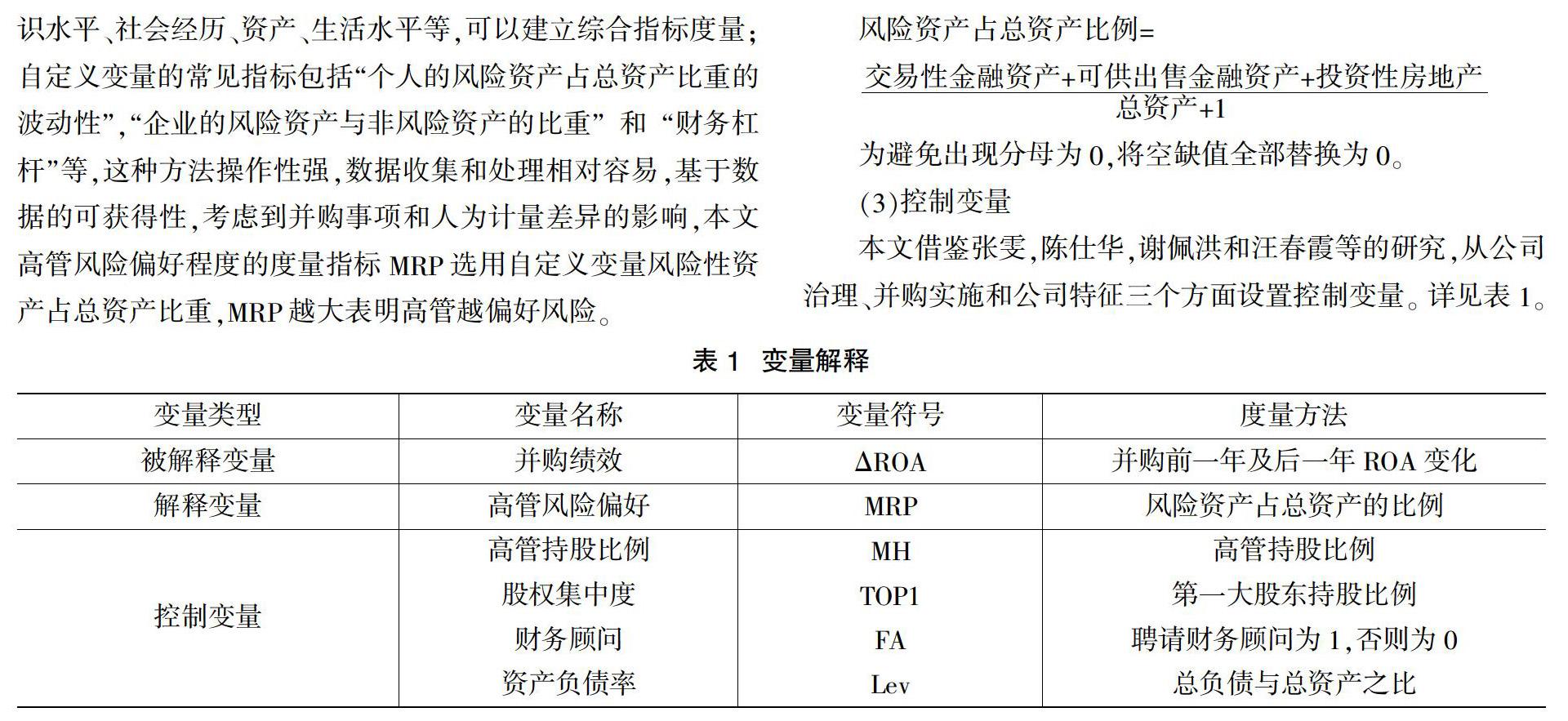

(3)控制变量

本文借鉴张雯,陈仕华,谢佩洪和汪春霞等的研究,从公司治理、并购实施和公司特征三个方面设置控制变量。详见表1。

2.3 模型构建

为检验假设,构建模型如下:

M&A_ROA(2,-1)=α0+α1MRP+β1MH+β2TOP1+β3FA+β4Lev+ε

其中,ROA(2,-1)为并购方公司第二年ROA与前一年ROA之差,MRP为高管的风险偏好程度,MH为高管的持股比例,TOP1为第一大股东持股比例,FA为是否聘请财务顾问,Lev为资产负债率。

3 实证分析

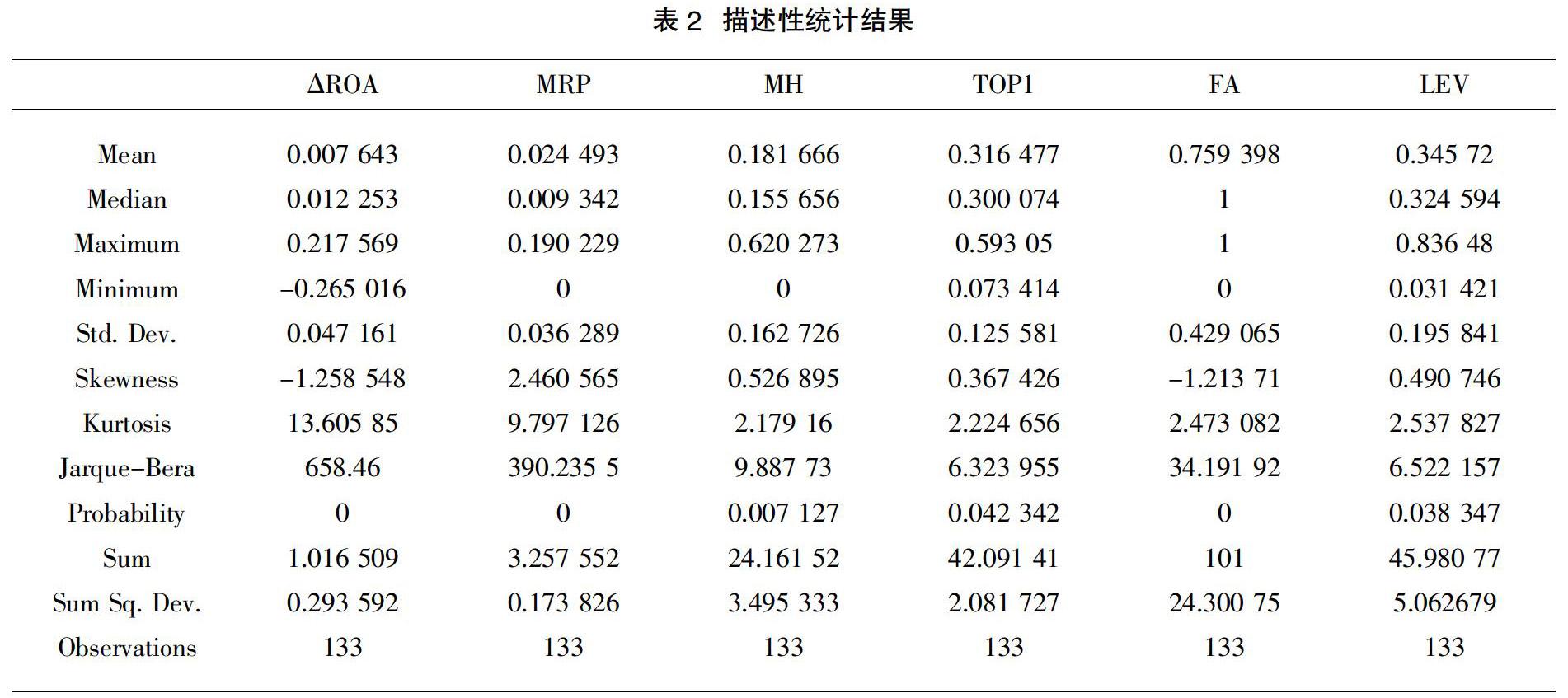

3.1 描述性統计

本文从2014-2016年完成并购事项的中小板和创业板上市公司中删选出了133起并购事件,并从CSMAR数据库中导出并计算出了各样本对应年度的被解释变量和解释变量。表2是描述性统计结果,关于并购绩效(ΔROA),平均值和中位数都正值,分别为0.007 643和0.012 253,反映出我国中小板和创业板公司并购绩效尚可,一定程度上实现了协同效应和规模效应,最大值为0.217 569,最小值为-0.265 016,最大值与最小值差异较大,标准差为平0.047 161,整体波动较小;关于高管风险偏好(MRP),平均数为0.024 493,中位数为0.009 342,表现出一定的风险偏好,最大值为0.190 229,最小值为0,表明公司间风险资产占总资产的比例有一定的差距;关于高管持股比例(MH),平均值和中位数分别为0.181 666和0.155 656,最大值为0.620 273,最小值为0,表明公司间有一定差距,标准差为0.162 726,标准差较小,说明大部分数据在平均数上下,比较稳定;在股权集中度(TOP1)方面,平均值为0.316 477,中位数为0.300 074,最大值0.59 305和最小值0.073 414间有一定的差距,标准差为0.123 768,数值较小;在资产负债率(LEV)方面,平均数为0.34 572亿,最大值与最小值分别为0.836 48与0.031 421,标准差为0.195 841,标准差较小,说明大部分数据都在平均值附近,较为稳定。

3.2 相关性检验

据学者的实证经验和业界惯例,变量间相关系数在0.9以上时,会产生多重共线问题;变量间相关系数在0.8-0.9之间时,可能存在多重共线问题。根据表3,本文各变量之间的相关系数都小于0.8,且多数小于0.2,说明变量之间具有一定相关性,但是不具有多重共线性,模型的各变量相关性效果较好。

分别从并购绩效(ΔROA)与高管风险偏好(MRP)来看:并购绩效(ΔROA)与高管风险偏好(MRP)的相关关系为正,初步验证了高管风险偏好对并购绩效具有正向作用。另外可以看到并购绩效(ΔROA)与高管持股比例(MH)的相关系数为正,初步说明两者呈正相关;并购绩效(ΔROA)与股权集中度(TOP1)呈负相关;并购绩效(ΔROA)与聘请财务顾问(FA)呈正相关;并购绩效(ΔROA)与资产负债率(LEV)呈负相关。

3.3 回归分析

为验证假设,以并购后第二年与前一年的ROA的差值为解释变量,以滞后一年的高管风险偏好(MRP)为自变量,以控制相关变量为基础来进行回归分析,如表4所示,结果显示,高管风险偏好(MRP)系数为0.282588,且通过了t检验,在5%的显著性水平下显著。由此验证了假设,并购绩效与高管风险偏好正相关。高管风险识别和管理风险的能力越强,会认清形势,摸清政策,能够有效地抓住时机,选择并购项目,在并购的过程中据理力争,强势谈判,降低信息不对称,减少并购成本,并购完成之后,善于管理风险的高管会有效融合企业资源和文化,进行统筹协调,优化管理,实现并购绩效。

4 建议与结论

4.1 建议

(1)高管提高风险认知、管控和承受能力

企业运营过程中一方面面临着市场环境、国家政策、产业布局、技术发展等外部风险,另一方面面临着产品或项目失败、安全、诚信等内部风险,作为公司最高决策主体,高层管理者要不断学习、思考和成长,参加培训,积累经验,提高自己的专业技能和管理水平,加强风险认知基础,建立正确的价值观,形成过硬的高管特质,从而能够在复杂的决策环境中识别风险、管理风险和控制风险。

(2)高管发挥变革精神,在并购活动中勇于承担风险

另外一方面,企业管理层要勇于担当,富有权变思想和变革精神,抓住时机,根据企业生命周期不同阶段的环境变化积极调整生产经营和发展战略,勇敢地面对和规避风险,避免过度自信等负面因素的影响。

(3)公司完善人才选拔制度和激励机制,聘用较为偏好风险的高管

在数字经济和产业结构调整的驱动下,企业需要重视与风险相关的代理成本,完善人才筛选和激励机制,增加风险偏好型高管人员,提高薪酬待遇,合理激励高级管理人员冒险,抓住风险带来的机遇,发挥积極的创业精神,提升风险控制能力,利用高风险与高收益的并购机会,在激烈的市场竞争中站稳脚跟,强化可持续的竞争优势,实现企业的持续发展与扩张。

4.2 结 论

本文以2014-2016年中小板和创业板公司并购为样本,研究发现高管的风险偏好与并购绩效正相关。高管的高风险偏好可以让企业在并购过程中升值,实现企业的扩张与发展,促进企业转型,提高企业股东价值,对企业的产业转型具有现实意义。

主要参考文献

[1]Miller D,Friesen PH.Archetypes of Strategy Formation[J].Management Science, 1978,24(9):921-933.

[2]]SitkinS B,Pablo A L.Reconc Eptualizing the Determinants of Risk Behavior[J]. Academy of Management Review,1992,17(1):9-38.

[3]魏炜,朱青元,林桂平.政治关联、多元化并购与企业并购绩效[J].管理学报,2017,14(7):998-1005.

[4]张雯,张胜,李百兴.政治关联、企业并购特征与并购绩效[J].南开管理评论.2013,16(2):64-74.