高管权力与企业并购绩效研究

2017-02-07初春虹叶陈刚申斐

初春虹++叶陈刚++申斐

摘要:从组织权力、专家权力、声誉权力和所有权权力四个维度结合企业的产权性质检验了高管权力对企业并购绩效的影响,研究表明:(1)组织权力会对并购绩效产生负向影响,且在国有企业中表现更为显著;(2)专家权力对并购绩效产生的影响具有不确定性;(3)所有权权力会对并购绩效产生负向影响,且在国有企业中表现更为显著;(4)声誉权力会对并购绩效产生正向影响,但该影响在国有企业中会受到抑制。

关键词:高管权力;并购绩效;产权性质

DOI:10.13956/j.ss.1001-8409.2016.12.21

中图分类号:F275 文献标识码:A 文章编号:1001-8409(2016)12-0095-05

Study on the Executive Power and M&A Performance

——Based on Nature of Property Right Perspective

CHU Chunhong, YE Chengang, SHEN Fei

(School of Business, University of International Business and Economics, Beijing 100029

)

Abstract:This paper explores the relationship between executive power and M&A performance and the adjusting role of property right. The executive power is measured from four dimensions, including organization power, expert power, ownership power and reputation power. Results show that, organization power has opposite impacts on M&A performance, especially for state-owned companies. Reputation power has uncertain effects on M&A value creating. Ownership power exerts opposite impacts on M&A performance, especially for stateowned ones. Reputation power has positive impacts on M&A performance, while the impacts will be inhibited in state-owned companies.

Key words:executive power; M&A performance; nature of property right

当前全球正步入第六次并购浪潮,这次并购浪潮的重心在我国,其核心是技术转移,带动资本、品牌、渠道、管理、人才的全球转移。在此背景下,国内外学者深入分析了企业并购的动因、绩效以及后期整合等问题。然而,由于企业并购中存在“成功悖论”,因此,并购绩效及其影响因素的理论分析成为学者们关注的热点问题。在并购交易中,高管权力通过并购动机决定并购绩效,而产权性质又在其中起着关键的调节作用。因而,企业产权性质对高管权力作用机制的影响也成为本文需深入探讨的问题。

本文在Finkelstein高管权力测度模型基础上[1],选取2008~2011年间发生并完成并购的A股主板上市公司作为研究样本,以高管权力的维度结构为切入点,构建多元回归模型,结合产权性质分别将4个维度的高管权力对企业并购绩效的影响进行了实证检验。

1文献综述与研究假设

11文献综述

目前国外对高管权利影响的研究主要集中于风险承担、董事会效率、董事任命、信息披露等几个方面。Finkelstein开创了高管权力测度模型的先河[1], Ballandonne,Robert等在此基础上增加了外部监管机制维度,分别设置了相应的测度指标,实证研究了高管权力对公司治理和绩效的影响 [2,3]。在企业并购绩效方面,Bens,Edwards, Kravet,Ferri,Dai等的研究表明,并购通常会增加收购方的利润 [4-8]。

在国外研究成果的基础上,我国学者方军雄、王珏玮、张长征等以中国上市公司为研究样本得到了一致的研究结论,即在我国上市公司中管理者利用权力寻租,影响管理者薪酬激励制度的现象是普遍存在的[9-12]。但由于外部宏观经济环境、内部企业战略等问题的差异,学者们对于并购绩效优劣的研究结论不尽相同[13]。

综上所述,高管权力如何影响并购绩效尚不清晰,且对高管权力组成维度之间的相关关系以及高管权力作用机制的研究比较薄弱。因此,有必要厘清各权力维度与并购绩效的相关关系,探究高管权力的作用机制和产权性质对高管权力的调节作用以提高企业的并购绩效和投资效率、完善公司治理。

12研究假设

Finkelstein[1]将高管权力划分为组织权力、专家权力、声誉权力和所有权权力4个维度,并为每一个维度设计了相应的测度指标。本文基于高管权力理论测度模型从上述4个维度对高管权力进行衡量。

121组织权力维度

组织权力(Organization Power)取决于组织中的层次结构,是最常见的权力类型。根据代理理论,在两权分离的现代企业制度下, 企业的股东和管理者作为理性的“经济人”,其利益目标存在极大的差异。股东希望管理者的经营管理以“股东利益最大化”为原则,但管理者的行为动机却往往从其自利原则出发,追求自身薪酬、在职消费乃至闲暇时间的最大化。总经理或者CEO的职位是高管人员组织权力的重要象征,如果高管人员同时兼任董事会职务,则越容易对董事会的决策产生影响,从而越有动机和能力实施自利行为。其中,最典型的情况是一人兼任董事长与总经理这两个职位。此时,总经理的权力就可能影响到公司董事会议程、提案、甚至决定提交董事会的信息和董事会议题等。国有企业中多数推行“一把手”制度,主张总经理与董事长兼任,以提高企业的决策效率和执行力。非国有企业中的高管人员和大股东身份也常常重合,同样容易出现两职合一现象。但国有控股企业的“所有者缺位”问题使高管人员更加有条件和动机利用组织权力实施自利行为。而非国有企业尤其是家族企业中,高管人员往往就是企业的创建者或者大股东,他们往往更加关注企业的发展和利益。故提出以下假设:

H1a:组织权力会对企业并购绩效产生负向影响。

H1b:与非国有控股企业相比,国有控股企业中组织权力对并购绩效的负向影响更显著。

122专家权力维度

专家权力(Expert Power)来源于高管人员能够在复杂多变的外部环境下有效地管理公司的能力,一般是由高管的职称等级或者任职期限决定的。具有专业高级职称的高管人员拥有相对丰富的专业知识、经验以及信息资源,并且可以利用其他手段限制董事会对相关领域信息的获取。在内部人控制条件下,经理人可通过控制董事会等多种手段赚取个人利益 [14]。现实中,在高管人员权力过大的情形下,往往会出现董事会与股东利益一致性受到扭曲的现象。拥有高级职称的高管在组织中更加具有权威,这在一定程度上强化了高管对于董事会的控制力。由于国有企业的薪酬制度决定了高管人员的才能和努力程度并不能体现在企业的财务报表和经营绩效中,进而提高自身收益。那么,国有企业的高管出于自利目的,更有可能利用自己的“专家”身份谋取私利,如刻意夸大企业或资产价值,发起溢价并购并从中获得好处。故提出以下假设:

H2a:专家权力会对企业并购绩效产生负向影响。

H2b:与非国有控股企业相比,国有控股企业中专家权力对并购绩效的负向影响更加显著。

123声誉权力维度

声誉权力(Reputation Power)来自于社会对高管人员的公认和肯定。声誉较高的高管人员能够取得来自外部的支持和信任,从而降低外部不确定性对公司造成冲击的风险。管理者声誉是企业声誉的主要构成部分,CEO己变成公司成功的重要因素和公司的脸面[15]。一旦并购交易失败造成企业经营能力下降、公司业绩滑坡,高管人员在其他任职机构的声誉也会受到影响,联动威胁到其任职期间的持续性。这无疑会动摇高管人员在经理人市场上的职业声誉,损害职业形象,甚至对其未来的职业发展造成严重的负面影响。因此,拥有高声誉的高管将更加注重风险的规避,提高并购和投资的效率。国有控股企业中的高管人员多采用委任制度,与非国有控股企业的经理人市场相比,缺乏相应的竞争机制和淘汰机制。而且国有企业高管人员的调度安排不仅考察经理人的经营业绩,更加侧重于该人员在职期间的政治贡献和公共治理目标完成情况,考核体系相对复杂。故提出以下假设:

H3a:声誉权力会对企业并购绩效产生正向影响。

H3b:与非国有控股企业相比,国有控股企业中声誉权力对并购绩效的正向影响更加不显著。

124所有权权力维度

所有权权力中,所有权(股权)是权力的核心指标,持股比例越高,所有权也就越大。高管人员既是管理者也是股东,对董事的选择和任命过程也就具有更大的影响力,从而能够影响董事会的意向、摆脱董事会监控,为巩固自身地位、避免被罢免提供了保证。管理层持股更容易造成管理层过度自信,并且能够在一定程度上决定公司的成长和发展方向,使其更加容易实施自利行为。当管理层持股比例增加到一定程度时,他们可能不再需要通过提高公司价值以获取利益,而是通过其他更快捷的手段获取私人利益。在这种情况下,公司管理人员更可能以牺牲公司整体利益的负向绩效并购为代价谋取私人利益。与非国有控股企业相比,国有控股企业的高管人员不仅需要经营管理企业,实现企业的利润目标,同时也扮演着相应的政治角色,承担着一定的政治任务。为了实现提高就业率、引进先进资源技术、振兴区域经济发展、平衡产业格局等经济目标,国有控股企业的高管人员往往需要发起具有负向协同效应的溢价收购。故提出以下假设:

H4a:所有权权力会对企业并购绩效产生负向影响。

H4b:与非国有控股企业相比,国有控股企业中所有权权力对企业并购绩效的负向影响更加显著。

2样本选取与描述性统计

21样本选取

本文选取2008~2011年间发生并完成并购交易的沪深两市主板上市公司作为初始研究样本,相关数据涵盖2007~2013年。本文对所使用的研究样本做出以下几项剔除筛选:(1)剔除金融保险类公司,因为金融保险行业与其他行业相比会计报表具有特殊性;(2)剔除并购发生当年之前两年刚上市的公司,因为新上市的公司财务数据比较特殊;(3)对所有连续变量进行1%和99%的Winsorize处理,以消除极端值的影响;(4)当年发生多次并购交易的公司,只选取第一次公告的并购事件,以保证并购事件期的清洁。数据主要来源于国泰安数据库(CSMAR)及锐思数据库(RESSET)。

22描述性统计分析

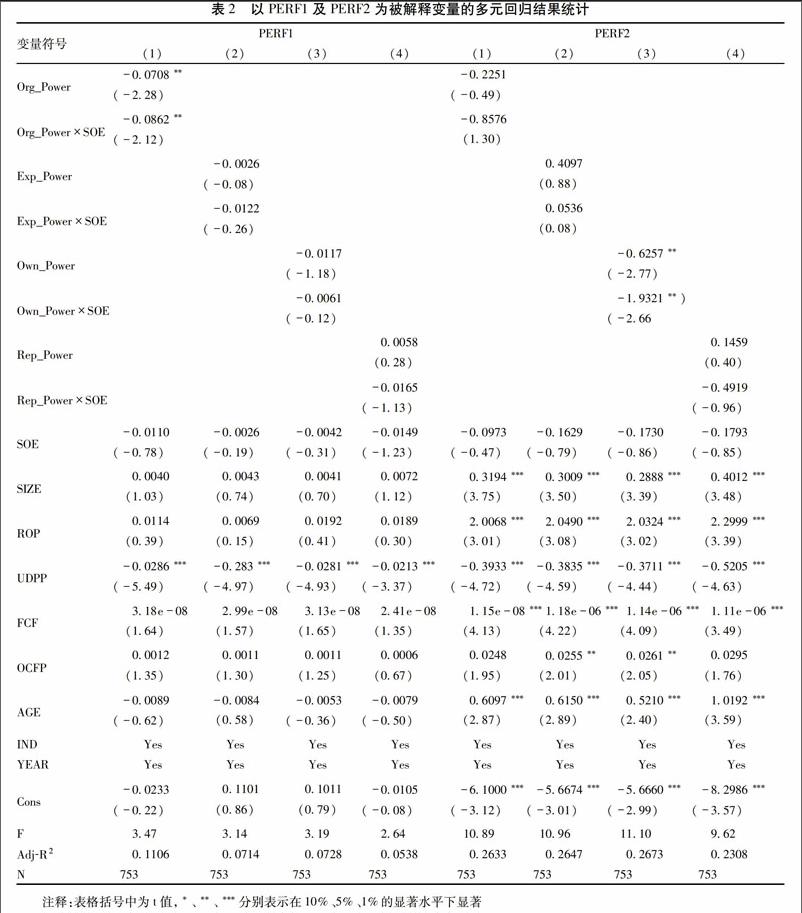

主要变量的描述性结果如表1所示。

从表1统计结果可以看出,总资产收益率(PERF1)的均值为-00139,托宾Q(PERF2)的均值为-03953,说明2008~2011年间发生的并购交易绩效均值为负,并购效果整体来看并不乐观。Org_Power的均值为01824,说明在样本公司中,董事长与总经理两职合一的现象相对较少,占比不到20%。Exp_Power的均值为00850,说明在样本公司中,高管人员具有高级职称的属于少数。Own_Power的均值为02641,表示在研究样本中有接近四分之一的企业存在总经理持股现象,高管持股作为股权激励的重要组成部分,在我国正在摸索中前进。Rep_Power的均值为05294,说明超过50%的样本企业存在高管人员在企业外部兼任其他职务的现象。

3研究设计

31变量定义

(1)企业并购绩效(PERF)。并购是企业实行扩张发展的快捷途径,以谋求规模效应、协同效应,最终所要达成的经济目的就在于改善企业的关键财务指标和提升企业的市场价值。因此,本文借鉴周昌仕等(2013)的计算方法,选取公司并购后一年和并购当年分别与并购前一年的总资产报酬率(ROA)的差之和作为盈利能力的替代变量,即用并购后一年的ROA减去并购前一年的ROA,再加上并购当年与并购前一年的ROA的差,得到△ROA;然后用相似的计算方法选取托宾Q的变化量作为企业市场价值的替代变量。(2)高管权力(ExecutivePower)。根据前文所述,本文选取“总经理与董事长是否两职合一”作为组织权力的替代变量,其中,若总经理兼任董事长则取1,否则取0;选取“总经理是否具有高级职称”作为专家权力的替代变量,其中,若总经理拥有高级职称则取1,否则取0;选取“总经理是否在本企业外部有兼任职务”作为声誉权力的替代变量,其中,若总经理在企业外部担当兼职职务则取1,否则取0;选取“总经理持股比例”作为所有权权力的替代变量,总经理持股时取1,否则取0。

(3)产权性质(SOE)。本文重点研究国有控股企业与非国有控股企业之间的对比情况,其中,国有控股企业取1,非国有控股企业取0。

(4)控制变量(Ctrls)。在借鉴已有研究文献的基础上,除了控制行业(IND)及年份(YEAR)虚拟变量以外,本文还选取公司规模(SIZE)、公司年龄(AGE)、企业主营业务利润率(ROP)、每股未分配利润(UDPP)、企业自由现金流量(FCF)及每股营业现金流量(OCFP)作为模型的控制变量。

32研究模型

根据以上变量,采用最小二乘法(OLS)构建基础多元回归模型:

PERF=α+β1×Power+β2×SOE+β3×Power×SOE+β4×Ctrls+ε(1)

其中,Power依次分别表示组织权力、专家权力、所有权权力以及声誉权力,Ctrls表示所有的控制变量,ε为残差项。

4检验结果与统计分析

41多元回归检验及分析

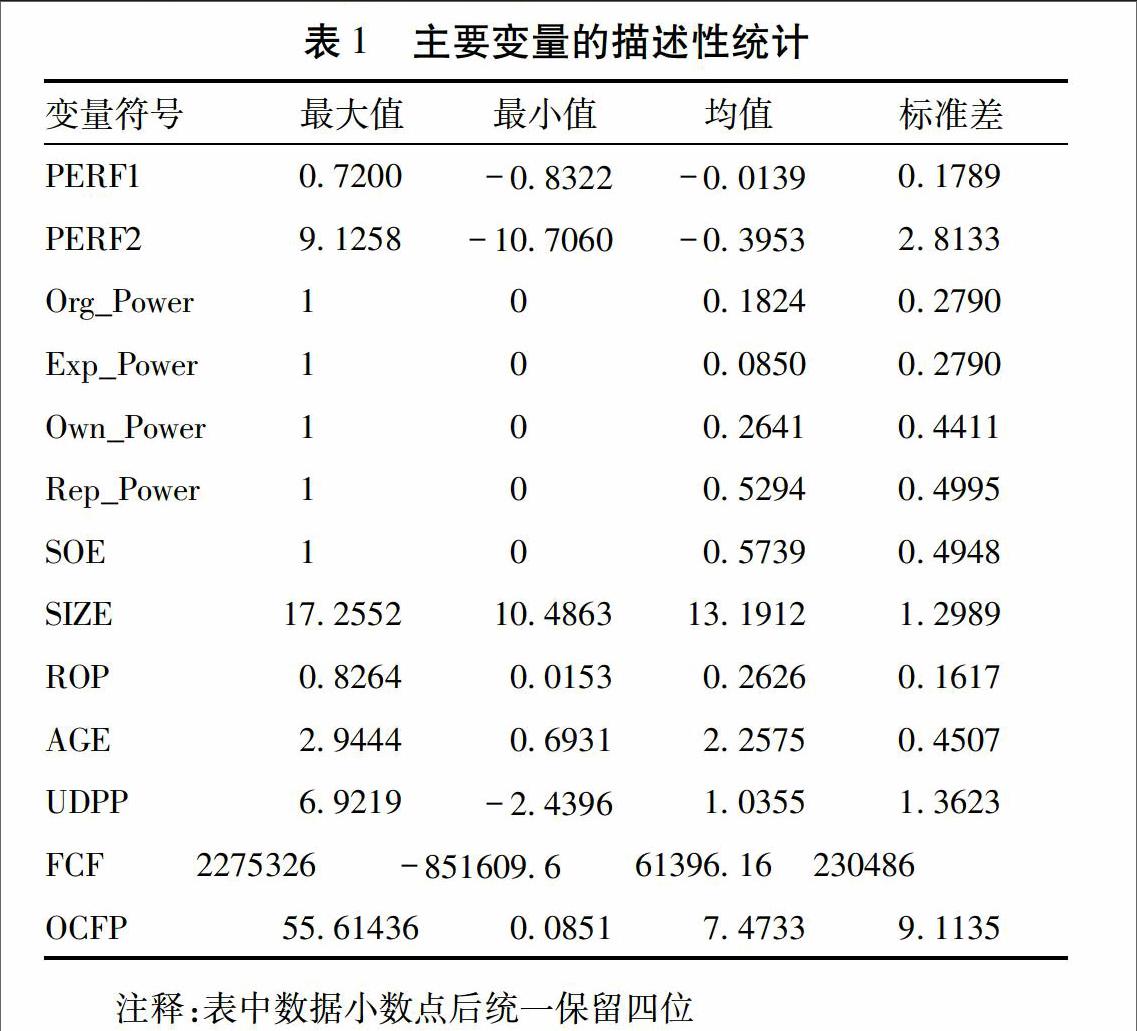

本文回归模型所得结果如表2所示。

从表2回归结果可以看出,在以PERF1作为并购绩效的衡量指标时发现,模型(1)中Org_Power与Org_Power×SOE系数显著为负,说明高管权力中,组织权力越大,并购绩效越低,而且这种现象在国有控股企业中更加显著,假设H1a 和H1b得到验证。在模型(2)、(3)、(4)中,Exp_Power、Own_Power以及Rep_Power的系数符号与理论预期一致,但不显著。另外, Exp_Power×SOE、Own_Power×SOE和Rep_Power×SOE的系数均为负,说明专家权力、所有权权力会对并购绩效产生负向影响,而声誉权力会对并购绩效产生正向影响。专家权力和所有权权力越大,并购绩效越差;声誉权力越大,并购绩效越好。其中,在国有企业中,专家权力和所有权权力的负向影响会得到强化,而声誉权力的正向影响却会被削弱。

在以PERF2作为并购绩效的衡量指标时发现,模型(3)中的Own_Power与Own_Power×SOE系数均显著为负,说明高管权力中,所有权权力越大,并购绩效越低。相

对于非国有企业,国有企业中所有权权力对并购绩效的负向影响更加显著,假设H3a和H3b得到验证。模型(1)和模型(4)中的Org_Power、Rep_Power、Org_Power×SOE和Rep_Power×SOE的系数符号与理论预期一致,说明组织权力越大,并购绩效越低;声誉权力越大,并购绩效越高,但检验结果却不显著。相对于非国有企业来说,国有企业中组织权力对并购绩效的负向影响更加显著,而声誉权力对并购绩效的正向影响却会受到一定程度的抑制。

在控制变量中,公司规模(SIZE)、主营业务利润率(ROP)、企业自由现金流量(FCF)和每股营业现金流量(OCFP)与并购绩效呈显著正相关,表示公司规模越大、主营业务利润率越高、现金流量越大,并购绩效越好。而每股未分配利润(UDPP)与并购绩效呈显著的负相关关系。

42稳健性检验

鉴于文中验证的8个模型中有部分变量并没有表现出显著的特性,为了验证实证模型的可行性,本文又重新从高管权力测度模型中挑选了相关维度的替代变量进行验证。其中包括:用“总经理是否在董事会中任职”替代“总经理与董事长两职合一”,以放宽组织权力的范围;用“总经理任职年限”替代“总经理具有高级职称”,考察来源于职能和业务经验层面的专家权力;用“总经理持股比例”替代“总经理是否持股”的“0~1”变量,使所有权权力更加量化;用“总经理教育背景”替代“总经理是否在企业外部兼任其他职务”,其中,硕士及以上取1,否则取0;用企业经营现金流量净额替代总资产净利率对并购绩效进行考核。但实证检验结果依然没有改变,基本与本文一致。

5结论与政策建议

本文以2008~2011年间发生并完成并购的沪深两市主板上市公司为研究对象,选取2007~2013年的相关数据作为研究样本,结合产权性质分别将四个维度的高管权力对企业并购绩效的影响进行了实证检验,得出以下结论:(1)组织权力会对并购绩效产生负向影响,且在国有企业中表现更为显著;(2)专家权力对并购绩效产生的影响在企业盈利能力提升和市场价值反映中具有不同的表现;(3)所有权权力会对并购绩效产生负向影响,且在国有企业中表现更为显著;(4)声誉权力会对并购绩效产生正向影响,但该影响在国有企业中会受到抑制。

本文的研究结果具有三方面的现实意义:

第一,分别考虑组织权利、专家权利、所有权权利及声誉权利4个维度的高管权力对并购绩效的影响,为企业通过完善公司治理机制改善并购交易绩效提供了决策的依据。

第二,企业应该结合其自身发展阶段和战略布局,注意对组织权力和所有权权力的控制,保证公司治理中管理层、董事会与监事会权力之间的有效制衡。在股权激励计划中,注意适当控制高管人员的持股比例,结合业绩薪酬考核和并购绩效情况,制定最优的激励计划,通过前十大股东的持股情况对高管人员进行制约。聘任具有较高声誉的职业经理人,有利于企业并购绩效的提升。企业也要兼顾所属行业的特色和发展前景,通过对各维度高管权力的控制和改善,以达到提升并购绩效、促进企业发展的目的。

第三,对上市公司而言,并购绩效作为企业经营活动的经济后果,不仅体现在公司财务报表的盈利能力指标中,同时也反映在公司的市场价值中。其中,盈利能力指标受到公司经营成果的量化指标影响,该指标相对具有客观性和可预测性。但该指标对于并购绩效的反应往往较为滞后,并购交易的影响需要在并购完成后的几年甚至更久的时间里才能得到完整的体现。对公司的市场价值而言,它不仅受到公司本身内在价值的影响,同时也受到投资者获取信息、分析信息能力、投资预测以及风险偏好的影响,主观性和随机性较强。因此,评价并购交易绩效时应注意结合两者的侧重点综合进行考量。

参考文献:

[1]Sydney Finkelstein. Power in Top Management Teams: Dimensions, Measurement, and Validation[J]. The Academy of Management Journal, 1992, 35(3): 505-538.

[2]M Ballandonne. Creating Increasing Returns: The Genesis of Arrow's 'Learning by Doing' Article[J]. History of Political Economy, 2015, 47 (3):449-450.

[3]Cull Robert, Li Wei, Sun Bo, Xu Lixin Colin. Government Connections and Financial Constraints: Evidence from a Large Representative Sample of Chinese Firms[J]. Journal of Corporate Finance, 2015, 32(6):271-294.

[4]DA Bens,M Neamtiu. Does Investment-Related Pressure Lead to Misreporting? An Analysis of Reporting Following M&A Transactions[J]. Accounting Review, 2012, 87(3):839-865.

[5]Todd D. Kravet. Accounting Conservatism and Managerial Risk-Taking: Corporate Acquisitions[J]. Journal of Accounting and Economics, 2014, 57(4):218-240.

[6]Alexander Edwards, Todd Kravet, Ryan Wilson. Trapped Cash and the Profitability of Foreign Acquisitions[J]. Contemporary Accounting Research, 2016, 33(1):44-77.

[7]Ferri F,Maber D A.Say on Pay Votes and CEO Compensation:Evidence from the UK[J].Review of Finance, 2013, 17(2):527- 563.

[8]Dai Z,Jin L,Zhang W. Executive Pay-Performance Sensitivity and Litigation [J]. Contemporary Accounting Research, 2014, 31(1):152- 177.

[9]方军雄. 高管权力与企业薪酬变动的非对称性[J].经济研究,2011(4): 107-120.

[10]黎文靖,岑永嗣,胡玉明. 外部薪酬差距激励了高管吗——基于中国上市公司经理人市场与产权性质的经验研究[J].南开管理评论, 2014, 17(4):24-35.

[11]王珏玮,唐建新,孔墨奇. 公司并购、盈余管理与高管薪酬变动[J].会计研究, 2016(5):56-62.

[12]张长征,母欣. 基于技术密集度视角CEO自主权对高管薪酬-绩效敏感性影响研究[J].生产力研究, 2016(8)126-154.

[13]李井林,刘淑莲,韩雪.融资约束、支付方式与并购绩效[J].山西财经大学学报, 2014(8):114-124.

[14]王艳,阚铄. 企业文化与并购绩效[J].管理世界,2014(11):146-163.

[15]Steven N. Kaplan, Mark M. Klebanov, and Morten Sorensen. Boardroom Centrality and Firm Performance[J]. Journal of Finance, 2013, 6 (3): 973-1007.

(责任编辑:秦颖)