股票回购、信息效率与股票流动性

2020-11-15黄绥彪何思莹阮祈琦

■黄绥彪,何思莹,阮祈琦

一、问题的提出

在欧美等发达国家,股票回购是上市公司常用的替代现金分红、维护股票市值的行为。在中国证券市场发展前20 多年里,受制度的约束,上市公司股票回购并不普遍,相关研究也不够深入。2015年8月31日,证监会、财政部、国资委联合发布了《关于鼓励上市公司兼并重组、现金分红以及回购股份的通知》,标志着中国证券市场股票回购的发展进入一个新的发展时期。2018 年11 月9 日,《关于支持上市公司回购股份的意见》的出台,进一步完善了股票回购的制度安排。截至2018年12月,中国A股市场发生了1111 次公司回购股票事件,为此前10年的222 倍。股票回购的市值规模逐年递增,从2005年的19.1亿元增加到998.6亿元。大规模的股票回购,对股票流动性产生了重要的影响。股票流动性是资产能够及时并以合理价格在市场上进行交易的能力,是市场微观结构的核心内容。股票流动性的提高降低了交易股东承担的非流动性成本,进而降低了股权资本成本,从而使得公司价值提升和股东财富增加。

回购对股票流动性的影响是学术界关注的热点。股份制公司由于两权分离,管理层掌握着信息优势,可视为知情交易者(Barclay & Smith,1988)。因此,公司回购股票的行为,可以视为知情交易者进入市场。知情交易者的交易行为会对股票流动性产生不同影响。Agarwal(2007)揭示了知情交易者影响股票流动性的两种渠道:“信息效率效应”和“逆向选择效应”。同时,股票回购对股票流动性影响的研究学说主要由“竞争做市商假说”和“信息不对称假说”(Barclay&Smith,1988)。

“信息效率效应”认为知情交易者之间的竞争加速了公司特质信息纳入股价的进程,提高了市场信息效率,进而提高了股票流动性。衡量市场信息效率的一个重要指标是股价同步性(董锋和韩立岩,2006)。Jin&Myers(2004)用股价同步性来度量市场信息效率,发现股价同步性越高,股价中反映的公司特质信息较少,市场信息效率越低。“竞争做市商假说”则认为上市公司在回购股票的过程中扮演着“做市商”的角色,会与现有的做市商和投资者进行竞争,这一竞争过程会导致股票流动性提高。Hillert et al.(2016)通过对美国股票回购的研究发现股票回购促进了股票流动性的提高,并且股票流动性的提升加速了回购的进程。股票流动性的提高有助于改善资本配置效率、降低代理成本,进而提升公司价值(熊家财,2015)。综合上述研究,提出假设H1a。

H1a:公司回购自己的股票会提高上市公司的股票流动性。

“逆向选择效应”则认为知情交易者利用私有信息进行交易时会增加逆向选择成本,当市场上的投资者意识到知情交易者的存在时,他们会要求更高的流动性溢价进行补偿,导致流动性水平降低(Agarwal,2007)。

“信息不对称假说”认为,股票回购会扩大逆向选择程度,进而降低股票流动性(Barclay & Smith,1988)。Brockman & Chung(2001)通 过 对 香 港1991—1999年期间公开市场股票回购的研究,发现回购期间买卖价差扩大、市场深度缩小;并且随着市场参与者对知情交易者的出现作出反应,逆向选择的成本也会加大。而股票流动性降低会引起股价崩盘风险增加(熊家财,2015)。由此,提出对立假设H1b。

H1b:公司回购自己的股票会显著降低上市公司的股票流动性。

信息透明度是指公司特质信息的披露程度(王亚平等,2009)。研究表明,公司信息透明度也是影响股票流动性的关键因素(Diamond & Verrecchia,1991)。王亚平等(2009)发现信息透明度与股价同步性呈正相关关系,即股价同步性随着公司信息透明度的降低而减弱。中国上市公司在进行股票回购前会向社会公众发布回购公告及相关的财务报告,这一过程会加强回购公司的信息透明度。毛新述等(2013)认为公司信息透明度的增加可以提高股票流动性。由此,提出假设H2。

H2:在信息透明度较低的公司,回购对股票流动性的正效应更显著。

国有企业由于缺乏有效的监督和激励机制,存在着严重的信息不对称问题,内部治理水平较低(李春涛等,2018),且国有企业承担了大量不以盈利为目的的政策性任务或社会责任,具有浓重的行政干预色彩,因此国有产权与股票流动性的正效应较弱(熊家财,2015)。而民营企业则可以根据企业自身和市场变化制定相应的公司战略,从而市场正效应比较强。由此,提出假设H3。

H3:在民营企业,回购对股票流动性的正效应更显著。

机构投资者在信息收集、处理以及专业知识方面具有比较优势(Chen et al.,2007),可以有效抑制管理层的机会主义行为,减少信息不对称并降低代理成本(Kaplan&Stromberg,2001)。Agarwal(2007)发现机构投资者之间的竞争加速了公司特质信息纳入股价的进程,提高了市场信息效率,进而提高了股票流动性。由此,提出假设H4。

H4:机构投资者持股比例较高的公司,回购对股票流动性的正效应更显著。

二、研究设计

(一)数据与样本

选取2015—2018 年中国A 股上市公司作为研究对象,并对样本进行如下处理:剔除ST公司;剔除金融类、保险类上市公司;剔除财务数据缺失的样本;对于所使用到的主要连续变量上下1%样本进行Winsorize(缩尾)处理。最终得到45025个季度样本数据(一共3305 家上市公司)。采用的股票日交易数据、上市公司财务数据来源于国泰安数据库(CSMAR)和锐思数据库(RESSET),股票回购相关数据来源于Wind数据库。

(二)模型设定

为了检验股票回购对股票流动性的影响,构造了如下模型:

其中,被解释变量为股票流动性(Liqi,q,t),主要解释变量为股票回购(repurchasei,q,t);control是控制变量,并在下文变量说明中加以解释。此外,还控制了季度和行业固定效应。

(三)变量说明

1.股票流动性变量的度量

使用Amihud(2002)提出的非流动性变量作为股票流动性的测度,并用Pastor&Stambaugh(2002)提出的收益反转指标进行稳健性检验。Amihud 的非流动性变量定义如下:

其中,ri,d,t是股票i在第t年第d天的收益,vi,d,t是股票i在第t年第d天的人民币(以百万为单位)交易量,Di,q,t是股 票i 在第t 年第q 季 度的交易 天 数。Amihud指标直观地反映了流动性的价格冲击维度,当Amihud越高时,单位成交金额对价格的冲击就越大,股票流动性就越低。

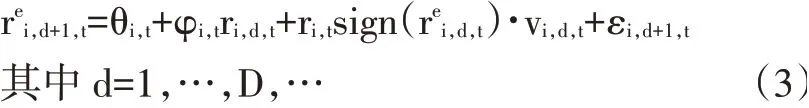

Pastor收益反转指标定义如下:

其中,ri,d,t为股票i在第d日的收益率;rei,d,t=ri,d,trm,d,t为股票i 在第d 日的预期收益率,其中rm,d,t为流通市值加权平均的市场收益率。sign 是符号函数,当自变量取值为正值时为1,负值时为-1。回归系数ri,t即 为 流 动 性 变 量Pastor。Pastor&Stambaugh(2002)认为投资者对流动性差的股票容易产生过度反应,即Pastor越大表明流动性越大,反之则表示流动性越小。其中,收益反转指标用回归系数ri,t估计值的绝对值表示。

2.股票回购变量的度量

参考Hillert et al.(2016)的研究,股票回购变量用股票回购股数占总股本的比例(GH22)来度量(由于GH22 系数过于小,将其扩大10000 倍)。在稳健性检验中,使用虚拟变量GH 表示股票回购事件(即:若上市公司实际发生股票回购则取值为1。否则为0)和股票回购市值(GH12)来度量股票回购。

3.信息透明度变量DA

参照王亚平等(2009)的做法,使用公司操控性应计项目绝对值(DA)来度量公司的信息透明度。DA由修正的Jones模型估计得来。DA越大,公司的信息透明度越低。具体公式如下:

其中,TA 为总应计项目,用营业利润减去经营活动产生的现金净额来表示;asset 为总资产;△REV为销售收入的增长额;△REC为应收账款的增加额;PPE为固定资产净值。

4.控制变量

为准确考察股票回购对股票流动性的影响,参考邓柏峻等(2016)等的研究,加入了如下控制变量:上市公司规模(size1),用上市公司总资产的自然对数表示。上市公司股票价格(price),用上市公司当季每个交易日的平均收盘价的对数表示。上市公司市账比(MtoB),即用上市公司市值与公司所有者权益账面价值之比。股票收益波动率(vol),用上市公司月收益率的季度标准差表示。

三、实证检验与分析

(一)描述性统计

表1 为所选取变量的描述性统计。在样本期间,中国非流动性指标Amihud 的平均值为0.185,说明上市公司的季度数据中,1 单位成交金额产生了0.185 的价格冲击。收益反转指标Pastor 的均值为0.475,说明有47.5%的上市公司产生了收益反转。股票回购股数占总股本的比例(GH22)的均值为0.832,由于其扩大了10000 倍,实际应为0.0000832,表明样本中有0.008%的公司在季度内发生了股票回购。

表1 描述性统计

(二)实证结果分析

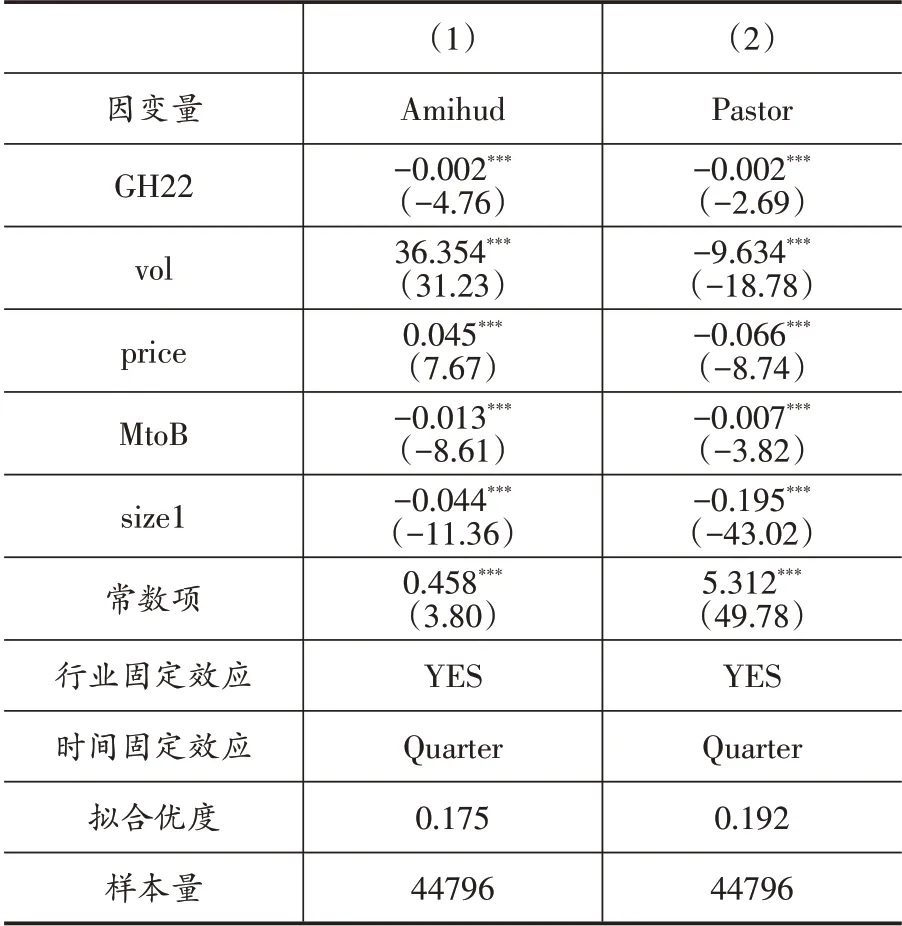

表2 的被解释变量为股票流动性,分别用Amihud 非流动性指标和Pastor 收益反转指数来度量,主要解释变量为股票回购,用股票回购股数占总股本的比例来度量。在回归中控制了可能影响股票流动性的一系列因素以及季度、行业固定效应。为避免混合横截面数据带来的聚类问题,消除异方差等因素的影响,对所有估计结果的标准误均使用个体聚类效应(cluster)进行修正,并报告修正后的双侧检验t值。

表2 股票回购与股票流动性

实证结果表明,在控制了一系列可能影响股票流动性的因素后,股票回购代理变量的系数在第(1)和第(2)列显著为负,且达到1%的显著性水平,说明股票回购占总股本的比例越高,股票流动性越高。在第(1)列中,股票回购的系数估计值为-0.002,说明股票回购每增加1 个百分点,非流动性指标Amihud 降低了0.002,进而提高了股票流动性。控制变量中,股票收益波动率(vol)在1%的显著性水平上正显著,说明上市公司股票收益波动率越高,流动性价格冲击维度越大,股票流动性越差。上市公司股票价格(price)的系数为正,且通过1%的显著性水平测试,表明股价越高,流动性价格冲击维度越大,股票流动性越差。市账比(MtoB)和公司规模(size1)的系数在1%的水平上负显著,说明上市公司市账比越高、公司规模越大,股票的流动性越高。在第(2)列中,股票回购的系数估计值为-0.002,说明股票回购每增加1个百分点,收益反转指数Pastor降低了0.002,股票流动性由于收益反转的降低而提高。其中,控制变量股票收益波动率(vol)、股票价格(price)、市账比(MtoB)和公司规模(size1)的系数在1%的显著性水平上负显著,说明股票收益波动率越大、股价越高、市账比和公司规模越大,收益反转的可能性越小,股票的流动性越高。基于上述结果,假设H1a得到验证。

(三)公司信息透明度的影响

为进一步考察在不同信息透明度下,回购对股票流动性的影响,验证假设H2,依据DA的行业—季度中位数将样本分为信息透明度高(GI—H)的企业和信息透明度低(GI—L)的企业,再进行分组回归。回归结果列于表3。

表3 回购、信息透明度与股票流动性回归结果

在第(1)列中,股票回购GH22 的系数估计值为-0.005,且通过1%的显著性水平测试。这说明在信息透明度较低的企业中,股票回购比例每增加1%,其非流动性指标Amihud 降低0.005 个单位,股票流动性随着非流动性变量Amihud 的降低而提高。在第(3)列中,股票回购的系数估计值为-0.002,且通过1%的显著性水平检验。这说明股票回购每增加1%,收益反转指数Pastor 降低了0.002,股票流动性由于收益反转的降低而提高。从回归结果看,回购对流动性的影响在信息透明度较低的公司中更显著,而在信息透明度较高的公司中不显著。可能的原因是相较于信息透明度低的公司,信息透明度较高的企业的股票流动性一般会比较高,股票回购过程中的信息披露增加所导致的信息不对称程度减少的边际贡献有限,导致其对股票流动性的正向效应不明显。这说明在回购过程中信息披露增加所带来的边际贡献在信息透明度较低的上市公司中更为明显。因而,假设H2得到验证。

(四)产权性质的影响

为进一步考察在不同产权性质下,回购对股票流动性的影响,按照终极控制人性质将上市公司划分为国有企业和民营企业进行回归。结果如表4所示。

表4 回购、产权性质与股票流动性回归结果

在第(2)列中,股票回购GH22 的系数估计值为-0.002,且在1%的显著性水平上负显著,说明民营企业股票回购比例每增加1 个百分点,其非流动性指标Amihud 降低0.002 个单位,股票流动性随着非流动性变量Amihud 的降低而提高。在第(4)列中,股票回购的系数估计值为-0.001,且通过1%的显著性水平测试,说明股票回购每增加1个百分点,收益反转指数Pastor降低了0.001个单位,股票流动性由于收益反转的降低而提高。从回归结果来看,回购对流动性的影响在民营企业中更显著,而在国有企业中不显著。可能是因为国有企业进行股票回购大多是为其政策性目标服务的,如增加就业、维护社会稳定等,并未过多考虑其对股票流动性的影响。而民营企业进行股票回购是围绕着股东权益最大化这一目标进行的,股票回购会给市场上的投资者发送积极信号,投资者接收信号并对此作出反应,这一过程促进流动性的提高,使流动性溢价在股价中得以体现,H3得到验证。

(五)机构投资者持股比例的影响

为验证假设H4,根据机构投资者持股比例的行业—季度中位数将样本分为机构投资者持股比例高(FS—H)的企业和机构投资者持股比例低(FS—L)的企业,再进行分组回归。回归结果列于表5。

表5 回购、机构投资者持股比例与股票流动性回归结果

第(1)和(3)列为根据机构投资者持股比例的行业-季度中位数划分的机构投资者持股比例较高(FS—H)的分样本回归结果,股票回购(GH22)的系数分别在1%、5%的水平上负显著。而在第(2)和(4)列机构投资者持股比例较低(FS—L)的分样本回归结果中,股票回购(GH22)的系数不显著。从回归结果看,回购对流动性的影响在机构投资者持股比例较高的公司中更显著,而在机构投资者持股比例较低的公司中不显著。这可能是因为在机构投资者持股较高的公司中,往往会吸引更多的分析师和投资者对公司信息进行挖掘,这一过程加速了公司特质信息融入股价的进程,提高了信息效率,进而促进了股票流动性提高,假设H4得到验证。

四、进一步检验

(一)作用机制检验

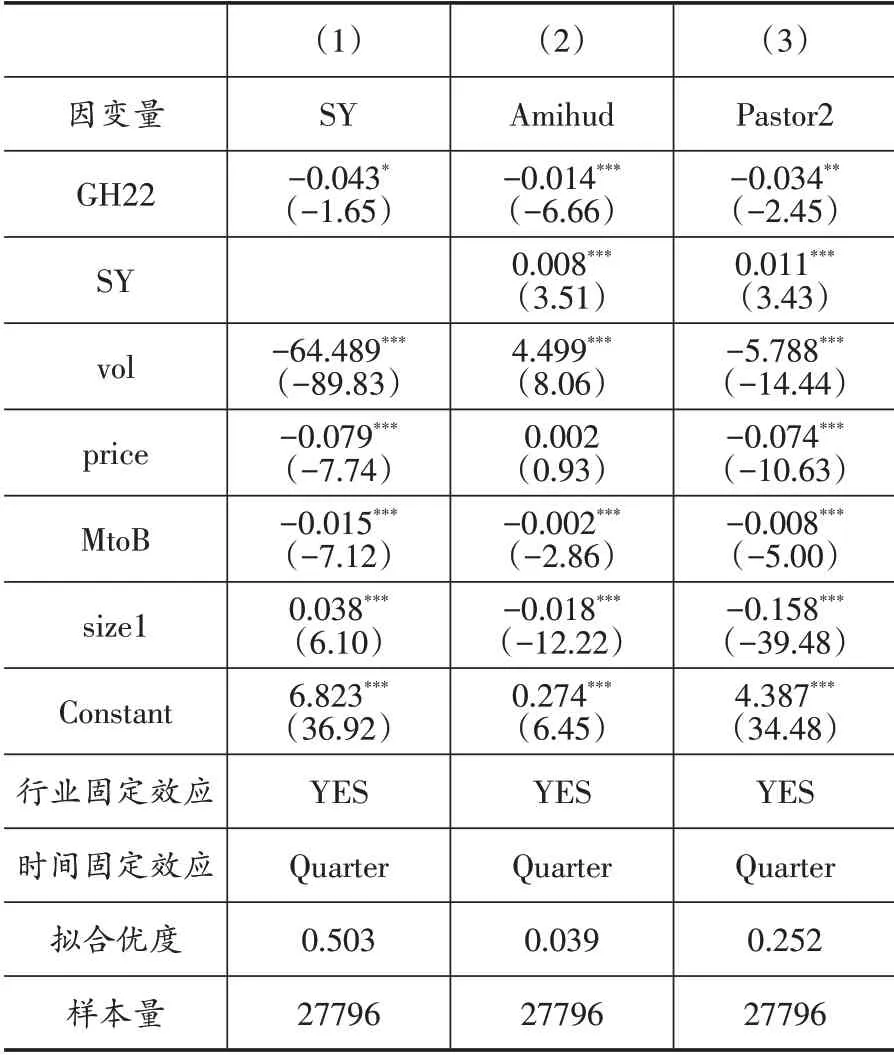

上述的研究结果表明股票回购可以提高流动性,这是因为上市公司回购本公司股票的交易行为使得公司特质信息反映在股价中,降低了信息不对称,进而促进股价信息效率的提高,而信息效率的提高有助于提高市场质量(董峰和韩立岩,2006)。为验证这一传导机制,基于何帅等(2017)的研究,用股价同步性指标来衡量信息效率,探讨股票回购的交易行为是否能使得公司特质信息反映在股价中,降低股价同步性,进而提高股票流动性。具体模型设定如下:

模型(7)中的被解释变量为股价同步性指标(SY),参考何帅等(2017)的研究,股价同步性的计算公式如下:

其中,RETi,t为第t 周的个股收益率,MKTRETm,t为第t周的市场收益率,INDRETi,t为第t周的行业收益率;INDRETi,t是按照中国证监会2012年行业分类标准,以公司流通市值为权重,对RETi,t加权平均计算出来的指标,R2为模型(8)的拟合优度。SY越大,说明股价中所反映的公司特质信息越少。

表6 回购对股票流动性的传导机制

模型(7)的控制变量和主回归的控制变量是一致的。其回归结果如表6 第(1)所示,股票回购(GH22)的系数在10%显著性水平上负显著,说明股票回购可以降低股价同步性,提高股价中的信息含量;第(2)和(3)列的结果显示,股价同步性的系数为正,且在1%水平上显著,说明股价同步性会提高非流动性成本和收益反转指数。在控制了股价同步性(SY)后,股票回购的系数分别在1%、5%显著性水平上负显著,说明股价同步性的降低可以部分解释股票回购对股票流动性的影响。

(二)内生性及稳健性检验①限于篇幅,结果留存备索。

为有效避免潜在的反向因果关系,将滞后一期的被解释变量作为控制变量放入方程(1)中。此外,将回购占总股本比例的季度—行业均值作为工具变量,采用两步回归法来进行分析。第一阶段,将回购占总股本比例对工具变量进行回归,得到其估计值。第二阶段,用估计值和股票流动性变量进行回归,结果和研究结论一致。

为检验上文结果的稳健性,使用了0—1虚拟变量GH 和股票回购市值(GH12)来替代GH22。结果与主回归一致,表明前文的结果较为稳健。

五、研究结论

笔者选取了2015—2018 年中国A 股市场中回购股票的公司为样本,研究股票回购对流动性的影响及其作用机制,在进行了一系列内生性和稳健性检验后,得出如下结论:第一,股票回购会降低流动性的价格冲击维度和收益反转指数,进而提高上市公司的股票在市场上的流动性,更高的流动性有助于改善资本配置效率、稳定股价。第二,回购提高股票流动性的影响在民营企业中更显著,而在国有企业中并不显著。其可能原因是:国有企业进行股票回购不完全以提高流动性从而有助于提升股价为目的,其目的可能与政策性目标有关。而民营企业进行股票回购是围绕着股东价值最大化这一目标进行的,股票回购会给市场上的投资者发送积极信号,投资者接收信号并对此作出反应,这一过程促进流动性的提高。第三,回购对流动性的影响在信息透明度较低的公司中更显著,而在信息透明度较高的公司中不显著。可能的原因是相较于信息透明度低的公司,信息透明度高的企业的股票流动性一般会比较高,股票回购过程中的信息披露增加所导致的信息不对称程度减少的边际贡献有限,导致其对股票流动性的正向效应不明显。这说明回购行为的本身促进了内部信息的披露,对信息透明度较低的上市公司边际贡献更为显著。第四,回购对流动性的影响在机构投资者持股比例较高的公司中更显著,而在机构投资者持股比例较低的公司中不显著。这是因为机构投资者具备信息收集、处理的专业素养,提高了信息效率,进而促进了股票流动性提高。第五,信息效率效应是股票回购对流动性的作用机制。股票回购的交易行为提高了公司特质信息在股价中的比重,进而增强了股票流动性。

基于上述结论,给出如下对策建议:第一,回购可以提升上市公司的价值并改善股票流动性,但也会导致股价虚高,现金分红减少,同时管理层对回购仍存在诸多限制,如股票回购实施程序较繁琐等。因此,政府及相关部门应该进一步健全和完善与回购相关的法律法规,继续规范上市公司回购行为,简化上市公司股票回购的实施程序,为股票回购的规范运作提供指引。第二,由于回购可以提高股票流动性,有助于产生流动性溢价,对维护股价有积极作用,因此能够导致一些“内部人”利用股票回购信息的不对称,进行内幕交易,对证券市场的健康发展产生较大的负面影响。因此,要加强回购过程中的信息披露机制建设,在股票回购信息披露前后,加强对内幕消息的监管、抑制市场操纵,有助于保护广大中小投资者的合法权益。