离岸人民币境外需求的测度与影响因素研究

2020-11-15冯永琦闵钰棋

■冯永琦,闵钰棋

一、问题的提出

新冠肺炎疫情的冲击使得本来就复杂且充满不确定性的世界宏观经济环境雪上加霜。全球产业链的进一步割裂,中美经济“脱钩”风险的增大,促使国际金融秩序的运行被诸多“不确定性”所笼罩。在国际金融领域,中国在2008年底已经提出国际货币体系改革、东亚货币金融合作和人民币国际化“三位一体”的国际金融战略。其中,建设和发展离岸人民币市场是推动人民币国际化的重要举措。但是,在人民币尚未实现完全自由可兑换的情况下,通过人民币离岸市场的发展来促进人民币国际化的实现是否需要一定的条件?从日元的经验看,发展离岸金融市场不一定能有效推动货币国际化,日元离岸金融的“内外分断”模式是日元国际化失败的重要原因(李晓,2005)。日元离岸市场与在岸市场之间形成了所谓的“再贷款游戏”,也被日本学者称为“自己人玩着自己的钱”,这样的资金循环是不会实现真正的货币国际化(Nagano & Ooka,2007)。那么,怎样发展人民币离岸市场才能有效促进人民币国际化的实现呢?网络外部性的存在是货币国际化实现的重要条件(Cohen,1988)。这就需要从地区格局的现状与未来发展趋势出发,尽快形成人民币作为国际货币的价值效应与网络效应的正反馈机制(潘英丽,2015)。而网络外部性的存在是以离岸人民币的境外需求作为最为基本条件的。因此,增强对离岸人民币的境外需求,提高离岸市场人民币“体外循环”的比率以及离岸市场上人民币的“第三方交易”具有重要意义(马骏,2012;张伟伟等,2018)。

2015年12月,国际货币基金组织批准人民币加入特别提款权(SDR)。但是,人民币国际化尚未走出瓶颈期。离岸人民币境外需求的规模限制着人民币离岸市场的发展,进而阻碍离岸人民币货币职能的发挥。特别是在疫情冲击下,世界经济全球化被进一步割裂,离岸人民币境外需求的提升将会面临更大压力。但是,人民币国际化的进程并没有停止,依旧在向前推进中。截至2019 年底,中国签署的货币互换协议已经覆盖40个国家或地区,人民币在诸多新兴市场国家的认可度也在提高。那么,目前离岸人民币境外需求的规模到底怎样呢?影响离岸人民币境外需求的因素有哪些?对此问题的研究和探讨能对离岸人民币境外需求提升路径的选择以及推动离岸人民币市场的深化发展和人民币国际化进程提供重要的理论参考和依据。

二、文献综述

学者们对人民币离岸市场的研究较多,主要体现在人民币离岸市场发展的问题和预期风险、建设路径和举措以及离岸市场与在岸市场的联动关系等问题,部分学者对离岸人民币的规模问题也进行了关注。徐奇渊和刘力臻(2006)对2000—2005 年在港人民币的存量进行估算,并结合现实对人民币在港存量进行了结果分析。黄继华(2008)运用缺口估算法估算了1999—2005 年的人民币境外持有量,发现2003 年境外人民币规模达到1060 亿元。随着离岸人民币市场的发展,学者们开始估算离岸人民币境外需求的规模。胡威和王聪(2012)对1999—2010 年的离岸人民币境外需求规模进行了估算,并且认为人民币升值预期和人民币结算对能够对离岸人民币境外需求有显著影响。宋芳秀和刘芮睿(2016)使用间接法估算2005 年3 月—2014年12月境外人民币存量,并分析离岸人民币境外存量的影响因素。严佳佳等(2017)运用缺口估计法间接估算了2006 年第一季度至2014 年第三季度的人民币境外存量。钱圆圆和沙文兵(2018)基于弗里德曼需求理论设定国内货币需求函数,运用缺口估计法测算2003—2017 年各季度的人民币境外存量。冯永琦和陈冠羽(2018)运用缺口估计法估算了2008 年末—2017 年9 月M0、M1以及M2层次的离岸人民币境外需求。结果发现M0层次的离岸人民币境外需求波动性较大,M1层次的离岸人民币境外需求和M2层次的离岸人民币境外需求自2014 年初上升幅度较大。李金凯(2019)采用时变参数模型对缺口法进行改进,基于改进缺口法测算2004—2017年的境外持有的人民币数量。

在已有的研究中,缺口估计法成为测度离岸人民币境外需求的主要方法,但是对不同离岸市场的境外人民币需求规模测度较少,并且对影响离岸人民币境外需求因素的分析也甚少。而笔者选取了中国香港、中国台湾以及新加坡三个人民币离岸市场,在对这三个市场的离岸人民币境外需求规模测度后,实证分析了影响这些市场离岸人民币境外需求的主要因素。

三、离岸人民币境外需求规模的测算

(一)缺口估计法

缺口估计法基于货币需求函数提出,存在两个关键假设。第一,样本区间的货币需求是稳定的。第二,样本区间分为两个阶段,阶段一货币需求仅为国内需求,阶段二货币需求包含国内需求与国外需求。这样通过货币流通规模模型测算出第二个阶段的国内货币需求量,再用实际货币供应量与估测的国内货币需求作差即得到境外货币需求规模。

2008年12月,中国政府正式跨境贸易人民币结算试点,人民币境外需求首次出现大幅度上升。因此,笔者将选取的研究区间(2003 年第一季度至2019 年第三季度)分为两个阶段,即分别为2003 年第一季度至2008 年第四季度以及2009 年第一季度至2019年第三季度。2003年第一季度至2008年第四季度满足阶段一的假设,即货币需求皆为国内需求;2009年第一季度至2019年第三季度满足阶段二的假设,即货币需求包含国内需求与国外需求。在境内需求的估算中,估算结果与实际需求基本符合,说明估算具有一定的合理性与准确性。

(二)境内货币流通模型的建立

根据凯恩斯货币需求理论,货币需求分为交易需求与投资需求。其中交易需求取决于人们的收入水平,收入越高对货币需求就越高。投资需求则与市场利率成反向关系,利率提高会降低对货币的需求。此外,宋芳秀和刘芮睿(2016)认为人民币有效汇率指数对境外人民币存量会产生显著影响。易纲(1995)认为除了收入和利率外,货币化程度、国际收支余额等因素也会影响货币需求。Rogoff(1998)提出一国宏观税率水平对地下经济发展程度有较强的正相关影响。地下经济大多使用现金交割,因而地下经济越发达,现金的需求量越多。同时,金融市场吸收资金的能力越强,对于货币的需求也应当越大。

基于货币需求理论以及上述理论依据,选取了2003—2008 年的季度数据构建人民币的境内货币流通模型如下:

为了方便计算模型结果,对数化处理后的模型如下:

这就是徐中伟,一个不畏艰辛的残障人,他用自己的辛勤劳动,赢得了赞誉,赢得了生活,为残疾人创业树立了好的榜样。□

中国境内人民币流通规模函数测算模型中所用的数据均为中国大陆的数据。被解释变量为中国大陆M0、M1、M2三个货币层次的实际货币供应量。其中,M0、M1、M2数值与中国大陆的国内生产总值GDP 实际数值均是采用名义数值除去同期价格因素的方法来计算,使用中国的季度GDP名义数值与同期季度CPI作商;M代表中国的货币化率,计算公式为M2/GDP;R 为实际利率,通过银行间同业拆借利率与当期的通货膨胀率作差来计算;E 为中国的汇率水平,此处为间接标价法,含义为一元人民币等于多少本币;TAX 为宏观税率,由财政收入与GDP之比得到;S为股票市场发展水平,用中国股票市场市值与GDP之比来表示;α0为常数项;ε为随机干扰项。以上变量数据均来自Wind数据库。

在构建的模型中,人民币在境内的需求应当同国民整体收入呈正向关系。中国大陆地区GDP 的提升会带动经济的发展和资金的流动,境内人民币需求也应该有所提高。M代表国内生产总值中运用货币结算的商品比率,所以M提高也会导致人民币需求的提高。在中国外汇储备增加的情况下,为了维持平衡,市场上也会产生对人民币的需求,且两者为正向关系。实际利率R代表目前资金的使用价格,实际利率升高,人们会降低持有现金的意愿,实际利率R与需求呈反向变动。E代表货币之间交换价格,汇率上升代表人民币有一定的升值预期。升值预期会提高人们购买人民币投资产品的欲望,应当提高境内人民币需求。TAX 代表地下经济的发展规模,其上升会带动更多现金结算,提高境内人民币需求。股票市值S代表金融市场吞吐资金的能力,金融市场发达代表能够吸纳更多的资金。基于此,股票市场的市值应当与人民币境内需求呈正比。因而,从理论上来看,在境内货币流通模型中除了利率以外,其他变量系数都应为正数。

(三)回归分析

经历过平稳性检验与协整检验后,对M0、M1以及M2进行OLS回归分析,结果如表1所示。第一,三个回归结果的R2都接近于1,说明拟合程度较好。DW 值都接近于2,该模型存在很小序列相关性。F统计量在1%水平下显著,说明三个模型整体显著。第二,M0中的国内生产总值GDP、货币化程度M、外汇储备FER、实际利率R 以及股票市值S 的参数大于0,意味着这些因素能够正向影响需求。在这其中,汇率以及宏观税率的参数为负,说明了汇率以及宏观税率的升高会降低人民币境内需求。其原因在于,汇率对境内人民币的需求有长短期效应。汇率提高会在短期内形成升值预期,合理的升值预期会对人民币境内需求有正向效应,但是如果汇率提升过快,反而会有不利影响。此外,地下经济从表现形态上可以分为三类:个体经济、犯罪经济以及网络犯罪,因而会有一些不表现为货币需求,这可能是造成宏观税率参数为负的原因之一。利率的参数为正与之前的假设相悖,考虑可能是利率的上升使存款需求增加。因而,模型的结果也符合实际情况。第三,M1中其余变量系数与M0相比变化均不大。在M2中,利率以及宏观税率前面的系数与M0不同。M2包括现金、存款(企业)、居民储蓄存款以及其他存款。R升高,会增加存款需求,利率R与M2呈正向关系。同时,M2也包括了大部分地下经济资金流通渠道,宏观税率正向影响地下经济发展,宏观税率TAX与M2也呈正向关系。

表1 回归分析汇总表

(四)基于缺口法对离岸人民币境外总需求的测算

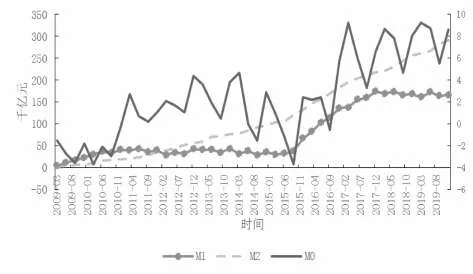

接下来运用缺口估计法对离岸人民币境外需求进行测算。上文的实证结论表明,境内人民币需求与中国的国内生产总值、货币化率、外汇储备水平、利率、汇率、宏观税率以及股票市值确实存在长期稳定的关系。把2009 年第一季度至2019 年第三季度的季度数据上文所得的OLS 回归方程中,可以得到三个层次下境内人民币需求规模的估测值,用实际供应量与估测出的境内人民币需求作差即为离岸人民币境外需求总规模。2009 年第一季度至2019 年第三季度三个货币层次的离岸人民币境外需求,如图1所示。

图1 三个货币层次的离岸人民币境外需求规模

第一,总体上来看,M0层次的离岸人民币境外需求在波动中上升,多数情况下都为正值,极个别季度出现负值。2019年,M0层次的离岸人民币境外需求大概是9200 亿。2015 年,我国进行汇率改革,央行宣布调整中间价报价机制,但并未对其产生正向作用。原因是定价机制中的核心矛盾——外汇市场出清并未被解决,汇改后人民币贬值。这是2015年6月—9月境外人民币需求规模大幅度下滑的主要原因。2009 年第一季度至2019 年第三季度M0层次的离岸人民币在2017 年有较大涨幅。这是因为2017年5月末人民币加入逆周期因子,引导理性市场的形成,引导投资者在市场中能够更理性地关注基本面因素,人民币逆周期因子的加入会适当缓解羊群效应,对冲不良市场情绪带来的风险。在这种情况下,人民币币值逐步稳定,离岸人民币境内需求有所提升。M0层次的货币需求在2018—2019年间形成约7600亿的稳定需求,其余部分需求缺少稳定性,波动较大。总之,离岸人民币需求的规模依然比较容易受国家经济、政治情况以及突发事件的影响。

第二,M1是M0与活期存款之和。总体来看,M1层次的离岸人民币境外需求也在波动中上升,但其增长幅度大于M0层次。2012年M1层次的离岸人民币境外需求约达到3万亿元,在2019年达到约16万亿。其中,2014 年出现低值,从2013 年的4 万亿元到2014 年的2.9 万亿元,这与2014 年人民币大幅度贬值有关。2014年3月15日,央行宣布人民币兑美元的日内波动幅度扩大,人民币继续贬值。2014年远期贬值预期上升,人们持有的现钞和活期存款减少,因而导致该时期人民币境外需求降低。在此期间导致人民币贬值原因还有:第一,市场在汇率中发挥了基础性作用。第二,经济下行、金融避险情绪导致未来对中国市场存在悲观情绪。自2015 年年末,M1层次的离岸人民币境外需求开始有较大幅度上升。这与2015年人民币加入SDR,人民币国际化取得重要进展有关。目前人民币离岸市场M1层次的境外需求增长依然缓慢。第三,M2是M1、定期存款、储蓄存款、外币存款以及短期信用工具之和。在三个货币层次的需求中,M2层次增长幅度最大。其中,2011年9月后以及2015年后有较大的增幅,到2018年9月M2层次的离岸人民币境外需求已经接近25万亿。2011年8月,我国政府贯彻落实建设香港人民币离岸市场的八项政策措施。2015 年跨境人民币结算业务增多。这直接推动了离岸人民币业务企业定期存款规模的迅速上升。2017年,市场引入“逆周期因子”,投资者更加关注基本面因素。这些利好的因素都促成了以上时间段内M2层次离岸人民币境外需求的上涨。

(五)三个地区离岸人民币境外需求的测算

离岸人民币存款的数量是衡量人民币离岸市场规模以及发展程度的重要指标。依据2012 年第一季度至2019年第三季度中国香港、中国台湾以及新加坡三个地区离岸人民币的存款占三个地区总离岸人民币存款之和的比例估算出三个地区三个层次的离岸人民币境外需求。计算结果显示,在2012—2013年中,中国香港拥有的离岸人民币存款在三地区离岸人民币存款总规模中的比例为70%—89%,中国台湾人民币存款所占的比例为1%—10%,新加坡所拥有的离岸人民币存款比例大致为9%—10%。随着两地人民币的离岸市场发展,中国台湾以及新加坡所拥有的离岸人民币存款比例在逐步上升。2019 年,中国香港、中国台湾以及新加坡所拥有的离岸人民币存款占总离岸人民币存款的比例分别为:60%、28%、12%左右。依据2012 年第一季度至2019 年第三季度的比例估算三地区离岸人民币境外需求,结果如图2 所示。结论如下:第一,三个地区的离岸人民币需求与总需求的趋势基本一致。说明三个地区整体的需求均有所增长。第二,在三个地区中,中国香港对离岸人民币的需求最大,其次是中国台湾以及新加坡。第三,虽然三个地区的离岸人民币境外需求都有所增长,但增长的比例不同。10年间,中国香港增长的人民币需求大概在21 万亿元,中国台湾和新加坡分别为11 万亿元以及5 万亿元。第四,中国香港的离岸人民币需求仍然在增长,但是中国台湾以及新加坡的离岸人民币需求的增长速度缓慢、甚至出现下降趋势。

图2 中国香港、中国台湾以及新加坡离岸人民币需求规模对比

中国香港是目前最大的人民币离岸中心,中国香港的离岸人民币境外需求最大。2012 年3 月—2019 年9 月期间,中国香港离岸人民币境外需求的规模如图3 所示。2019 年9 月,中国香港M0层次的离岸人民币需求约为3 千亿元,M1层次的需求约为10万亿元,M2层次的需求达到18万亿元左右。依据图3可以得出如下结论:第一,中国香港的离岸人民币境外需求总体呈波动上升趋势。第二,从增长幅度来看,M2层次离岸人民币境外需求的增长幅度大于M0以及M1层次的增长幅度。M0层次的离岸人民币境外需求从2009 年起初的1800 亿元到2019 年9月大概是3400亿元,M1层次的离岸人民币境外需求从2009年起初的2.5万亿元到2019年9月大概是10万亿元,M2层次的离岸人民币境外需求从2009年起初的3.5万亿元到2019年9月的17万亿元左右。第三,中国香港三个层次的离岸人民币境外需求增长势头有所区别。在三个货币层次中,M2层次需求增长最为猛烈。在2015年7月左右,三个货币层次的离岸人民币境外需求都降到低谷。其原因是2015年汇改带来的人民币汇率下跌,对离岸人民币境外需求有负作用。

图3 中国香港三个货币层次离岸人民币境外需求

中国台湾的离岸人民币境外需求较中国香港的离岸人民币境外需求规模小很多,如图4 所示。2019年9月,中国台湾M0层次的离岸人民币境外需求约为1400 亿元M1层次的离岸人民币境外需求约为4 万亿元,M2层次的离岸人民币境外需求达到7万亿元左右。依据图4,可以得出如下结论:第一,中国台湾的离岸人民币境外需求总体呈波动上升趋势。第二,从2015 年末开始,三个货币层次的需求均有较大幅度的上涨。在2017年3月,离岸人民币境外需求存在一定程度的下跌。2015 年7 月以后,对外人民币直接投资规模扩大。2015 年12 月,人民币汇率指数发布。因此,在这期间,离岸人民币需求较高。在2017 年1—2 月,我国境内投资者对外投资有大幅度下降,这导致2017年3月境外人民币需求有较大幅度的下降。

图4 中国台湾三个货币层次离岸人民币境外需求

新加坡是测算的三个地区之中离岸人民币境外需求最小的地区。因为地区总体规模较小,新加坡境外需求规模的波动更大,更容易受到其他因素的影响。在2012年3月—2019年9月新加坡离岸人民币境外需求的规模如图5 所示。2019 年9 月,新加坡M0层次的离岸人民币境外需求约为700 亿元,M1层次的离岸人民币境外需求约为2 万亿元,M2层次的离岸人民币境外需求达到4万亿元左右。依据图5可以得出如下结论:第一,新加坡的离岸人民币境外需求总体呈波动上升趋势。第二,新加坡的离岸人民币境外需求相对于中国香港以及中国台湾更不稳定。第三,从增长趋势来看,M1、M2层次的离岸人民币境外需求目前已经出现下滑趋势。在这段区间内,M0层次的离岸人民币境外需求于2015年9月降至最低,考虑由于受到“811汇改”带来的货币贬值影响。在2018 年年初,M1、M2层次的离岸人民币境外需求上升幅度较大。从2018年以来,人民币升势迅猛,短短一个月,人民币中间价由6.5左右升至6.3,期间一度破6.3,涨幅超过3%。这个涨幅出乎市场参与者的预料,2017 年人民币全年涨幅7%。这无疑是促使离岸人民币境外需求在2018年年初出现峰值的重要因素。

图5 新加坡三个货币层次离岸人民币境外需求

四、离岸人民币境外需求规模的影响因素分析

(一)变量选取以及定义说明

使用前文数据对中国香港、中国台湾和新加坡进行面板回归。被解释变量为中国香港、中国台湾以及新加坡三个货币层次的离岸人民币境外需求。解释变量分别是中国香港、中国台湾以及新加坡三个地方的实际生产总值(GDP),由季度GDP 名义值与季度CPI 作商扣除价格因素;货币化率(M)由M2/GDP获得;外汇储备水平(FER)由外汇储备规模与GDP 之比来表示;存款利率水平(Deposit Interest Rate,简写为R);汇率水平(E)为间接标价法,即1人民币等于多少当地货币;三个地方的人民币国际化水平(RD)用当地的离岸人民币存款规模来表示;宏观税率水平(TAX)用公共财政收入与GDP 之比来表示;股票市值(S)分别用香港交易所股票市值、台湾交易所股票市值以及新加坡交易所股票市值来表示;三个地方从中国大陆的进口贸易水平(T)用三个地方对中国的进口贸易额与其GDP之比表示;三个地方对中国大陆的实际投资水平(I)用三个地方对中国的实际投资额与其生产总值之比来表示。

(二)面板模型的设置与分析

在运用面板数据回归时,先做了平稳性检验。在数据通过平稳性检验后,参考货币流通规模函数来选取变量,确定如下模型:

其中,i 代表地区或国家(i=1,2,3);j 代表不同的被解释变量(j=1,2,3);t 代表时间(t=1,2,…,31)。Yijt分别为三个被解释变量(Yi0t、Yi1t、Yi2t表示估算的M0、M1以及M2层次下离岸人民币境外需求);c*为方程中均相等的总体均值截距项;φi为个体效应,反映解释变量对被解释变量的影响,μit为扰动项,7个解释变量定义同模型(1)。

新增了3个解释变量:一是用股票市值(S)来衡量吞吐资金的能力,金融市场吞吐资金的能力越强,资金的流通就越强。因而,股票市值(S)应当与境外人民币需求成正向关系。二是中国对三个地方的贸易出口额(T)。中国对三个地方的出口额会推动离岸人民币境外需求的提升。第三个是三个地方对中国的直接投资水平(I)。投资会带动经济的发展、带动更多的贸易结算,但是对中国的投资增加以后,会有一部分需求被投资所吸收。因而,除了货币化率(M)、存款利率(R)以及投资(I)以外,其他变量的系数应当为正。

(三)实证分析

通过异方差检验后,分别对M0、M1、M2三个层次的离岸人民币境外需求影响因素进行面板回归分析。M0层次的离岸人民币境外需求影响因素的OLS回归结果如表2 所示。第一,三个地方的人民币国际化程度、宏观税率以及股票市值会对M0层次的离岸人民币境外需求有显著的正向影响。第二,三个地方对中国大陆实际投资规模以及货币化率对M0层次的离岸人民币境外需求有显著的负向影响。第三,三个地方从中国大陆的进口贸易额、生产总值、外汇储备水平、存款利率以及汇率水平对M0层次的离岸人民币境外需求没有显著影响。三个地方的人民币国际化水平、宏观税率、股票市值以及对中国大陆的实际投资对M0层次的离岸人民币境外需求的影响方向都符合预期。而三个地方货币化率的提高会给M0层次的离岸人民币境外需求带来负向影响,这是由于货币化率的提高是对本地区货币供给量的增加带来的,而本地区货币供给量的增加是与对本地区货币的需求密切相关的,而不会增加对离岸人民币的需求。

表2 M0层次的离岸人民币境外需求影响因素分析

M1层次的离岸人民币境外需求影响因素的回归结果如表3 所示。第一,三个地方的人民币国际化水平、从中国大陆的进口贸易额、生产总值、货币化率、外汇储备、汇率、宏观税率以及股票市值都对M1层次的离岸人民币境外需求产生显著影响。其中,人民币国际化水平、生产总值、货币化率在99%的显著水平上对其产生影响,外汇储备以及股票市值在95%的显著水平上对其产生影响,从中国大陆的进口贸易额在90%的显著水平上对其产生影响。第二,三个地方对中国大陆的实际投资以及存款利率对M1层次的离岸人民币境外需求影响尚不显著。第三,人民币国际化水平以及汇率会对其产生正向影响。三个地方从中国的进口贸易额、生产总值、货币化率、外汇储备、宏观税率以及股票市值都会对其产生负向影响。M1是现金与活期存款之和。三个地方从中国大陆的进口贸易额有一定规模的增长,但对以现金和活期存款为主的M1不会产生直接的推动作用,反而会抵消一部分对M1层次的需求。货币化率代表金融的发展程度,货币化率高代表金融深化程度提高,企业更多的投资金融会减少活期存款的比例。外汇储备提高,增加流通中的港元、新台币新加坡元等,在这种情况下,离岸人民币资金成本更高,因而对其需求可能会降低。随着股票市场的发展,股票交易所使用本币结算较多,因而一定程度上对人民币的境外需求也会降低。

表3 M1层次的离岸人民币境外需求影响因素分析

M2层次的离岸人民币境外需求影响因素的回归结果如表4 所示。第一,三个地方的人民币国际化水平、从中国大陆的进口贸易额、生产总值、货币化率、外汇储备以及存款利率水平对M2层次的离岸人民币境外需求均有显著影响。其中,人民币国际化水平、生产总值、货币化率以及存款利率在99%的显著水平下对M2层次的离岸人民币境外需求有影响。三个地方从中国大陆的进口贸易额在95%的显著水平上对其产生影响。外汇储备在90%的显著水平上对其产生影响。第二,对中国大陆的实际投资规模、汇率、宏观税率以及股票市值对M2层次的离岸人民币境外需求没有显著影响。第三,人民币国际化水平、从中国大陆的进口贸易额、生产总值、货币化率、外汇储备均对其有正向影响,而存款利率对其有负向影响。M2包含M1、储蓄存款、定期存款以及其他存款,也是衡量货币需求的主要指标。关于M2层次离岸人民币境外需求影响因素的作用方向与预期几乎一致。可见,人民币国际化水平、从中国大陆的进口贸易额、生产总值以及货币化率对M2层次离岸人民币境外需求的提升具有显著推动影响。

表4 M2层次的离岸人民币境外需求影响因素分析

(四)稳健性检验①结果留存备索。

对上述实证结果进行稳健性检验,检验方法为替换变量法。首先,通过上述实证分析可知,人民币国际化水平是影响离岸人民币境外需求的重要因素。因此,对人民币国际化水平进行变量替换。用人民币国际化综合指数替代模型中原来的人民币国际化水平变量进行稳健性检验。其次,用三个地方对中国大陆的进出口总额替代从中国大陆的进口贸易额;用三个地方对中国大陆的直接投资替代对中国大陆的实际投资。在替换上述三个变量后,面板模型检验结果中,参数的符号未变,并且显著程度基本相当。因而,上述实证分析通过了稳健性检验。

五、研究结论

通过缺口估计法和构建境内人民币流通规模模型,测算了2009 年第一季度至2019 年第三季度中国香港、中国台湾、新加坡M0、M1和M2三个货币层次的离岸人民币境外需求规模,并建立面板模型分析影响因素,得出如下结论:

第一,M0、M1和M2三个货币层次的离岸人民币境外需求规模总体呈上升趋势。其中,M0层次的离岸人民币境外需求的规模波动最大,M2层次的离岸人民币境外需求增长速度最快。其中,中国香港的离岸人民币境外需求最大,其次为中国台湾和新加坡。但中国台湾以及新加坡的离岸人民币境外需求所占比例有所提升。

第二,中国香港、中国台湾和新加坡三个地方的人民币国际化水平、宏观税率以及股票市值会对M0层次的离岸人民币境外需求有显著正向影响。三个地方对中国大陆实际投资规模以及货币化率对M0层次的人民币境外需求有负向影响。而三个地方从中国大陆的进口贸易额、生产总值、外汇储备、存款利率以及汇率对M0层次的离岸人民币境外需求没有显著影响。

第三,中国香港、中国台湾和新加坡三个地方的人民币国际化水平和汇率水平对M1层次的人民币境外需求产生显著影响。三个地方从中国大陆进口贸易额、生产总值、货币化率、外汇储备、宏观税率以及股票市值都会对M1层次的人民币境外需求产生显著负向影响。而三个地方对中国大陆的实际投资以及存款利率对M1层次人民币境外需求的影响还不显著。

第四,中国香港、中国台湾和新加坡的人民币国际化水平、从中国大陆的进口贸易额、生产总值、货币化率和外汇储备对M2层次的人民币境外需求均有显著正向影响。存款利率则对M2层次的人民币境外需求存在显著的负向影响。而三个地方对中国大陆的实际投资规模、汇率水平、宏观税率以及股票市值对M2层次的人民币境外需求没有显著影响。

第五,人民币国际化水平是当前影响离岸人民币境外需求最为重要的因素,而三个地方从中国大陆的进口贸易额、生产总值、货币化率和外汇储备等因素的水平提升对离岸人民币境外需求提升也有一定的促进作用。