2020-2024年我国乳制品行业发展规模及市场前景分析报告

2020-10-24

1 乳制品的定义与分类

乳制品指的是使用牛乳或羊乳及其加工制品为主要原料,加入或不加入适量的维生素、矿物质和其他辅料,使用法律法规及标准规定所要求的条件,经加工制成的各种食品,也叫奶油制品。

乳制品大致分为鲜奶、乳脂类、发酵乳制品、炼乳类、奶粉和奶酪几大类。鲜奶又分为全脂奶和脱脂奶;乳脂类分为鲜牛奶、淡质鲜奶油、半脂乳;发酵乳制品分为奶油牛奶、乳酸菌奶;炼乳类分为蒸发奶和炼乳;奶粉分为脱脂奶粉以及全脂奶粉;奶酪分为烘焙奶酪以及乳脂奶酪。

2 乳制品行业规模

我国乳制品市场发展多年,在2005 年就达到了千亿元的规模,之后规模更是迅速扩大,在2005-2015 年十年间的复合增长率达到了13.91%。在2015 年之后,销量增长速度趋于平缓以及上游原奶的价格在持续走低,使得行业的增长转向个位数。2015-2019 年的复合增长率达到了4.56%。

2019 年乳制品行业的市场零售总额突破了4 000 亿元(图1),根据食品行业研究中心预测,未来五年我国乳制品市场仍然将稳步发展,至2024 年乳制品市场零售额或将突破5 600亿元。

3 乳制品上游产量情况

全球乳制品上游产量表现见图2,从图2可以看出,印度、巴西是典型的奶牛数较多、单产却较低的国家,产量排名靠前主要依靠奶牛数量,而德国、加拿大、澳大利亚则刚好相反,奶牛数量较少但是单产却很高,这三个国家奶牛单产处于世界较高水平,但是由于自然环境等因素,奶牛存栏数量较少。

我国和美国则是在奶牛存栏数量、单产两个方面均拥有较为领先的水平,不过我国在这两个指标上均与美国相差较大,因此美国的产量是中国的两倍多。

图2 全球乳制品上游产量表现

4 乳制品消费量情况

近年来我国乳制品行业的增长速度趋于平缓,通过国际比较发现,我国乳制品的人均消费量与日本、美国等发达国家相比仍然相差较大。

2018年,我国牛奶消费总量为2 490.08万t,同期日本与美国的消费总量则分别为491.70 万t、2 801.96 万t;我国人均消费为17.44 kg,同期日本与美国的人均消费量分别为38.65 kg、84.85千克,二者的人均消费量分别是我国的2.22倍、4.87倍(图3)。

从人均消费量来看,相比于发达国家,我国的乳制品行业还远未触及天花板,随着消费者观念的不断转变以及消费习惯的培养,我国乳制品行业规模有望继续增长。

图3 中国与发达国家牛奶消费量对比

5 乳制品细分行业构成

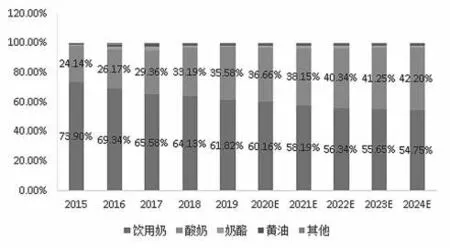

从乳制品市场消费构成来看,饮用奶在2019 年以61.82%的占比排名第一,第二大品类是酸奶,占比达到35.58%,再次是奶酪、黄油及其他(图4)。从趋势上来看,由于常温酸奶的迅速发展,酸奶品类的市场占比不断扩大,并且扩大的趋势将会持续,预计到2024年酸奶品类的市场占比将会达到42.20%。由于受到酸奶品类占比扩大的影响,因此饮用奶的发展受到一定程度的抑制,但是在人均乳制品消费量一定的前提下,二者呈现此消彼长的状态。

图4 我国乳制品零售市场构成

6 乳制品行业竞争格局

20世纪90年代以来,纵然经历价格战、质量风波和行业洗牌等因素的影响,但是我国乳制品行业仍然迅速发展壮大。

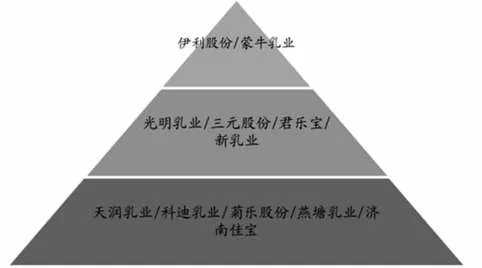

目前行业竞争格局相对稳定,按照企业知名度、经营规模和整体实力来划分,大致可以分为以伊利股份、蒙牛股份以及光明乳业为代表的全国性乳制品企业和以新乳业、三元股份为代表的区域性乳制品企业,第三类为地方性乳制品企业(图5)。这三个类别相互补充,相辅相成,并且具有自己的特点和市场风格。

图5 乳制品行业企业竞争格局表现

整体来看,乳制品市场已经形成了稳固的双寡头竞争格局,伊利股份、蒙牛乳业通过常温乳制品的发展奠定了全国开拓的基础,逐渐成为领军企业,第二梯队的公司则多以低温产品为主、常温产品为辅的策略参与市场的竞争。

7 饮用奶和酸奶的市场竞争状况

对于饮用奶市场的统计口径包括了含乳饮料以及植物蛋白饮料。由于含乳饮料在饮用奶市场当中占据三分之一左右份额,因此,乳制品市场的竞争格局与传统乳制品市场存在一定差异。

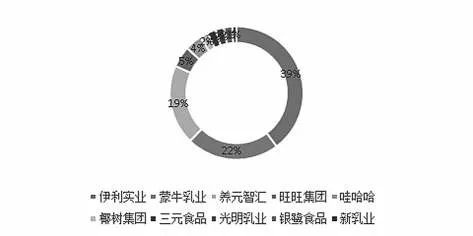

我国饮用奶的市场中伊利实业的占比是最高的,达到39%,其次是蒙牛乳业和养元智汇,分别占比是22%和19%(图6)。

图6 我国饮用奶市场格局变化

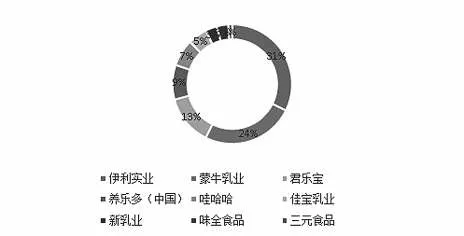

酸奶的市场竞争格局中伊利实业的占比最高,达到31%,其次是蒙牛乳业和君乐宝,占比分别是24%和13%。在饮用奶和酸奶的领域依旧是伊利实业和蒙牛乳业的占比是最高的(图7)。

图7 我国酸奶竞争格局情况

8 双寡头企业市场份额的变化

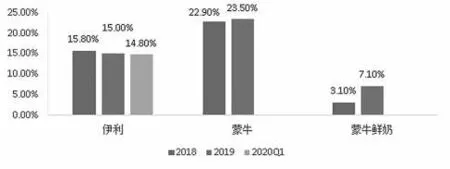

在常温奶领域,伊利的市场份额占比较大,蒙牛占比较低。2018-2019 年伊利乳业和蒙牛乳业的市场份额是不断提升的,双寡头的效应不断提升(图8)。

在低温奶领域,伊利的市场份额占比比蒙牛的要低,并且伊利的市场份额占比也是不断降低的,而蒙牛的市场份额是不断提升的,其中蒙牛鲜奶的市场份额提升是非常迅速的,由2018年的3.1%提升到2019年的7.1%(图9)。

图8 我国常温液态奶市场份额情况

图9 我国低温奶市场份额情况