经济政策不确定性对有色金属股票收益率的时变影响

2020-10-20柴杲游达明

柴杲 游达明

摘 要:构建TVP-SVAR-SV模型,依据WIND数据库2007年7月至2018年12月数据,将经济政策不确定性冲击纳入多结构冲击体系,考量经济政策不确定性对有色金属股票收益率的时变影响。结果显示:经济政策不确定性对中国有色金属板块股票收益率的影响具有时变性与阶段性等特征,对不同时间尺度、不同时间点、不同品种的影响效应呈异质性。在四类细分经济政策不确定性冲击中,金融监管政策不确定性冲击的影响程度最大。鉴此,监管部门应重视市场之间的联动性特征,发挥市场机制应对有色金属金融化不利冲击的作用;应使用经济政策不确定性指标及时监控有色金属价格波动,避免政策过度干预。

关键词: 经济政策不确定性;有色金属板块;股票收益率;TVP-SVAR-SV模型

中图分类号:F830.91 文献标识码: A 文章编号:1003-7217(2020)05-0044-09

一、引 言

有色金属是国民经济建设的重要物质基础。当前,国际局势错综复杂,全球经济政策处于高度不确定状态,不同地区与市场之间的风险传导效应增加,国际有色金属价格波动加剧,对中国有色金属板块股票市场冲击加大。系统考察政策不确定性对中国有色金属板块股票收益率的影响效应,对有效应对经济政策不确定性冲击,防范和化解有色金属价格波动风险,维护股票市场稳定具有重要的现实意义。

现有文献对经济政策不确定性与股票收益率的关系进行了大量研究。Lean等(2014)研究发现,美国经济政策不确定性指数对亚太地区和北美地区的社会责任投资(SRI)的回报率有显著的影响,在危机时期,整体的可投资指数波动性增加[1]。Dakhlaoui和Aloui(2016)发现在短期内,美国经济不确定性与俄罗斯、印度和中国三个股票市场的收益率之间存在明显的关系,特别在经济状况不佳时期,美国EPU指数与金砖四国股市的波动性高度相关。中国的股票市场目前还处于初期阶段,加之中国特有的政治形态,导致其股票市场极易受到经济政策的影响[2]。已有学者开始逐步关注经济政策不确定性对中国股市的影响,陈守东等(2014)研究发现,经济政策不确定性对中国股市的波动产生影响,但强度有限,且A股、B股之间表现出差异[3]。王晓娟(2015)等发现中国经济政策不确定性与股票收益存在长期的均衡关系,且相关性呈上升趋势[4]。Kang(2014)发现中国经济政策不确定性产生的正面冲击对全球石油产量、国际油价和全球股市长期收益率产生显著的负面影响[5]。Yang(2016)发现中国的政策不确定性与股市收益率之间存在相关性,并且政策不确定性对股票市场的负面影响持续了大约8个月[6]。Xiong(2018)发现经济政策不确定性对于上海股市的影响大于深圳股市,对于国有企业的影响大于非国有企业[7]。

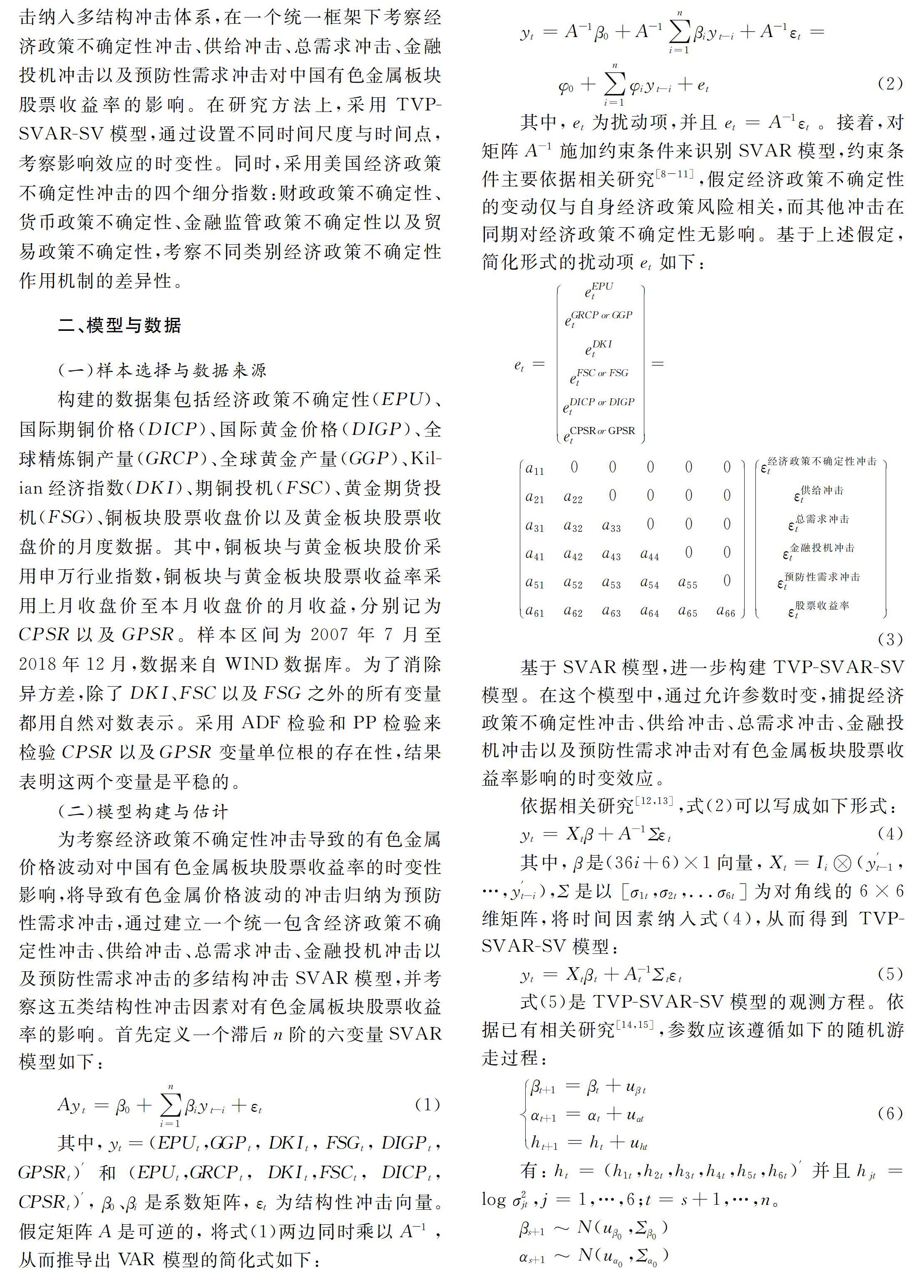

现有文献对于相关性问题的研究,主要集中于经济政策不确定性对股票市场冲击的分析,在研究方法上,现有文献主要通过构建VAR和SVAR等线性模型,并且假设经济政策不确定性冲击与有色金属价格波动和相关行业股票价格波动之间的关系是静态的。鉴于中国经济的快速增长以及有色金属消费的持续增长,进一步研究经济政策不确定性如何影响有色金属板块股票价格以及是否随时间变化显得十分必要。因此,本文将经济政策不确定性冲击纳入多结构冲击体系,在一个统一框架下考察经济政策不确定性冲击、供给冲击、总需求冲击、金融投机冲击以及预防性需求冲击对中国有色金属板块股票收益率的影响。在研究方法上,采用TVP-SVAR-SV模型,通过设置不同时间尺度与时间点,考察影响效应的时变性。同时,采用美国经济政策不确定性冲击的四个细分指数:财政政策不确定性、货币政策不确定性、金融监管政策不确定性以及贸易政策不确定性,考察不同类别经济政策不确定性作用机制的差异性。

二、模型与数据

(一)樣本选择与数据来源

构建的数据集包括经济政策不确定性(EPU)、国际期铜价格(DICP)、国际黄金价格(DIGP)、全球精炼铜产量(GRCP)、全球黄金产量(GGP)、Kilian经济指数(DKI)、期铜投机(FSC)、黄金期货投机(FSG)、铜板块股票收盘价以及黄金板块股票收盘价的月度数据。其中,铜板块与黄金板块股价采用申万行业指数,铜板块与黄金板块股票收益率采用上月收盘价至本月收盘价的月收益,分别记为CPSR以及GPSR。样本区间为2007年7月至2018年12月,数据来自WIND数据库。为了消除异方差,除了DKI、FSC以及FSG之外的所有变量都用自然对数表示。采用ADF检验和PP检验来检验CPSR以及GPSR变量单位根的存在性,结果表明这两个变量是平稳的。

依据已有研究[16,17],模型参数的估计主要采用蒙特卡洛模拟方法。

三、实证结果与分析

(一)模型参数估计

在构建TVP-SVAR-SV模型考察包含经济政策不确定性在内的各个结构性冲击因素对中国有色金属板块股票收益的时变影响之前,需要确定模型的最优滞后阶数。对于铜与黄金,构建滞后1阶的TVP-SVAR-SV模型,对模型参数进行1000次预烧和10000次MCMC抽样后得到了模型参数的估计结果(见表1)。结果显示,模型参数的后验分布的均值在95%置信区间内;Geweke收敛诊断值在5%显著性水平的临界值范围内。因此,不能拒绝后验分布收敛的原假设。此外,所选参数的无效因子均较小,铜方程均小于100,黄金方程只有一个超过100,这些结果表明,使用MCMC算法获得的参数估计结果是有效的[18,19]。

(二)不同时间尺度下经济政策不确定性对股票收益率的影响

图1显示了中国铜板块股票收益率对经济政策不确定性冲击、供给冲击、总需求冲击、金融投机冲击以及预防性需求冲击的等间隔脉冲响应轨迹,选取的滞后期数分别为4、8以及12期,分别代表短期、中期、长期三个时间尺度。将供给冲击设置为负向冲击,其他冲击则设置为正向冲击,以保证这些结构性冲击导致铜价上涨。

如图1所示,这些结构性冲击对铜板块股票收益的影响随着时间变化而变化,并且在不同时间尺度上,随着滞后期数的增加,影响效应逐渐减弱,也就是说影响效应在短期最为显著,中期次之,长期影响较小。具体看五类结构性冲击,不同来源的结构性冲击对中国铜板块股票收益率的影响效应具有异质性,主要表现在作用方向与作用程度上。就经济政策不确定性冲击而言,其对铜板块股票收益率的影响在2011年之前为正,响应值在国际金融危机期间达到最大值,在2011年之后,经济政策不确定性冲击对铜板块股票收益率的影响在大部分时段内为负,这主要是因为经济政策不确定性带来的市场前景不明加剧了铜板块的利空情绪,导致铜板块股票收益率的响应为负。

进一步采用经济政策不确定性冲击的四个细分指数:货币政策不确定性、财政政策不确定性、金融监管政策不确定性以及贸易政策不确定性,其在不同时间尺度上对铜板块股票收益率的影响轨迹如图2所示。可以发现,不同类型经济政策不确定性冲击对中国铜板块股票收益率的影响在大部分时段内为负,并且呈现出正负交替波动趋势。除财政政策不确定性冲击外,其余三种类型经济政策不确定性冲击的负向影响在2014年分别达到最大值-0.012、-0.016及-0.013。而贸易政策不确定性的负向影响在2007年达到最大值-0.015,说明不同类型经济政策不确定性对中国铜板块股票收益率的影响具有异质性。

铜供给冲击带来的铜价上涨,其对铜板块股票收益率的影响在2011年前为负,并且负向影响呈逐渐减弱趋势,在2011年后除2016年时段短暂为负,主要为正向影响。从铜板块股票收益率对总需求冲击的响应可以看出,样本期内除2007年至2008年外,其余绝大部分时段主要为正向影响。这主要是因为需求冲击带来的铜价上涨一般发生在经济繁荣时期,市场需求扩张给铜板块带来利好,助推铜板块股票收益率上涨。关于铜板块股票收益率对投机冲击与预防性需求冲击的响应,可以发现,响应轨迹在样本期内主要为负,并且负向响应以2013年中旬为分界点,之前表现出减弱趋势,之后则呈现增强趋势。

除此之外,本文探究了中国黄金板块股票收益率对经济政策不确定性等结构性冲击的等间隔脉冲响应轨迹,由于篇幅限制,结果不详细列示。结果表明,这些结构性冲击对黄金板块股票收益的影响随着时间变化而变化,并且在不同时间尺度上,影响效应在短期最为显著,中期次之,长期影响较小。就经济政策不确定性冲击而言,黄金块股票收益率的时变脉冲响应轨迹波动性较大,呈现正负交替态势,在2008年、2013年以及2015年正向影响较大,出现三个峰值,而在2011年、2014年及2018年负向影响较大,出现三个谷值,表明不同的经济政策不确定事件(如经济环境变化、宏观政策出台、经济危机以及市场动荡)的影响机理具有差异性,在多个经济政策事件同时影响黄金板块的情况下,黄金板块股票收益率呈现复杂多变的响应。

进一步采用经济政策不确定性冲击的四个细分指数,根据其在不同時间尺度上对黄金板块股票收益率的影响轨迹可以发现,不同类型经济政策不确定性冲击对中国黄金板块股票收益率的影响具有多样性,货币政策不确定性的时变影响在大部分时段内为正,并且在2008年、2009年、2012年、2015年以及2018年形成多个峰值,而在2011年以及2014年形成两个谷值,负向最大值出现在2014年中旬。财政政策不确定性的影响在2007-2010年、2012-2013年以及2017年中旬至2018年的时段内为正,在其余时段则主要为负,并且负向影响在2014年中旬达到负向最大值。金融监管政策不确定性的影响在2007-2010年以及2012-2013年为正,并在2012年达到最大值,其余时段则为负,并在2011年及2014年形成两个谷值。贸易政策不确定性的影响则在除2012-2013年的时段内主要为负,负向影响在2017年中旬达到最大值,这表明不同类型经济政策不确定性对中国黄金板块股票收益率的影响具有异质性。

供给冲击带来的金价上涨,其对黄金板块股票收益率的影响在2010年前为负,并且负向影响呈逐渐减弱趋势,之后则主要为正向影响。黄金板块股票收益率对总需求冲击的响应,除2011-2015年外,其余时段主要为正向影响。黄金板块股票收益率对投机冲击的响应,除2007-2008年外,其余时段主要为正,并且正向影响在2013年中旬达到最大值。黄金板块股票收益率对预防性需求冲击的响应在短期内主要正,并且在2013年中旬达到最大值,在中长期内则主要为负,并且影响程度相对较小。

(三)不同时间点下经济政策不确定性对股票收益率的影响

在样本中选择2008年10月、2011年8月及2017年1月这三个时点进行分析,分别对应国际金融危机时期、欧债危机时期以及特朗普就任美国总统时期。

如图3所示,各个结构性冲击在不同时点对铜板块股票收益率的影响具有差异性。就经济政策不确定性冲击而言,在国际金融危机时期,铜板块股票收益率的初始响应为负,并在当期达到负向最大值,之后在第1期由负转正,并达到正向最大值,之后影响效应逐渐收敛。在欧债危机以及特朗普就任美国总统时期,铜板块股票收益率的响应主要为负,并且响应程度相对较小。

进一步采用经济政策不确定性冲击的四个细分指数,其在不同时间尺度上对铜板块股票收益率的影响轨迹如图4所示。可以发现,在国际金融危机时期,货币政策不确定性、财政政策不确定性、金融监管政策不确定性冲击的影响轨迹整体类似,初始影响都为负,并在第1期由负转正,影响效应逐渐收敛,而贸易政策不确定性冲击的初始影响则为正,并在当期达到正向最大值,影响效应在第1期由正转负,并达到负向最大值,之后负向影响效应逐渐减弱。在欧债危机以及特朗普就任美国总统两个时期,货币政策不确定性、财政政策不确定性、贸易政策不确定性冲击的影响主要集中在短期,在持续一到两个月后影响迅速减弱并收敛。而金融监管政策不确定性冲击的影响轨迹则不同,在欧债危机时期,金融监管政策不确定性冲击的正向影响在当期达到最大值,之后在第1期由正转负,并达到负向最大值,在持续8个月后,影响效应收敛。在特朗普就任美国总统时期,金融监管政策不确定性冲击的正向影响在当期达到最大值,之后影响逐渐减弱,并在持续4个月后影响效应收敛。

至于供给冲击、总需求冲击、金融投机冲击以及预防性需求冲击的影响,其在三个时期的影响具有差异性,这主要表现在作用方向与作用程度上,其影响均集中于短期,在持续一个月后影响效应逐渐收敛。相对而言,在国际金融危机期间,其影响相对其他两个时期较为显著。

类似地,特定三个时点黄金板块收益率对各个结构性冲击的脉冲响应的结果表明,各个结构性冲击在不同时点对黄金板块股票收益率的影响具有差异性。

就经济政策不确定性冲击而言,在国际金融危机时期,黄金板块股票收益率的初始响应为正,并在当期达到正向最大值,接着在第1期由负转正,在第二期又由负转正,之后影响效应逐渐收敛。在欧债危机时期,黄金板块股票收益率的初始响应为负,且负向响应逐渐增强,在第1期达到负向最大值,之后负向影响逐渐减弱并收敛。在特朗普就任美国总统时期,黄金板块股票收益率的初始响应为负,并在当期达到负向最大值,之后负向响应逐渐减弱,在持续两个月后逐渐消失,这表明在国际金融危机时期,中国黄金板块股票收益率的响应主要为正,而在欧债危机以及特朗普就任美国总统时期,中国黄金板块股票收益率的响应为负。

进一步地,探究了经济政策不确定性冲击的四个细分指数,在不同时间尺度上对黄金板块股票收益率的影响轨迹,因篇幅限制,结果未列示。可以发现,在国际金融危机时期,货币政策不确定性与金融监管政策不确定性冲击的影响轨迹类似,初始影响都为正,并在当期达到正向最大值0.05,之后正向影响逐渐减弱,在持续6个月后消失。财政政策不确定性的初始影响也主要为正,在第1期短暂下降后,第2期又上涨,之后影响逐渐减弱,在持续12个月后影响消失。贸易政策不确定性的即期影响则为负,接着负向影响迅速减弱并在第1期转为正向影响,之后正向影响在第3期转为负并逐渐收敛。

在欧债危机时期,中国黄金板块股票收益率对货币政策不确定性、财政政策不确定性以及金融监管政策不确定性的响应类似,即期响应为正,但响应迅速由正转负,之后负向响应逐渐减弱。而黄金板块股票收益率对贸易政策不确定性的即期响应为正,并在第1期达到正向最大值0.025,之后正向影响迅速减弱并收敛。

在特朗普就任美国总统时期,中国黄金板块股票收益率对货币政策不确定性以及金融监管政策不确定性的即期响应为正,之后响应逐渐减弱,在大约持续2个月后消失。对于财政政策不确定性冲击,中国黄金板块股票收益率的即期响应为正,之后响应在第1期迅速由正转负,在第2期达到负向最大值后影响逐渐减弱。对于贸易政策不确定性冲击,中国黄金板块股票收益率的当期响应则为负,之后负向响应迅速增强并在第1期达到最低值-0.03,接着负向响应逐渐减弱,在持续10个月后消失。

供给冲击、总需求冲击、金融投机冲击以及预防性需求冲击在三个时点的影响具有差异性,这主要表现在作用方向与作用程度上,其影响均集中于短期,在持續3个月后影响效应逐渐收敛。相对而言,在国际金融危机期间,其影响效应相对其他两个时期更为显著。

(四)经济政策不确定性对股票收益率的相对重要性分析

为了量化经济政策不确定性冲击对中国有色金属板块股票收益率影响的相对重要性,本文采用方差分解进行进一步分析。表2显示了各个结构性冲击对有色金属板块股票收益率的预测方差贡献度,方差分解期数分别为1个月、4个月、8个月及12个月。

可以发现,在第1个月,铜板块股票收益率的3.362%、0.146%、2.868%、9.600%以及9.730%可以分别由全球经济政策不确定性冲击、供给冲击、总需求冲击、金融投机冲击以及预防性需求冲击来解释。在第4个月,各个结构性冲击因素的解释力呈上升趋势,此时铜板块股票收益率的3.411%、0.148%、3.003%、11.324%及9.763%可以分别由全球经济政策不确定性冲击、供给冲击、总需求冲击、金融投机冲击以及预防性需求冲击来解释。在第8个月,供给冲击与金融投机冲击的解释力继续上升,方差贡献度分别为0.179%和12.272%,经济政策不确定性冲击、总需求冲击和预防性需求冲击的解释力呈下降趋势,分别为3.389%、2.982%以及9.673%,当方差分解结果在第12期达到稳定状态时,全球经济政策不确定性冲击对铜板块股票收益率的预测方差贡献度为3.385%,在五类结构性冲击影响因素中排第三,表明经济政策不确定性对中国铜板块股票收益率具有不可忽视的影响。而投机冲击对中国铜板块股票收益率的预测方差贡献度最大,达到12.416%。在各因素中,金融投机冲击对中国铜板块股票收益率的影响最大,预防性需求冲击的影响次之,方差贡献为9.658%。此外,总需求冲击对中国铜板块股票收益率的预测方差贡献度为2.977%,而供给冲击对中国铜板块股票收益率的解释力最小,仅为0.218%。

同样地,研究各个结构性冲击对黄金板块股票收益率的预测方差贡献度。可以发现,在第1个月,黄金板块股票收益率的0.045%、0.002%、0.757%、11.754%以及0.029%可以分别由全球经济政策不确定性冲击、供给冲击、总需求冲击、金融投机冲击以及预防性需求冲击来解释。在第4个月,各个结构性冲击因素的解释力呈上升趋势,此时黄金板块股票收益率的0.063%、0.018%、1.231%、11.860%及0.545%可以分别由全球经济政策不确定性冲击、供给冲击、总需求冲击、金融投机冲击以及预防性需求冲击来解释。在第8个月,全球经济政策不确定性冲击以及供给冲击的解释力继续上升,方差贡献度分别为0.073%和0.059%,经济政策总需求冲击和投机冲击的解释力呈下降趋势,分别为1.230%和11.855%,预防性需求冲击的解释力维持不变。当方差分解结果在第12期达到稳定状态时,投机冲击对中国黄金板块股票收益率的预测方差贡献度最大,达到11.850%。在各结构性冲击中,金融投机冲击对中国铜板块股票收益率的影响最大。总需求冲击的影响次之,方差贡献度为1.231%,其他三类结构性冲击的影响都较小,尤其是经济政策不确定性冲击,其方差贡献度仅为0.073%。

进一步采用经济政策不确定性冲击的四个细分指数,以量化比较不同类型经济政策不确定性冲击对中国有色金属板块股票收益率影响的相对重要性,如表3所示。由表3可知,在第12期稳定时,在四种类型经济政策不确定性指数中,金融监管政策不确定性冲击对铜及黄金板块股票收益率的影响程度最大,其方差贡献度分别为2.607%及3.691%。对于铜板块股票收益率,财政政策不确定性的影响次之,方差贡献度为1.322%,随后分别为货币政策不确定性(0.563%)与贸易政策不确定性(0.236%)。对于黄金板块股票收益率,贸易政策不确定性的排第二位,方差贡献度为1.397%,随后分别为货币政策不确定性(1.142%)与财政政策不确定性(0.838%)。

四、结论与政策建议

本文通过构建TVP-SVAR-SV模型,在一个统一框架下考察经济政策不确定性冲击、供给冲击、总需求冲击、金融投机冲击以及预防性需求冲击对中国有色金属板块股票收益率的影响。同时,还采用美国经济政策不确定性冲击的四个细分指数:财政政策不确定性、货币政策不确定性、金融监管政策不确定性以及贸易政策不确定性,考察不同类别经济政策不确定性作用机制的差异性。得出主要结论如下:(1)经济政策不确定性冲击对中国有色金属板块股票收益率的影响具有时变性与阶段性等特征,同时对于不同时间尺度、不同时间点、不同品种,其影响效应呈现异质性。总体而言,经济政策不确定性冲击对中国有色金属板块股票收益率的影响随着滞后期数的增加,其冲击影响逐步减弱,也就是说短期最为显著,中期次之,长期最小。(2)面对经济政策不确定性冲击,有色金属板块股票收益率呈现快速多变的响应,但持续时间较短,且在国际金融危机、欧债危机与特朗普就任美国总统三个时期差异显著。(3)各个结构性冲击因素中,金融投机冲击的解释力最大,经济政策不确定性冲击对铜板块股票收益率的影响相对黄金板块更大。在四类细分经济政策不确定性冲击中,金融监管政策不确定性冲击的影响程度最大。

在错综复杂的国际局势下,经济政策不确定性越来越增强,中国应当积极地、主动地应对经济政策风险,而不是被动地让经济政策不确定性给中国相关股票市场产生负面影响,成为中国经济安全的隐患。随着经济全球化的不断深入,外部经济的波动对中国股市的冲击加大了金融投资风险,金融监管部门在加强对金融市场监管的同时,也应重视市场之间的联动性特征,充分发挥市场机制在应对有色金属金融化不利冲击的作用。从政府的角度看,一方面要继续深化金融改革,对有色金属板块股票市场实施适时、适度的宏观调控;另一方面,考虑到政策的不确定性对股票市场可能带来的冲击,政府应该尽量保持宏观经济政策的稳定性和持续性。这其中,尤其要重视保持对货币政策与金融监管政策的稳定性。

此外,政策制定者和监管者可应用经濟政策不确定性指标及时监控有色金属价格波动,以避免过度的政策干预。为维持有色金属市场的稳定,政策制定者应寻求国际合作,共同应对经济政策不确定性造成的不利影响。经济政策不确定性不断增强的趋势,对跨国以及跨市场监管提出了更高的要求[20],要求监管层要提升金融监管能力,依据股市动向,建立相应的应急反应机制与联合监管机制。同时,针对不同有色金属的品种差异,分类提出相应的监管措施,以提高监管政策的有效性。

参考文献:

[1] Lean H H , Nguyen D K. Policy uncertainty and performance characteristics of sustainable investments across regions around the global financial crisis[J]. Applied Financial Economics, 2014, 24(21):1367-1373.

[2] Dakhlaoui I , Aloui C. The interactive relationship between the US economic policy uncertainty and BRIC stock markets[J]. International Economics,2016(1):141-157.

[3] 陈守东,易晓溦,刘洋. 政策不确定下中国股市与宏观经济相关性的非对称效应研究[J]. 当代财经,2014(1):45-55.

[4] 王晓娟,郭守亭,岳晓. 经济政策不确定性和股票收益的联动性——基于子样本滚动窗口估计法的研究[J]. 学习与实践,2015(5):26-32.

[5] Kang W , Ratti R A. Policy uncertainty in China, oil shocks and stock returns[J]. Social Science Electronic Publishing, 2014(4):1-31.

[6] Yang M , Jiang Z Q. The dynamic correlation between policy uncertainty and stock market returns in China[J]. Physica A: Statistical Mechanics and its Applications, 2016, 461(2):92-100.

[7] Xiong X , Bian Y , Shen D. The time-varying correlation between policy uncertainty and stock returns: Evidence from China[J]. Physica A: Statistical Mechanics and its Applications, 2018, 499(1):413-419.

[8] Kilian L. Not all oil price shocks are alike:disentangling demand and supply shocks in the crude oil market[J]. American Economic Review, 2009, 99 (3):1053-1069.

[9] Kilian L, Murphy D P. The role of inventories and speculative trading in the global market for crude oil[J].Journal of Applied Econometrics, 2014, 29(3):454-478.

[10] Chen H, Liao H, Tang B J,et al. Impacts of OPECs political risk on the international crude oil prices:An empirical analysis based on the SVAR models[J]. Energy Economics, 2016(57):42-49.

[11] Hu C Y, Liu X H, Pan B, et al. The impact of international price shocks on Chinas nonferrous metal companies: a case study of copper[J]. Journal of Cleaner Production, 2017(168):254-262.

[12] Primiceri G E. Time varying structural vector autoregressions and monetary policy[J]. The Review of Economic Studies, 2005,72(3):821-852.

[13] Omori Y, Chib S, Shephard N, et al. Stochastic volatility with leverage: fast and efficient likelihood inference[J]. Journal of Econometrics, 2007, 140 (2):425-449.

[14] Jebabli I, Arouri M, Teulon F. On the effects of world stock market and oil price shocks on food prices: an empirical investigation based on TVP-VAR models with stochastic volatility[J]. Energy Economics, 2014(45): 66-98.

[15] Zhong M, He R, Chen J, et al. Time-varying effects of international nonferrous metal price shocks on Chinas industrial economy[J]. Phys A: Statal Mechanics and its Applications, 2019,528:121299.

[16] 刘永余, 王博. 利率冲击、汇率冲击与中国宏观经济波动——基于TVP-SV-VAR的研究[J]. 国际贸易问题,2015(3):146-155.

[17] Nakajima J, Kasuya M, Watanabe T. Bayesian analysis of time-varying parameter vector autoregressive model for the Japanese economy and monetary policy[J]. Journal of the Japanese and International Economies, 2011, 25(3):225-245.

[18] Gong X, Lin B. Time-varying effects of oil supply and demand shocks on Chinas macro-economy[J]. Energy, 2018(149): 424-437.

[19] Wen F, Zhao C, Hu C. Time-varying effects of international copper price shocks on Chinas producer price index[J]. Resource Policy,2019(62):507-514.

[20] 朱慧明,段 容,賈相华.原油价格与经济政策不确定性对大宗商品市场非对称冲击效应研究[J].财经理论与实践,2019,40(1):70-76.

(责任编辑:钟 瑶)